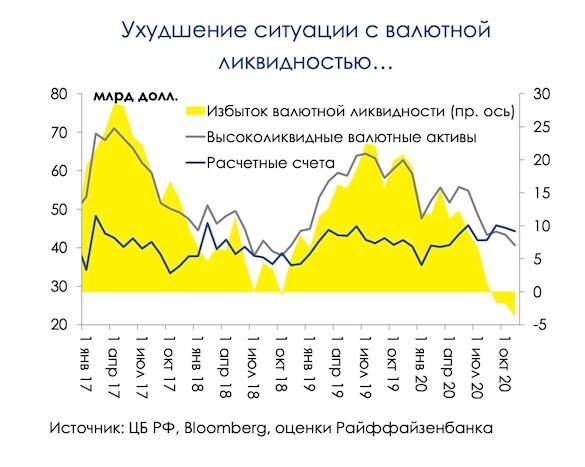

Ситуация с валютной ликвидностью в российской банковской системе продолжает ухудшаться, отмечают аналитики Райффайзенбанка в обзоре по сектору в четверг.

Третий месяц подряд банки находятся в состоянии дефицита валюты: их собственные долларовые резервы не покрывают обязательства перед всеми клиентами.

В октябре физлица и юрлица вывели с валютных счетов еще 1,8 млрд долларов, а с начала года отток достиг 4,9 млрд.

Притока от погашения ранее выданных валютных кредитов (1,1 млрд долларов за октябрь) оказалось недостаточно, чтобы компенсировать новую волну закрытия долларовых вкладов.

В результате по кредитно-депозитным операциям банковский сектор пережил отток валютной ликвидности на 0,7 млрд долларов.

Этот разрыв банки компенсировали за счет собственных запасов валюты, накопленных на корсчетах за рубежом. В октябре оттуда было выведено 2,7 млрд долларов.

Общий запас валютной ликвидности у банков — в виде наличных на счетах и высоколиквидных активов, которые можно быстро конвертировать в кэш, — упал за месяц на 1,9 млрд долларов.

Теперь «валютная подушка» банковской системы на 3,7 млрд долларов меньше, чем банки должны клиентам по расчетным счетам.

Дефицит валюты мог бы быть еще больше, если бы банки не продолжили высвобождать средства из портфеля евробондов (1,3 млрд долларов за октябрь), указывает аналитик Райффайзенбанка Денис Порывай.

Часть валюты банки, по всей видимости, конвертировали в рубли, отмечает он: во-первых, сокращение «долларовых резервов» было значительно больше, чем требовалось для покрытия клиентских оттоков, а во-вторых, банки существенно нарастили рублевое кредитование (на 848 млрд рублей), при том что рубли со счетов забирали как физические, так и юридические лица.

Общая валютная позиция банков, которая росла в последние месяцы, наконец начала сокращаться. «Таким образом, банковский сектор в октябре оказал существенную поддержку курсу рубля, однако это не сильно ему помогло, а ситуация с валютной ликвидностью в секторе ухудшилась», — констатирует Порывай.

«Истощение запаса валютной ликвидности в секторе является одним из факторов ослабления рубля к доллару: банковский сектор не может компенсировать вывоз капитала корпоративным сектором», — поясняет он. Это приводит к тому, что рубль практически не реагирует на рост цен на нефть: в ноябре котировки Brent поднялись на 26%, а курс доллара снизился всего на 4%.

«При прочих равных, при цене нефти не выше 45 долларов за баррель недавняя позитивная динамика рубля (с 80 до 76 за доллар) сильно ограничивает потенциал для его укрепления в первом квартале 2021 года ниже 75 рублей за доллар», — прогнозирует эксперт.