Кризис власти в США меняет расклад сил вокруг доллара

А после того как сторонники Трампа попытались взять власть силой и встал вопрос о втором импичменте, ряды республиканцев раскололись, и у новой правящей партии появился карт-бланш практически на любые меры, которые ранее было сложно согласовать. В том числе – на выделение триллионов долларов помощи беднейшим слоям населения.

Поскольку речь идет именно о федеральной помощи, а не новой фазе количественного смягчения, то такая программа будет финансироваться напрямую из бюджета США, а значит, правительство пойдет на расширение займов.

Как только инвесторы осознали это, они стали избавляться от американских государственных бумаг, ожидая выпуска новых облигаций с более высокой доходностью.

Дополнительно в пользу роста ставок подыгрывала ФРС, которая постепенно начала смещать покупки бондов с коротких и средних сроков на бумаги с большей экспирацией.

Таким образом регулятор начал готовить почву для успешного роста займов со стороны Минфина.

В итоге на рынке сложилась парадоксальная ситуация: денежная эмиссия США, которая привела к ослаблению доллара против других валют в 2020 году, в этот раз вызвала прямо противоположный эффект.

Обещал вернуться: как доллар будет восстанавливать рост в 2021 году

Ставки по средним и краткосрочным бумагам пошли в рост. Доходность 10-летних облигаций США поднялись так резко, как она не росла многие годы: с 0,9% годовых в первых числах января до 1,16% в этот вторник. Между госбумагами Америки и других ключевых рынков, в том числе Европы и Японии, образовался широкий спред, который пробудил интерес глобальных инвесторов к долларовым облигациям против аналогов в евро, иене, фунте и франке.

Вслед за этим началась масштабная перетряска валютных портфелей по направлению из Евразии в Америку.

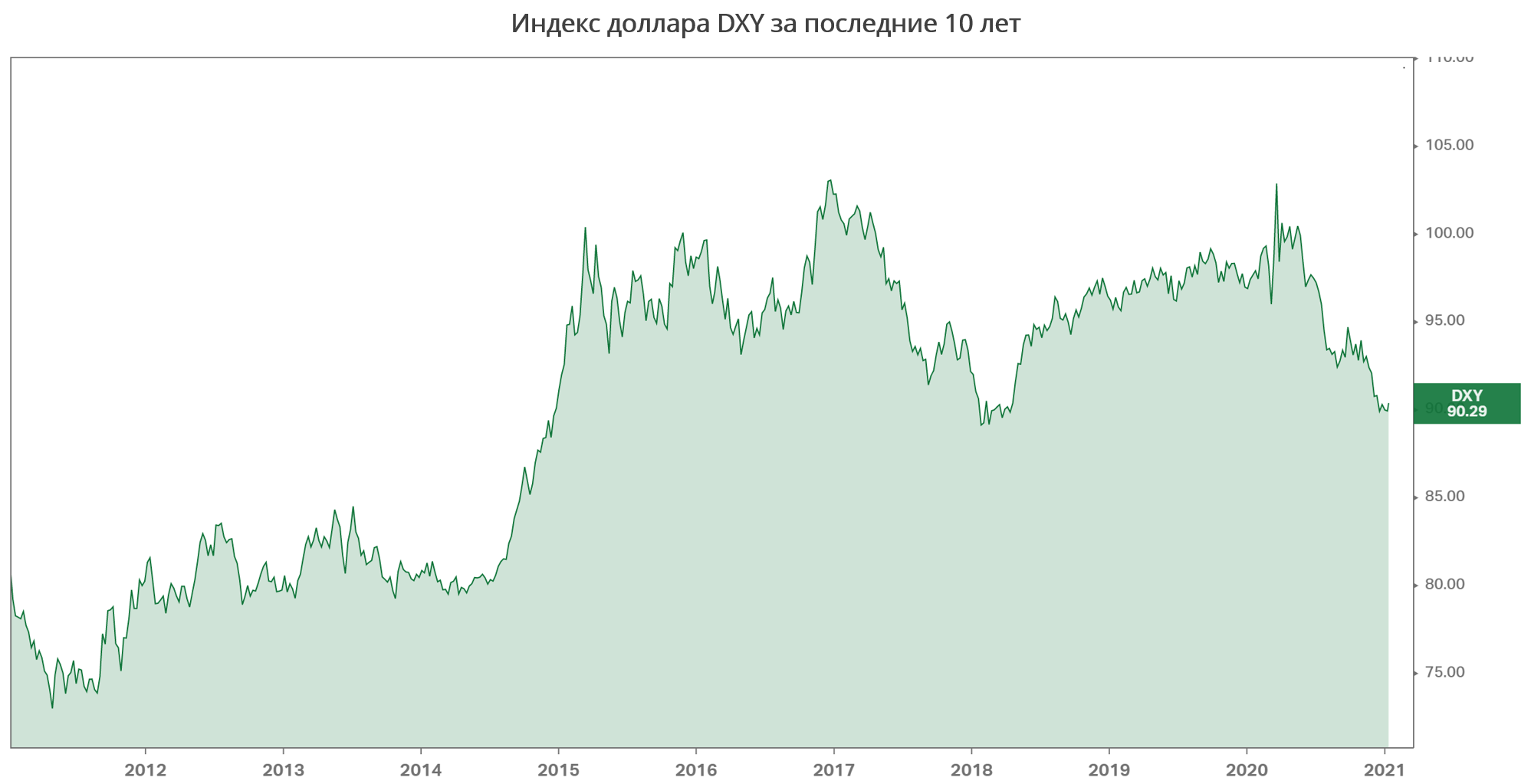

Это наглядно отразилось на стоимости индекса доллара (DXY), который прервал свой среднесрочный нисходящий тренд, длившийся с ноября.

Оттолкнувшись от уровня 89,2 пунктов, который стал для валюты США минимальным почти на 3 года, индикатор пошел вверх до 90,7 пунктов, то есть вернулся к значениям середины декабря. И случилось это менее чем за одну неделю.

Сейчас восхождение доллара немного приостановилось, однако в паре с ключевыми валютами, в частности с евро пока перелома не видно. Напротив, пара EUR/USD ушла ниже 1,214 за единицу, что намекает на возможность дальнейшего ее падения до 1,2 или даже еще ниже.

Среди базовых валют наиболее устойчиво в последние дни себя ведет китайский юань, который вырос на 0,5%, а также шведская крона, потерявшая против доллара всего 0,7%. Хуже прочих себя чувствуют британский фунт (до —1,8%) и евро (до —1,7%). Причем это не только краткосрочная реакция, но и отражение силы и слабости данных валют на протяжении нескольких месяцев.

Это значит, что если текущий тренд на укрепление доллара продолжится, то наиболее перспективными в плане роста выглядят все те же юань и крона, а наиболее предпочтительными для шорта фунт и евро.

Также можно рассмотреть более экзотичные комбинации из сильного юаня и слабого фунта: данная пара c начала года выросла более чем на 3%.

Доллар на перепутье. Куда он пойдет в январе?

Разворот доллара может продлиться до тех пор, пока ставки доходности в госбумагах США не вернутся на свои среднегодовые значения, а это около 2,5%, что также близко к ориентиру ФРС по инфляции. В прогнозах ведущих инвестиционных домов на этот год максимальная планка доходности пока находится не выше 2%.

Это значит, что в любом случае рынок преодолел только половину пути, и доллар сохранит импульс в сторону укрепления.

В ближайшие недели DXY может легко подняться до 92, или еще на 1,7%. Это приведет пару EUR/USD к уровню 1,195, вернув положение на валютном рынке к ситуации конца ноября.

Оттуда не исключен новый разворот — к очередному циклу снижения доллара. Долгосрочного тренда в пользу американской валюты пока не просматривается, поэтому играть на усилении доллара стоит с большой осторожностью.