Производитель тренажеров Peloton начал работу в 2012 году. Один из основателей компании Джон Фоули решил запустить бизнес, когда увидел, как его жена безуспешно пытается записаться в переполненные группы на модный сайклинг. Его идея заключалась в том, чтобы воссоздать оффлайн-занятия в зале дома — на домашних велотренажерах и с онлайн-инструктором.

Сейчас компания занимается производством и продажей велотренажеров, беговых дорожек с сенсорными экранами и подключением к интернету. На экраны транслируются онлайн-занятия с инструктором — вживую или в записи.

Еще один источник дохода для компании — продажа подписок на онлайн-тренировки. И это не только тренировки для байков и беговой дорожки — компания предлагает занятия и для тех, кто, к примеру, хочет просто заняться йогой или побегать на природе.

Фоули не сразу удалось заинтересовать крупных инвесторов, которые не понимали сути подобного бизнеса. Поэтому первыми бизнес-ангелами стали розничные инвесторы, которые небольшими суммами пожертвовали деньги на проект через краудфандинговую платформу Kickstarter. В результате Peloton получил около $300 тыс. от 297 человек.

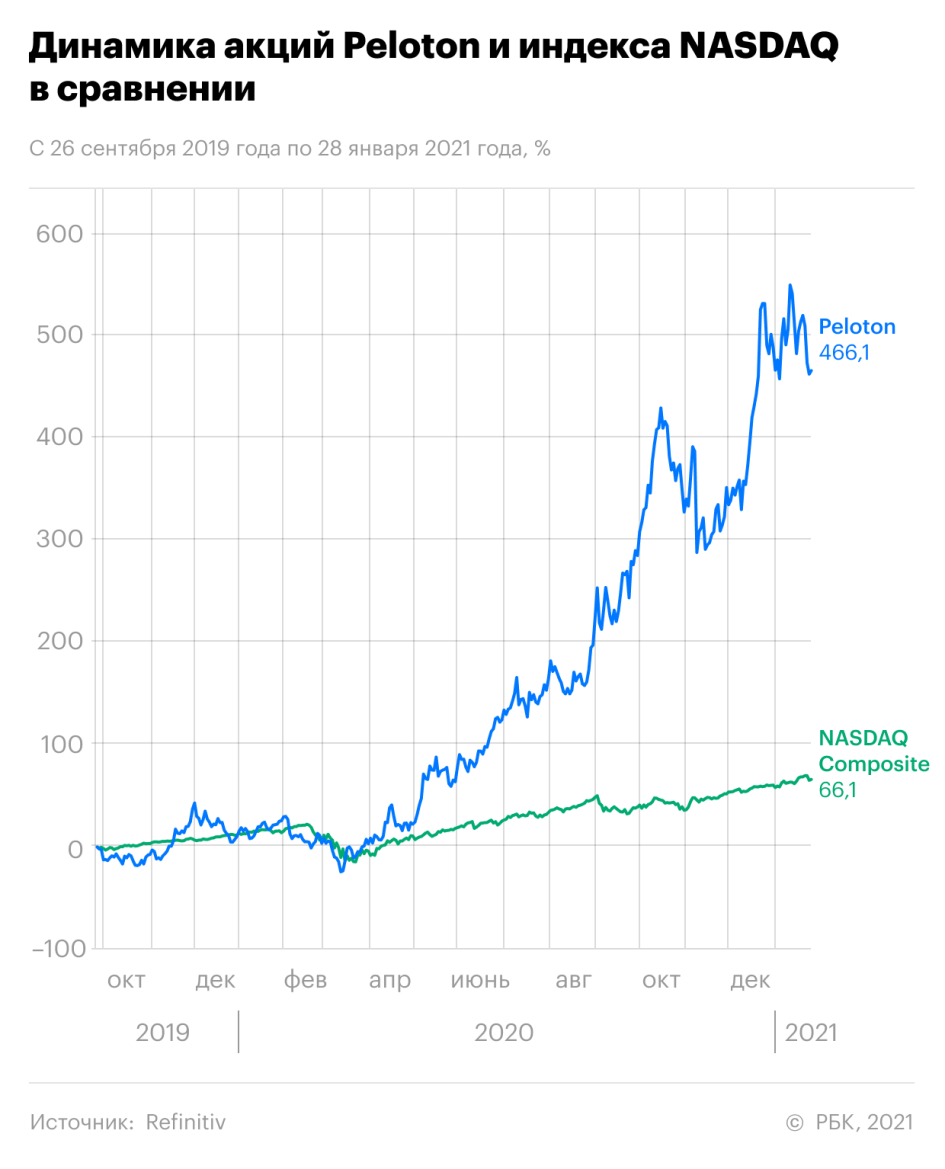

Peloton вышел на IPO 26 сентября 2019 года — и поначалу провалился, вновь столкнувшись со скептицизмом инвесторов. Первый день на бирже компания завершила на 11% ниже цены размещения ($29) — на уровне $25,76 за акцию.

Впрочем, котировки довольно быстро отыграли падение. Помог бешеный спрос, проявившийся во время пандемии коронавируса. Всего год и четыре месяца спустя акции Peloton торговались более чем на 450% выше первоначальных уровней.

Что дальше? Мы постарались проанализировать перспективы компании.

Peloton — типичная компания роста, которая вкладывает все свободные средства в свое развитие. Как и подавляющее большинство подобных стартапов, Peloton не платит дивидендов и поэтому не интересен дивидендным инвесторам. Заработать на Peloton можно за счет прироста котировок. Инвесторов привлекает намного более быстрый рост финансовых результатов, чем, к примеру, у компаний стоимости.

В последние два года квартальная выручка Peloton росла в среднем на 147% в годовом сопоставлении. Это очень сильный показатель, максимально близкий к сервису Zoom, который считается главным бенефициаром пандемии. Peloton ожидает, что выручит рекордную сумму в $1 млрд по итогам последнего квартала 2020 года.

Однако получать прибыль компания начала только в последние два квартала — до этого она была убыточной. Причина убытков — слишком большие операционные затраты. Проект много тратит на привлечение клиентов и создание контента. В частности, нанимает высококлассных дорогостоящих инструкторов.

К примеру, за квартал с 1 июля по 30 сентября 2019 года операционные затраты компании составили 68% от выручки, а себестоимость продукции — 54%. Неудивительно, что по итогам квартала получился убыток $49,8 млрд.

Несмотря на это, у Peloton нет долгов, а на счетах лежит $1,43 млрд. Вместе с краткосрочными инвестициями «кубышка» компании составляет $2,02 млрд.

Драйв по интернету

Peloton — это не просто раскрученный бренд. За восемь лет компания создала целую уникальную экосистему со своим стриминг-сервисом и социальными элементами.

Peloton делает ставку и на музыку. 10 ноября 2020 года Peloton объявила, что подписала многолетний контракт с Бейонсе. При этом певица сообщила, что сама несколько лет является подписчиком Peloton.

На сентябрь 2020 года у Peloton было 3,6 млн клиентов — на миллион больше, чем в марте. Число подписок к этому времени достигло 1,33 млн, что на 137% больше, чем годом ранее.

Покупка производителя бизнес-оборудования Precor

Во время пандемии спрос на продукцию Peloton сильно вырос. Но компании не удавалось вовремя доставлять заказы — отчасти из-за того, что она оказалась не готова к таким нагрузкам, а отчасти из-за локдаунов. Сейчас цепочки поставок восстановлены, но перед компанией по-прежнему стоит проблема — как удовлетворить растущий спрос.

21 декабря 2020 года Peloton объявил о покупке компании Precor. Precor — подразделение финского производителя спортивного оборудования Amer Sports, который занимается тренажерами для фитнес-центров и отелей. Заплатив $420 млн, Peloton получит два завода в штатах Северная Каролина и Вашингтон.

Инвесторы хорошо приняли эту новость. И на то есть как минимум три причины:

- потенциально Peloton расширит свой адресный рынок, поставляя тренажеры в отели;

- сэкономит на доставке;

- ускорит производственные циклы.

Peloton стимулирует спрос, выпуская модели тренажеров с новыми функциями и снижая цены на старые модели. Precor поможет компании быстрее выпускать новые модели и, соответственно, быстрее снижать цены на старые, пояснил третий пункт The Motley Fool.

Впрочем, ожидается, что сделка будет закрыта в первом квартале 2021 года и поэтому все преимущества Peloton получит только к концу года.

Дорогое удовольствие

Быть частью экосистемы Peloton — довольно дорогое удовольствие. Один байк стоит $1895, а беговая дорожка обойдется в $4295. Кроме того, потребуется специальная обувь и коврик — минимальный набор, за который придется выложить еще около $200.

И, наконец каждый месяц приходится платить за видеоконтент — подписка на него стоит $39 в месяц. В нее входят занятия с тренером онлайн, упражнения в записи и тренировки без тренажера — к примеру — йога, силовые тренировки или пробежка на улице. Подписка только на занятия без тренажеров стоит $12,99 в месяц.

Конкуренция

К примеру, у Xiaomi похожий велотренажер продается за $1200-1300. А самая дорогая беговая дорожка компании Nautilus стоит около $1300. Похожая ситуация и с ценой подписки на тренировки: подписка Fitness+ от Apple продается по цене $9,99. А у Peloton самый дешевый тариф без велотренажера — $12,99 в месяц.

После пандемии Peloton также придется конкурировать с фитнес-клубами. Поэтому перед компанией стоит еще один вопрос — каким будет прирост подписчиков, когда закончится пандемия?

Агентство Bloombergвыяснило, что 75% клиентов фитнес-центров в США хотели бы вернуться в фитнес-клубы. Но многие из респондентов в то же время сказали, что не будут полностью отказываться от домашних тренировок.

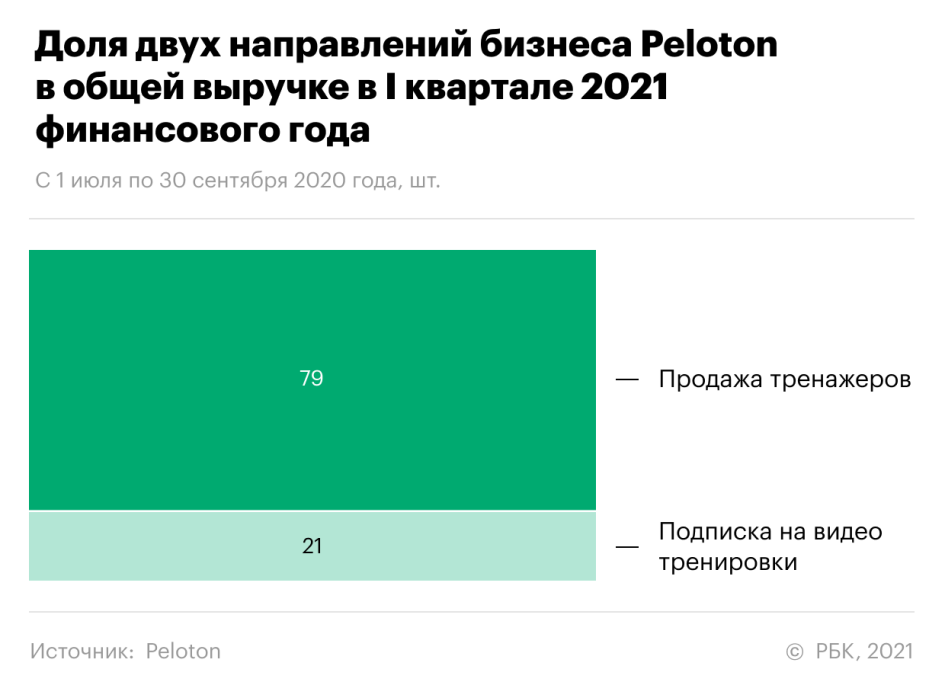

Слабая диверсификация

Между тем, доходы Peloton сейчас слабо диверсифицированы. Компания стремится предлагать людям больше разнообразных тренировок без использования тренажеров. Но на данный момент это направление, включая подписку на онлайн-занятия, приносит лишь 21% от всей выручки против 79% от продажи тренажеров и оборудования.

К тому же Peloton не радует покупателей большим разнообразием моделей тренажеров, хотя и планирует расширить модельный ряд — выпустить более дешевый вариант беговой дорожки, которая будет стоить $2495, в начале 2021 года.

Слишком дорогая оценка

Аналитик BMO Capital Markets Саймон Сигел сравнил Peloton с Netflix. Он отметил, что капитализация Peloton всего в шесть раз ниже, чем у стримингового сервиса — $43 млрд против $248 млрд. В то же время число подписчиков Peloton составляет менее 1% от абонентской базы Netflix. Такая диспропорция говорит о том, что стоимость Peloton сильно опережает его рост.

«Peloton сейчас показывает очень сильную динамику по росту финансовых показателей, и вполне может наращивать их и в дальнейшем — в частности, в 2021 году. Однако акции компании на текущий момент нельзя назвать хорошей инвестицией: они растут быстрее, чем компания», — говорит руководитель инвестиционного консультирования состоятельных клиентов «Тинькофф Инвестиции Премиум» Кирилл Комаров.

«Рано или поздно рост выручки начнет замедляться, и инвесторы поймут, что наивно экстраполировали рост 2020 года, ожидая такого же сильного в 2021-ом. На наш взгляд, сейчас всем инвесторам Peloton имеет смысл зафиксировать прибыль и не дожидаться пока этот «пузырь» лопнет», — предупредил эксперт.

Более позитивный взгляд на дальнейшую динамику акций Peloton у директора аналитического департамента «Фридом Финанса» Вадима Меркулова. От отметил, что Peloton — это первая компания, которая смогла настолько успешно монетизироваться на спортивных товарах для дома благодаря созданию фитнес-экосистемы.

«Считаем, что акции Peloton имеют долгосрочный потенциал роста. Основным долгосрочным драйвером будет рост спроса на домашний фитнес и спорт в целом. Спортивный стиль жизни — это фундаментальное изменение в жизни людей по всему миру, усиленное пандемией», — пишет эксперт.

Он считает, что такие риски, как конкуренция и недостаточные производственные мощности — не критичны для компании. Между тем компания имеет широкие финансовые возможности (полное отсутствие долга и положительный свободный денежный поток ), чтобы поглощать небольших производителей тренажеров, усиливая производственные мощности и каналы сбыта.

«Акции Peloton выглядят привлекательными, — также уверен руководитель аналитического департамента AMarkets Артем Деев. — В дальнейшей перспективе имеет смысл приобретать их, внимательно наблюдая за динамикой финансовых показателей и действиями конкурентов, которые стремятся отобрать долю рынка. Для этой фирмы в дальнейшем есть огромное поле для расширения бизнеса, поскольку люди все больше будут заниматься спортом самостоятельно».