В этом году фондовые рынки показывали уверенный рост, многократно переписывая значения исторических максимумов. Так с начала года индекс Московской биржи вырос на 14%, а индекс акций самых дорогих американских компаний S&P 500 поднялся почти на 13%. Это, как правило, означает, что инвесторы испытывают достаточный оптимизм для вложений и у них есть деньги, чтобы вкладывать.

Но если взглянуть на рост более внимательно, то можно заметить, что, в целом, инвесторы охотнее вкладывают деньги в акции компаний определенных секторов экономики, при этом осторожно действуя с бумагами из других отраслей. Об этом говорит достаточно сильный разброс динамики отраслевых индексов.

Так отраслевые индексы транспорта и телекоммуникаций Московской биржи показали на фоне общего индекса достаточно незначительный рост — 3,8% и 2,4%, соответственно (данные по итогам торгов 27 мая). Отраслевые индексы электроэнергетики и информационных технологий и вовсе снизились на 1,1% и 2,5%, соответственно.

Также хуже индекса МосБиржи показали динамику индексы нефти и газа (+11,1%) и потребительского сектора (+4,6%).

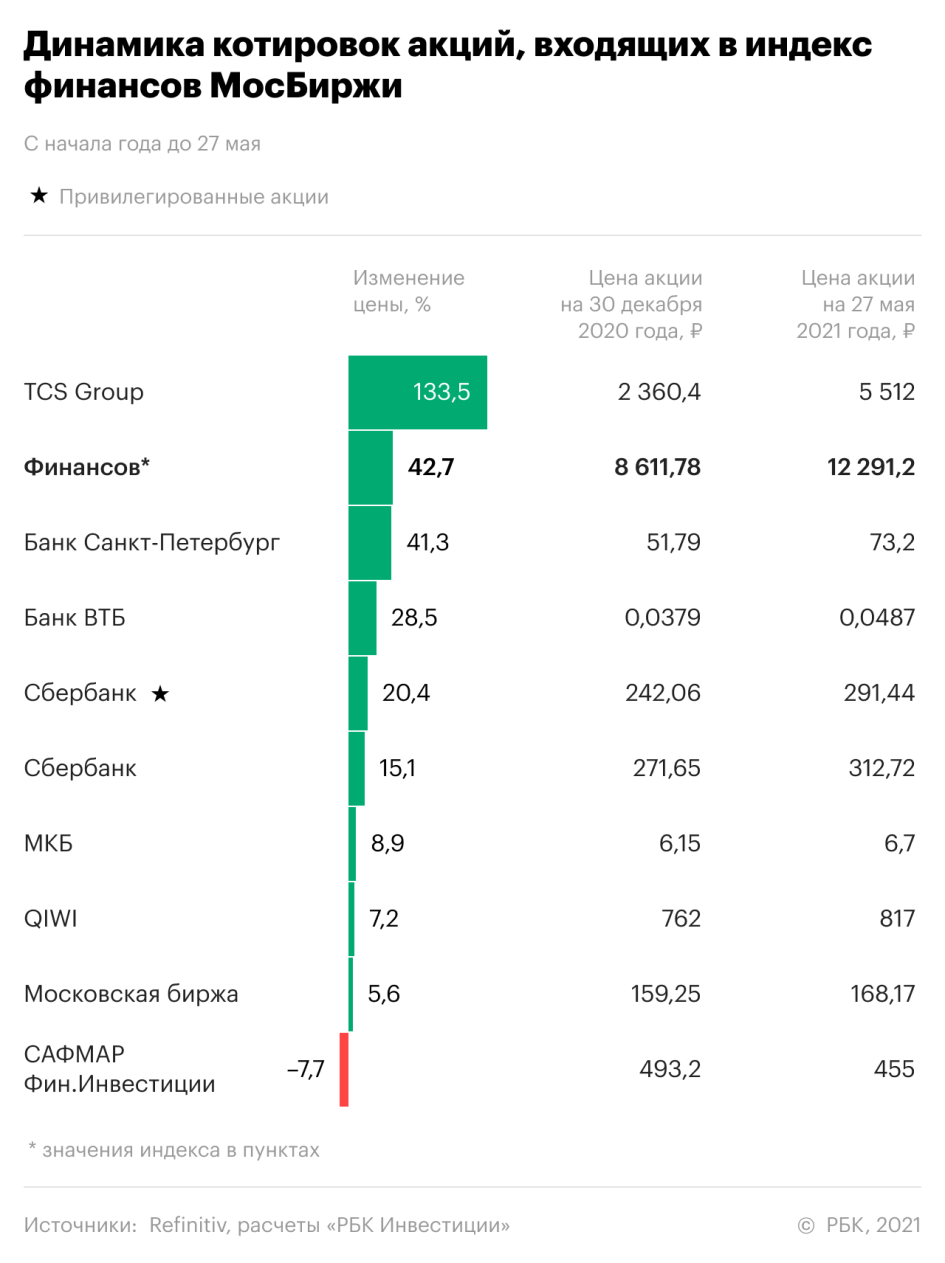

С начала года с опережением индекса Московской биржи выросли отраслевые индексы металлов и добычи (+16,5%), химии и нефтехимии (+27,1%) и индекс строительных компаний (+31,4%). А лидером роста среди отраслевых индексов Московской биржи стал индекс финансов. С начала года до 27 мая его значение поднялось на 42,7%.

Тем не менее, не все так однозначно в каждом отдельном секторе. Лидирующий индекс финансов рассчитывается по котировкам девяти акций. При этом одна акция даже показала снижение в цене — бумаги «САФМАР Финансовые инвестиции » подешевели с начала года на 7,7%. Семь акций показали динамику хуже динамики индекса финансов с разбросом роста от 5,6% (Московская биржа ) до 41,3%.

Но драйвером роста индекса финансов стали бумаги владельца Тинькофф Банка TCS Group. С начала года до 27 мая они подорожали более чем вдвое. Темпы роста акций TCS Group в три раза превысили темпы роста индекса финансов и оказались в девять раз больше средней динамики остальных акций отраслевого индекса.

Первый значительный рост котировки TCS Group показали в январе, подорожав за несколько дней более чем на 40%. Аналитики объясняли январский рост недооцененностью акций, указывая на положительный эффект от уменьшения голосующей доли семьи Олега Тинькова и от включения бумаг в состав индекса MSCI. В феврале капитализация компании превысила $10 млрд. Последовавшие кадровые перестановки и выкуп акций также поддержали рост котировок. В мае TCS отчиталась о рекордной прибыли, а 26 мая, во время проведения Дня Стратегии «Тинькофф Инвестиции» капитализация TCS Group впервые превысила ₽1 трлн. За два дня торгов 26 и 27 мая бумаги финансовой группы подорожали на 14,6%. С начала года до 27 мая котировки TCS Group выросли на 133,5%.

Тем не менее, если посмотреть на мультипликатор P/E, то после колоссального роста бумаги TCS уже можно назвать переоцененными относительно товарищей по индексу. При этом акции банка «Санкт-Петербург», несмотря на второе место по росту, сохраняют потенциал дальнейшего движения вверх. P/E банка одно из самых низких по индексу.

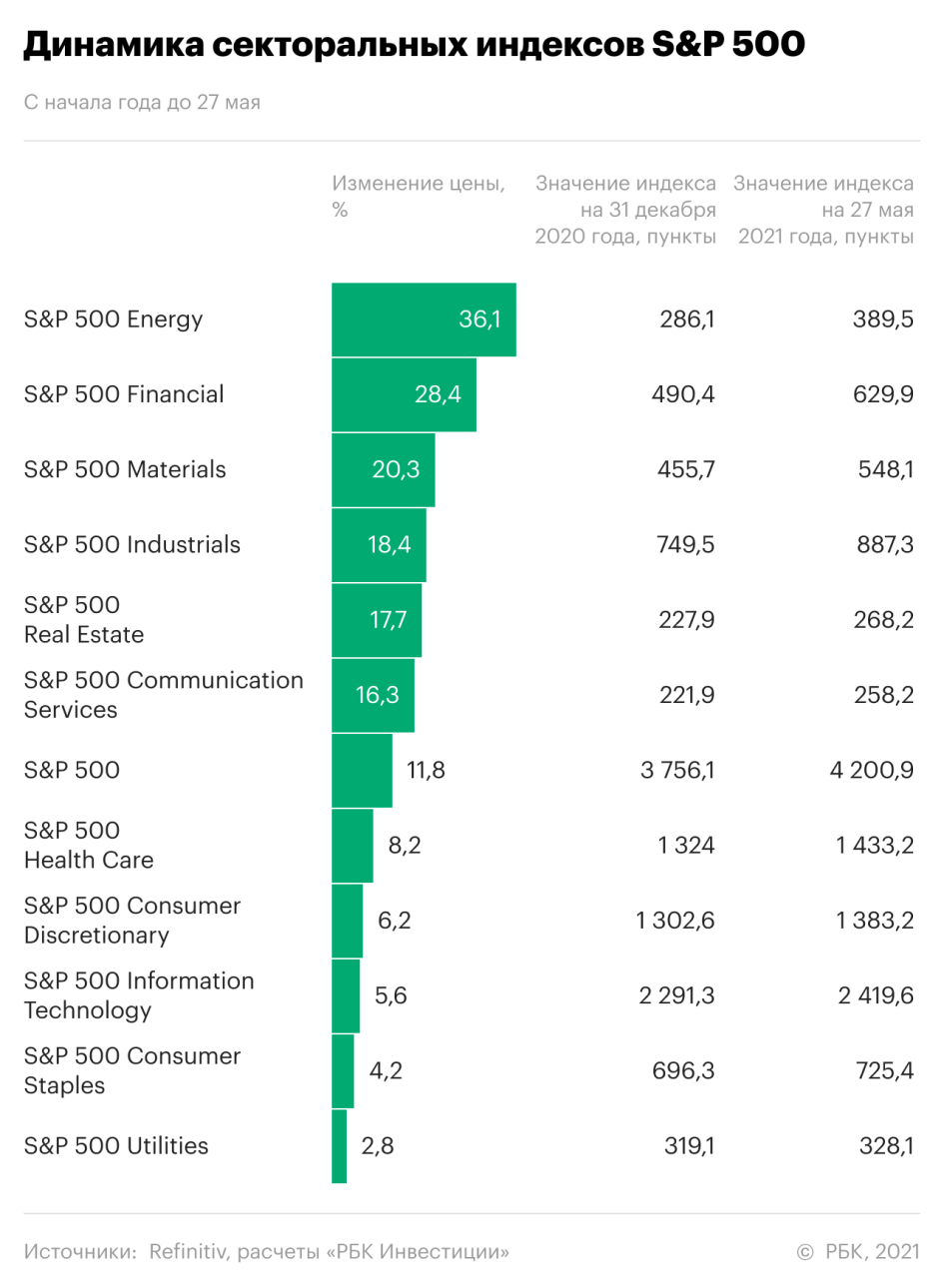

Секторальные индексы S&P 500 показали во многом схожее с московскими коллегами опережение и отставание. Индекс IT-акций S&P 500 Information Technology, индекс производителей и поставщиков электроэнергии S&P 500 Utilities, индексы потребительского сектора S&P 500 Consumer Discretionary и S&P 500 Consumer Staples также как и во многом соответствующие отраслевые индексы МосБиржи, отстали в своем росте от динамики общего индекса S&P 500 Composite

Также несколько хуже рынка показал индекс акций компаний из сферы здравоохранения S&P 500 Health Care.

С опережением основного индекса росли индексы акций металлургических и химических компаний S&P 500 Materials, компаний из сферы недвижимости S&P 500 Real Estate. Отличие от динамики российских отраслевых индексов показал индекс телекоммуникаций S&P 500 Communication Services. Он подрос с некоторым опережением графика S&P 500 Composite. Лучше средней оказалась динамика и у индекса S&P 500 Industrials, охватывающего акции промышленных и транспортных компаний.

Индекс банков и финансовых компаний индекс S&P 500 Financial, занял только второе место по темпам роста с начала года. А лидерами оказались не финансисты, а, главным образом, нефтяники, чьи акции входят в состав секторального индекса S&P 500 Energy. С ростом 36,1% с начала года до 27 мая, индекс S&P 500 Energy расположился на верхней строчке рейтинга секторальных индексов S&P 500.

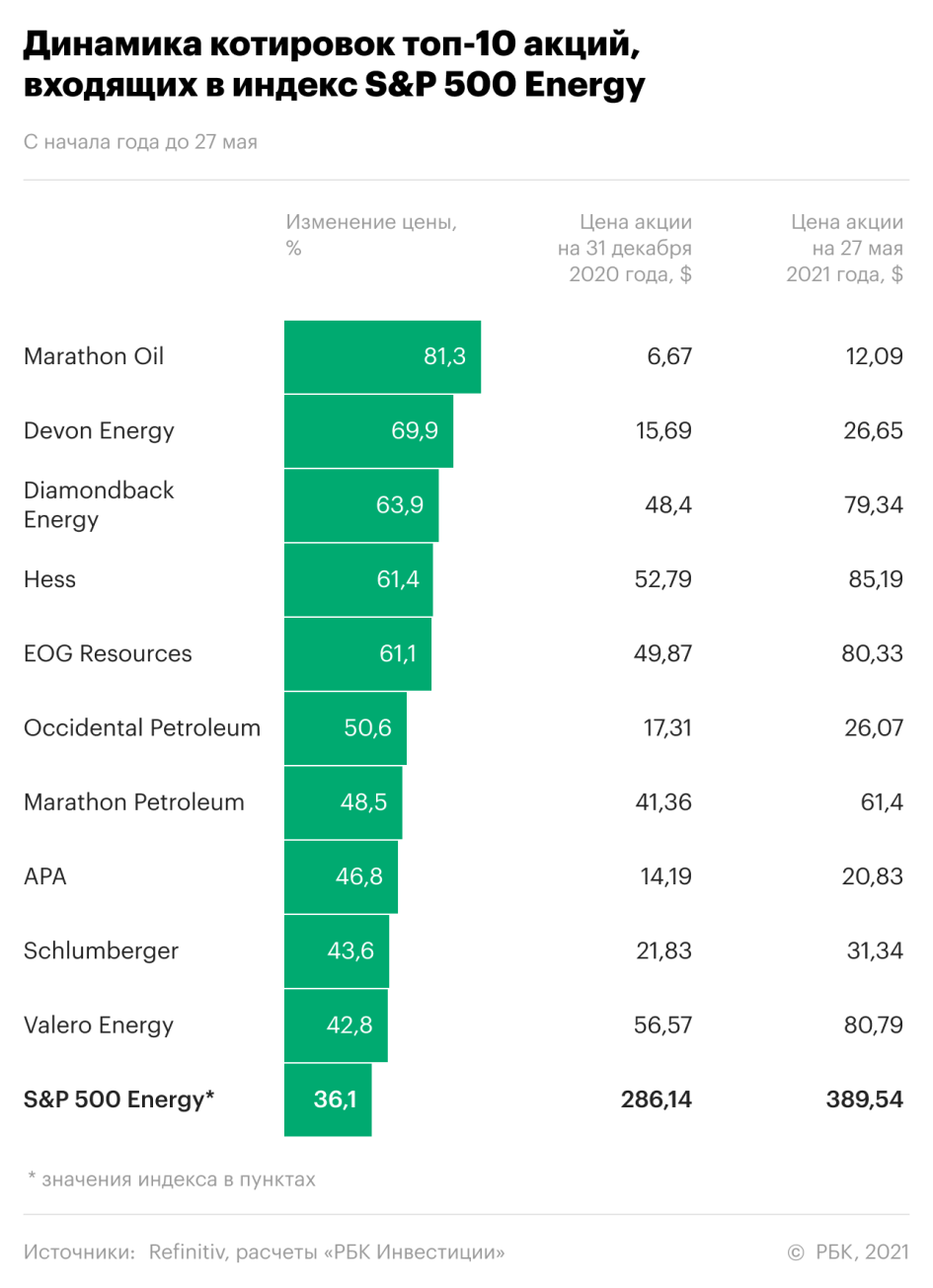

Индекс S&P 500 Energy рассчитывается по ценам 23 компаний, занятых в сфере добычи источников энергии. Акции десяти компаний из S&P 500 Energy, показавшие наибольший рост, подорожали с опережением динамики индекса. Разброс темпов роста котировок этого топ-10 составил от 42,8% у Valero Energy до 81,3% у Marathon Oil

Занявшая первое место в секторальном топ-10 Marathon Oil — это компания, занимающаяся добычей нефти и природного газа (в том числе СПГ) в США и Экваториальной Гвинее. Годовая выручка компании составляет около $3 млрд, а капитализация — $9,5 млрд. Рост котировок компании начался в октябре 2020 года с уровня $4 за акцию. Сейчас акции Marathon Oil стоят $12. Рост происходит вместе с ростом цен и компенсирует стремительное падение цен акций в начале пандемии с $13,5 до $3.

После стремительного роста, компания вышла на уровень справедливой оценки по мультипликатору EV/EBITDA .

Значение мультипликатора компании близко к среднему значению среди акций, включенных в индекс S&P 500 Energy.

В то же время выглядят уже достаточно переоцененными акции Devon Energy, занявшие вторую строчку этого топа. Мультипликатор EV/EBITDA компании более чем вдвое превышает среднее по индексу значение.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале Сам ты инвестор!