Сейчас на Московской бирже зарегистрировано более 11 млн индивидуальных инвесторов. Каждый из них пришел на рынок своим путем, но всех объединяет одно — желание заработать. В нашей стране не издаются миллионными тиражами работы Бенджамина Грэма, но благодаря прессе, интернету и многочисленным урокам финансовой грамотности, многие россияне знают, что гуру инвестирования, как правило, призывают вкладываться в качественные компании, которые приносят хорошую прибыль, имеют эффективный менеджмент, радужное будущее и так далее.

В акции таких компаний советуют входить, как правило, на длительный срок, как минимум, на 3-5 лет. За это время с большой вероятностью вы сможете хорошо заработать и не тратить свои силы и здоровье на попытках правильно «реагировать» на волатильность цен на купленные вами бумаги. Рассмотрим конкретный пример. Так, несмотря на то, что последние несколько лет были не совсем удачные для компании Berkshire Hathaway Уоррена Баффетта (и других стоимостных инвесторов), в долгосрочном плане она уверенно бьет рынок.

У компании есть такая традиция: на первой странице годового отчета всегда размещается таблица, в которой сравнивается рост ее акций и индекса широкого рынка США S&P 500. Так вот, за период с 1965 по 2020 годы среднегодовой рост акций Berkshire Hathaway составил 20,0%, а S&P 500 — всего 10,2%. В целом за этот период акции холдинга Баффета выросли на 2 810 526%, а индекс — только на 23 454%. Разница впечатляет! Так что на данный момент сомнений в результативности долгосрочного подхода Баффета ни у кого быть не может.

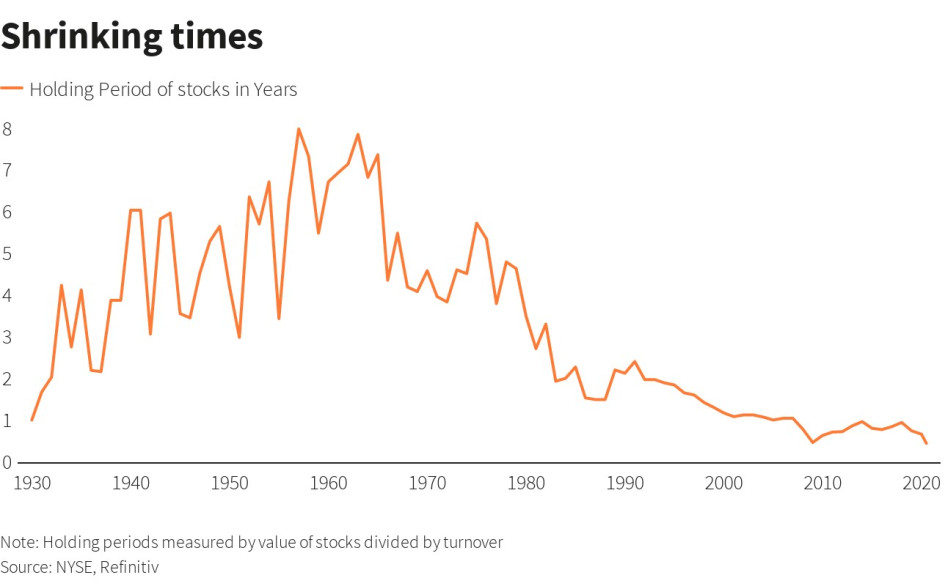

Однако, нужно признать, что срок, в течение которого инвесторы владеют акциями (holding period), сокращается на протяжении многих десятилетий. Если в 50-е и 60-е годы прошлого века акции на американской бирже NYSE держали в среднем 7-8 лет, то в 2020 году это значение было где-то районе 5,5 месяцев.

Прошлый год вообще немного «развратил» частного инвестора, за что ему, вероятно, в ближайшее время может быть выставлен внушительный «счет». Понять новичков (и не только) можно, ведь против 500%, 600% и даже 700% годового роста отдельных акций устоять сложно. В их числе Tesla, Zoom Video, Moderna, Netflix, NVIDIA и многие другие. Всего за несколько месяцев можно было заработать столько, сколько при традиционном подходе «buy and hold» пришлось бы ждать годами. Я уже не говорю о моде на IPO, где зачастую котировки взлетали уже в первый день торгов. Вот некоторые примеры за прошлый год: акции Lemonade только за первый день торгов выросли на 163%, nCino — на 195%, BigCommerce Holdings — на 201%, CureVac N.V. — на 249%. Понятно, что такое поведение рынка ведет к тому, что инвестор находится в постоянном поиске лучшего варианта и боится не пропустить свой новый шанс. Долгосрочное инвестирование и «заветы» гуру в это время отходят на второй план. Жадность побеждает, а страх отступает.

$740

(+13,92%)

Подобная стратегия стала присущей не только частным инвесторам, но и профессионалам, которые управляют миллионами и миллиардами клиентских денег. Возьмем в качестве примера активно управляемый биржевой фонд ARK Innovation ETF, который под руководством знаменитой Кэти Вуд вкладывает деньги своих клиентов в инновационные компании. В прошлом году этот ETF показал феноменальный рост — 152,52%.

Какие инвестиции он предпочитает? На сайте компании сказано: «ARK предлагает долгосрочный инвестиционный горизонт полного инвестиционного цикла или 7+ лет. ARK стремится к сравнительному анализу долгосрочного роста капитала, фокусируясь на убеждении в том, что инновации являются ключом к росту». Однако анализ ежедневных сделок компании, которые открыты для всех желающих, говорит о том, что это не вся правда и в компании весьма активно и часто торгуют.

Опытные инвесторы хорошо знают, что существует много стратегий и путей заработка на фондовом рынке. Например, кто-то увлекается классическим трейдингом, а кто-то даст голову на «отсечение», что лучше торговых роботов ничего нет. Есть инвесторы, которые «сидят» только на опционах и больше ничего им не нужно. Немало людей, которые специализируются исключительно на IPO или, скажем, на вложениях в молодые биотехнологические компании. Фондовый рынок дает современному инвестору массу интересных и заманчивых возможностей. В этой связи выбор между долгосрочными и краткосрочными вложениями должен не противопоставляться, а рассматриваться исключительно с точки зрения задач, умения и других обстоятельств конкретного инвестора.

Так, если речь идет о человеке, который пришел на фондовый рынок для того, чтобы использовать его преимущества для эффективного накопления или сохранения денег на безбедную старость, то ему, безусловно, больше подойдет стратегия долгосрочных вложений. Особенно если у него нет возможности и/или желания заниматься этими вопросами серьезно и уделять им много времени.

А вот если вам нравится фондовый рынок, вы увлечены им, следите, например, за новостями, свежими публикациями в СМИ и других источниках информации, то краткосрочные вложения, которые по существу являются отработкой той или иной инвестиционной идеи, вполне вам подходят. Только при этом нужно четко понимать, что это обойдется гораздо большим уровнем риска и возможны не только радости успеха, но и разочарования потерь. Будет большой ошибкой считать прошлый год неким ориентиром того, как все обычно происходит на рынке. Скорее всего, это была аномалия.

Не исключено и мирное сосуществование долгосрочных и краткосрочных стратегий. Для некоторых инвесторов это позволяет разделить риски. Например, многие опытные люди делают так: 80 — 90% своего капитала они ориентируют на долгосрочные вложения в крупные надежные компании, а на 10 — 20% удовлетворяют свой азарт рискованного инвестора, время от времени вкладываясь в ту или иную перспективную идею.

Краткие итоги:

- Хорошие инвестиции — это тогда, когда вы зарабатываете деньги, а не теряете их. Вот почему не нужно сталкивать «лбами» два стратегических подхода к инвестированию, а лучше просто знать и использовать плюсы и минусы каждого из них.

- Очень важно также понять, что именно вам больше всего подходит как инвестору в данный момент времени. Правильный выбор очень важен и может помочь получать больше хороших результатов на фондовом рынке и не разочаровываться в нем.

- Обе стратегии инвестирования имеют право на жизнь. В разные времена они по-разному эффективны, требуя разных навыков и затрат времени инвестора. Все это крайне важно и необходимо знать каждому «игроку», который только начинает свою жизнь на бирже.