Финансовая независимость и ранняя пенсия – это хорошая цель, но она подходит единицам, ведь не у всех есть возможность откладывать ежемесячно более 50% от своего дохода. Имеет смысл инвестировать малые суммы, например 5000₽ каждый месяц? Давайте разберемся.

Какая финансовая цель у человека, который взял квартиру в ипотеку? Цель минимум: ежемесячно совершать обязательные платежи, чтобы через 10-20 лет получить квартиру в собственность. Цель максимум: погасить ипотеку досрочно, внося ежемесячно суммы, превышающие обязательный платеж. Наличие кредита или ипотеки в каком-то смысле дисциплинирует человека. Все его хотелки и желания обычно отходят на второй план (но не всегда), ведь в первую очередь нужно внести обязательный платеж. Есть четкая и понятная финансовая цель, а также план (график платежей) для её достижения.

Когда наступает момент выплаты последнего платежа, человек чувствует облегчение, будто сбросил груз с плеч. Но что происходит дальше? Ведь теперь нет никакой цели, нет плана и нет расписания. Куда теперь направлять ту часть дохода, которая ранее уходила на платежи по ипотеке/кредиту? Есть несколько основных вариантов:

- взять новый кредит на то, что не можешь себе позволить;

- увеличить свой уровень потребления и, возможно, качество жизни;

- начать сберегать некоторый % от дохода для достижения долгосрочных целей.

С первыми двумя пунктами все понятно. Можно снова обратиться в банк, чтобы он составил вам план действий на ближайшие 5 лет, то есть выдал кредит, к примеру на новенький автомобиль, который вы не можете купить за наличные. Или можно начать чаще ужинать в ресторанах, чаще обновлять гаджеты, чаще путешествовать, одеваться в магазинах подороже, покупать билеты не эконом, а бизнес-класса и т.д. В принципе я ничего не имею против второго варианта: если можешь себе позволить, то почему бы и нет?

Что же не так с третьим вариантом, почему он не так популярен среди населения, как предыдущие два и какие результаты он может показать через 5-10 лет?

Всё отнимут!

Старшие поколения научены горьким опытом: то что сегодня лежит в банке и эквивалентно новенькой «Волге», уже завтра может превратиться в тыкву. Причем не важно какой банк или какая банка – везде есть риск потерять сбережения или их покупательскую способность.

В 2021 году мы живем в другой стране, где разрешено организовывать бизнес, хранить дома доллары и даже открывать банковские счета в иностранных банках. Да что уж там, мы вообще живем в другом мире, где можно добывать деньги с помощью видеокарты компьютера.

Я сейчас не хочу развивать эту тему, здесь каждый решает для себя сам: какой риск на себя брать и стоит ли брать его вообще? Пост не об этом.

Что будет, если сберегать и инвестировать на протяжении 5-10 лет?

Я рассмотрю 3 различных варианта: инвестирование по 5000₽, 10 000₽ и 30 000₽ каждый месяц в индекс S&P500 (ETF). Я долго думал какую взять среднюю годовую доходность, чтобы результаты расчетов получились максимально объективными и непредвзятыми. Брать среднюю годовую доходность индекса S&P500 за последние 100 лет в размере 10% не совсем корректным, так как эта цифра не учитывает рост курса доллара по отношению к рублю.

Ранее я делал сравнение результатов инвестирования за период с 2009 по 2020 год: в доллар, в золото, в индекс МосБиржи и в индекс S&P500. Средняя годовая доходность индекса S&P500 за этот период с учетом роста курса доллара по отношению к рублю составила 23,5%.

Официальная средняя годовая инфляция за последние 10 лет составляет 6,5%. Реальная инфляция всегда отличается от официальной в большую сторону, но оставим в расчетах цифру 6,5%, так как зарплата обычно тоже растет со временем, что дает возможность увеличивать сумму для инвестиций. В расчетах мы оставляем фиксированную сумму ежемесячного инвестирования на протяжении всего периода и не индексируем её.

Таким образом получаем среднюю годовую доходность индекса S&P500 в размере 17% (23,5%-6,5%), которую будем использовать в расчетах. Итак, на что мы можем рассчитывать при инвестировании 5000₽, 10 000₽ и 30 000₽ ежемесячно, при ожидаемой доходности 17% в год?

(!) Сделаю акцент на том, что взяв другой временной период, можно получить другие результаты. Но в конце поста будет реальные результаты человека, который инвестирует по 3000-4000₽ ежемесячно на протяжении 14 лет.

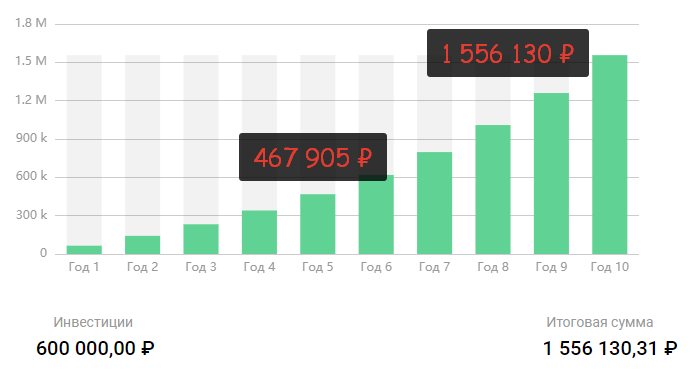

Инвестируем по 5000₽ в месяц

При инвестировании по 5000₽ каждый месяц и ожидаемой годовой доходности 17% можем рассчитывать через 5 лет получить следующие результаты:

- Общий размер сбережений: 467 905₽

- Средний годовой прирост капитала после 5 лет: 79 500₽

При заданных условиях через 5 лет ваши сбережения начнут приносить вам 79 500₽ за год. Можно сказать, что вы организовали себе годовую премию, которая не зависит от вашего работодателя, но зависит от настроений рынка.

На фондовом рынке бывают периоды спада и даже кризисы, поэтому рассчитывать на стабильность этих цифр не стоит. В какой-то год результат может быть лучше, в какой-то хуже.

Результаты через 10 лет:

- Общий размер сбережений: 1 556 130₽

- Средний годовой прирост капитала после 10 лет: 264 500₽

За 264 500₽ можно слетать вдвоем отдохнуть за границу на 2 недели в хороший отель. И спонсором этого отпуска будут сбережения, созданные вами за 10 лет. При этом основное тело капитала (1,5 млн.₽) вы не трогаете, 264 500₽ – это именно годовой прирост ваших сбережений. В неудачные годы для рынка придется выбрать отдых поскромнее или лететь “на свои”.

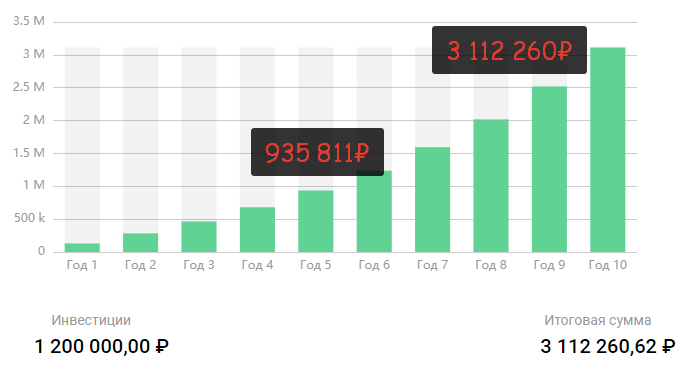

Инвестируем по 10 000₽ в месяц

При инвестировании по 10 000₽ каждый месяц и ожидаемой годовой доходности 17% можем рассчитывать через 5 лет получить следующие результаты:

- Общий размер сбережений: 935 811₽

- Средний годовой прирост капитала после 5 лет: 159 000₽

На годовой прирост в 159 000₽ можно обновить часть бытовой техники в доме или купить хороший ПК / фотоаппарат / топовый смартфон.

Результаты через 10 лет:

- Общий размер сбережений: 3 112 260₽

- Средний годовой прирост капитала после 10 лет: 529 000₽

Суммы в 529 000₽ хватит, чтобы оплатить год платного обучения в престижных ВУЗах Москвы (МГУ им. Ломоносова и МГТУ им. Н.Э. Баумана). Я учился в Московском Строительном Государственном университете, где стоимость платного обучения на сегодня составляет 230 000₽ в год. Так что в случае с ВУЗами попроще этой суммы хватит на годовое обучение 2-х детей.

Откладывать по 10 000₽ каждый месяц на протяжении 10 лет, чтобы получить возможность оплачивать высшее образование детей за счет капитала в лучших ВУЗах страны – отличная цель на мой взгляд. Конечно, лучше бы они поступили на бюджет, но иметь в запасе план Б – не так уж и плохо.

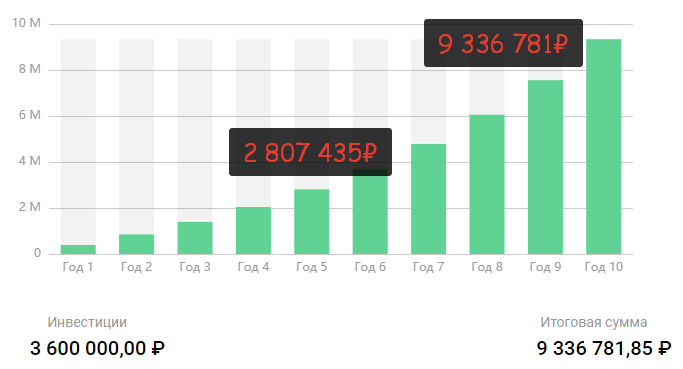

Инвестируем по 30 000₽ в месяц

При инвестировании по 30 000₽ каждый месяц и ожидаемой годовой доходности 17% можем рассчитывать через 5 лет получить следующие результаты:

- Общий размер сбережений: 2 807 435₽

- Средний годовой прирост капитала после 5 лет: 477 000₽

Если через 5 лет начать выводить годовой прирост капитала в удачные годы себе на банковский счет, оставляя тело капитала нетронутым, то можно рассчитывать на получение средней прибавки к основной зарплате в размере 40 000₽ / месяц.

Стоит понимать, что мы выводим 17% от тела капитала и ни о какой финансовой независимости и ранней пенсии здесь речи не идет. Но если вы работаете и снимаете годовой прирост капитала только в те годы, когда рынок растет, то это отличный бонус, учитывая тот факт, что медианная зарплата в России составляет около 30 000₽ в месяц.

Результаты через 10 лет:

- Общий размер сбережений: 9 336 781₽

- Средний годовой прирост капитала после 10 лет: 1 587 000₽

Суммы накопленного капитала (9,3 млн. ₽) должно хватить на покупку жилья без использования ипотеки.

Если капитал не снимать, то на годовой прирост в размере 1,5 млн. ₽ можно обновлять автомобиль в удачные для фондового рынка годы (продавать старый автомобиль и добавлять годовой прирост капитала для покупки нового).

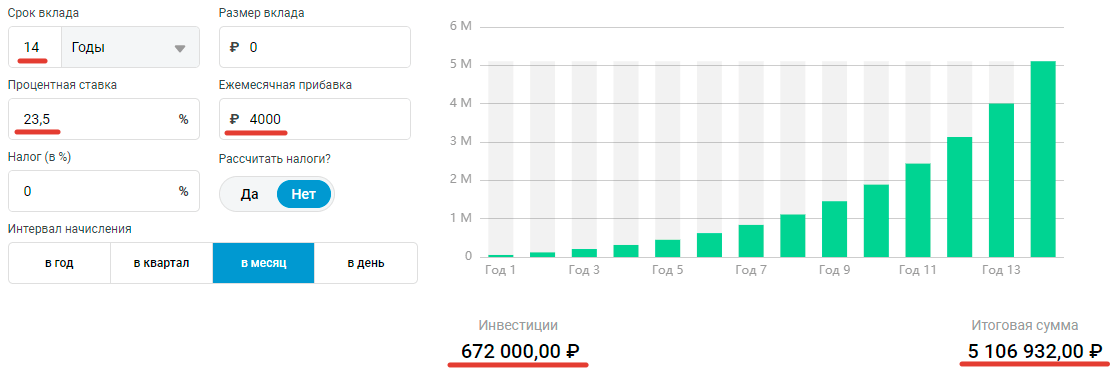

Реальный пример: инвестировал по 3000-4000₽ в месяц на протяжении 14 лет

Если вам кажется, что я привел какие-то оторванные от реальности цифры по средней годовой доходности, то предлагаю вам ознакомиться с историей Ильшата Юмагулова, который инвестирует по 3000-4000₽ в месяц и за 14 лет размер его капитала достиг 5.000.000₽.

Интервью с Ильшатом Юмагуловым можно прочитать тут.

Средняя годовая доходность инвестиций Ильшата составляет 23,5% годовых без учета инфляции. Эта доходность совпадает с той доходностью, которую я заложил в свои расчеты, не смотря на то, что Ильшат инвестирует в акции РФ, а не в S&P500.

Заключение

Регулярное инвестирование (не спекуляции) даже малых сумм может принести ощутимые результаты через 5-10 лет. А если использовать фишки ИИС (налоговые вычеты), то результат будет ещё лучше.

Если вести здоровый образ жизни, отжиматься, подтягиваться и приседать каждый день хотя бы по 10 раз, то олимпийским чемпионом вы, конечно, не станете. Но вы точно будете на голову выше тех, кто подвержен влиянию вредных привычек и не занимается физкультурой.

То же самое и с финансами. Инвестируя по 5000₽ в месяц, за 5 лет вы не достигните финансовой независимости, но создадите капитал, который в удачные годы будет выдавать вам 13-ю зарплату на новый год.

А какую финансовую цель преследуете вы? Пишите в комментариях.

Если вам интересны темы о которых я пишу, то буду рад вашей подписке на мой Telegram-канал «Движение FIRE», где я рассказываю о своих личных финансах и о том как я пытаюсь сохранить накопления от инфляции.