Обещали 2024, а получилось как всегда. ФРС решил начать закручивать гайки раньше плана. Почему время QE подходит к концу?

Джером Пауэлл

Куда еще мягче?

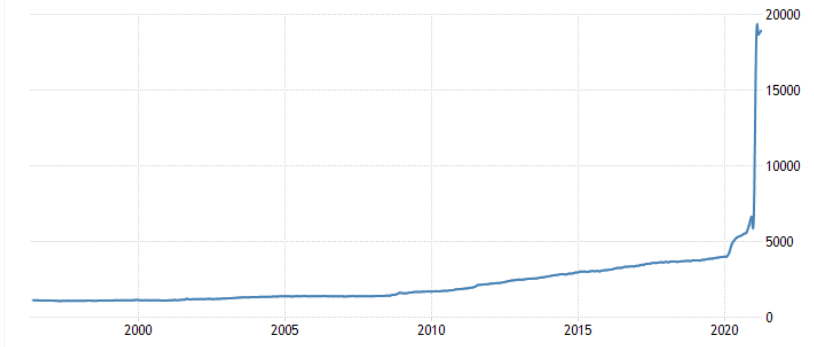

Мягкая кредитно-денежная политика не вечна, а ликвидность ФРС планирует начать зажимать уже в следующем году. В своей прошлой статье я упоминал уже угрозу инфляции, которая оказалась в США рекордной — 4,2% за 12 месяцев, чего не видели с сентября 2008 года. Ниже приведу график М1.

Рост денежной массы в обращении М1

Исходя из графика, представленного выше, не сложно сделать заключение о том, что объем денежной массы в обращении в США никогда не рос так быстро за всю историю. Данный факт может оказаться предпосылкой к заметному росту инфляции. В ФРС это безусловно понимают, что как раз и сподвигло их приблизить срок поднятия ставки с 2024 года на 2023 год.

Инфляция может оказаться выше и устойчивее, чем мы ожидаем

Джеймс Буллард в интервью CNBC сообщил, что ожидает повышения ключевой процентной ставки уже в конце 2022 года, так как инфляция набирает обороты быстрее, чем того ожидал ФРС. В принципе это ожидало большинство, но только не ФедРезерв, который не выключал принтер.

Не опять, а снова

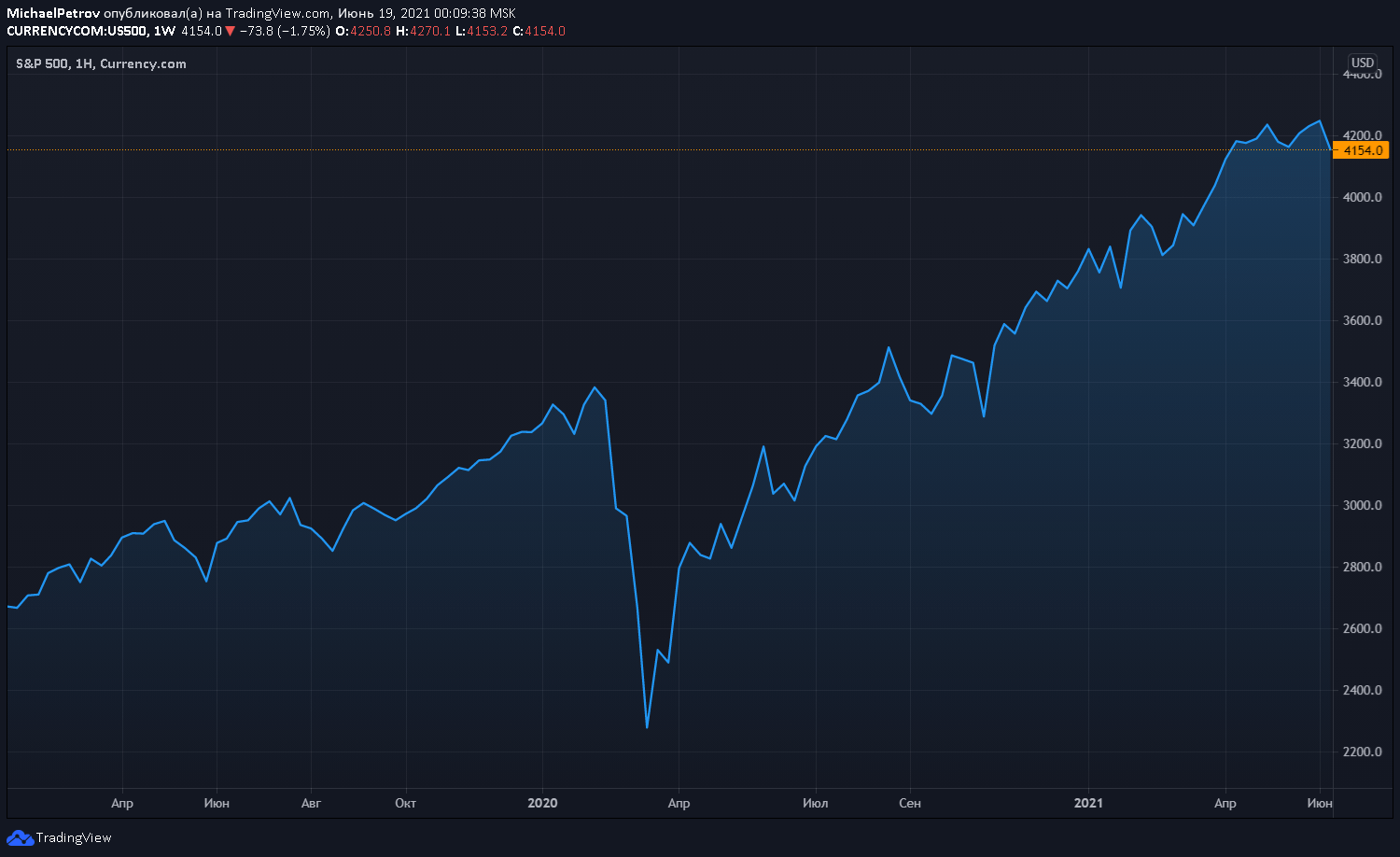

По итога нового заседания ФРС уже пару дней идут продажи по всем фронтам, активы без разбора двинулись в красную зону. Но от всех этих разговоров денег на рынке меньше не стало, а значит коррекция в очередной раз будет с легкостью выкупаться в течение следующих недель.

Индекс Standard & Poor’s 500

Лука Паолини считает, что пришло время фиксироваться и выходить в кэш. Но также есть эксперты, которые считают, что это все лишь шум. Ведь по факту ФРС еще ничего не сделала.

Когда у вас есть сочетание переоцененных акций и изменения в политике ФРС, лучше зафиксировать прибыль

Сейчас рынки все еще идут по инерции после толчка от таких факторов как: фискальная, денежно-кредитная политика и массовая вакцинация. Рынкам, конечно, придется в будущем расплатиться за это, но ипульса до конца 2021 года хватит вполне. Скорее всего сегодня вся эта паническая риторика, касаемая ситуации с QE, не более чем попытка прощупать рынок.

В общем и целом, мы находимся в «инфляционном тренде», и что с этим конкретно делать неясно. Экономика до сих пор нуждается в поддержке, но повышение ставки неизбежно. В итоге повышать надо, но какими темпами?

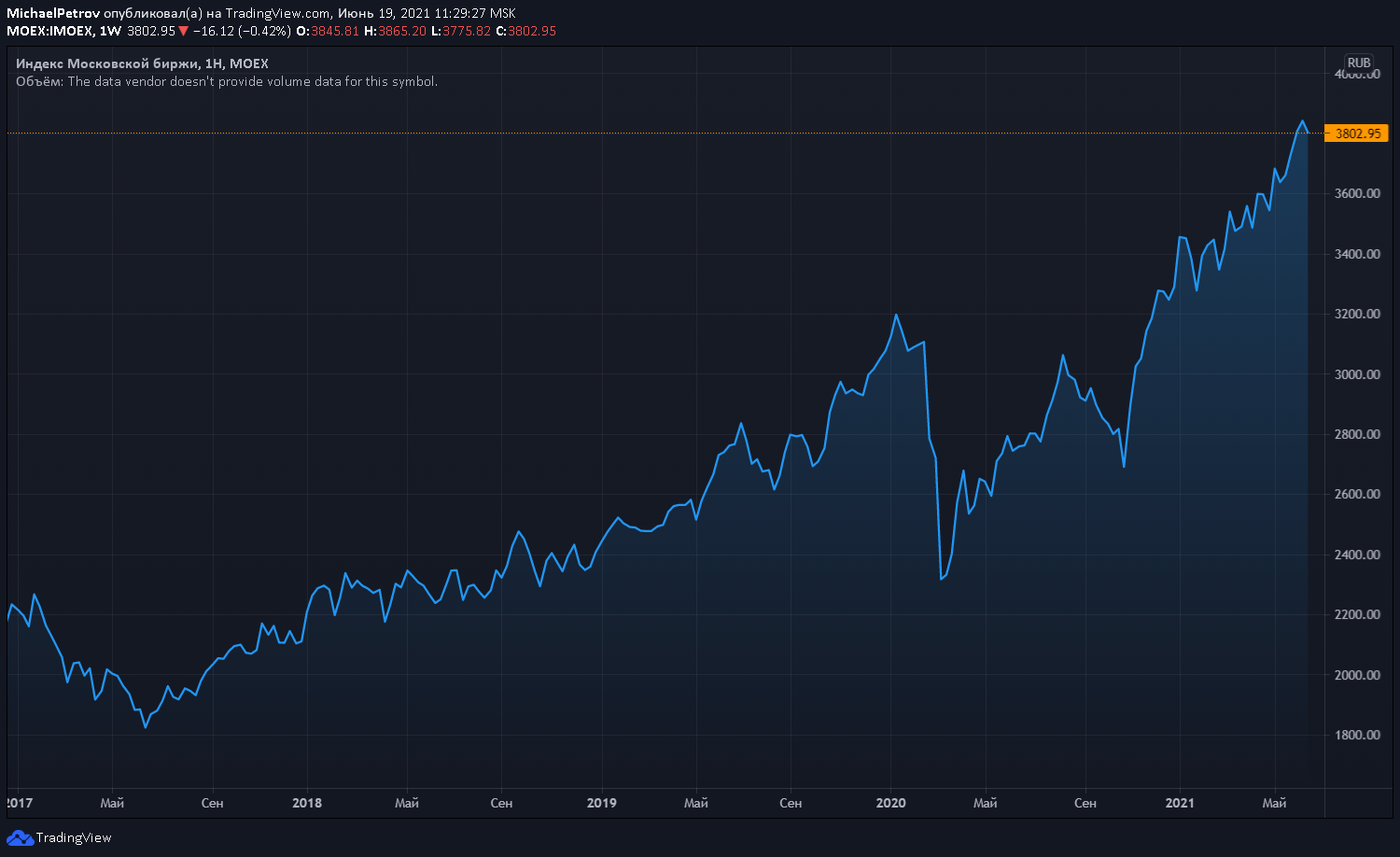

А говорили, как раньше уже не будет

По итогу рынок переполненный деньгами все еще остается бычьим. Причины для паники в среднесрочной перспективе отсутствуют. А что по панике у нас в России? А IMOEX вовсе не показал никакого сильного падения, но это пока.

Индекс Мосбиржи

Индекс находится высоко и явно, что это не предел. Один только «Лукойл» прибавил более 16% с 20 мая, последняя коррекция была удачно выкуплена. Не сложно догадаться, что главным драйвером роста являются цены на нефть. Рынок уже приготовился к иранским объемам, и какой либо страх к этому событию отсутствует. Спрос на нефть продолжает расти, как и прогнозы на сам спрос. В общем поддержка со стороны природной маслянистой горючей жидкости для российского фондового рынка будет сохраняться еще как минимум до осени. А что у нас осенью всем известно, а также известно, как чувствителен наш фондовый рынок к подобным вещам. А пока растем.

Кстати о нефти. Почитать про сырьевой суперцикл можно здесь. А как будет на самом деле покажет время. А я желаю вам удачи, светлого будущего и прибыльных инвестиций. И да пребудет с вами сила сложного процента!