Добрый день!

В этой статье хочу познакомиться с компанией VERVE THERAPEUTICS, которая выходит на IPO на этой неделе.

Предлагаю познакомиться с компанией и понять на сколько она может быть для нас интересна.

Дата IPO назначена на 16.06.2021 (среда).

Торги начнутся 17 июня в четверг, а последний день приема заявок 17.06.2021, вторник до 16:00 по мск.

Знакомство с компанией

Verve Therapeutics американская биотехнологическая компания на доклинической стадии. Разрабатывает однокурсные методы лечения сердечно-сосудистых заболеваний с помощью редактирования генов.

Компания о себе:

Мы — компания, специализирующаяся на генетических лекарствах, являющаяся пионером в новом подходе к лечению сердечно-сосудистых заболеваний, или ССЗ, превращая лечение хронических заболеваний в одноразовые лекарства для редактирования генов.

Несмотря на успехи в лечении за последние 50 лет, сердечно-сосудистые заболевания остаются ведущей причиной смерти во всем мире. Нынешняя парадигма лечения хронических заболеваний хрупка и требует строгого соблюдения пациентом режима лечения, обширной инфраструктуры здравоохранения и регулярного доступа к медицинской помощи, и поэтому многие пациенты остаются без надлежащей помощи.

Наша цель — разрушить модель хронической помощи при сердечно-сосудистых заболеваниях, предложив новый терапевтический подход с однократным курсом лечения in vivo.

Методы редактирования генов направлены на устранение коренных причин этого широко распространенного и опасного для жизни заболевания.

Наши первые две программы нацелены на гены PCSK9 и ANGPTL3, соответственно, которые были тщательно проверены как мишени для снижения липидов крови, таких как холестерин липопротеинов низкой плотности или ХС-ЛПНП.

Мы считаем, что редактирование этих генов может значительно и надолго снизить уровень ХС-ЛПНП на протяжении всей жизни пациентов с атеросклеротическим сердечно-сосудистым заболеванием или подверженным риску атеросклеротического сердечно-сосудистого заболевания, или наиболее распространенной формы сердечно-сосудистых заболеваний, или ССЗС.

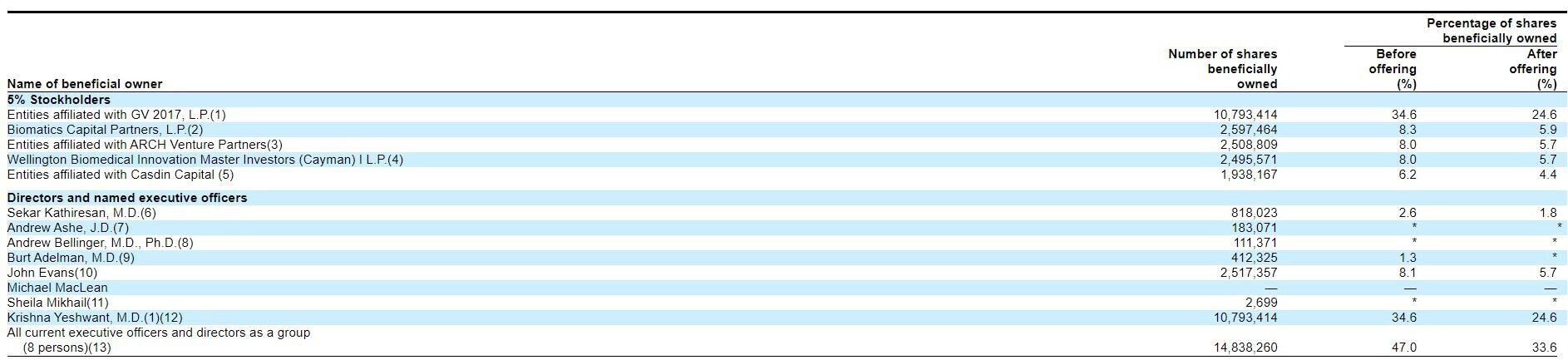

Основные акционеры:

Компания основана в 2018 году.

Сотрудников: 64.

Капитализация: 745 млн.$.

IPO

Планируется привлечь 200 миллион долларов.

# акции (в миллионах): 11.8.

Ценовой диапазон: 16-718 долларов.

Андеррайтеры: J.P. Morgan/ Jefferies/ Guggenheim Securities/ William Blair

Дата #ipo 16.06.2021/ среда.

Дата торгов: 17.06.2021 / четверг.

Последний день приема заявок: 16.06.2021 / среда до 16:00 по мск.

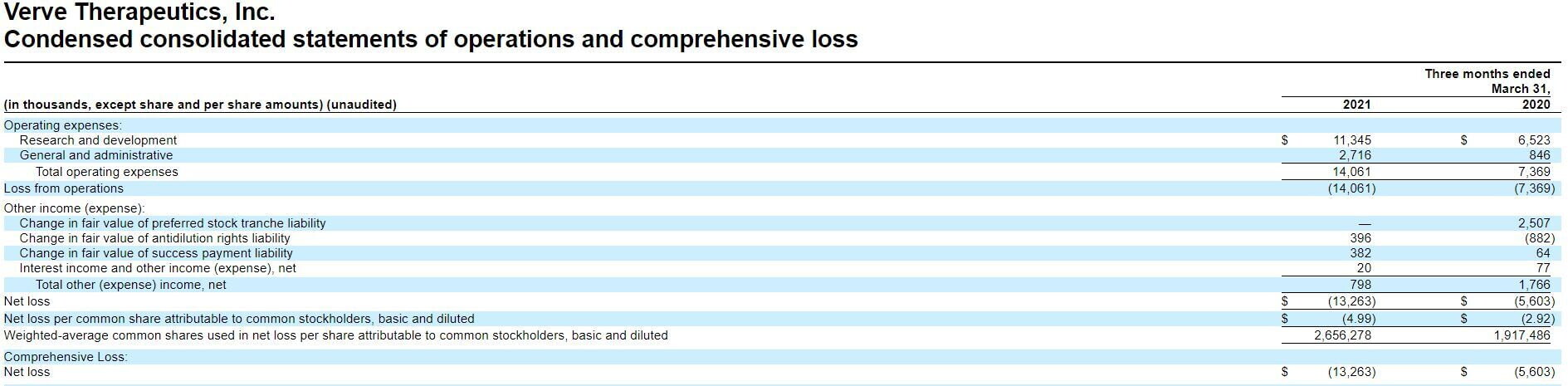

Финансовые показатели

Использование доходов

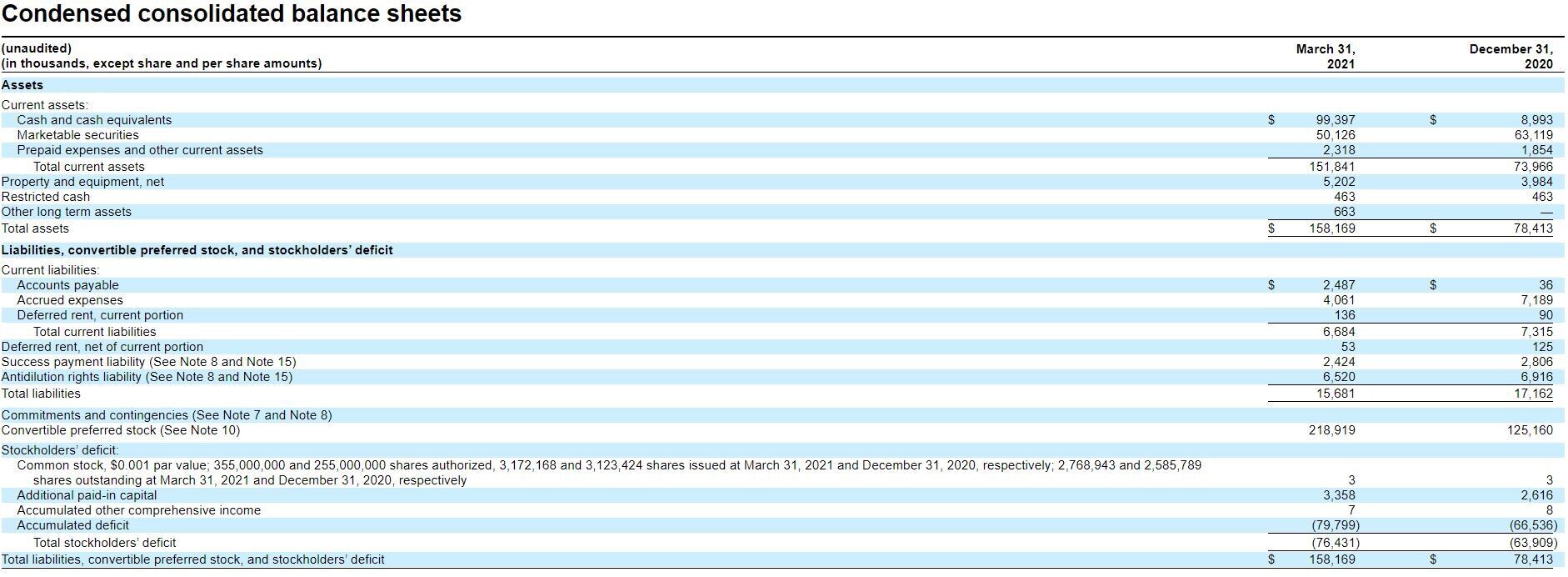

По состоянию на 31 марта 2021 года у нас были денежные средства, их эквиваленты и рыночные ценные бумаги на сумму 149,5 млн долларов США. В настоящее время мы предполагаем, что мы будем использовать чистую выручку от этого предложения вместе с имеющимися у нас денежными средствами, их эквивалентами и рыночными ценными бумагами следующим образом:

приблизительно 84,0 миллиона долларов на продолжение исследований и разработок VERVE-101, включая завершение исследований, поддерживающих IND, и начало клинических испытаний фазы 1b;

приблизительно 111,0 миллионов долларов США на продолжение исследований и разработок нашей программы ANGPTL3, включая доклинические исследования, завершение исследований, обеспечивающих поддержку IND, и начало клинических испытаний Фазы 1;

приблизительно 65,0 млн долларов США на исследования и разработки для поддержки новых программ и оптимизации существующих технологий, включая новые цели, новую технологию доставки LNP и разработку новых процессов для обеспечения масштабного производства; а также

остальная часть — для оборотного капитала и других общих корпоративных целей.

Мы считаем, что время от времени могут существовать возможности для расширения нашего текущего бизнеса за счет приобретения дополнительных компаний, продуктов или технологий. Хотя в настоящее время у нас нет текущих соглашений, обязательств или договоренностей относительно каких-либо конкретных приобретений, мы также можем использовать часть чистой выручки для этих целей.

Ожидаемое использование чистой выручки от этого предложения и имеющихся денежных средств, их эквивалентов и обращающихся на рынке ценных бумаг представляет собой наши намерения, основанные на наших текущих планах и условиях ведения бизнеса, которые могут измениться в будущем по мере развития наших планов и условий ведения бизнеса. В результате мы не можем с какой-либо уверенностью предсказать использование нами чистой выручки от этого предложения или сумм, которые мы фактически потратим на каждую область использования, указанную выше. Суммы и сроки наших фактических расходов могут значительно различаться в зависимости от множества факторов, в том числе результатов наших исследований и разработок, сроков и успешности наших доклинических исследований и клинических испытаний, а также сроков и результатов подачи документов регулирующими органами, а также любого сотрудничества. которые мы можем заключать с третьими сторонами в отношении наших продуктов-кандидатов,

Заключение

Обычная компания из «биофармов».

Готового продукта нет, поэтому нет продаж и нет выручки.

Доклиническая стадия, до готового продукта очень далеко.

Хороший запас денежных средств. С учетом IPO активов в виде ДС будет 35% от капитализации.

Подобные сделки сложно оценить с точки зрения перспективности. и Вероятность положительного результата 50 на 50.

Размещение небольшое, поэтому ожидаю низкую аллокацию.

Учитывая что на этой неделе еще 3 сделки IPO, то на VERV рекомендую подавать не более 20% от остатка.

Всем хорошего дня.

Мой номер тел. 7 961 207 3204. (WhatsApp Telegram)

Все статьи в телеграм: https://t.me/pavelluzin_fc

Группа в телеграм, с рыночными идеями по акциям США https://t.me/torgidei