Вы думаете, что знаете про криптовалюты всё? Тогда ответьте на простой вопрос – почему растут и падают криптовалюты? Думаете, это связано с востребованностью монет или переходу к будущему? Нет.

Готовьтесь погрузиться в мир финансов Уолл Стрит, который разбирается в стейблкоинах, токенах, смарт-контрактах, крипто-синтетических активах, зеркальных акциях лучше, чем все разработчики вместе взятые.

Данная статья является моей адаптацией и полуавтоматическим переводом этого материала с сабреддита Superstonk. Для тех, кто хочет максмально глубоко понять материал рекомендую читать в оригинале. Для тех, кому лень — краткий пересказ всего в самом конце.

Авторы данного исследования: u/Con101smd, u/Camposaurus_Rex, u/SajiMeister.

Я считаю, что представители теневых банковских учреждений и элита Уолл-стрит стремились добиться доминирующего присутствия во всем секторе экономики и финансов, включая криптовалюты. При этом, запрещая криптовалюту быть по-настоящему бесплатной и децентрализованной платформой для масс, они использовали её потенциал для отмывания триллионов долларов их доходов от незаконной деятельности, включая чистые короткие продажи, не только в Соединенных Штатах Америки, но и во всем мире.

Содержание

- Предисловие от переводчика.

- С чего всё началось.

- Привет, Tether!

- Арбитраж в финансах.

- Синтетические активы.

- Токенизированные акции.

- Как это работает.

- DOGEcoin Pump&Dump.

- Bitcoin Pump&Dump.

- «Черный лебедь».

- Краткий пересказ.

Предисловие от переводчика

Перевести этот материал меня подтолкнул тот факт, что 99% российских и международных финансовых СМИ цитируют CNBS/MarketWatch/Motley Fool, которые в один голос пытаются убедить своих читателей, что происходящая сейчас в финансовом мире нестабильность никак не связана с хедж-фондами, которые своей игрой с высокочастотной торговлей и непокрытыми короткими продажами могут положить экономику… всего мира

Конечно же, это не так.

Но обо всём по порядку.

Вы знали, что можете использовать биткойн для покупки токенизированных акций, которые затем «конвертируются» в реальные акции? Поэтому, если вы покупаете акции за биткойны, когда биткойн высок, покупка акций стоит меньше биткойнов, особенно если вы накачивали рынок при подготовке к этому.

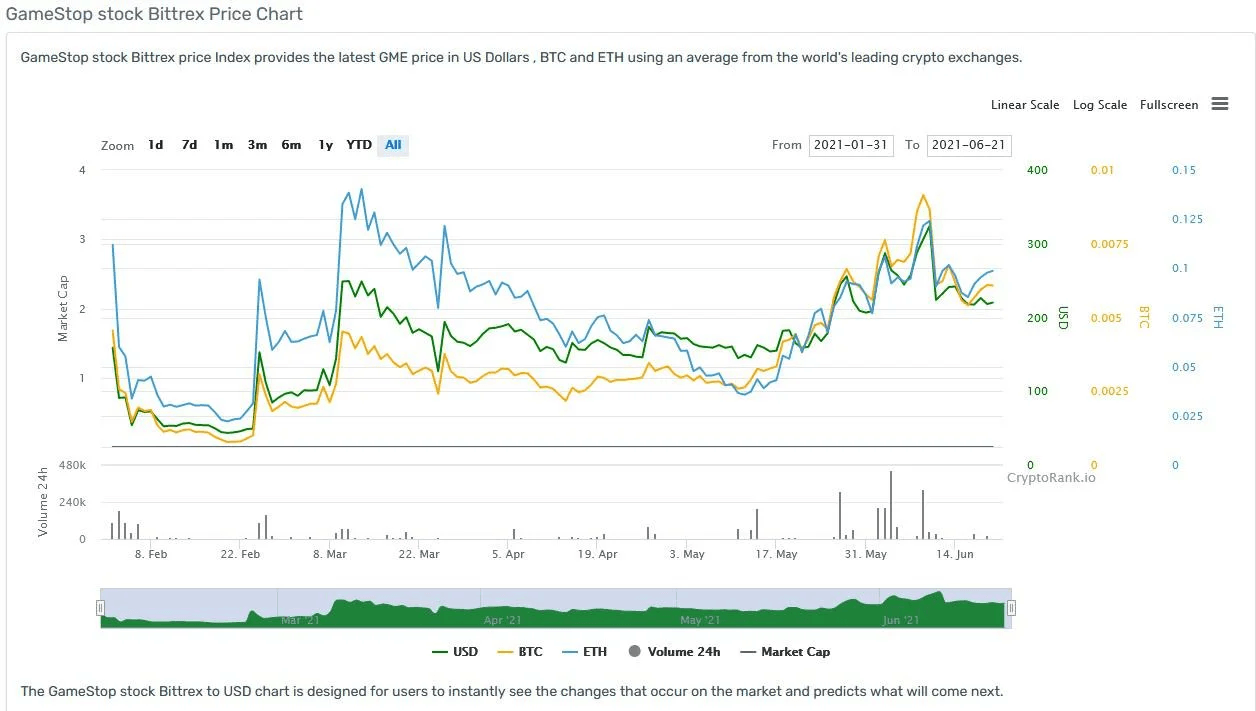

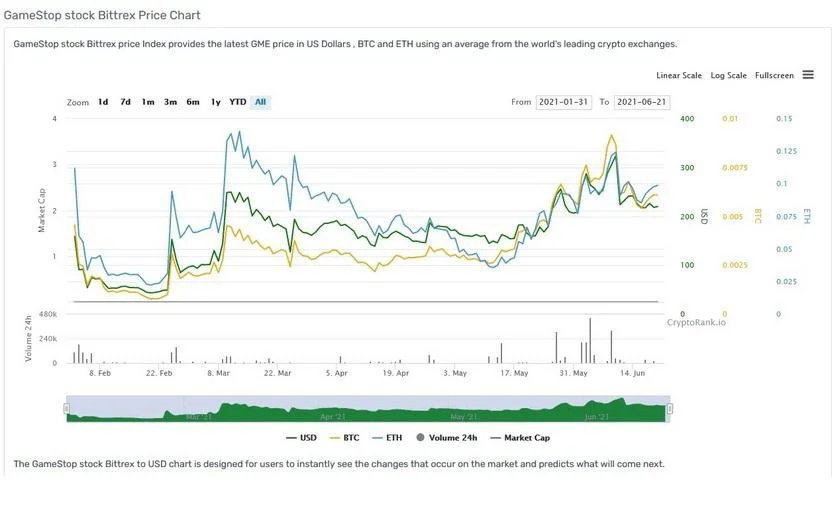

Вот график, отражающий стоимость BTC, ETH и… акции GameStop.

Стоимость GameStop VS USD / ETH / BTC

Да-да, это та самая игровая компания, которую пытались зашортить куча хедж-фондов по всему миру, но, судя по всему, у них это не вышло.

С чего всё началось

Любой трейдер или финансист скажет, что держать cash дорого ибо время -– твой враг. ТИК ТАК, инфляция и всё такое.

Скажем, например: у меня была ГОРА наличных, как у Пабло Эскобара, тогда, пока ее можно припарковать в безопасном месте и меня не волнует, потеряю ли я небольшой процент из-за крыс и инфляции. В конце концов, я владею им, это мои деньги, я могу делать с ними все, что хочу.

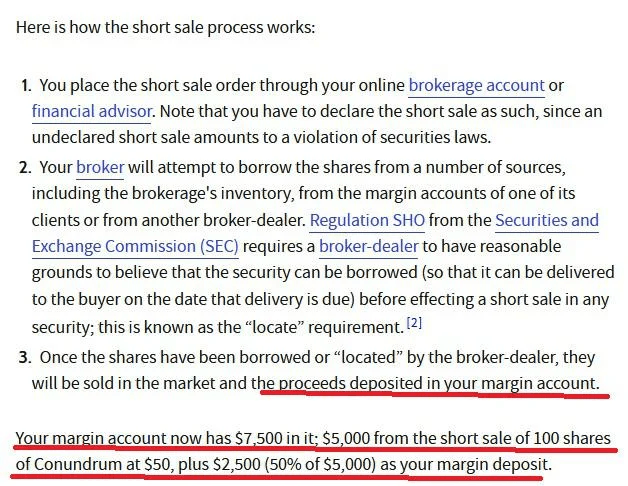

Дилемма коротких хедж-фондов: сейчас у них СЛИШКОМ МНОГО ДЕНЕГ. Но поймите обратную сторону – они не владеют этой кучей денег. «Голые короткие продажи» — это заемные деньги

Хедж-фонды накопили так много капитала за счет коротких продаж, что начисление процентов больше не является жизнеспособным вариантом. Они не могут просто сидеть на этих деньгах и им нужно заставить работать.

Теперь точно начинается

24 апреля 2018 года DTCC представил новые документы, которые, по сути, дали теневому банкингу свободу действий в области криптовалют и их рынка.

Иными словами – это был первый шаг на пути финансовой легализации криптовалютного рынка в виде монет, смарт-контрактов, блоков и прочих умных технологических слов, которые уровняли в правах с акциями, опционами, фьючерсами и прочими деривативами и другими умными финансовыми словами.

С 2018 года они могут легально «взаимодействовать » друг с другом настолько, что вы даже можете «сдавать свои активы в аренду» различным крипто-платформам.

В обмен на размещение ваших реальных активов (долларов) в этих пулах ликвидности вам выплачивается постоянная непрерывная выплата процентов в реальном времени, которая в среднем составляет, возможно… 100% годовых. Эти процентные платежи могут быть капитализированы и добавлены к вашим первоначальным инвестициям.

Другими словами, пока вы покупаете и держите криптовалюту, вы постоянно зарабатываете на ней высокодоходные дивиденды и по-прежнему имеете возможность перемещать средства без каких-либо препятствий или оговорок.

Вот 2 популярные платформы DeFi: PANCAKE SWAP и UNI SWAP.

В настоящее время, на одной из самых популярных бирж DeFi вы можете зарабатывать до 120,47% годовых (на момент написания), начисленных и капитализированных так часто, как вы хотите.

В начале года некоторые из этих пулов работали по ставке 500-600% + годовая процентная ставка.

Для сравнения:

- Казначейство США на 2 года — доходность 0,16%.

- Доходность 5-летних казначейских облигаций США составляет 0,78%.

- Доходность 10-летних казначейских облигаций США составляет 1,49%.

- Средний инвестор ETF зарабатывает 8% годовых.

- Средний инвестор SP Index зарабатывает 10% годовых

Привет, Tether!

Каждый, кто покупал или продавал крипту, знает что такое stablecoin.

Стейблкойны пытаются справиться с колебаниями цен, привязывая стоимость криптовалют к другим более стабильным активам — обычно фиатным.

Фиат — это государственная валюта, которую мы все привыкли использовать ежедневно, например, доллару и она имеет тенденцию оставаться стабильной с течением времени.

Обычно организация, стоящая за стейблкоином, создает «резерв», в котором надежно хранит актив, поддерживающий стейблкоин — например, 1 миллион долларов в старомодном банке (банк с отделениями, кассами и банкоматами в холле) для резервного копирования. Один миллион единиц стейблкоина.

Так связаны друг с другом цифровой стейблкоин и реальный актив. Деньги в резерве служат «залогом» для стейблкоина. Теоретически пользователь может обменять одну единицу стейблкоина на одну единицу актива, который ее поддерживает.

Следуя этой логике, «резервы» должны равняться общей сумме консолидированных активов.

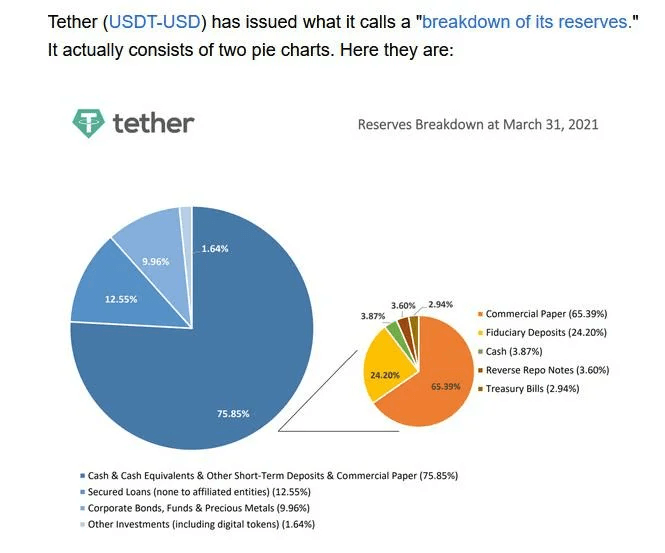

Тот факт, что резервы Tether являются эквивалентами денежных средств, не имеет значения. Но что имеет значение, так это КАПИТАЛ.

Для банков, фондов и других финансовых учреждений капитал — это разница между активами и обязательствами

Это подушка, которая может компенсировать убытки от падения цен на активы, будь то из-за огневых продаж для сбора денежных средств для запросов на выкуп шортов или просто из-за неблагоприятных движений на рынке или невыполнения обязательств кредиторами.

У Tether очень небольшой капитал. Разрыв между активами и пассивами ничтожен: 31 марта 2021 г. (pdf)

- Общие консолидированные активы Tether превышают его консолидированные обязательства

- Общие консолидированные обязательства Tether превышают количество выпущенных токенов

- Таким образом, резервы Tether превышают количество выпущенных токенов.

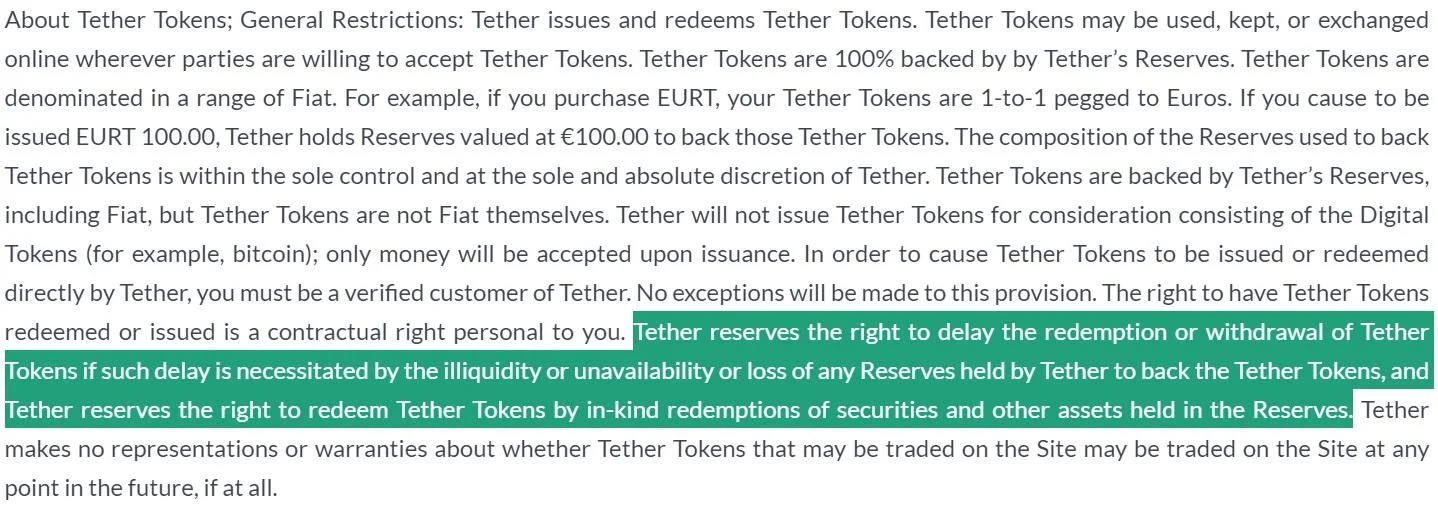

Таким образом, держатели стейблкоинов серьезно подвержены риску того, что стоимость активов упадет настолько, что номинальная привязка к доллару США сломается — то, что фонды денежного рынка называют «взломом доллара».

Фонд денежного рынка Reserve Primary MMF в 2008 году обанкротился из-за значительных убытков от своих вложений в бумаги Lehman Bros. Стоимость чистых активов (NAV) упала всего до 97 центов, но этого было достаточно, чтобы спровоцировать стремление к выходу. Резервная первичная компания стала неплатежеспособной и в конечном итоге была ликвидирована.

Падение цен на активы аналогичным образом может привести к тому, что Tether «сломает доллар».

Но в отличие от Reserve Primary, держатели стейблкоинов не смогут получить свои деньги, если стоимость активов упадет. Им придется либо попытаться продать свои стейблкоины на биржах, либо сидеть сложа руки и надеяться, что стоимость активов восстановится.

Настоящая проблема для держателей стейблкоинов Tether — это риск падения цен на активы, а не отсутствие денег для погашения. База активов Tether почти полностью состоит из активов, подверженных риску дефолта, неликвидности и внезапного падения цен.

Мы не знаем, насколько серьезен этот риск, но разумно предположить, что чем хуже рейтинг активов, тем больше вероятность того, что номинальная привязка будет нарушена.

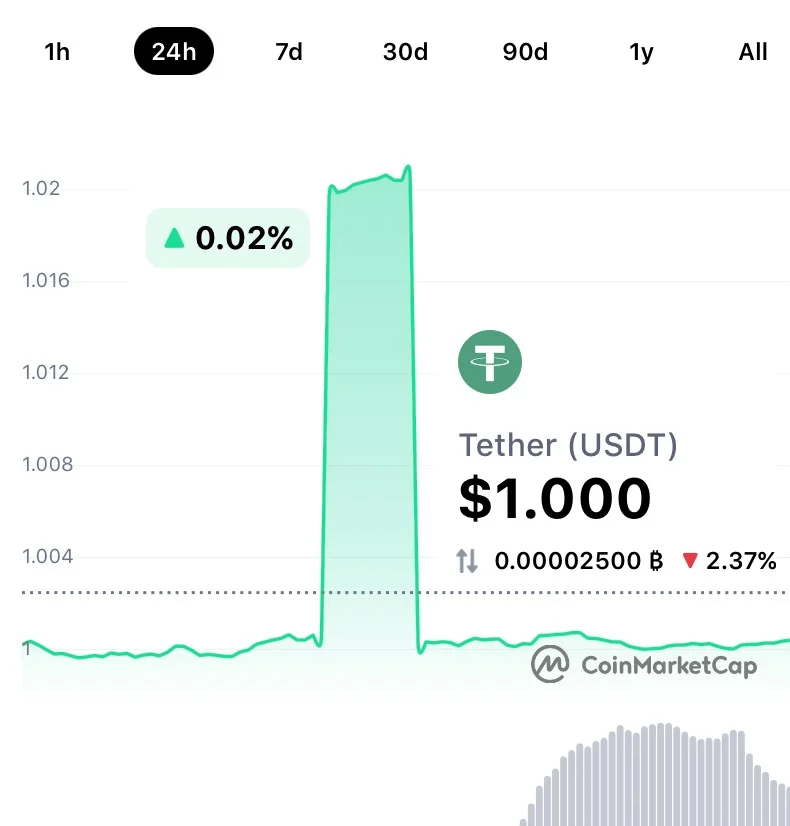

Tether: 17.06.2021

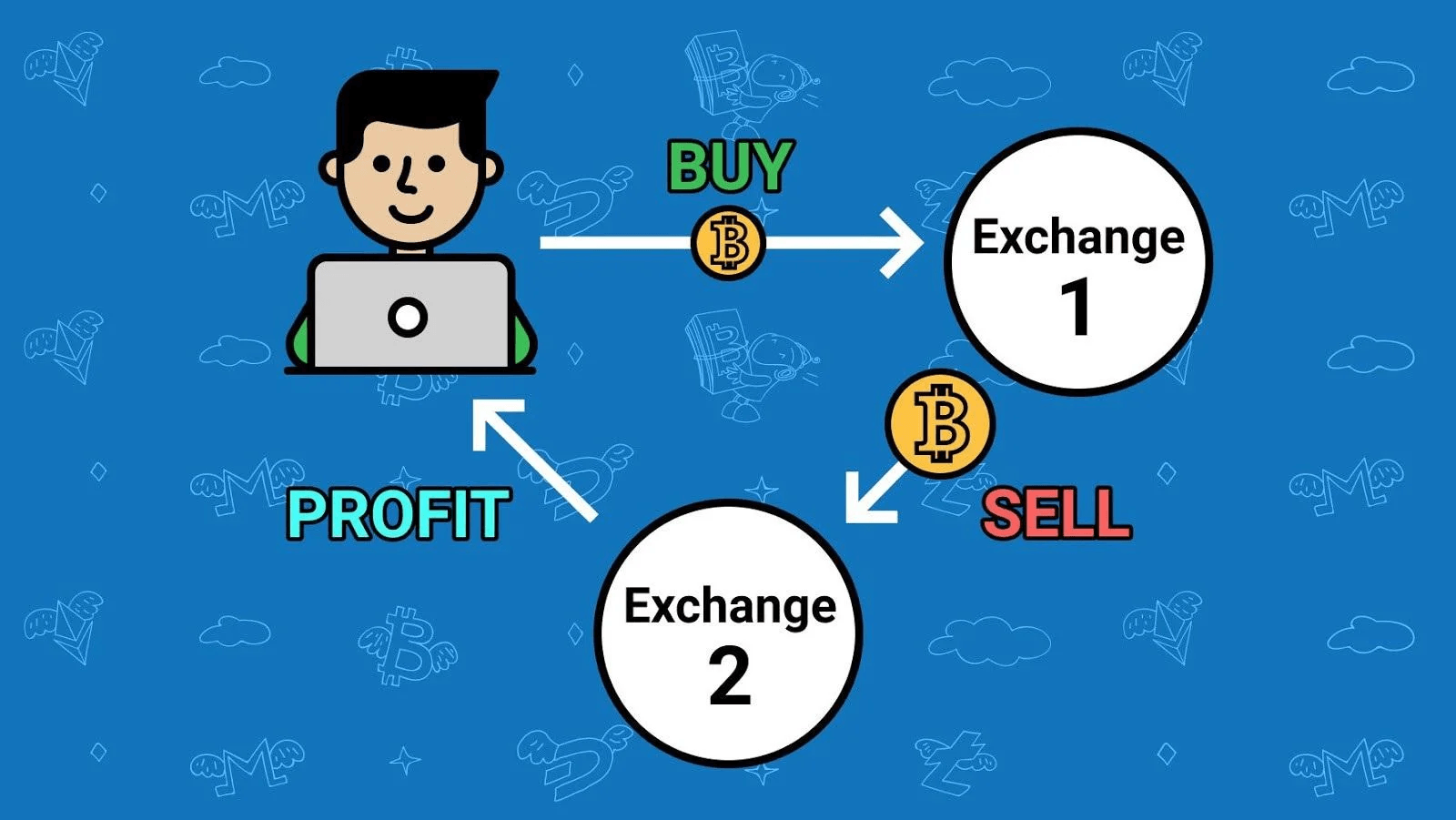

Арбитраж в финансах

В экономике и финансах арбитраж — это практика использования разницы в ценах между двумя или более рынками: заключение комбинации совпадающих сделок, которые извлекают выгоду из дисбаланса, причем прибыль представляет собой разницу между рыночными ценами, по которым торгуется единица.

Это цепочка транзакций, цель которых — получить прибыль на разнице цен на криптовалюту на разных биржах.

Другими словами, мы покупаем дешевле в одном месте, а продаем дороже в другом. Главное, не запутать все движение средств.

Наиболее частая причина разницы в цене — отсутствие ликвидности на одной бирже по сравнению с другой.

Визуализация подхода трейдеров к арбитражу

ПРИМЕЧАНИЕ. Изобилие хедж-фондов и использование ими HFT (высокочастотной торговли) на Уолл-стрит, постоянно обыскивающей все рынки с помощью ИИ в поисках арбитража (разницы в ценах) для получения прибыли.

Таким образом, добавление криптовалюты в финансовый мир не будет исключением. Это просто «увеличивает размер резервуара жидкости, в котором рыба может плавать».

ЕЩЕ ОДИН ПРИМЕР НЕСТАБИЛЬНОЙ STABLECOIN

20 мая в 1.00 утра по Гринвичу вы можете увидеть отклонение, «Breaking the Buck». Эта монета также имеет привязанные к ней синтетические активы в виде токенизированных монет. Это 0,88 доллара США, когда он предположительно привязан к соотношению 1: 1 доллара США. Отклонение более 5% указывает на «ломку денег». Кто следит за финансами – 19 мая на Уолл-стрит прошла проверка ликвидности рынка.

Кто разрешает создание валюты из воздуха при поддержке федерального резерва в долларах США? Куда пойдут деньги?

Это скрытая форма теневой инфляции. Физические доллары печатаются, электронные доллары чеканятся 1:1.

Tether чеканит 1 миллиард UST за раз

но поймите это, это частное лицо (даже НЕ в юрисдикции США,) более того – это анонимно

Теперь посмотрим, что можно построить на Tether/UST.

Синтетические активы

Несмотря на то, что это звучит запутанно и выглядит как научная фантастика , синтетические ресурсы не так уж и сложно понять.

Чтобы понять синтетические активы, первое, что нужно знать, это то, что они деривативы и являются производными. Определим, что такое производные.

Производный инструмент — это любой актив, стоимость которого определяется базовым активом или индексом

Apple — акция. Опционы на акцию Apple — деривативы.

Предположим, что стоимость производного инструмента связана со стоимостью другого актива посредством контракта. В этом случае мы можем торговать движением этой стоимости, используя торговые продукты, такие как фьючерсы и бессрочные контракты.

Вместо использования контрактов для создания цепочки между базовым активом и производным продуктом синтетические активы токенизируют отношения.

Это означает, что синтетические активы могут предоставлять доступ к любому активу в мире — и все это внутри крипто-экосистемы.

Синтетический актив — это просто токенизированный производный инструмент, который имитирует стоимость другого актива.

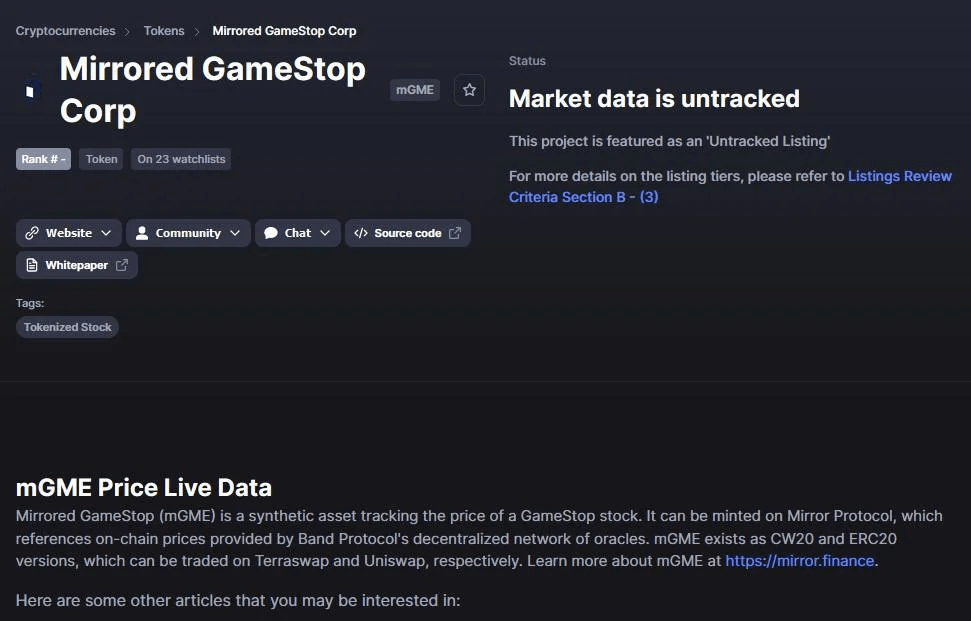

Представьте, что вы хотите торговать акциями Gamestop, не имея самого актива $GME. Используя «синтетику», вы можете вместо этого торговать $ mGME (синтетический mirroredGME), который ведет себя как базовый актив.

Преимущества криптосинтетических активов перед традиционными производными инструментами

Когда-то традиционные деривативы были новаторскими в своей способности извлекать дополнительную ценность из таких активов, как акции. Однако криптосинтетические активы выводят ликвидность на совершенно новый уровень.

Вот лишь несколько преимуществ синтетических активов перед традиционными производными инструментами:

- Кто угодно может их выпустить: синтетические активы на основе блокчейна может чеканить любой, кто использует протоколы с открытым исходным кодом, такие как Synthetix и Mirror.

- Мировая ликвидность: синтетикой можно торговать на любой криптовалютной бирже в мире, включая децентрализованные биржи.

- Переводы без границ: синтетические активы — это активы блокчейна, такие как токены ERC-20; вы можете отправлять и получать их между стандартными кошельками с криптовалютой.

- Движение без трения: переключение между акциями, синтетическим серебром / золотом и другими активами без необходимости удерживать базовый актив.

Вообще говоря, синтетические активы обеспечивают гораздо большую ликвидность на глобальных биржах, протоколах обмена и кошельках, чем традиционные производные инструменты даже удаленно .

Сила криптосинтетических активов становится более очевидной, чем ближе на них вы смотрите.

Представьте себе, что что угодно — не только активы, такие как акции, — можно представить в виде токена синтетического актива и, следовательно, перенести в блокчейн. Позволяя токенизировать и переносить что-либо в блокчейн, синтетические активы открывают неисчислимые пулы глобальной ликвидности.

Помимо простых рыночных покупок / продаж и торговли деривативами, синтетические активы создают возможности для, казалось бы, бесконечных рынков и комбинаций для новых источников стоимости.

Пример: Представьте себе токен синтетического актива, который отслеживает корпоративные выбросы CO2 в промышленной зоне.

Когда выбросы увеличиваются, держатели токенов (это могут быть местные жители, живущие поблизости, городские власти и сторонние спекулянты) получают прибыль, поскольку компании выпускают токены co2. Однако, когда выбросы уменьшаются, компании получают прибыль, удерживая токены, что стимулирует их к постоянному сокращению выбросов CO2.

Такие рынки, основанные на синтетических активах — это лишь некоторые из способов, с помощью которых синтетические товары выходят из привычной торговли.

Что такое токенизированные акции?

В этом разделе более подробно рассматриваются правила, касающиеся токенизированных биржевых монет и их потенциальной связи с GameStop.

Токенизированные акции — это токенизированные деривативы, которые представляют собой традиционные ценные бумаги, в частности акции публичных фирм, торгуемых на регулируемых биржах, таких как Tesla, Apple и Facebook и т.п. или даже ETF, таких как S&P500.

Ключевые преимущества токенизированных акций включают долевое владение традиционными ценными бумагами, большую ликвидность и доступ 24/7 к торговым рынкам.

Эти цифровые активы обеспечиваются 1:1 по сравнению с традиционными акциями, что дает владельцам те же экономические выгоды от владения базовыми акциями.

Стоимость токенизированных акций основана на базовом активе и обеспечена им, традиционной ценной бумагой (обычно публично торгуемой долей), а стоимость цифрового актива определяется стоимостью традиционной ценной бумаги.

Например, они обеспечены эквивалентной условной суммой традиционной ценной бумаги (т.е. 100 долларов долгового производного инструмента будут обеспечены 100 долларами традиционной ценной бумаги). Это позволяет токенизированным акциям отражать экономические показатели применимых эталонных традиционных ценных бумаг.

Токенизированные акции могут также включать кредитное плечо, а также длинные и… короткие позиции

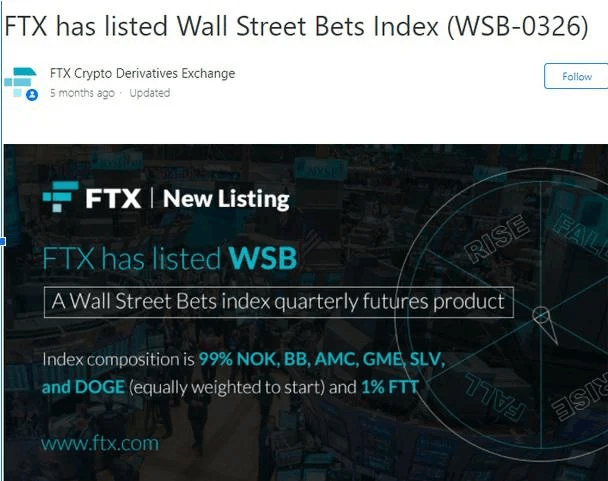

Бонусным лакомым кусочком является то, что придумали даже токенизированный ETF, который содержит…. Ну просто прочтите прямо из пресс-релиза.

«Индекс WallStreetBets, или WSB, официально торгуется под тикером WSB-0326 и отслеживает цену 5 акций и 2 криптовалют. Таким образом, индекс состоит из акций Nokia (NOK), BlackBerry (BB), AMC Entertainment (AMC), GameStop (GME), iShares Silver Trust (SLV) и токенов Dogecoin (DOGE), а также токенов FTX (FTT). Источник

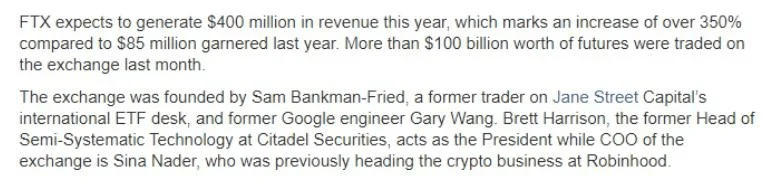

Угадайте, кто стал ген. директором FTX? Бывший топ-менеджер… Citadel Securities, которая пыталась зашортить GameStop.

Харрисон будет отвечать за массовое масштабирование FTX.US. Харрисон специализируется на разработке торговых технологий. На своей последней должности в Citadel Securities Харрисон возглавлял отдел полусистемных технологий, где он руководил командой из более чем 100 инженеров

Главный операционный директор FTX – Сина Надер, ранее возглавлявшая криптовалютный бизнес в… RobinHood. Источник.

Итак, теперь, когда у нас есть четкое представление о том, какие акции и как токенизируются, давайте погрузимся в теорию о том, как держатели коротких позиций могут этим воспользоваться.

ДАК И КАК ЖЕ это работает

Ответ: всё непросто. Это длинная цепочка КРАЙНЕ высокочастотных торговых операций, в которых скрыты покупки call/put-опицонов, фьючерсов и прочих производных, которые разбавляются в ETF и главное – непокрытый шортинг.

Вначале ещё раз разберемся, в чем разница между классическими опционами и фьючерсами.

Опционный контракт дает инвестору право, но не обязательство, купить (или продать) акции по определенной цене в любое время/до тех пор, пока контракт находится в силе.

Фьючерсный контракт требует, чтобы покупатель приобрел акции, а продавец их продавал в конкретную дату в будущем, если только позиция держателя не будет закрыта до истечения срока действия. Таким образом, это договор между двумя сторонами о покупке ценной бумаги или индексной ценной бумаги в будущем по определенной цене — Инвестопедия.

Пример: Нефть. Цена на нефть очень волатильна, поэтому, чтобы справиться с этой волатильностью, нефтеперерабатывающий завод будет заключать фьючерсный контракт на нефть.

Как работают фьючерсы на токенизированные акции?

Как вы знаете, вы можете покупать токенизированные акции за любую принятую криптовалюту на бирже. Затем вы можете обменять свой токен на фактическую долю, используя CM-Equity. Накачивайте и сбрасывайте криптовалюту для покупки GME FTD по более низкой цене.

FTX также перечисляет фьючерсы на токенизированные акции, включая токенизированные фьючерсы. Фьючерсы на токенизированные акции будут отслеживать спотовые рынки FTX в качестве своего индекса. Они будут работать так же, как фьючерсы на другие продукты FTX, со следующими условиями (Источник):

- В случае обычных дивидендов фьючерс не будет иметь корректировок.

- В случае многих других корпоративных действий, в том числе дробления акций, значительных дополнительных доходов и т. Д., Фьючерсы будут корректироваться либо путем изменения знаменателей, либо путем превращения в фьючерс для всей корзины в случае дополнительных доходов.

- FTX оставляет за собой окончательное право на определение.

- Срок действия фьючерсов истекает на их индекс (как правило, на спотовые рынки FTX) в течение соответствующего периода TWAP ».

Обеспечение по фьючерсам — в стабильных монетах. Текущий набор принятых стейблкоинов — это USDC, TUSD и PAX

Понимаете, к чему всё идет?

Брокеры и трейдеры теперь могут использовать ЛЮБЫЕ криптовалюты и их производные в качестве обеспечения своих сделок НА ВСЕХ РЫНКАХ.

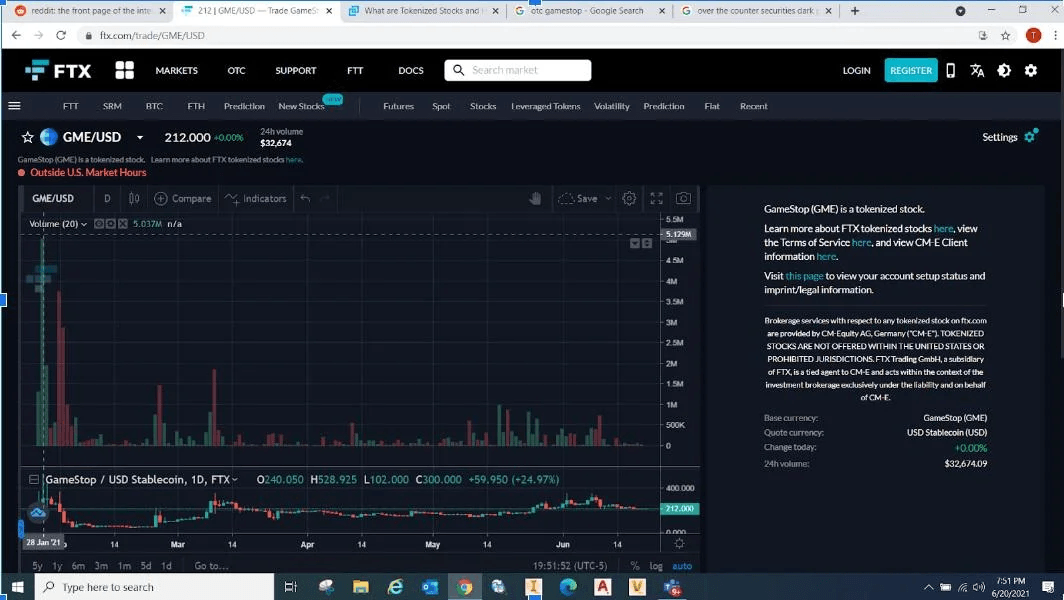

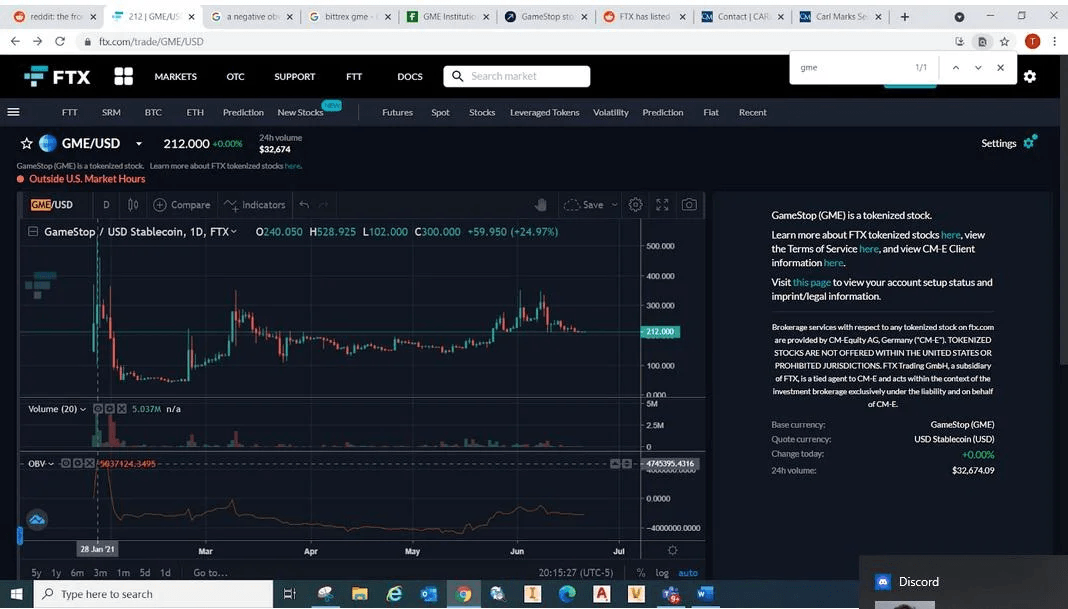

Как вы можете видеть на графике выше, 28 января объем синтетических проданных GME был где-то на уровне 5,129 миллиона. Я считаю, что это в долларах, поэтому давайте возьмем 200 долларов в качестве средней цены на этот день. 5,129,000, разделенные на 200, равняются примерно 25,000 акций.

Кажется, это не так уж много, но для того, чтобы торговать таким количеством акций, вам понадобится токен, подкрепленный реальными акциями.

«Брокер», который покупает акции для обеспечения монеты — это CM-Equity.

Как вы, наверное, уже догадались и можете сами найти… CM-Equity не претендует на владение акциями в документах SEС.

Знаете ли вы, что Bittrex и Binance также токенизировали акции GME, а также другие фавориты мемов? Bittrex и Binance также поддерживаются акциями, купленными у CM-Equity.

Итак, 3 крупных дилера по токенизированным акциям, которые поддерживаются реальными акциями, хранящимися через CM-Equity, но все же CM-equity не имеют никаких документов SEC.

И всё это было в рамках «закона».

Таким образом, показанный объем начинается с первого дня предложения GME, 27 января. Объем сначала положительный, затем переходит в отрицательный.

Таким образом, OBV (On-Balance Volume) — это просто объем второго дня минус объем первого дня, а затем накапливается каждый день. Почему OBV станет отрицательным до -5000000 объема. Это изменение на 10 миллионов по сравнению с исходной позицией и, похоже, показывает чистую короткую позицию среди трейдеров…

КОРОТКИЕ ПОЗИЦИИ… MMM….

Подробнее как это работает

JP MORGAN, GOLDMAN SACHS, CME, Bank of America, BARCLAYS.

Знакомые имена? Кому нет – запомним их ненадолго.

Oxygen.org – DeFi Prime Brokerage protocol. Он помогает брокерам получить торговое плечо, ликвидность и… заимствовать активы в короткие сроки. Прямо на главной странице видим:

Проверено на триллионах долларов в «реальном мире»

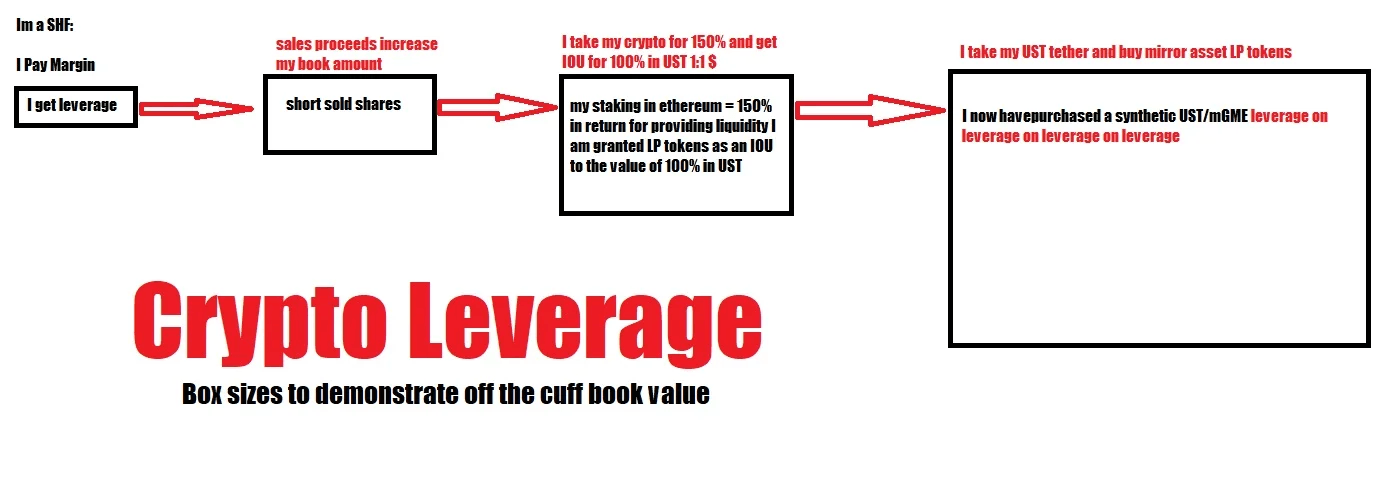

Вот как работает эта схема:

А теперь ещё раз освежим в памяти картинку из начала поста.

К — КОРРЕЛЯЦИЯ.

Это вызвало у меня любопытство, и я немного погрузился в графики нескольких различных монет и взглянул на торгуемые объемы.

Мы можем только предположить, что стейблкоины не попадают в те же категории, что и большинство других криптовалют.

Из-за отчетности DTCC мы можем видеть только наброски инициатив, которые выполняются, однако редко мы можем увидеть внутреннюю работу мелкого шрифта на документах.

В моей интерпретации стейблкоин, привязанный непосредственно к доллару США, не будет подвергаться «существенным неблагоприятным изменениям», поскольку он подобен подобной монете.

Tether, одна из стабильных монет.

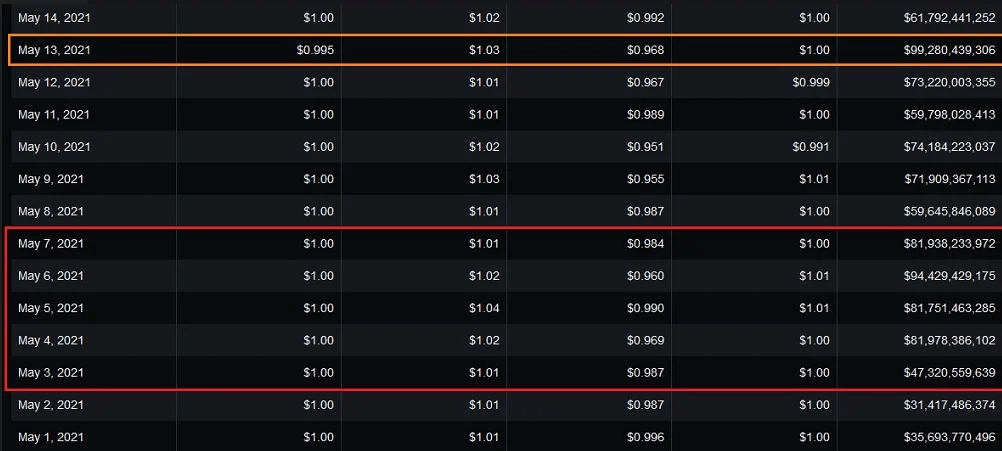

КРАСНОЕ выделение: Забавно, как объем резко увеличился примерно в то время, когда был принят NSCC 802. Совпадение?

ОРАНЖЕВАЯ выделение: Что произошло 13 и впоследствии 19 мая, что могло снова повлиять на это повышение? Что-то произошло 13 мая, так как это интересно совпало с днем, когда $ GME начала свой восходящий тренд.

BTC и ETH также упали примерно в это время на фиксированных $30k за BTC и $2k за ETH.

Еще одно совпадение? Нет, это произошло из-за стресс-тестов ликвидности на Уолл-стрит и последующих тестов 13 и 19 мая, потому что кто-то пытался скрыть слишком много денег.

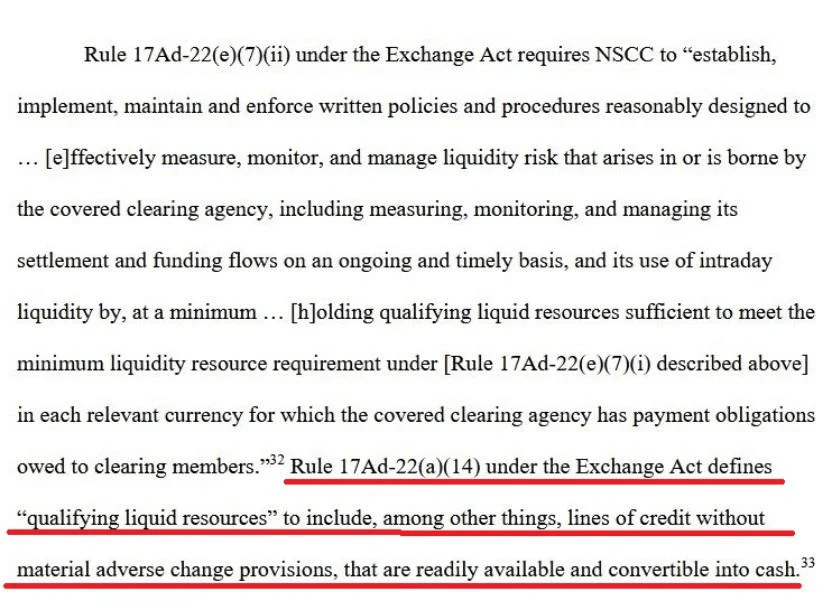

Таким образом, в документации NSCC определяется, что единственная приемлемая форма «квалифицируемых ликвидных ресурсов» включает, среди прочего, кредитные линии без положений о существенных неблагоприятных изменениях, которые легко доступны и конвертируются.

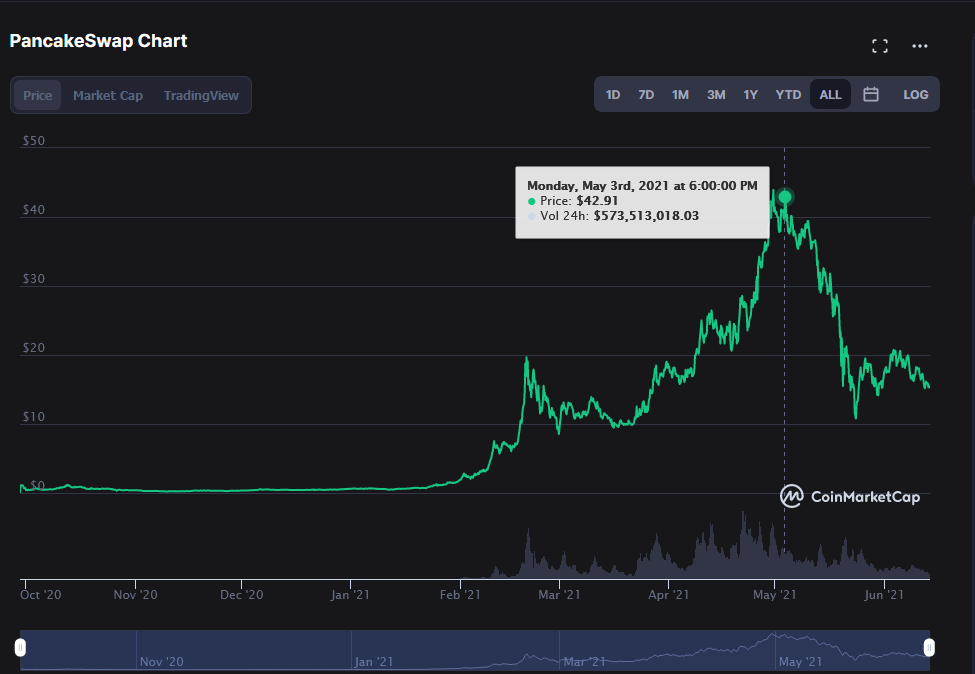

Теперь эта подача была 29 апреля, и до ее принятия оставалось 5 рабочих дней. Это переносит нас к 4 мая. Помните, как я вкратце коснулся DeFi UNISWAP И PANCAKE SWAP?

https://coinmarketcap.com/currencies/pancakeswap/

Вы можете увидеть увеличение объема, аналогичное увеличению объема коротких продаж на GME: каждый всплеск объема связан с движением в GME.

Они размещали свои деньги в местах, где ежедневная доходность была лучше, чем ежедневные процентные расходы, чтобы заимствовать акции

Почти все пулы DeFi достигли своего пика вечером 3 мая, переходя в 4 мая.

DOGEcoin Pump&Dump

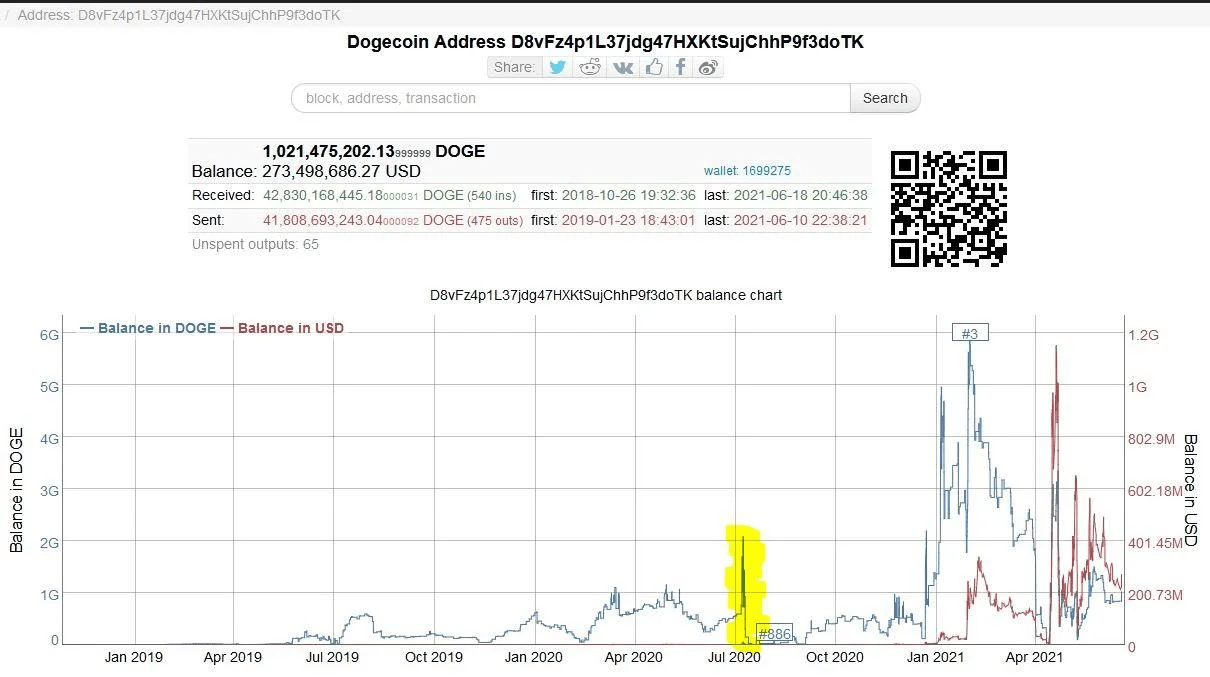

Необычный электронный кошелек Dogecoin, который проверяли кванты

Этот кошелек был проанализирован нашей командой по количественному анализу, и мы пришли к выводу, что существует высокая вероятность того, что эта учетная запись, в частности, была активна в незаконных / мошеннических манипуляциях на рынке.

Если вы видите выделенный мною раздел, вы можете увидеть очень явную необычную активность.

Мы полагаем, что этот конкретный аккаунт заранее массово приобрел Dogecoin с единственной целью — будущей схемы пампа и сброса. Покупка была совершена задолго до появления реального внимания СМИ или заметного увеличения объемов продаж со стороны розничных инвесторов.

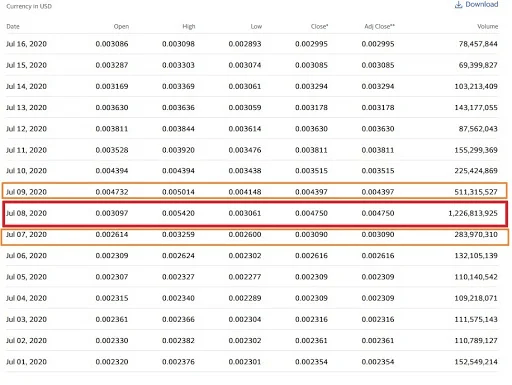

Всплеск произошел 8 июля 2020 года. В дни до и после также была необычная активность.

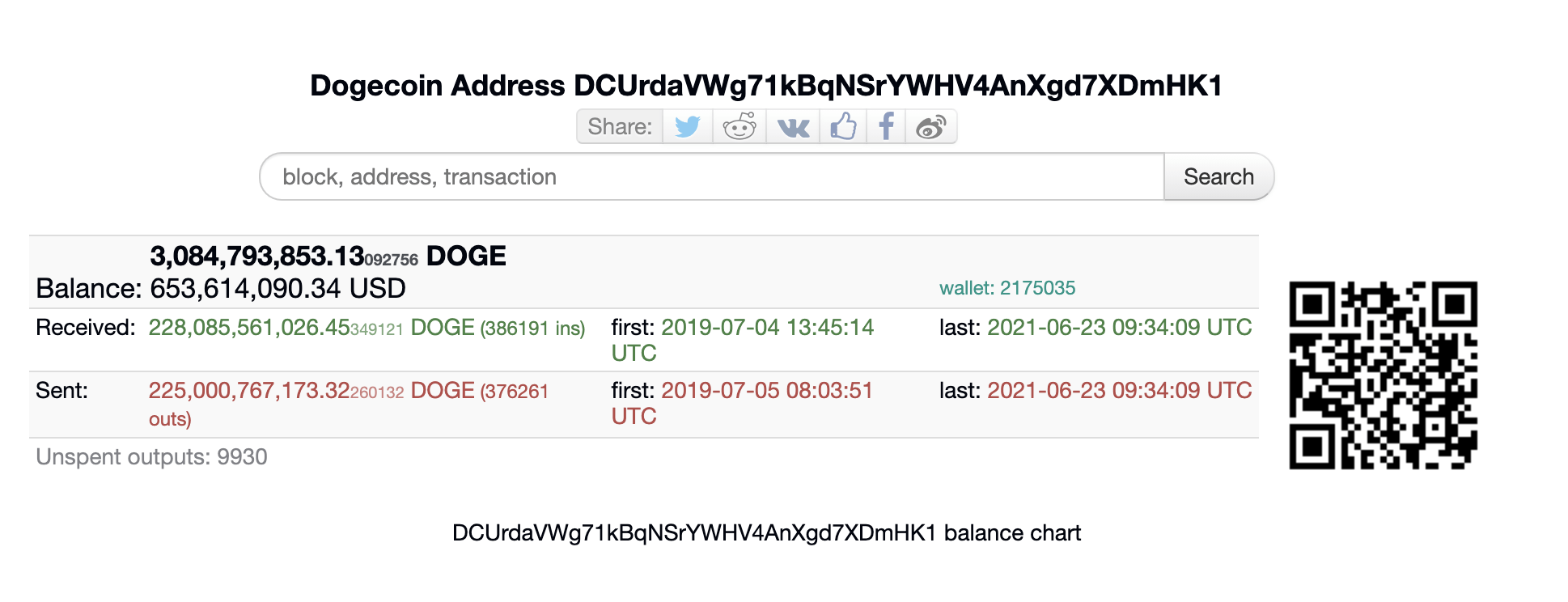

Ещё один кошелек:

Эта учетная запись также была отмечена нашей командой по количественному анализу как транзакция, совершенная при подозрительных обстоятельствах.

Если вы посмотрите на выделенный мною раздел, это 8 июля 2020 года. За день до и после произошла необычная активность в учетной записи. Это действие соотносится с учетной записью на изображении 1.

Глядя на изображение 3, вы можете увидеть отклонение между максимальной и минимальной ценами в течение дня 8 июля 2020 года. Если вы посмотрите на дни по обе стороны от этих транзакций, вы можете увидеть дальнейшую необычную активность между теми же двумя учетными записями 7 июля и 9-ым июля.

Основываясь на этих доказательствах, я прихожу к выводу, что эти учетные записи использовались для искусственного завышения цены Dogecoin с помощью:

совершая транзакции туда и обратно по завышенным ценам, таким образом раздувая рыночную капитализацию и делая вид, будто у них гораздо больше активов, чем на самом деле, но также, раздувая монету, они, по сути, проверяют жизнеспособность схема помпы и отвала.

Если вы еще раз посмотрите на изображения 1 и 2, вы увидите еще одну связь, в которой 13 марта 2020 года были произведены переводы между счетами, что привело к дальнейшему всплеску и ретроспективному падению. Я считаю, что это был «тестовый раунд».

Всплеск 8 мая 2021 года был вызван появлением на канале SNL Saturday Night Live в 23:30 по восточному времени.

Bitcoin Pump&Dump

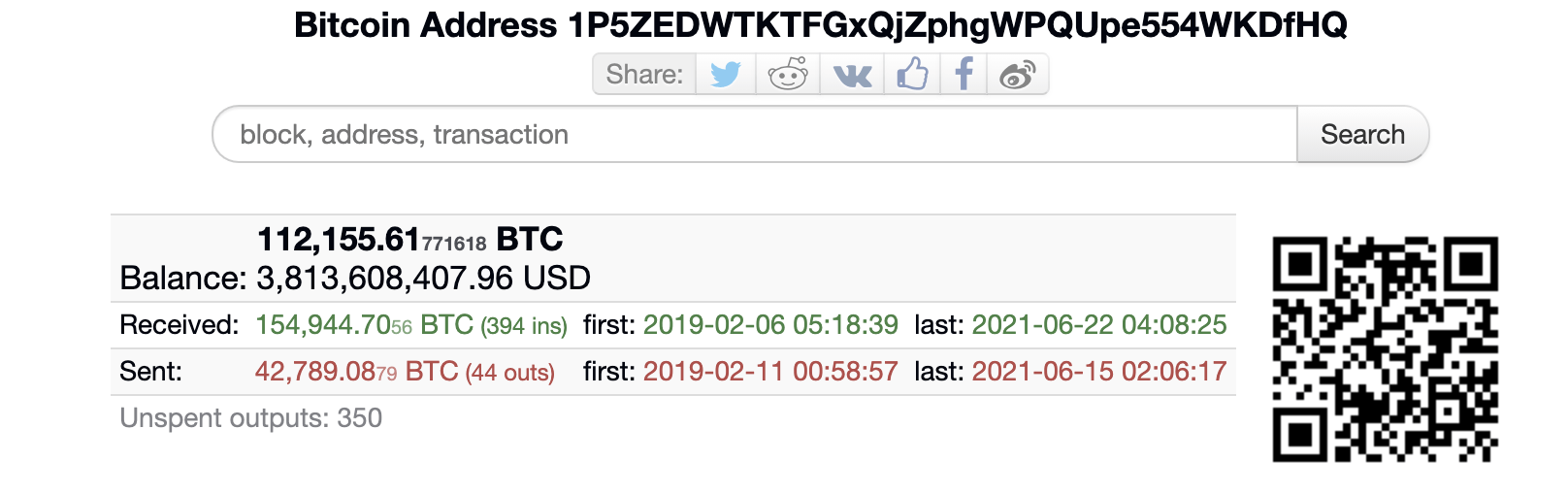

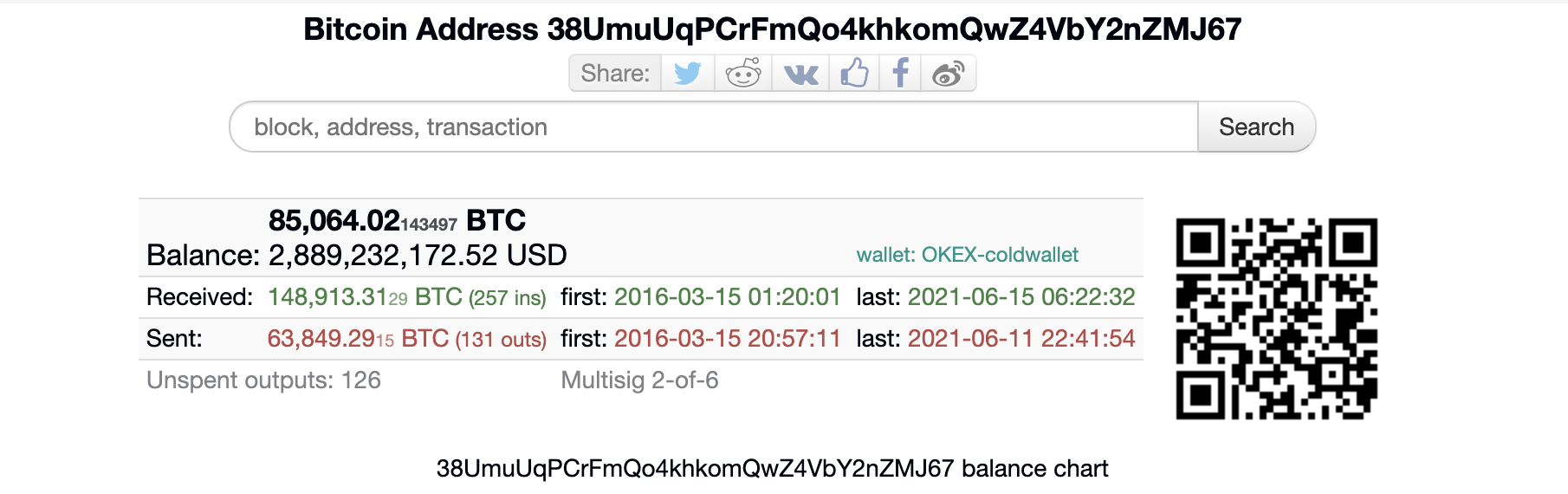

Один из наших приматов-аналитиков провел аналитику по нескольким интересным счетам BTC, которые были отмечены несколько раз.

Если вы посмотрите на важные даты, такие как январь, вы увидите интересную активность, а в других диапазонах дат я уже упоминал всплески.

Несмотря на то, что эти учетные записи интересны, к сожалению, нет убедительной связи, которую можно было бы извлечь из них, но я чувствовал, что они заслуживают упоминания, поскольку они были частью моего исследования GME и криптографии. Воспринимайте эту информацию как хотите.

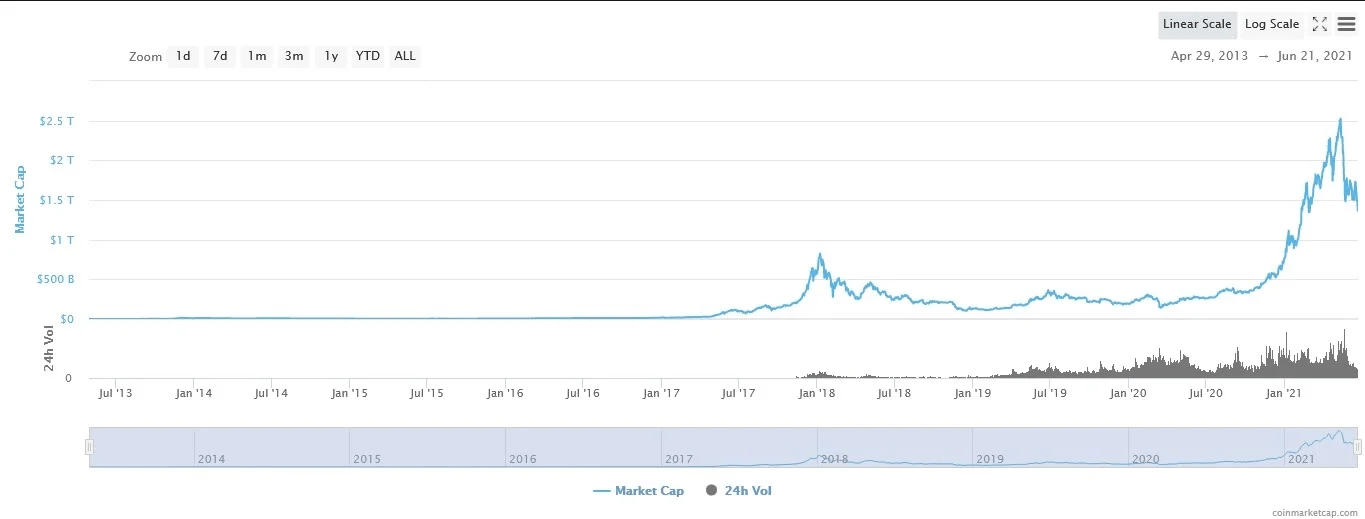

Если вы заметили на каждом графике и диаграмме, которые я представил на сегодняшний день, все они достигли своего пика в начале мая 2021 года.

Интересно, что при введении NSCC 802 (законодательный акт для остановики непокрытых коротких продаж на рынках) 26 апреля в ожидании запуска Биткойн сплотился, когда Уолл-стрит опустошила DeFi TVL (общая стоимость заблокирована) и консолидировала свои портфели в BTC.

После «Звездных войн» все криптовалюты TVL начали снижаться.

Это привело к потере около 900 миллиардов долларов в общей стоимости криптовалютных рынков.

Мировая капитализация криптовалютного рынка превысила 2,5 трлн долларов и снизилась до 1,37 трлн долларов на 09:00 по Гринвичу 21.06.21 по Великобритании с 21.05.21.

По сути, деньги, которые были сняты с проектов, приносящих проценты, обналичивались и конвертировались в стейблкоины и монету B, обеспечивающую балансировку счетов по мере необходимости. В этих проектах по-прежнему накоплены большие суммы капитала хедж-фондов, не все было отозвано, отозвано только необходимое для баланса.

Ниже приведены несколько графиков недавней активности небольшой выборки из множества доступных для поиска монет, каждая из которых демонстрирует интересные закономерности в начале мая и около него:

Существует множество похожих монет, все с одинаковыми взлетами и датами начала, обозначенными буквой n, примерно с 5 по 13 мая, выше — небольшой образец.

Если вы прокрутите назад и проверите таблицу Tether с оранжевыми и красными полями, посмотрите на начало мая и 13 мая. Видите?

Конфиденциальные монеты

Монеты конфиденциальности — это класс криптовалют, которые обеспечивают выполнение частных и анонимных транзакций блокчейна, скрывая их происхождение и место назначения.

Некоторые из используемых методов включают сокрытие реального баланса и адреса кошелька пользователя и смешивание нескольких транзакций друг с другом, чтобы избежать анализа цепочки.

Однако монеты конфиденциальности обрабатывают два разных аспекта; анонимность и неотслеживаемость. Анонимность скрывает личность за транзакцией, в то время как отсутствие отслеживания делает практически невозможным отслеживание транзакций третьими сторонами с использованием таких сервисов, как анализ цепочки блоков.

См. Ниже: монета PRiVCY приобретается массово через 1 час после вступления в силу NSCC 802.

Монета лежала в ожидании, пока не была вызвана 15 июня, да, только вчера, чтобы помочь сбалансировать активы / обязательства в журналах хеджирования.

Они покупают монеты за гроши, а затем продают пару туда и обратно по завышенным ценам в долларах, долларах США, увеличивая рыночную капитализацию и на бумаге создавая впечатление, что у них намного больше активов на своих счетах. чем они на самом деле, чтобы сбалансировать свои обязательства (голые короткие позиции.

Я также обращаюсь к диаграмме BTC, показывающей день введения в действие NSCC 802 и проверки ликвидности.

Установление связи с тем, что деньги теневого банковского сектора / хедж-фондов в криптовалюте были потянуты и, следовательно, инициировали падение криптовалютных рынков.

Я считаю, что до того, как регистрация NSCC была принята и утверждена, хедж-фонды использовали монеты DeFi Proof of Stake, чтобы скрыть большую часть денег, которые были накоплены за счет короткой продажи очень большого количества МНОЖЕСТВА АКЦИЙ, а не только в GME.

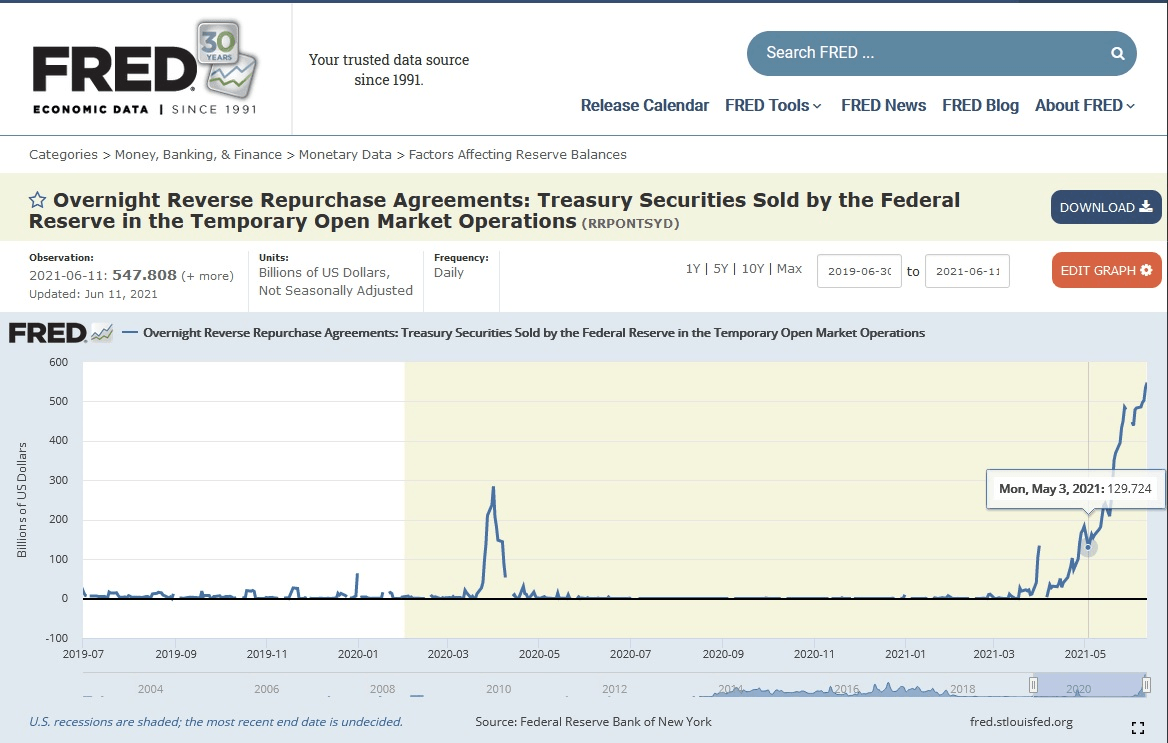

Если вы посмотрите на корреляцию, когда сработали ставки обратного репо, то это то же время, что и эта регистрация, то же время, что и крипто-PoS-резервуары, и то же время, когда NSCC вводит регистрацию, чтобы предотвратить использование криптовалюты в качестве ликвидности.

Я считаю, что до 4 мая эти монеты были основным местом для сокрытия средств, собранных в результате голых коротких продаж, а до 4 мая эти монеты считались ликвидными активами на банковских балансах. После 4 мая они больше не считаются ликвидными, а скорее активами, и тогда мы увидели общий спад на криптовалютных рынках.

В конце апреля / начале мая появилась дополнительная информация, которая исключила возможность того, что криптовалюта в связи с переклассификацией в качестве актива, а не ликвидности, будет иметь право на другой налоговый статус (налоги на товары / акции)

Погрузимся снова в историю и оглянемся немного назад.

Что такое черный лебедь?

Черный лебедь — это непредсказуемое событие, которое выходит за рамки того, что обычно ожидается от ситуации, которое имеет потенциально серьезные последствия.

События «Черного лебедя» характеризуются своей крайней редкостью, серьезным воздействием и широко распространенным утверждением, что они были очевидны в ретроспективе.

Черный лебедь – крайне редкое событие с тяжелыми последствиями. Это невозможно предсказать заранее, хотя многие ошибочно утверждают, что это должно было быть предсказуемым.

События «Черного лебедя» могут нанести катастрофический ущерб экономике, отрицательно сказавшись на рынках и инвестициях.

Примеры прошлых событий «Black Swan»:

- Обвал рынка жилья в США во время финансового кризиса 2008 года — одно из самых недавних и известных событий «черного лебедя». Последствия катастрофы были катастрофическими и глобальными, и лишь несколько исключений смогли предсказать, что это произойдет.

- Также в 2008 году Зимбабве пережил наихудший случай гиперинфляции в 21 веке с пиковым уровнем инфляции более 79,6 миллиарда процентов. Уровень инфляции такой суммы почти невозможно предсказать, и он может легко разрушить страну в финансовом отношении.

К чему этот лебедь здесь? Просто для красоты.

Краткий пересказ

Токенизированный фондовый рынок БЫЛ способом купить ЛЮБЫЕ акции по более низкой цене. Схема работает так:

- Вы можете использовать биткойн/эфир/доги/любаядругаякриптовалюта для покупки токенизированных акций;

- которые затем конвертируются в реальные акции;

- поэтому, если вы покупаете акции за биткойны, когда биткойн высок, покупка акций стоит меньшее количество «денег»;

- особенно если вы накачивали рынок при подготовке к этому.

- качайте криптовалютный рынок

- а затем покупайте реальные акции через токенизированные акции.

- Брокер в плюсе, поскольку токенизированные акции торгуются на пару долларов выше, чем реальные акции,

- а хедж-фонды только что купили множество дешевых акции по ценам завышенной крипты (по сравнению с долларом США).

- Главная опасность в том, что банки, хедж-фонды сейчас сидят на ОГРОМНОМ, нет, КРАЙНЕ ОГРОМНОМ мешке денег, с которым ничего могут сделать и который вызывает сумасшедшую инфляцию во всем мире.

А вы думали, что это Маск хулиганит?

P.S. А между тем, GameStop в эту пятницу включают в Russel1000.