СБП — удивительно удобная штука для пользователя банковского приложения. Хоп, и вы моментально перевели деньги за стакан земляники или букет цветов бабушке у метро. Но для банков все обстоит не так просто. Чтобы добавить этот внешне простой и понятный сервис в свое мобильное приложение, банку приходится лавировать между требованиями регулятора, удобством пользователя и логикой существующего мобильного приложения.

На сегодняшний день к СБП уже подключились 209 банков. Мы в Surf внедряли эту систему для банка «Зенит» и SBI и ещё одного крупнейшего российского банка, который, к сожалению, мы не можем называть. Сейчас работаем над проектом с СМП банком.

Рассказываем, как происходит внедрение СБП для банка, какие подводные камни встречаются при этом и как их можно преодолеть.

Что в статье?

Что такое СБП

Система быстрых платежей (СБП) — проект Центробанка, который начал действовать с начала 2019 года. Центробанк регламентирует использование системы. До 1 октября 2021 все системно значимые банки должны реализовать возможность оплаты по QR-коду через СБП, для банков с универсальной лицензией этот срок чуть больше — до 1 апреля 2022 года.

Обязательным является внедрение СБП и для бизнеса. До конца июня 2021 года прием оплат по QR-коду обязаны внедрить компании с годовой выручкой более 30 млн рублей, а с 1 июля это правило распространится и на компании с выручкой более 20 млн.

Как СБП влияет на основных участников

Для физлиц СБП очень выгодна. Количество безналичных расчётов сильно выросло благодаря этой системе, потому что с переводов по СБП до 100 тыс. руб. в месяц не взимается комиссия.

С 2019 года пользователями СБП стали 25 млн человек. Они совершили денежные переводы более чем на 2 трлн рублей. Растет и число покупок по QR-коду: с начала года оно выросло в полтора раза по сравнению с 2020-м и превысило 6 млрд рублей.

С 2019 года пользователями СБП стали 25 млн человек. Они совершили денежные переводы более чем на 2 трлн рублей. Растет и число покупок по QR-коду: с начала года оно выросло в полтора раза по сравнению с 2020-м и превысило 6 млрд рублей.

Для бизнеса СБП тоже выгодна. Через нее бизнес может принимать оплату за товары и услуги по QR-коду. Система позволяет бизнесу сэкономить на комиссии за безналичные платежи. При оплате банковской картой через терминал комиссия за эквайринг может достигать 4%, а при переводе по QR-коду через СБП — не более 0,7%.

Кроме того, Центробанк планирует разработать механизм возмещения этих комиссий бизнесу. В этом случае применять СБП будет еще выгодней.

Также с помощью системы юрлица могут переводить деньги между своими счетами или физическим лицам, платить налоги и другие платежи в бюджет.

Для большинства банков СБП скорее выгодна. Система может стать триггером для роста конкуренции между банками. Она нравится пользователям и упрощает безналичные переводы в любой банк. По сути, теперь пользователи меньше привязаны к конкретному банку, они становятся мультибанковскими клиентами.

Проект СБП стал серьезным конкурентом монополисту в сфере межбанковских переводов между физлицами — сервису «СбербанкОнлайн». До появления Системы быстрых платежей через сервис Сбера проходило до 90% таких переводов.

Сервисом могли пользоваться не только клиенты Сбера. Он начал подключать другие банки к своей системе и брать с них комиссию. В приложении «Сбербанк Онлайн» можно было перевести деньги по номеру телефона в «Тинькофф», Совкомбанк и СДМ, в 2020 году переговоры по подключению к системе начали Хоум Кредит и Зенит. Комиссия за такой межбанковский перевод была от нулевой до 2,3%. Число партнеров сервиса Сбера росло, но в этот момент появилась Система быстрых переводов.

В сервисе ЦБ перечисления до 100 тыс. рублей в месяц бесплатны, поэтому СБП оказалась для банков и клиентов выгоднее в плане тарифов, чем экосистема Сбербанка. Система упростила безналичную оплату, сделала ее доступной для большего числа участников рынка, вне зависимости от того, каким банком они пользуются.

Тарифы в СБП регулирует Центробанк. Пока ЦБ запретил банкам взимать с клиентов комиссию за переводы до ₽100 тыс. в месяц и отменил плату для банков за проведение транзакций. Но после 2022 года комиссия вернется. И хотя ее максимум регламентирован ЦБ, размер комиссии тоже может стать одним из факторов в конкуренции банков за клиентов.

Кроме того, банкам интересно получать комиссии за переводы. Поэтому некоторые из них идут на хитрости, чтобы усложнить клиенту доступ к СБП и он выбрал другие формы переводов, с комиссией. Вспомним, например, как далеко спрятал СБП в своем приложении Сбер.

Хотя банки не несут затрат на сами переводы, внедрение СБП чревато для них дополнительными расходами. Ведь для подключения к сервису банку часто приходится переделывать инфраструктуру или менять логику мобильного приложения.

Как банку подключиться к СБП?

Банк России выполняет для СБП функции оператора и расчетного центра. Это значит, что он присоединяет банки к системе и обеспечивает ликвидность для расчетов 24/7.

НСПК (Национальная система платежных карт) — это операционный платежный и клиринговый центр. Она отвечает за информационный обмен между всеми участниками СБП. НСПК также следит за тем, чтобы банки выполняли регламенты и правильно внедряли систему.

Если пользователю достаточно просто включить тумблер СБП в мобильном приложении своего банка (а у Тинькофф-банка, например, сервис включен по умолчанию), для банка процесс подключения к сервису гораздо сложней и включает несколько этапов.

- Заполнить заявление на присоединение к СБП и отправить его в НСПК с комплектом документов

- Заключить допсоглашение с Банком России и получить СКЗИ (средства криптографической защиты информации)

- Изучить документацию по СБП и доработать свое ПО так, чтобы оно соответствовало требованиям этой документации

- Активировать сервис СБП

Больше всего сложностей возникает у банка на этапе доработки своего ПО.

Как происходит перевод через СБП для банка?

Для пользователя перевод денег в СБП выглядит просто и понятно — выбрал оплату через СБП, ввел или подтянул из телефонной книги номер телефона, вписал сумму и подтвердил платеж. Всё — деньги моментально ушли получателю.

Для банка же этот же процесс не так прост. Вот что таится под капотом каждого такого перевода. С технической точки зрения пользователь делает несколько запросов. Они выполняются в строгой последовательности, которую нельзя нарушать, даже если она не совпадает с логикой работы мобильного приложения банка.

- Запрос на подключение пользователя к СБП -> Номер телефона регистрируется в СБП

- Запрос с номером телефона получателя на инициирование перевода. Здесь же указывается счет, с которого будет выполнен перевод, сумма, номер телефона отправителя -> Информация, установлен ли у пользователя банк по умолчанию

- Запрос на список всех банков получателя -> Список банков

- Запрос, можно ли отправить перевод с указанными данными -> Результирующая информация с данными получателя (ФИО) и размером комиссии

- Запрос на получение кода подтверждения операции (необязателен, на усмотрение банка) -> Код для подтверждения операции

- Запрос на подтверждение перевода средств клиенту другого банка в СБП -> Подтверждается выполнение перевода

Подводные камни на пути банка к СБП

Основная сложность состоит в том, что СБП нужно гармонично встроить в имеющееся мобильное приложение банка. Сделать это непросто по нескольким причинам.

Дизайн СБП строго регламентирован

ЦБ четко регламентирует дизайн, который используется для СБП. Есть подробный брендбук, в котором прописаны фирменные цвета, правила расположения логотипа, цвет фона, который можно для него использовать и многие другие аспекты.

Цвета фона, на котором может использоваться логотип, регламентированы и могут не совпадать с фоном мобильного приложения банка

Часто этот дизайн совершенно не сочетается с дизайном мобильного приложения банка. Простора для маневра почти не остается, и банку приходится придумывать варианты, как сделать так, чтобы оплата через СБП не разрушала единый UI мобильного приложения.

Скрывать логотип СБП нельзя, он должен отображаться на каждом экране процесса и точно соответствовать размерам, указанным в брендбуке.

Нельзя менять размер, пропорции, цвет шрифта у логотипа СБП. И еще много других «нельзя» можно найти в брендбуке

Мы столкнулись с этим в одном из проектов: мы хотели изменить его размер логотип СБП, чтобы органично вписать его в дизайн банковского приложения,. Но этот вариант не прошел согласование НСПК, и нам пришлось вернуться к регламентированному размеру лого.

Каждый экран, где присутствует логотип СБП, должен быть согласован с курирующей организацией — НСПК. Число итераций может быть огромно. В одном из наших проектов по внедрению СБП только согласование дизайна заняло более 2 месяцев.

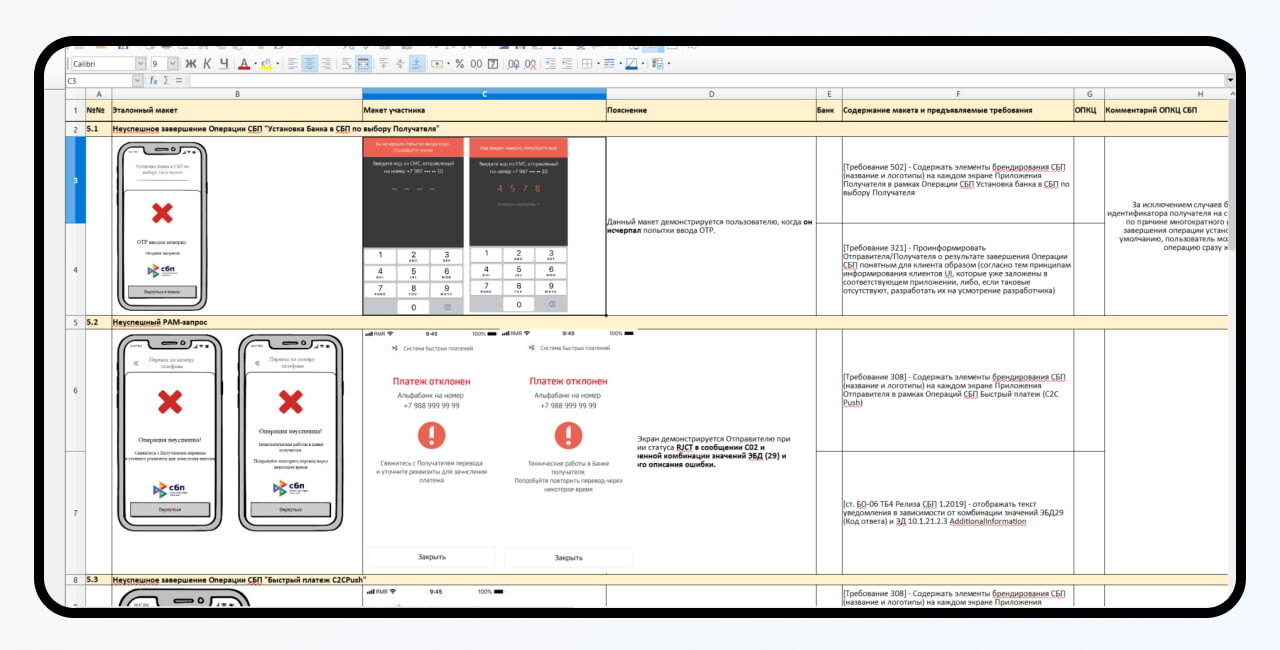

Так выглядит файл согласования с правками НСПК

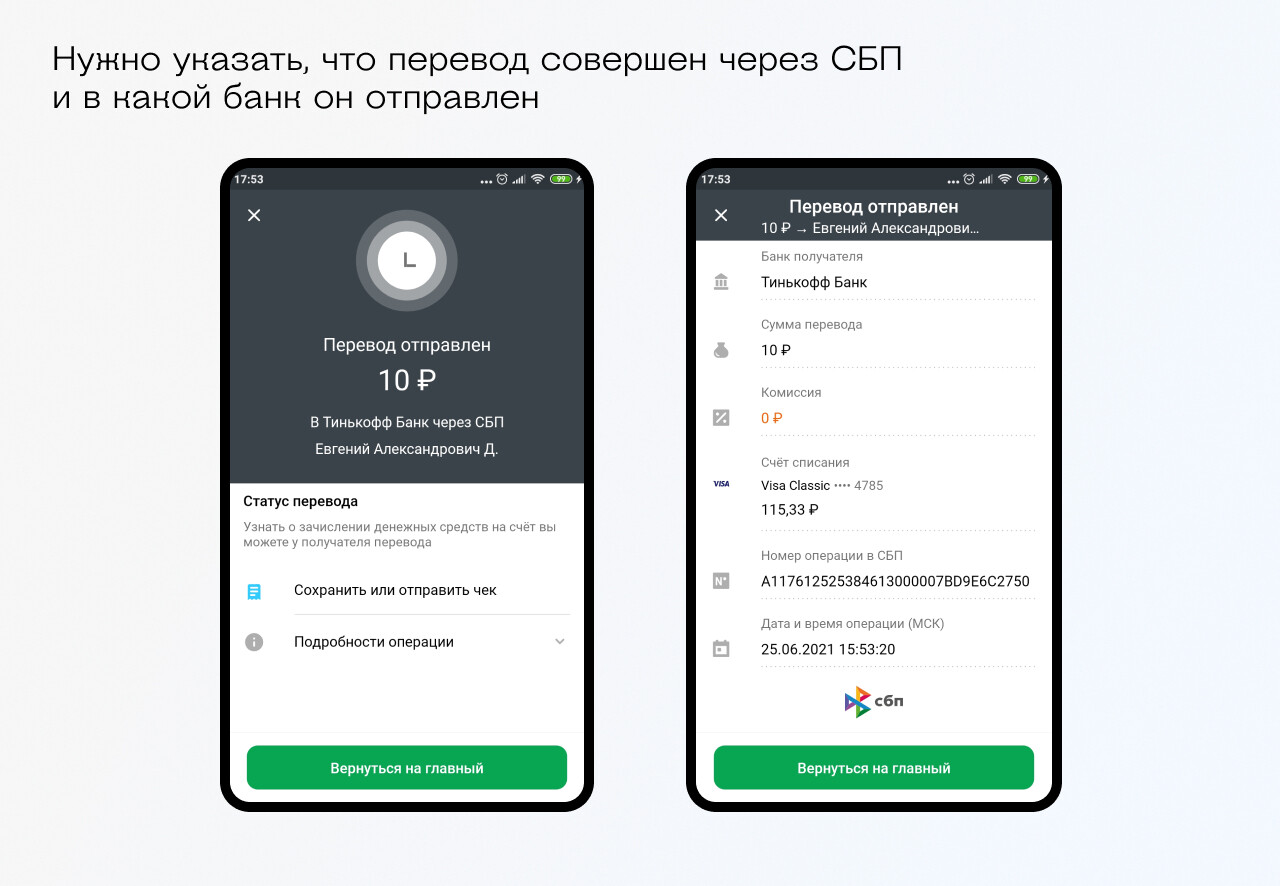

Особенно строго НСПК относится к результирующему экрану. Регламентировано все — формулировки текста, состав экрана.

Результирующий экран. Если развернуть подробности операции, можно увидеть сумму, размер комиссии, номер операции и логотип СБП

История операций

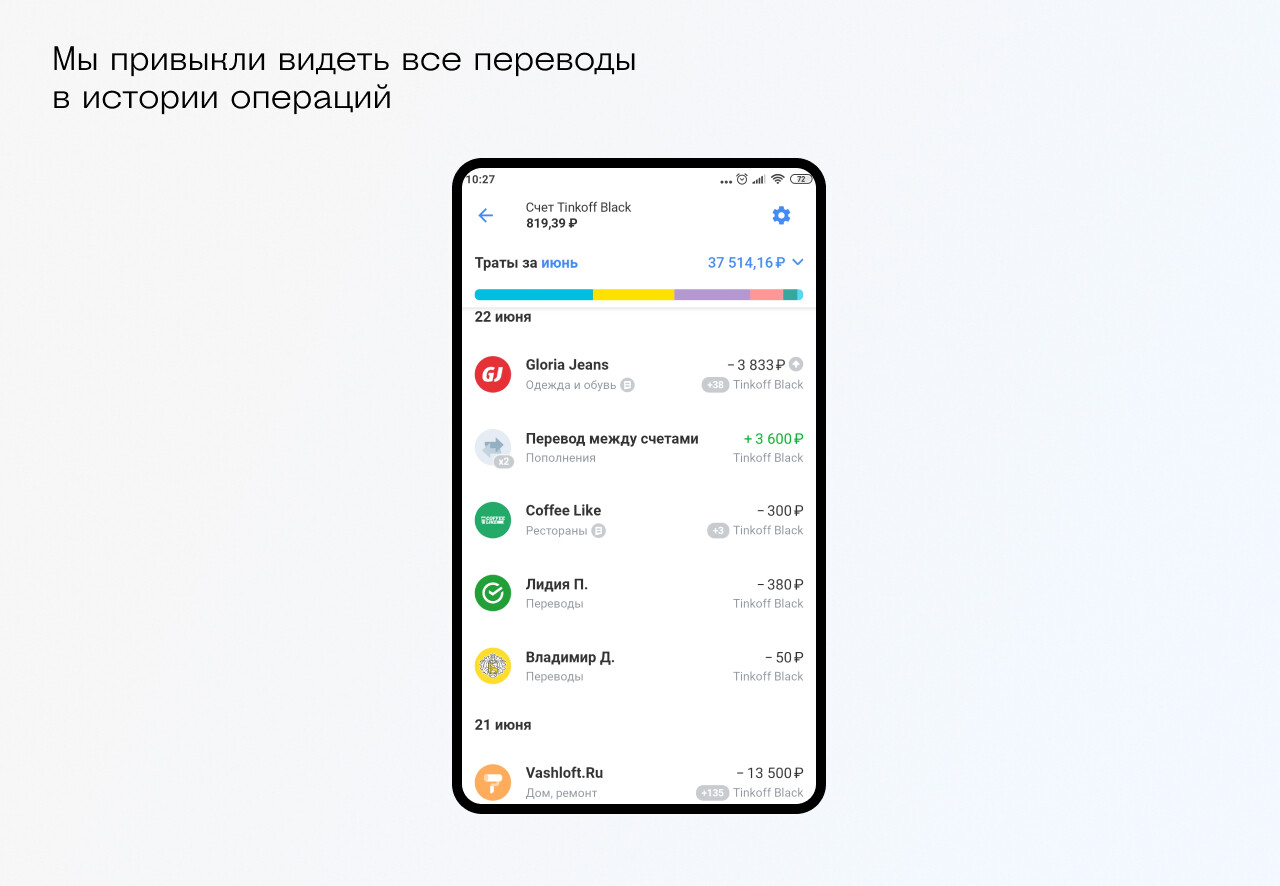

Мы привыкли, что видим все свои переводы в общем списке истории операций мобильного приложения. Например, вот так.

Каждый банк оформляет ее так, как ему удобно, никаких законодательных требований тут нет.

Однако с СБП дело обстоит по-другому. Все такие переводы в истории операций должны быть брендированы логотипом и оформлены по стандартам, прописанным НСПК.

Если развернуть операцию из истории, внутри должен быть логотип и номер операции в СБП

На одном из проектов мы столкнулись со сложностями, связанными с историей операций. Бэкенд приложения банка не позволял соблюсти все требования НСПК к ее оформлению. А без этого НСПК не разрешала запускать СБП.

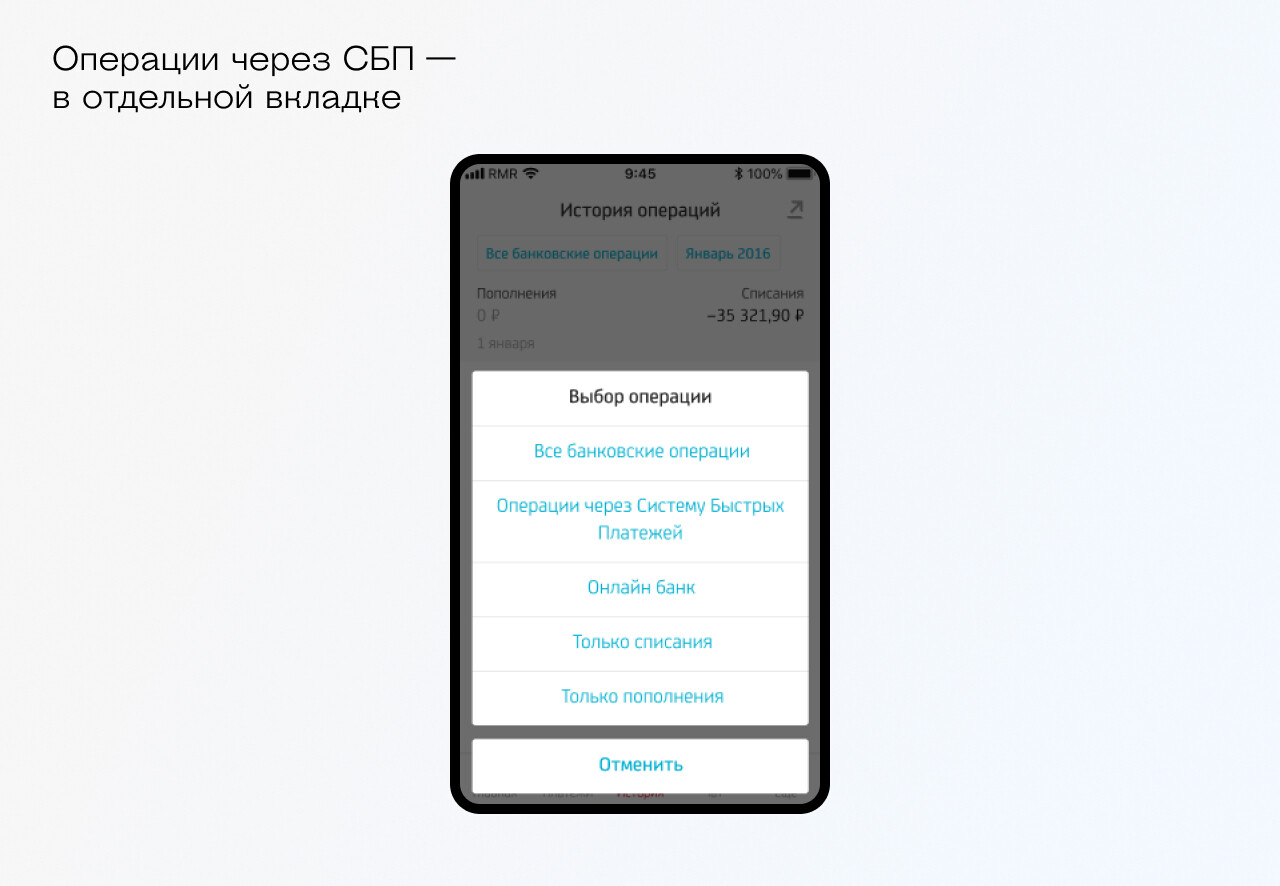

Чтобы не переписывать бэкенд и не нарушать логику приложения, мы предложили выход — вынести операции СБП в отдельную вкладку.

Операции СБП не видны в общей истории операций. Это не очень удобно с точки зрения пользователя, но позволило банку запустить СБП без переделки бэкенда

Логика СБП может не совпадать с логикой приложения банка

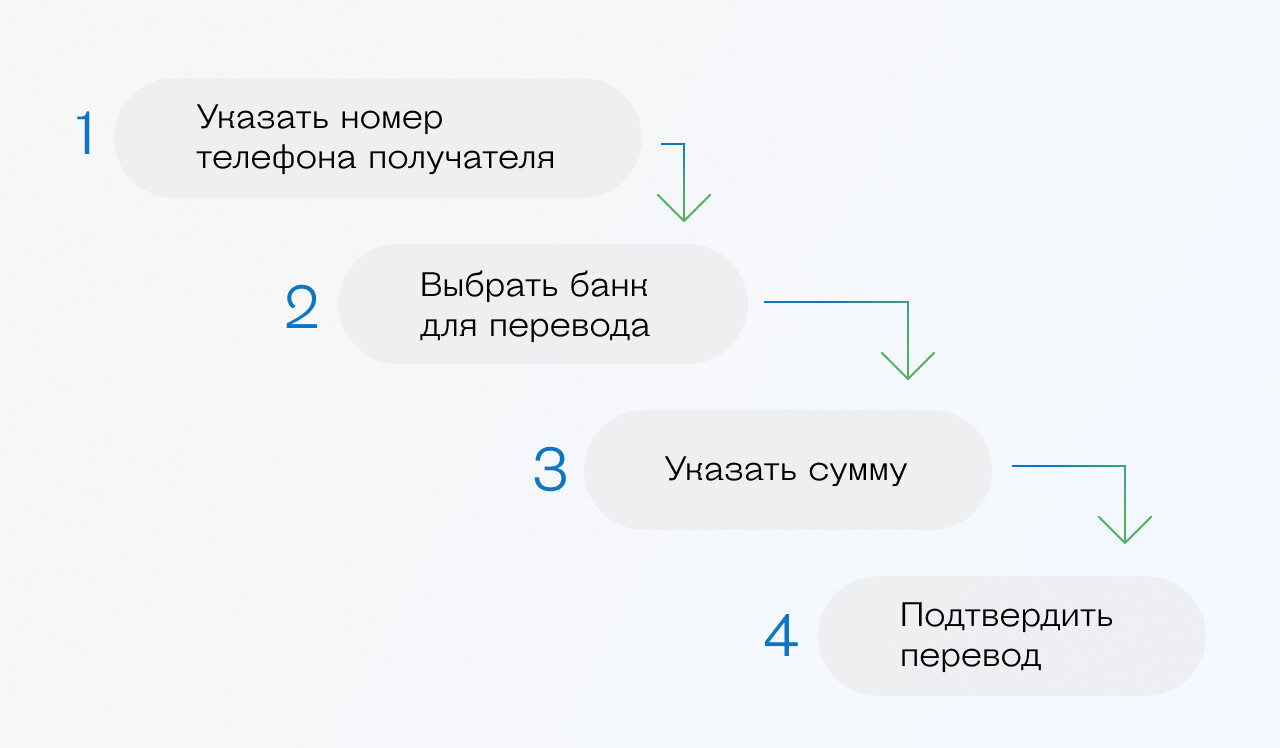

В СБП четко прописан флоу процесса и порядок экранов. Определены форматы данных и последовательность запросов для перевода. Изменить их банк не может, даже в том случае, когда СБП нарушает логику работы приложения.

Приведем пару примеров.

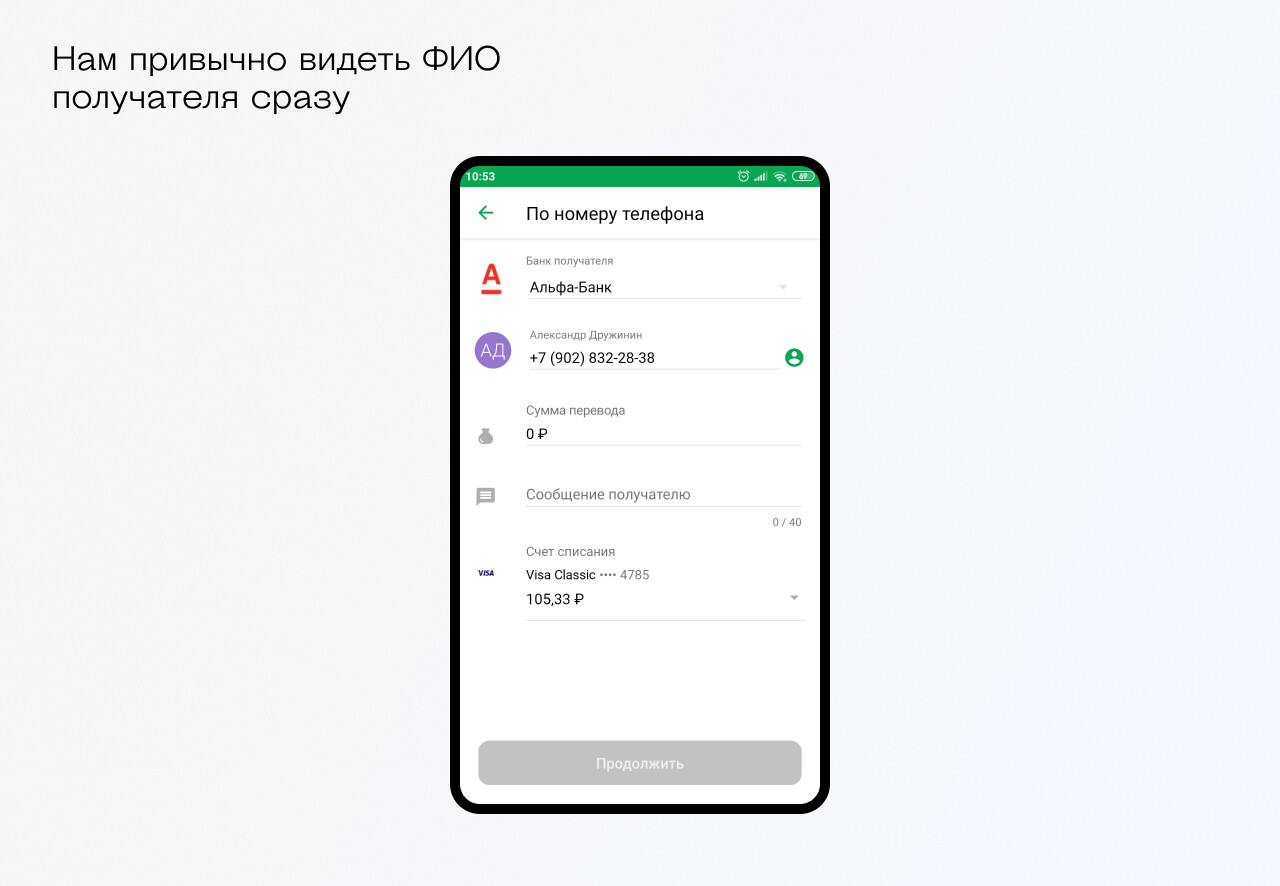

При обычном межбанковском переводе мы видим ФИО получателя сразу, как только указываем его номер карты или счета. Это привычно и сразу успокаивает, что перевод уйдет нужному человеку.

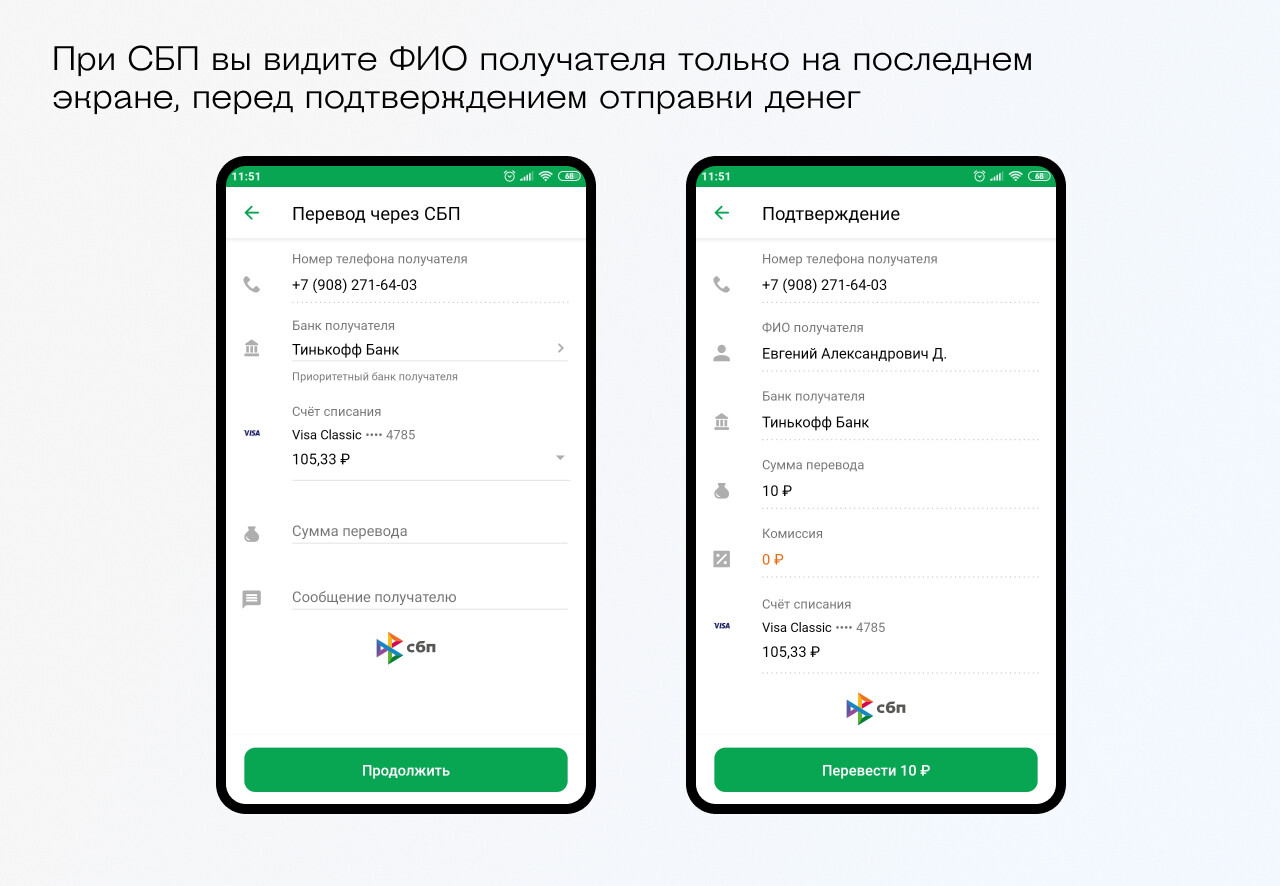

В СБП ФИО получателя мы видим только на финальном экране, прямо перед подтверждением отправки денег. И поэтому до последнего сомневаемся, нужному ли человеку мы делаем перевод. Это неудобно и вызывает тревогу пользователя.

Это неудобно, ведь если вы ошибетесь в номере телефона, вы увидите это только в последний момент и процесс придется начинать сначала

Но изменить этот порядок нельзя. Он связан со строгой последовательностью запросов в СБП. Только в предпоследнем запросе ваш банк получает ФИО получателя.

В СБП строгая последовательность запросов

С этим пытаются бороться многие банки. Например, мы в одном из проектов долго искали решение, чтобы клиент видел информацию о получателе раньше. Изменить порядок запросов НСПК не разрешил. Перепробовав несколько вариантов, остановились на следующем. Мы предложили подтягивать имя получателя из телефонной книги. В этом случае вы видите его ФИО сразу, когда вводите номер телефона для перевода.

Но у этого решения есть пара минусов. Нужного человека может не быть в телефонной книге, или он может быть записан не по ФИО, а как «мама Владика из 5Б» или «вредный сосед этажом выше».

В проекте с СМП банком мы столкнулись с другой неудобной технической особенностью СБП. У банка в мобильном приложении переводы собираются по принципу мозаики из динамических компонентов. Это значит, что пользователь может в любой момент гибко менять любой из них — номер телефона, номер карты получателя, сумму. Например, если нужно, вернуться на экран назад и исправить сумму.

СБП нельзя встроить в такую схему. В нем процесс происходит совсем по другой логике. Если пользователь начал переводить деньги, он должен идти по экранам строго последовательно:

Он не может вернуться на предыдущий экран и исправить сумму.

Такая схема не совпадала с логикой работы приложения СМП банка, где все запросы собирались как пазл из гибких компонентов и могли легко меняться пользователем на любом этапе. Поэтому банку пришлось переделывать бэкенд.

Итог: через тернии к звездам — но СБП будет у всех банков

Для банков процесс внедрения СБП сложен и болезненен. Перевод через СБП — четко регламентированный процесс, который может ломать логику денежных переводов банка. Его адаптация в мобильном приложении каждого банка требует времени и сил. Жесткие требования к дизайну экранов СБП тоже заставляют банки ломать голову, как органично встроить их в единый дизайн мобильного приложения.

Но в перспективе СБП может стать важным фактором конкуренции за клиентов. Ведь именно эта система делает межбанковские переводы доступными, а пользователей превращает в мультибанковских клиентов. И совсем скоро наличие СБП станет обязательным. А значит, всем банкам придется придумать, как встроить этот процесс в свои мобильные приложения.