Крупные спекулянты, более года ставившие на рост нефтяных котировок, начали массово закрывать позиции, фискируя прибыль от ралли, подбросившего цену Brent в два раза с ноября.

На неделе, завершившейся 20 июля, хедж-фонды сбросили контракты на 58 млн баррелей марки Brent и 56,7 млн баррелей американского сорта WTI, следует из статистики лондонской биржи ICE и данных Комиссии по торговле товарными фьючерсами США.

Помимо этого, управляющие фондами продали «в короткую» 7,9 млн баррелей WTI, рассчитывая сыграть на снижении цены и откупить нефть дешевле.

В результате чистая длинная позиция (разница между ставками на рост и падение) в контрактах на американскую нефть упала на 64,6 млн баррелей, до 316,8 млн баррелей. Аналогичный показатель для фьючерсов и опционов на Brent сократился на 49,9 млн баррелей, до 261,8 млн баррелей.

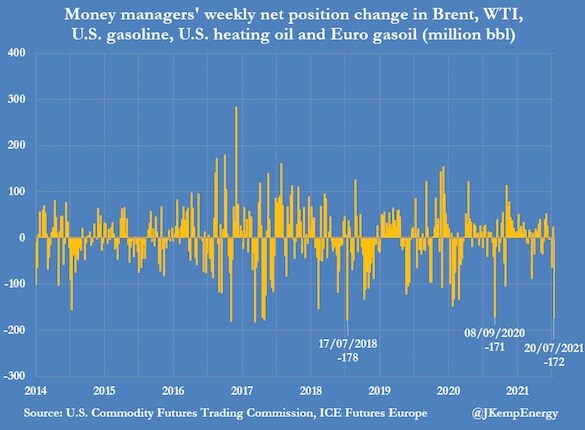

В общей сложности по шести ключевым фьючерсным и опционным контрактам на нефть на биржах США и Европы хедж-фонды за неделю продали эквивалент 172 млн баррелей, подсчитал аналитик Reuters Джон Кемп.

Если пять недель назад фонды держали на балансе контракты на 945 млн баррелей, то теперь это 729 млн баррелей. При этом соотношение длинных позиций (ставок на рост) к коротким (ставкам на падение) опустилось с 6 к 1 до 4,5 к 1.

Распродажа состоялась на неделе, которая стала худшей для нефтяного рынка почти за год: с отметки 76 долларов за баррель цена Brent спикировала до 67,5 доллара после того, как страны ОПЕК+ приняли решение смягчить квоты на добычу в 2022 году.

Россия, Саудовская Аравия, Объединенные Арабские Эмираты и Ирак после двух недель переговоров согласовали новые лимиты на поставки, разрешающие ключевым участникам сделки добавить на рынок 1,6 млн баррелей в сутки с мая 2022 года.

Они также договорились увеличить добычу на 2 млн баррелей в день в августе-декабре, каждый месяц добавляя по 400 тысяч баррелей дополнительных ежедневных поставок.

Пережив обвал, нефтяные котировки отскочили, отыграв почти все падение: на 17.07 мск вторника сентябрьские контракты на Brent торгуются по 73,72 доллара за баррель, а WTI стоит 71,89 доллара.

Менеджеры фондов преимущественно закрывали длинные позиции, распродавая контракты, которые покупали в расчете на рост цен: за неделю они избавились от 153 млн баррелей в рамках таких сделок

Объем новых коротких позиций — то есть ставок на падение — составил лишь 18 млн баррелей, отмечает Кемп.

С точки зрения баланса спроса и предложения рынок нефти остается дефицитным, отмечает стратег Сбербанк CIB Михаил Шейбе. По оценке ОПЕК, потребление превышает добычу на 2 млн баррелей в день.

Но спекулятивных инвесторов куда больше беспокоит разворот в политике ФРС США, которая начинает обсуждать сворачивание программы выкупа активов.

На фоне ускорения базовой инфляции до максимумов с 1991 года американский центробанк может уже в декабре начать выход из «количественного смягчения», в рамках которого в рынки было залито 3,5 триллиона долларов дополнительной ликвидности.

На этом фоне «большие деньги» начинают выходить из ставок на рефляцию, отмечает стратег Nordea Адреас Стено Ларсен.

Хедж-фонды закрывают позиции на сырьевых рынках, фиксируя прибыль после рекордного за несколько десятилетий ралли, и переходят к ставкам на укрепление доллара, который, по словам Ларсена, «имеет шансы быть сильным» после разворота ФРС.

На минувшей неделе впервые с марта 2020 года крупные спекулянты заняли чистую длинную позицию в контрактах на курс доллара против 10 ключевых мировых валют, подсчитали аналитики ING.

С начала июля настрой на нефтяном рынке все больше определяется обеспокоенностью тем, насколько дельта-штамм коронавируса сможет помешать экономическому восстановлению за пределами США, отмечает Шейбе: участники рынка стали беспокоиться о том, что рост мировой экономики, возможно, уже достиг пика и что инвесторы, покупавшие нефтяные фьючерсы для защиты от инфляции (их довольно много), теперь могут начать продажи.

«В то же время ситуация с инфляцией остается неоднозначной. Ускорение роста ИПЦ в Соединенных Штатах, сильные макроэкономические данные из Китая и стремление Демократической партии в США принять очередной крупный пакет фискальных мер (инфраструктурный проект администрации Джо Байдена) позволяют предположить, что пик экономического роста может быть впереди и инфляция может остаться на повышенных уровнях», — отмечает Шейбе.