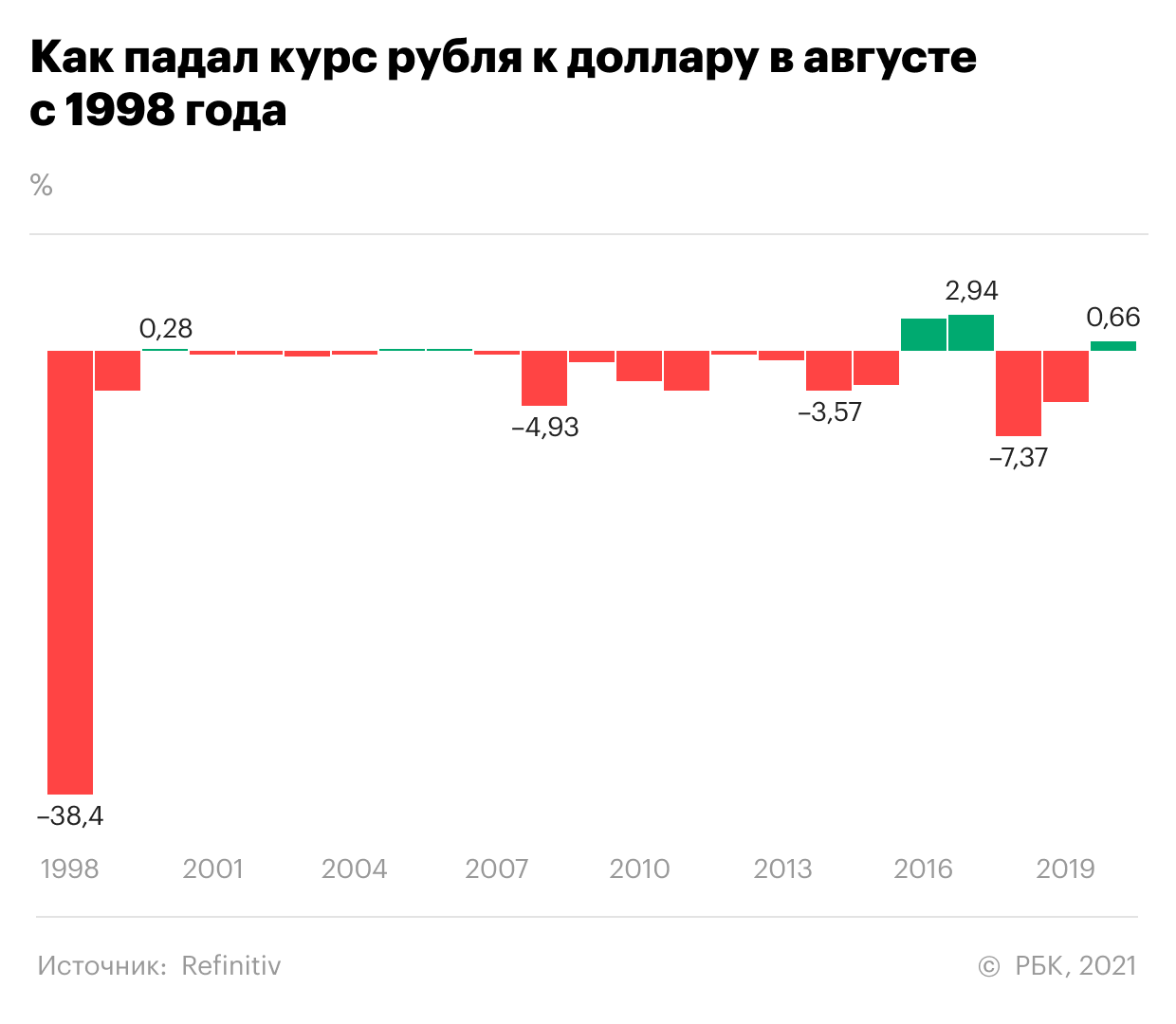

Август — традиционно плохой месяц для рубля: за последние 23 года его курс к доллару снижался 17 раз. Рекордным стал дефолтный 1998 год: тогда российская валюта рухнула на колоссальные 38,4%. Второй результат был в 2018-м, когда рубль упал на 7,37%. Третье место — падение на 4,93% в августе 2008-го.

Впереди август, и «РБК Инвестиции » выяснили у экспертов, чего ждать от пары доллар-рубль в предстоящем месяце.

Плохая историческая статистика объясняется тем, что именно на август приходились негативные события: дефолт в 1998-м, война в Южной Осетии в 2008-м, опасения новых санкций в 2018-м и 2019-м.

Но для регулярного ослабления рубля в августе есть и объективные причины — к примеру, именно на конец лета обычно приходятся крупные дивидендные выплаты российских компаний. Доля зарубежных инвесторов в их акциях довольно значительна, и они зачастую конвертируют российскую валюту в доллары, что негативно влияет на курс рубля. Август — это также разгар сезона отпусков, означающий рост спроса на валюту и падение деловой активности.

Аналитик «Фридом Финанс» Евгений Миронюк отметил, что летом во многих отраслях падает спрос, траты за границей растут, а производственная активность падает. Это предопределяет накопление плохого платежного баланса ближе к концу лета. Инвесторы же, предвидя слабую деловую активность и низкую ликвидность , временно выходят из ценных бумаг и менее надежных активов, заметил эксперт.

Многие инвесторы привыкли, что в последний месяц лета иностранная валюта дорожает — и потому стремятся избавиться от рублей. Однако так бывает не всегда. В последние годы сильные обвалы рубля несколько раз приходились на июль, в 2020 году российская валюта резко падала в сентябре и октябре, зато до этого укрепилась по итогам августа, несмотря на обострение геополитической обстановки из-за ситуации в Белоруссии.

«Если посмотреть на последние пять лет, то в трех случаях рубль, напротив, в августе укреплялся. Поэтому слепо верить в сезонность и неизбежность его ослабления не стоит. Это во многом предрассудки — особенно сейчас, когда традиционные факторы сезонности искажены: речь об ограничениях на туризм, повышенном спросе на импорт, возросшей роли более волатильных потоков капитала», — отметил директор по инвестициям ИК «Локо-Инвест» Дмитрий Полевой.

Главный исполнительный директор «ВТБ Капитал Инвестиции» и старший вице-президент ВТБ Владимир Потапов отметил фактор влияния на курс рубля монетарной политики США. По его словам, если Федрезерв США решит прояснить свои планы по сворачиванию программы скупки активов в рамках политики количественного смягчения, то это способно усилить волатильность на финансовых рынках и оказать давление на курсы национальных валют развивающихся рынков.

При этом Потапов отметил, что жесткая денежно-кредитная политика Банка России скорее всего ограничит потенциальное давление на российскую валюту. А из-за медленного восстановления зарубежного туризма спрос населения на иностранную валюту вряд ли сезонно вырастет в августе этого года. Это небольшой плюс в пользу укрепления курса рубля, заключил эксперт.

Управляющий директор Газпромбанка по направлению Private Banking Егор Сусин отметил, что с напряжением смотрит на август 2021-го из-за неоднозначности политики Федрезерва и роста инфляционных ожиданий. Сейчас центробанки развитых стран считают, что высокая инфляция — это временный фактор, но с точки зрения потребительских ожиданий происходят негативные процессы, и реакция Федрезерва на них может быть не вполне ожидаемой для рынков, предупреждает эксперт. В итоге август может принести негатив для рынков в целом, учитывая, что активного притока капитала на развивающиеся рынки сейчас нет, говорит Сусин.

Фактор санкций также пока играет важную роль. Начальник дилингового центра Металлинвестбанка Сергей Романчук отметил недооцененность рубля из-за геополитической напряженности и то, что доля иностранцев в российских ОФЗ находится на минимальном уровне. Ситуация может развернуться, когда и если риски санкций отойдут на второй план.

«Мы к этому сейчас близки. Кажется, что основные договоренности с США достигнуты, и если статус-кво не будет нарушен, то геополитическая премия может начаться испаряться. Если будет заход в развивающиеся рынки, то рубль может быть одним из самых больших бенефициаров. Но чтобы это могло случиться, мы должны преодолеть глобально последствия пандемии. Пока с этим проблемы, так как текущая волна внушает опасения и восстановление глобального экономического роста поставлено под вопрос. От такой международной повестки мы сейчас зависим в большей степени», — отметил Романчук.

Традиционно на рубле скажутся дивидендные выплаты российских компаний. Аналитик «Финам» Анна Зайцева отметила, что в августе отечественные компании направят на выплату дивидендов порядка ₽670 млрд, из которых около ₽160 млрд приходятся на иностранных акционеров и могут быть конвертированы в валюту. В связи с этим в течение последнего летнего месяца вероятны кратковременные просадки курса рубля, заключила эксперт.

А вот колебания нефтяных котировок вряд ли радикально повлияют на рубль из-за бюджетного правила, ограничивающего трату доходов, полученных от реализации нефти марки Urals по цене выше планки отсечения. В 2021 году она составляет $43,3 за баррель. На дополнительные доходы выше планки Минфин покупает валюту — из-за этого влияние цен на курс рубля в значительной степени нивелируется.

«Что касается такого традиционного фактора, как цены на нефть, то от него мы в текущем диапазоне цен достаточно хорошо защищены бюджетным правилом. Рост или снижение нефти не сильно влияет на курс, просто в силу того, что большая часть экспортной выручки покупается Минфином и откладывается в резерв — в том случает, если цена на нефть растет. А если падает, то Минфин просто покупает меньше и все равно какого-то дефицита валюты на рынке не создается», — резюмировал Сергей Романчук.

Дмитрий Полевой, директор по инвестициям ИК «Локо-Инвест»: «В августе мы допускаем сохранение диапазона ₽73-75 за доллар с последующим ростом к ₽72-73 до конца года. Серьезных рисков для рубля нет: геополитика отошла на второй план, динамика внутреннего спроса также будет выравниваться после постковидного восстановления, а цены на многие сырьевые товары близки к многолетним максимумам. Основные риски — это неожиданности в части COVID-19 и рост интереса к покупкам американских гособлигаций с автоматическим уходом инвесторов в доллар. Но глобально каких-то стрессовых сценариев мы не ждем — кроме возможных скачков волатильности внешние рынки вряд ли сулят какие-то проблемы».

Владимир Брагин, директор по анализу финансовых рынков и макроэкономики УК «Альфа-Капитал»: «Я на рубль продолжаю смотреть позитивно. В сравнении с другими развивающимися валютами мы выглядим по-прежнему очень неплохо по всем параметрам. А если ЦБ еще и удастся стабилизировать инфляцию, то в рубле может возникнуть мощная волна carry trade. Не уверен, что это случится именно в августе, скорее ближе к концу года, так что пока краткосрочный прогноз по рублю нейтральный. С учетом привычной рыночной волатильности рубль вполне может вписаться в диапазон ₽72-75 за доллар».

Евгений Миронюк, аналитик «Фридом Финанс»: «В преддверии августа 2021-го складывается благоприятный внешний фон для рубля. Ситуация на сырьевом рынке стабилизируется, в котировках нефти вырисовывается среднесрочный ориентир $70-75 за баррель Brent. Уходят опасения коррекции цен под влиянием ожидания снижения потребления нефтепродуктов из-за распространения штамма «Дельта». Мировые индексы обновляют максимумы, доверие к валютам развивающихся стран выросло. А ЦБ перешел к нейтральной или даже умеренно-жесткой денежно-кредитной политике. До конца августа ожидаем движения в диапазоне ₽71,6-76 за доллар и ₽84-89 за евро из-за характерной для этого месяца волатильности в рубле.

Анна Зайцева, аналитик ФГ «ФИНАМ»: «В августе этого года мы ожидаем, что курс доллара будет находиться преимущественно в диапазоне ₽72-75. С одной стороны, рубль поддержит Банк России, ужесточающий монетарную политику. Вместе с тем, в следующем месяце ввиду роста цен на нефть можно ожидать дальнейшего повышения объемов покупки валюты в рамках бюджетного правила со стороны Минфина и ЦБ, что будет оказывать сдерживающее влияние на курс нацвалюты».

Егор Сусин, управляющий директор Газпромбанка по направлению Private Banking: «С одной стороны, в развитых странах есть очень много ликвидности, но эта ликвидность не доходит до развивающихся рынков и остается внутри развитых стран. Учитывая происходящее в Китае, есть риск достаточно высокой турбулентности на рынках в августе. Не жду, что рубль существенно укрепится, даже несмотря на текущие решения по ставкам, прочие ожидания и наличие большого объема валюты на внутреннем рынке. Пока ориентируюсь на то, что рубль будет оставаться вблизи ₽74-76 за доллар».