О подводных камнях пассивного подхода к инвестированию.

В последние годы в российском инфополе всё чаще стали звучать идеи Джона Богла — о том, что не надо искать какие-то конкретные компании для инвестиций, что вместо этого нужно более-менее равномерно покупать акции всех компаний и держать их годами и десятилетиями. А так как у обычного человека нет ни времени для управления портфелем из сотен акций, ни достаточного количества денег (некоторые акции стоят тысячи долларов и даже еще больше), нужно просто-напросто покупать какой-нибудь пассивный ETF с минимальной комиссией, уделяя этому по 15 минут пару раз в месяц.

Более того, самый популярный индекс в мире, S&P 500, за последнюю сотню лет показывает историческую доходность порядка 8%, а если брать только последние десятилетия, то там около 10% годовых будет. Хоть в моменте есть немало людей, «выигравшие в лотерею» и показывающие десятки и сотни процентов годовых, крайне малое их количество может показать даже десять процентов годовых на большом периоде времени (от десятка лет и дальше).

Одна из причин этому — диверсификация. Портфель из одной акции более рискован, чем портфель из десяти акций. Что уж говорить о портфеле из пяти сотен акций — его можно назвать рыночно нейтральным, а раз рынок в целом всегда растёт, то и портфель этот будет расти.

Казалось бы, лучшего и пожелать нельзя. Особенно когда ты крутой специалист в другой сфере, не связанной с финансами, зарабатываешь достаточно денег, чтобы часть из них откладывать, боишься, что они сгорят, но не хочешь тратить дополнительно по несколько часов каждый день (по сути вторая работа получается), чтобы разобраться с финансами и отслеживать ситуацию в мире. Особенно когда у тебя далеко не сотни миллионов денег, и трата кучи времени ради лишнего процента доходности банально не окупится — тот же программист сможет заработать в абсолютных числах гораздо больше, если будет тратить свои вечера на фриланс, а не на изучение годовых финансовых отчетов компаний.

Однако наш мир не идеален, и то, что звучит логично, на поверку может содержать в себе подводные камни. Я совершенно точно не собираюсь вас отговаривать от индексного подхода к инвестициям, но хочу сделать несколько заметок на полях, чтобы у вас сформировалась чуть более полная картина мира, в которой есть не только плюсы, но и некоторые подводные камни такой стратегии, которые могут превратить диверсификацию в самую настоящую диверсификцию.

Итак, начнём!

Акции всё равно кем-то выбираются

На самом деле покупка ETF — это не пассивная инвестиция в изначальном понимании этого термина. Индексные фонды не скупают все возможные акции, а только те из них, которые входят в индекс. А составители индексов включают новую акцию в список только в том случае, если она соответствует всем критериям, в том числе довольно формальным. Так что тут ровно такая же избирательность в выборе акций, от которой вы хотели уйти, только акции выбираете не вы сами, а господа в дорогих костюмах.

К примеру, возьмем индекс RTS: https://www.moex.com/ru/index/RTSI/constituents. Если инвестор, особенно зарубежный, хочет диверсифицироваться на российском рынке, он покупает в портфель соответствующий ETF, например, VanEck Vectors Russia ETF.

Давайте посмотрим на этот индекс. Все ли компании присутствуют в этом списке? Нет, далеко не все. И я сейчас говорю не про так называемые «компании третьего эшелона», которые в большинстве своём полный неликвид. Я говорю про Газпромнефть (SIBN). Она не хуже аналогов, а по некоторым параметрам она даже интересней других будет. А дело всё в том, что эта компания не проходит по параметру free-float (так называется количество акций в свободном обращении).

Знаете, что из этого следует? Раз в эту компанию не вкладываются индексные фонды, то и институционалы в большинстве своём так же не будут в неё вкладываться — ведь она не факт что будет расти с той же скоростью, что и какой-нибудь Лукойл (LKOH), который находится в индексе. А значит, она стоит дешевле, чем могла бы быть. По факту, компания просто идеальный кандидат в дивидентный портфель.

Думаете, это только в России так?

Вот, например, компания Seaboard Corporation (SEB), одна из крупнейшей в Америке, которой точно так же нет в индексе S&P 500, несмотря на более чем внушительную капитализацию — 4.27 миллиарда долларов. Причина аналогична — не хватает акций в свободном обращении.

С точки зрения фондов это правильная идея — там крутятся триллионы долларов, и нужно, чтобы доступных акций было достаточное количество — иначе на всех тупо не хватит. Но с точки зрения частника, который инвестирует свои, обычно небольшие по глобальным меркам, деньги — это совершенно точно лишний фильтр, который может отбраковать хорошую компанию по формальным причинам.

Перекосы в индексе

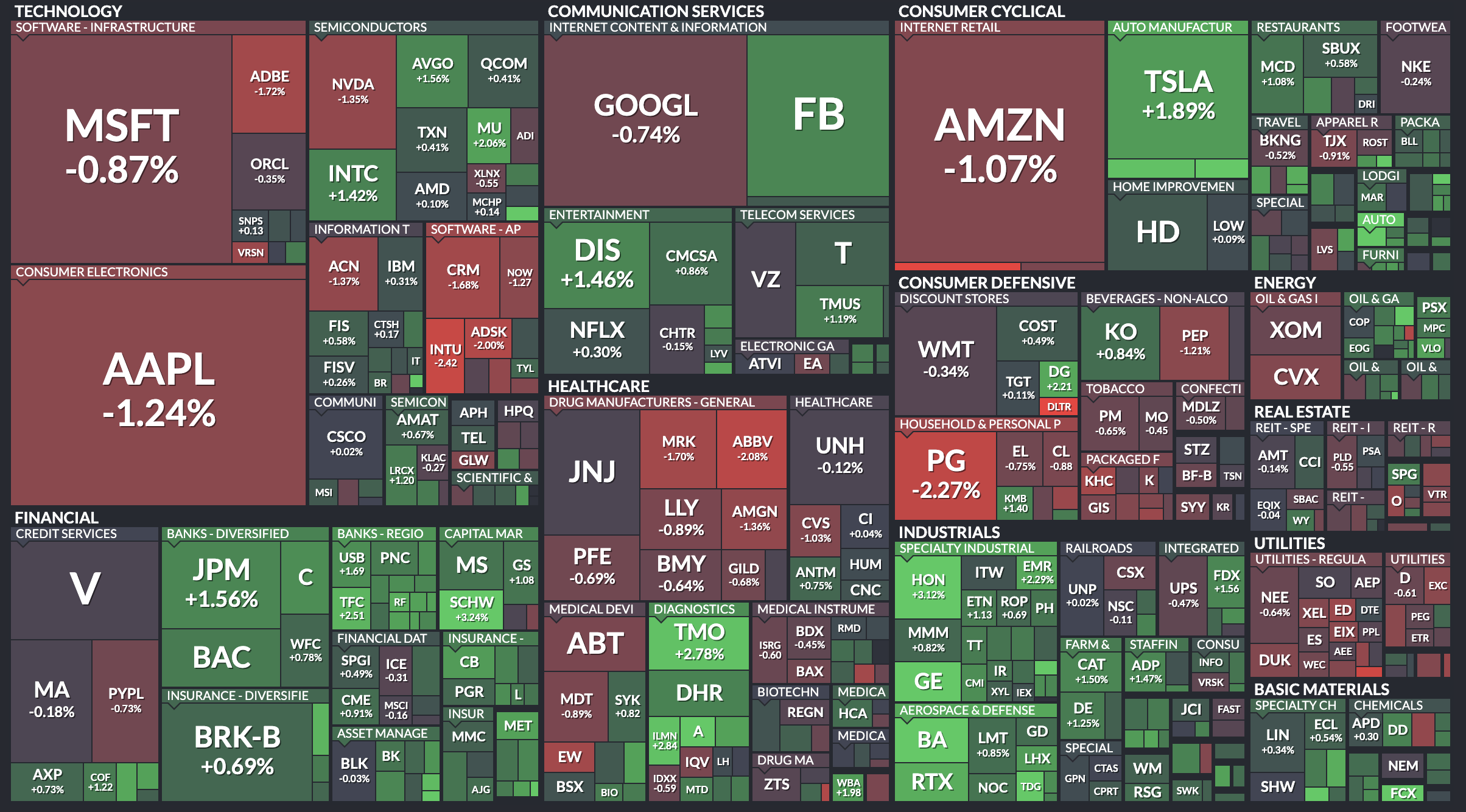

Давайте посмотрим на состав самого популярного индекса во всём мире — S&P 500. В частности — какие там есть компании и какой у них относительный вес.

Из более чем пятиста компаний крупнейшие пять занимают 21% от всего индекса! Знаете, что это за компании? Это Apple, Microsoft, Amazon, Facebook, Google.

Считается, что S&P 500 характеризует экономику страны в целом. Но как это может быть правдой, если всего пять компаний составляют пятую часть от цены всего индекса? Как тут можно рассуждать о рыночной нейтральности такого портфеля?

Если у вас есть миллиард долларов, то это неплохой подход — в большие компании надо вкладывать больше денег, а в маленькие — меньше. Потому что иначе, вкладывая большие деньги в небольшие по капитализации компании, сам факт покупки и продажи их акций будет стремительно двигать цену, а это чаще всего нежелательно.

Но если у вас всего несколько миллионов рублей, то даже купив на все деньги акции одной компании, вы вряд ли сдвинете её цену, так что беспокоиться об этом смысла мало.

Доходность всему индексу обеспечивает небольшая часть компаний

Частично это следствие прошлого пункта. Если проанализировать историческую доходность различных ETF в разрезе отдельных компаний, можно заметить, что подавляющий процент прибыли приносит лишь небольшое количество акций. Даже не имея при себе аналитических инструментов, можно сравнить S&P 500 и S&P 100 и убедиться в том, что кривая исторической доходности этих индексов практически полностью совпадает друг с другом, несмотря на то, что в одном индексе в 5 раз больше акций, чем в другом:

У меня сейчас при себе нет ссылки на одно интересное исследование, я её потерял и не могу найти в гугле. Так что скажу по памяти — очень небольшое число лучших компаний в индексе обеспечивает около половины его доходности. А половина компаний вообще убыточна. Соответственно, американцам, которые десятилетиями инвестируют в свой индекс, в какой-то мере просто повезло, что эти несколько самых доходных компаний вообще оказались там.

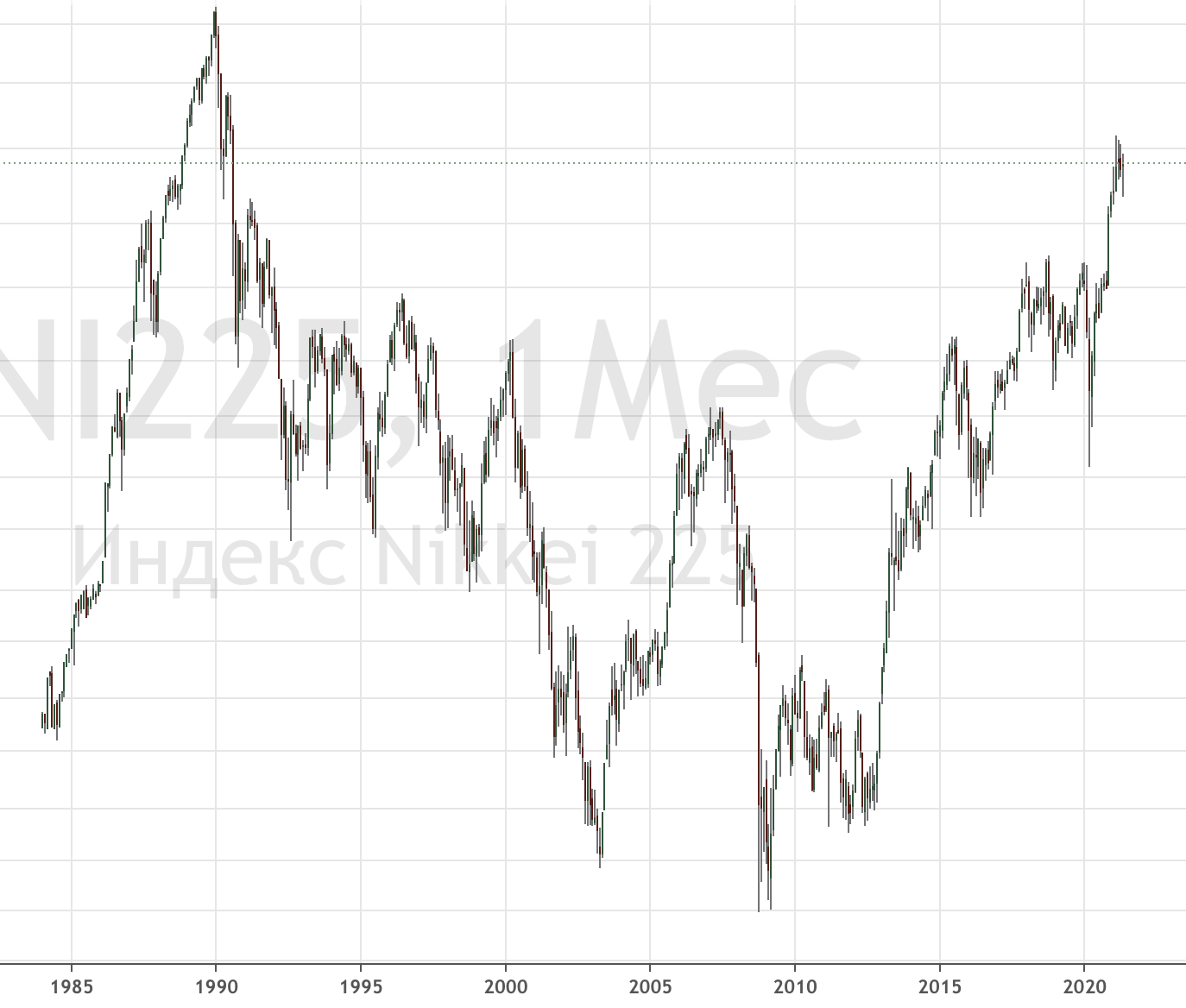

Везёт далеко не всем. Вот вам пример Японии, чей индекс Nikkei 225 уже почти 40 лет топчется на месте:

В ETF может быть куча мусора

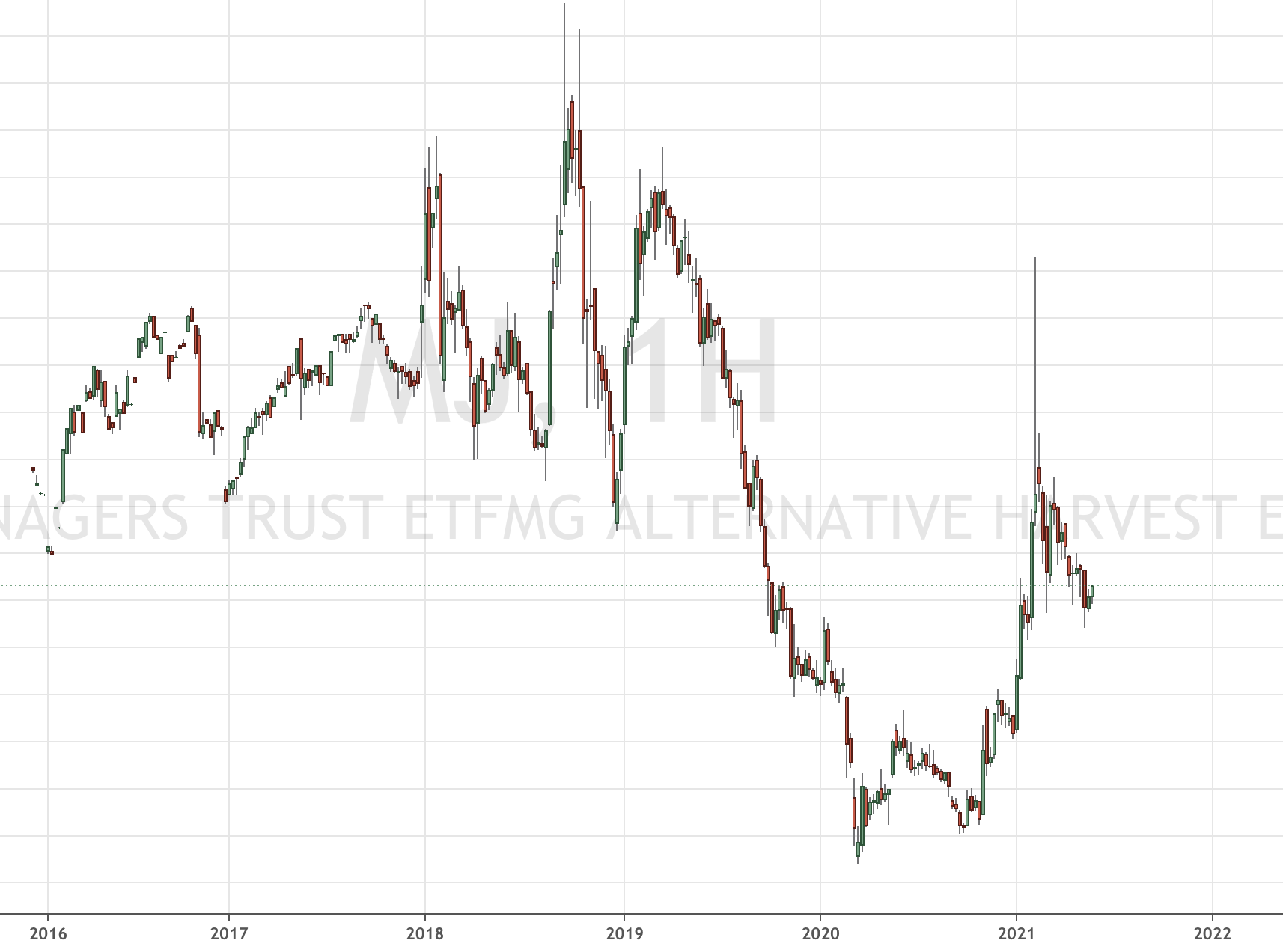

Есть темы, которые очень быстро становятся хайповыми. Например, на ожиданиях легализации травки в Америке, очень много инвесторов становятся не прочь приобщиться к теме и добавить в свой портфель немного акций производителей марихуаны.

Наивный инвестор, незнакомый с этой темой, может решить купить тематический ETF, для целей диверсификации. Давайте посмотрим на график ETFMG Alternative Harvest ETF:

Казалось бы, рынок увеличивается, легализация не за горами, хайпа целая куча, а акции ETF падают. Почему? Да потому что подавляющее большинство этих компаний — откровенный скам, в духе пузыря доткомов, а то и хуже. И, в стремлении диверсифицироваться и этим снизить риск, пассивный инвестор получает в свой портфель лопату дерьма. Это уже не диверсификация, это самая настоящая диверсификция, как метко выразился в одной из своих книг Питер Линч (правда, он говорил о другом, но сам термин, на мой взгляд, шикарный).

Циклические компании

Некоторый бизнес имеет циклическую природу — то есть его дела зависят от того, в какой части цикла мы сейчас находимся. Цикл зависит от различных физических и экономических факторов.

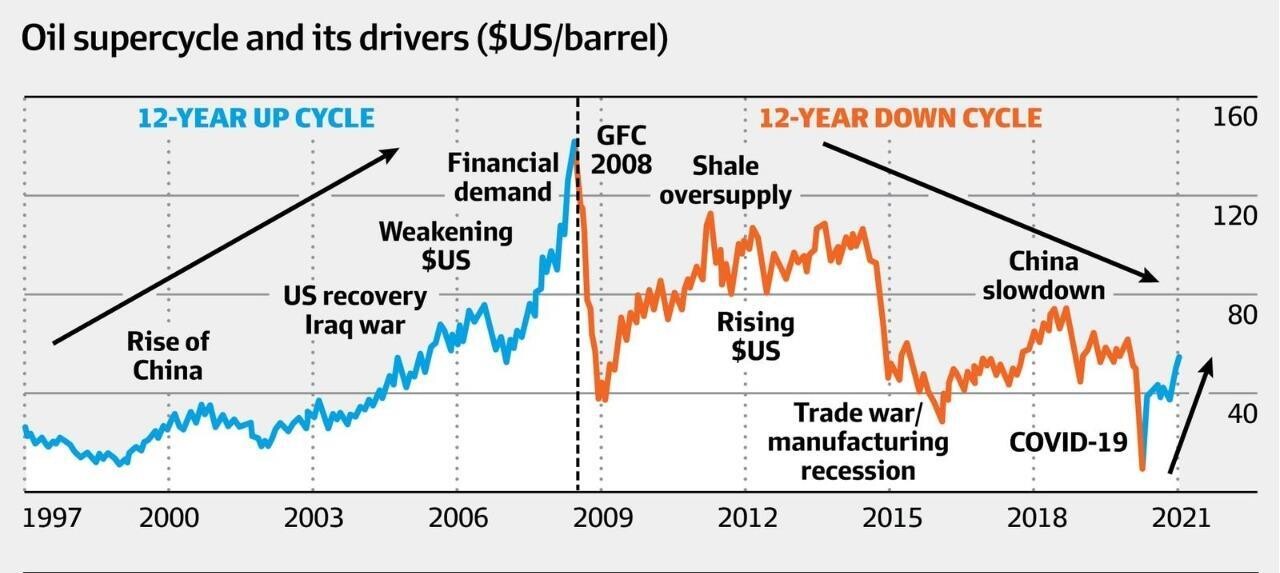

Простой пример — нефтяной суперцикл:

На графике выше изображена последняя итерация нефтяного суперцикла от JP Morgan. По их мнению, с которым я согласен, примерно 12 лет был рост цены на нефть, потом столько же спад, и сейчас опять начинается фаза роста.

Пассивные фонды этого не учитывают. Они будут терпеть убытки всё то время, пока цикл на стадии спада. В то время как при самостоятельном управлении портфелем этого можно избежать.

Понятное дело, что самостоятельно крайне сложно понять, что вообще происходит и на какой стадии цикла мы находимся — это требует специфических знаний и кучи времени на аналитику, которой обычно у человека нет. Я, к примеру, программист, и трачу на эту область деятельности, как минимум, по 8 часов в день. Мне неоткуда взять в сутках лишние десяток часов, чтобы посвятить их углубленному изучению как экономики в целом, так и конкретному рынку в частности.

Хорошая новость в том, что человечество, в своей великой мудрости, изобрело специализацию. Нельзя знать всё обо всём, но можно найти того, кто разбирается в том же рынке нефти и использовать его аналитику как подспорье для своих инвестиционных решений. Есть множество как индивидуальных авторов, так и организаций, вроде банков, которые периодически публикуют аналитические материалы, как бесплатно, так и на платной основе. Главная проблема такого подхода в том, чтобы отделить специалистов от шарлатанов и идиотов, но тут уж ничего не поделаешь, приходится тратить на это своё время.

Что делать?

Кто предупреждён — тот вооружен. Я не пытаюсь убедить кого-то в том, что не надо инвестировать в пассивные фонды. Это неплохой инструмент, особенно если не хочется глубоко вникать во всё это. Главное, что вы теперь знаете некоторые подводные камни такого подхода.

В целом, есть альтернативы этому подходу, о которых я расскажу как-нибудь в другой раз. Среди них нет какой-то «серебрянной пули» или революционной идеи, и далеко не факт, что они подойдут для всех. Они просто другие, со своими преимуществами и подводными камнями.

Если то, что я пишу, вам кажется интересным — подписывайтесь на мой телеграм-канал, чтобы своевременно получать уведомления о новых постах:

Поскриптум: я не инвестиционный консультант и никогда им не был. Ничто из вышенаписанного не следует рассматривать как инвестиционную рекомендацию.