Прямо на наших глазах финтех делает с финансовыми услугами примерно то же самое, что электромобили с автомобильной индустрией — преображает отрасль целиком после десятков лет застоя. Все привычнее фирменный “динь!” Apple Pay на кассах, все ниже процент посещаемости офлайновых банковских офисов «миллениалами» и “игреками”, все шире круг интеллектуальных помощников, которые могут внятно рассказать про кредиты и инвестиции. Давайте взглянем на финтех образца 2021 поближе и разберемся, что именно в нем происходит сейчас и какие перемены у нас еще впереди.

Найти и упростить

Практически любой сценарий взаимодействия человека или организации с финансовыми институтами можно оцифровать и, тем самым, сделать его более простым и экономичным во всех аспектах — от привлечения людских ресурсов до скорости реализации. Именно в этом и заключается суть финтеха — найти такой сценарий и применить к нему всю мощь диджитал-решений. В такой созидательной деятельности можно обнаружить множество сущностей и процессов: процессинг, денежные переводы, p2p-кредиты, консультации по вкладам, подготовка финотчетности, скоринг и десятки, даже сотни других. При этом ошибочно полагать, что точкой приложения усилий по цифровизации является только банковский сектор — ведь в реальности это и образование, и ритейл, и фандрайзинг, и инвестиции.

Apple Pay, Google Pay, Samsung Pay

В прошлом году, по данным Ведомостей, Россия заняла второе место в мире по количеству пользователей платежной системы Apple Pay. При этом число активных девайсов с поддержкой технологии на территории нашей страны оценивается в 20-25 млн. штук. В отличие от рынков Европы, где действительно массовое проникновение мобильных платежей еще предстоит, в России это уже случилось. Тенденцию может подпитывать множество разных причин, мы назовем лишь основные: активное внедрение и продвижение российскими банками современных POS-терминалов, массовая потребность в бесконтактной оплате в контексте COVID-19 и традиционно высокая средняя техническая грамотность российского населения.

Платежные системы от Apple и Google крайне вольготно чувствуют себя и в приложениях самых разных российских компаний, где присутствуют операции с денежными средствами. Их поддержка давно есть в “аппах” всех мобильных операторов, всех ведущих агрегаторов такси и сервисов доставки, а также крупнейших ритейлеров бытовой техники, электроники и одежды. Реальность такова, что в 2021 году российский владелец не слишком старого смартфона на iOS или Android может покупать большинство нужных ему товаров с помощью токенизированных карт в одной касание или в один “взгляд”. Скорее всего, у условного жителя Парижа, Берлина или Барселоны уже в самое ближайшее время будут схожие возможности, но с большим количеством исключений.

Я могу вам помочь

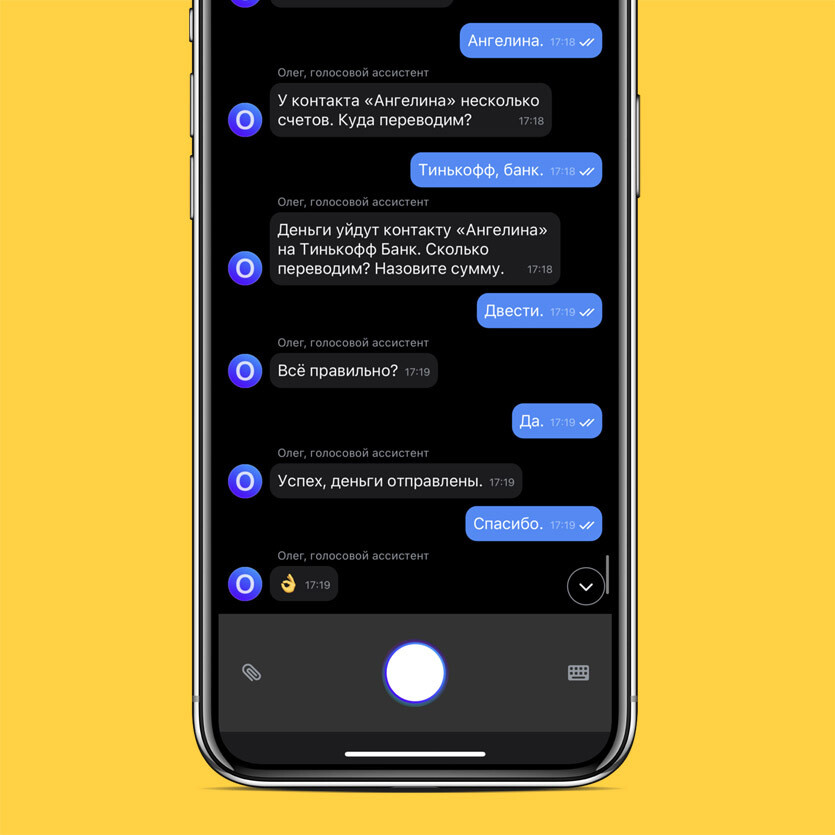

Лидирующие российские банки один за одним выпускают интеллектуальных голосовых помощников. На сегодняшний момент собственные виртуальные ассистенты доступны клиентам банков Тинькофф(“Олег”), Альфа Банк(“Альф”) и Сбер(“Джой”, “Афина” и “Сбер”). Перечень их возможностей расширяется с каждым новым апдейтом. Например у “Олега” основные из них выглядят так: перевод денежных средств, детальные ответы на вопросы о расходах и задолженностях, заказ и отправка на e-mail электронных документов, изменение данных пользователя в экосистеме «Тинькофф», бронь столиков в ресторанах, запись в салоны красоты, покупка билетов в кино, поиск скидок на товары и услуги, консультации по услугам банка.

В мае 2020 года Альфа Банк первым запустил робота-помощника для корпоративных клиентов. Он распознает обращения по 45 темам, отвечает на простые вопросы и переключает звонок на профильного специалиста. Согласно официальному пресс-релизу, робот постоянно дорабатывается — его способность понимать собеседника улучшается, и он осваивает новые темы обращений.

Теперь всё дома

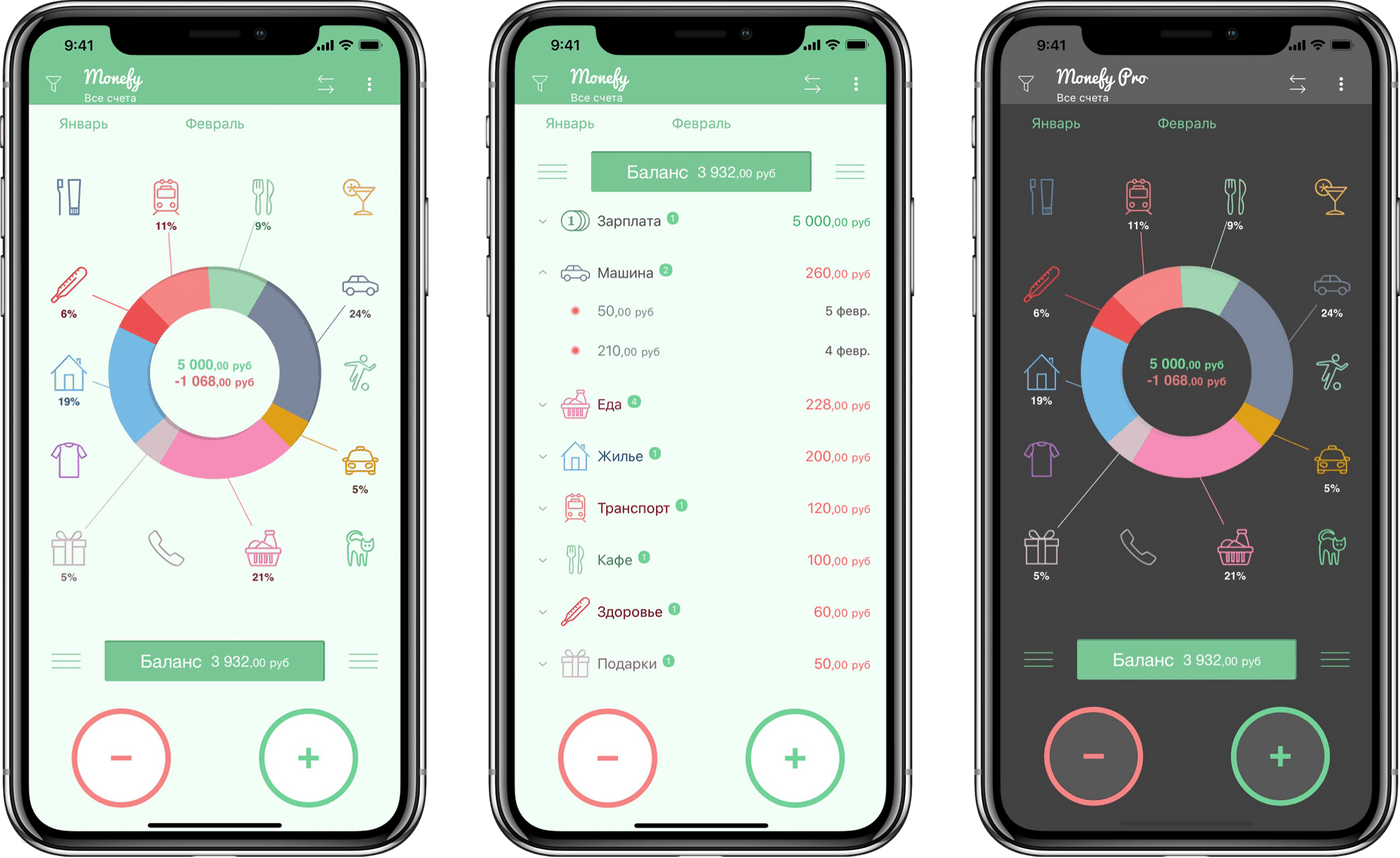

Большое влияние оказала на финтех и пандемия. 2020 год останется в истории денежных транзакций годом самых значительных перемен за последние 20 лет. Покупатели, мелкие продавцы и корпорации, финансовые институты научились быстро адаптироваться к новым обстоятельствам и ограничениям, к новой потребительской психологии и привычкам. Вместе с ростом опасений заражения в общественных пространствах значительно выросла аудитория пользователей бесконтактных платежей. Повсеместное распространение удаленной работы и ограничения в работе банковских офисов положительно сказались на популярности мобильных банковских приложений. Неуверенность в будущем и сокращения рабочих мест породили повышенный спрос на сервисы мани-менеджмента, а с ними и на простые цифровые инструменты для начинающих инвесторов.

В исследовании консалтинговой компании BCG «Полностью цифровой розничный банк» приводятся следующие цифры. Различными цифровыми каналами коммуникации с банком пользуются около 87% банковских клиентов в России. Примерно 30% клиентов стали чаще пользоваться мобильным приложением в 2020 году по сравнению с прошлым годом. Число людей, использующих в основном наличные деньги, сократилось на 48%. В 2020 году рост онлайн- и мобильного банкинга в России составил 8% и 7% соответственно. И, наконец, 30% россиян планируют сократить число или вовсе отказаться от походов в отделения даже после окончания пандемии.

Тысячи возможностей

Многогранность ландшафта финтех-стартапов диктуется многообразием возможностей по управлению деньгами и иными ресурсами, которые есть у каждого индивида и организации. Проведенное по заказу Visa весной 2021 года исследование разделяет отечественные стартапы по 6 ключевым категориям: необанки и нишевые платежные сервисы, партнерские продукты в RetailTech, встроенные финансы, услуги и продукты по подписке и платежные блокчейн-решения. Приведем три показательных примера.

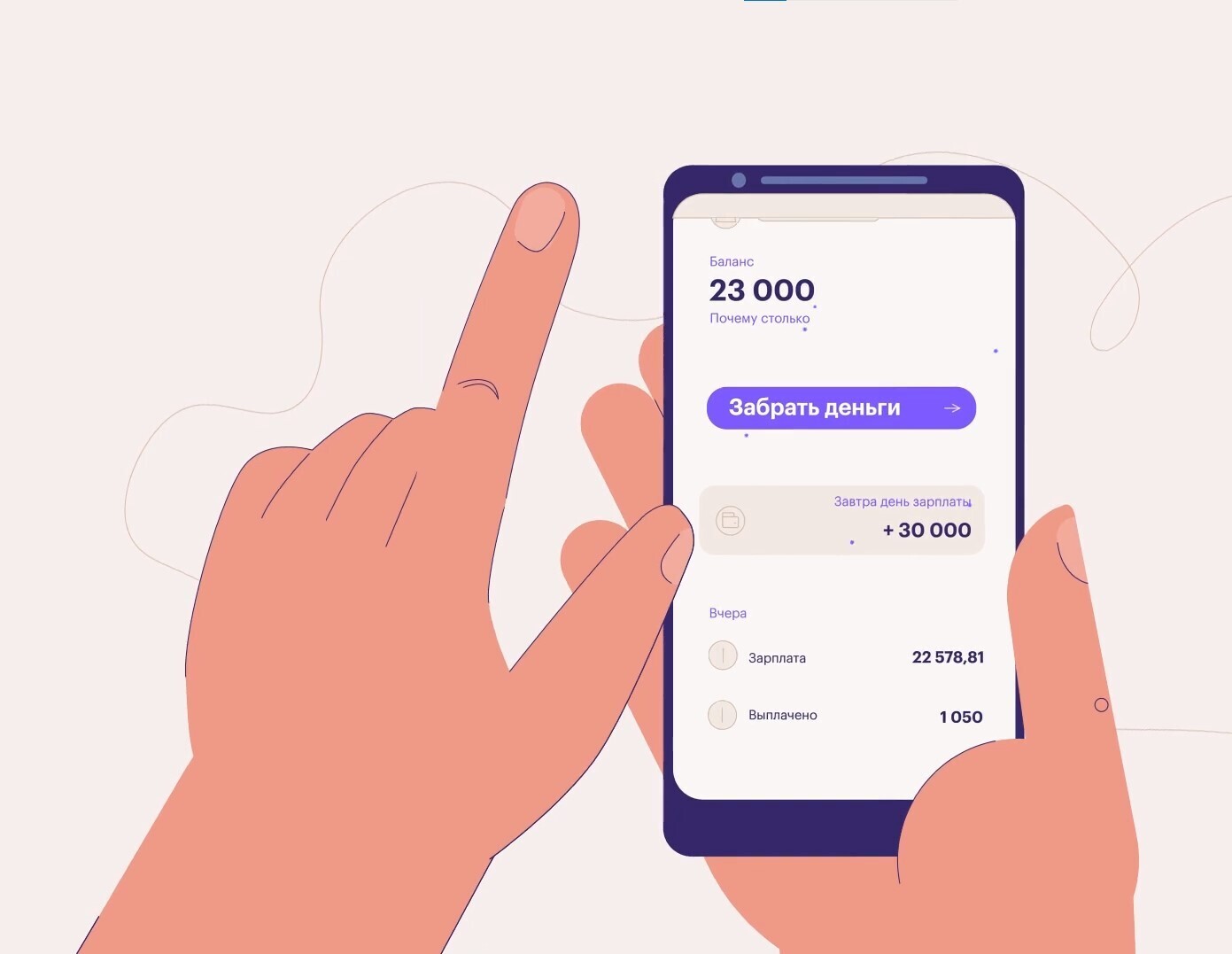

Сервис Деньги Вперед позволяет сотрудникам организаций получать зарплату в любой день. Проект позиционирует себя как “этичную альтернативу займам до зарплаты”. После подписания партнерского соглашения в бухгалтерский софт организаций интегрируется специальный плагин, передающий данные о сотрудниках, их окладах, премиях и отпусках сервису. После этого сотрудники могут “получить зарплату” мгновенно, еще до наступления фактической даты платежа.

Платформа крауд-инвестинга в коммерческую недвижимость AKTIVO развивается под началом основателя сервиса KupiVIP Оскара Хартманна более 6 лет. Коллектив платформы самостоятельно отбирает объекты для инвестиций с наличием качественного пула арендаторов и стабильной долгосрочной доходностью и предлагает клиентам инвестировать в них. Сервис обещает ежемесячные выплаты по аренде, легкую продажу активов и страхование имущества от форс-мажоров.

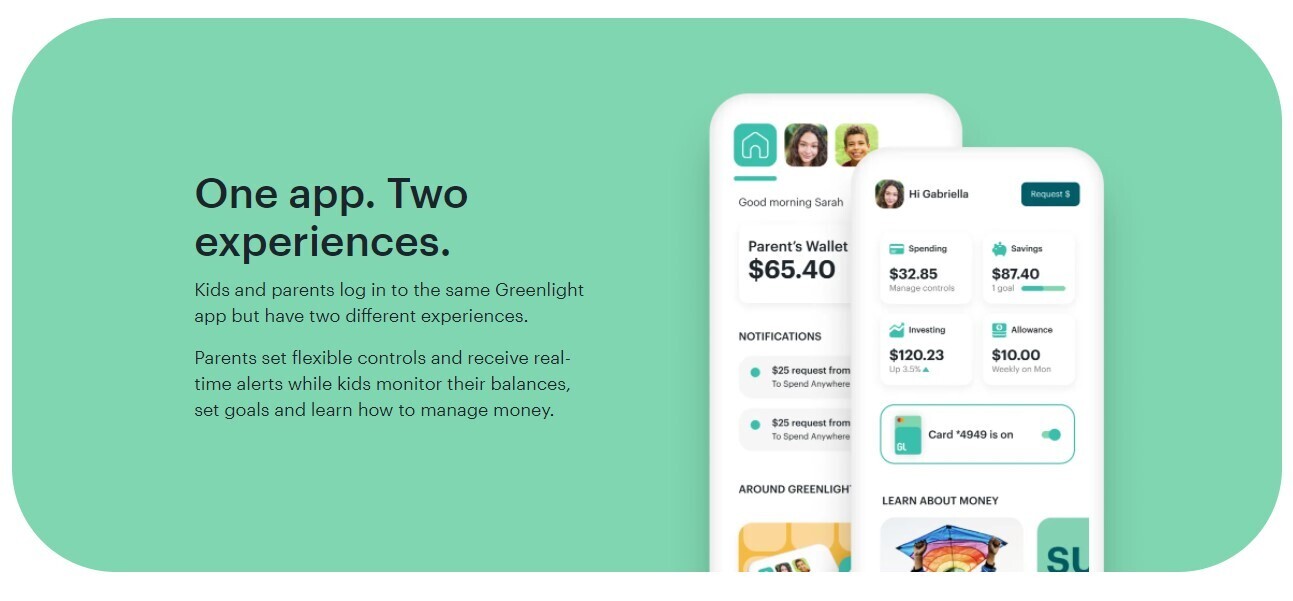

Работающий по подписке сервис Greenlight помогает родителям воспитывать в детях ответственное отношение к персональным финансам. В приложении родители выпускают дебетовую карту для своих детей и получают доступ к большому количеству инструментов для контроля — от лимитов на траты до выбора конкретных магазинов и онлайн-точек, где будет работать карта. В свою очередь, юные пользователи приложения могут проверять свой баланс, устанавливать финансовые цели и учится управлять деньгами. В январе внутри приложения была запущена собственная инвестиционная платформа, позволяющая детям покупать реальные акции компаний под контролем родителей.

Конкуренция набирает обороты, и к нам все чаще обращаются клиенты из финансового сектора для производства сложных IT-продуктов. Очевидно, что такое делегирование больших проектов позволяет компаниям сосредоточиться на развитии бизнеса и предоставлении качественных услуг клиентам

Все ещё впереди

Бурного развития финтеха просто не случилось бы, если бы финансовый сектор не был известен своим высочайшим уровнем бюрократии и консервативности во всех известных направлениях — от переводов денег до оформления ипотеки. Повсеместное распространение смартфонов, быстрого мобильного интернета и цифровых сервисов под любой жизненный сценарий дало толчок к переменам и в оказании финансовых услуг. Пандемия ускорила эти процессы на десятки процентов. На наших с вами глазах сервисы банков становятся все проще, интеллектуальнее и “мобильнее”. Вместе с этим внутри стартапов постоянно рождаются еще более смелые и прогрессивные продукты. Преодолевающий все возможные барьеры финтех дает людям комфорт, удобство и гибкость, которые еще 10 лет назад были просто немыслимы. И это только начало.