Goldman Sachs Hedge Industry VIP ETF ( GVIP ) — ETF с простой стратегией. GVIP отслеживает равновзвешенный индекс 50 акций США, выбранных из портфелей хедж-фондов. (Хедж-фонд — это объединенный инвестиционный фонд, который торгует относительно ликвидными активами и может широко использовать более сложные методы торговли, построения портфеля и управления рисками в попытке улучшить результаты, такие как короткие продажи, кредитное плечо и деривативы). Все эти акции являются выбором профессионалов отрасли, которые ожидают превзойти рынок. Высокие показатели и стратегия GVIP делают фонд привлекательным для инвестиций.

Основные факты фонда

- Тикер: GVIP

- Дата основания: 11.01.16

- Биржа: NYSE

- Базовый индекс: Goldman Sachs Hedge Fund VIP Index

- Дивидендная доходность: 0,12%

- Коэффициент расходов: 0,45%

- Количество активов: 49

- CAGR общей прибыли (начальный период): 22,85%

Обзор фонда

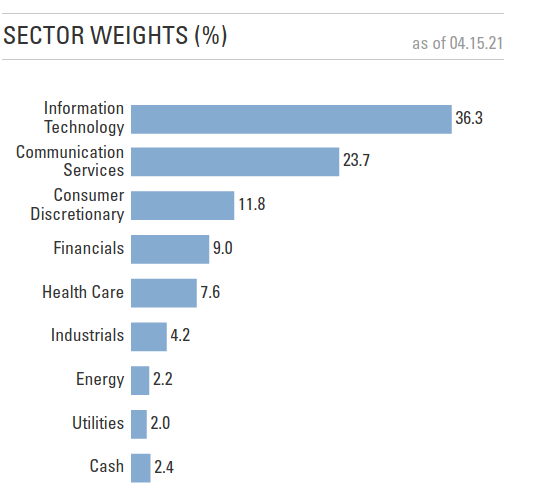

GVIP — это индексный фонд, отслеживающий VIP-индекс Goldman Sachs Hedge Fund. Существуют правила, исключающие слишком активные, количественные и небольшие хедж-фонды, поскольку они не являются репрезентативными или фундаментальными. Технически нет правил, обеспечивающих диверсификацию отрасли, но фонд по-прежнему достаточно диверсифицирован.

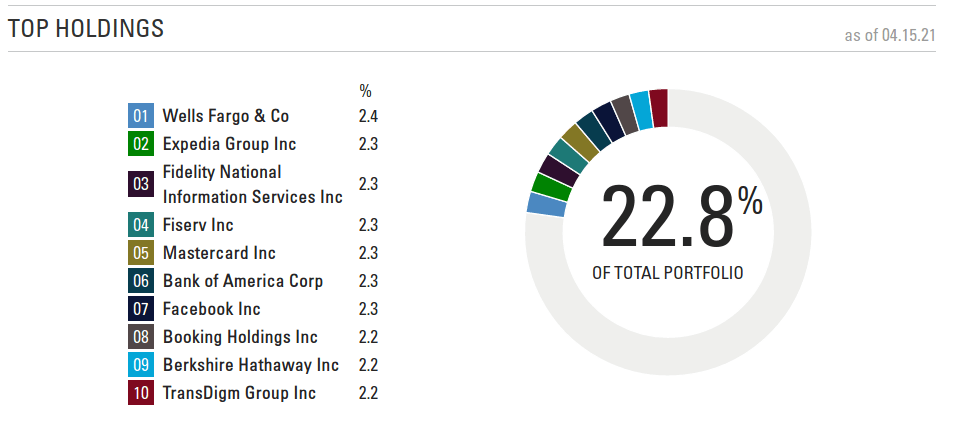

Самыми крупными активами фонда являются:

ETF GVIP — имеет очень простую инвестиционную стратегию. Давайте рассмотрим, как фонд выбирает активы.

По мнению аналитиков GVIP, хедж-фонды обычно инвестируют в акции, которые, по мнению их менеджеров, имеют большой потенциал роста. Если многие хедж-фонды инвестируют в одни и те же акции, то это потому, что они считают, что эти акции будут лучшими в своем секторе.

Таким образом, если вы доверяете хедж-фондам и думаете, что менеджеры хедж-фондов выбирают правильные акции, стоит рассмотреть возможность вложения в GVIP.

Но, давайте ответим на вопрос, стоит ли доверять хедж-фондам?

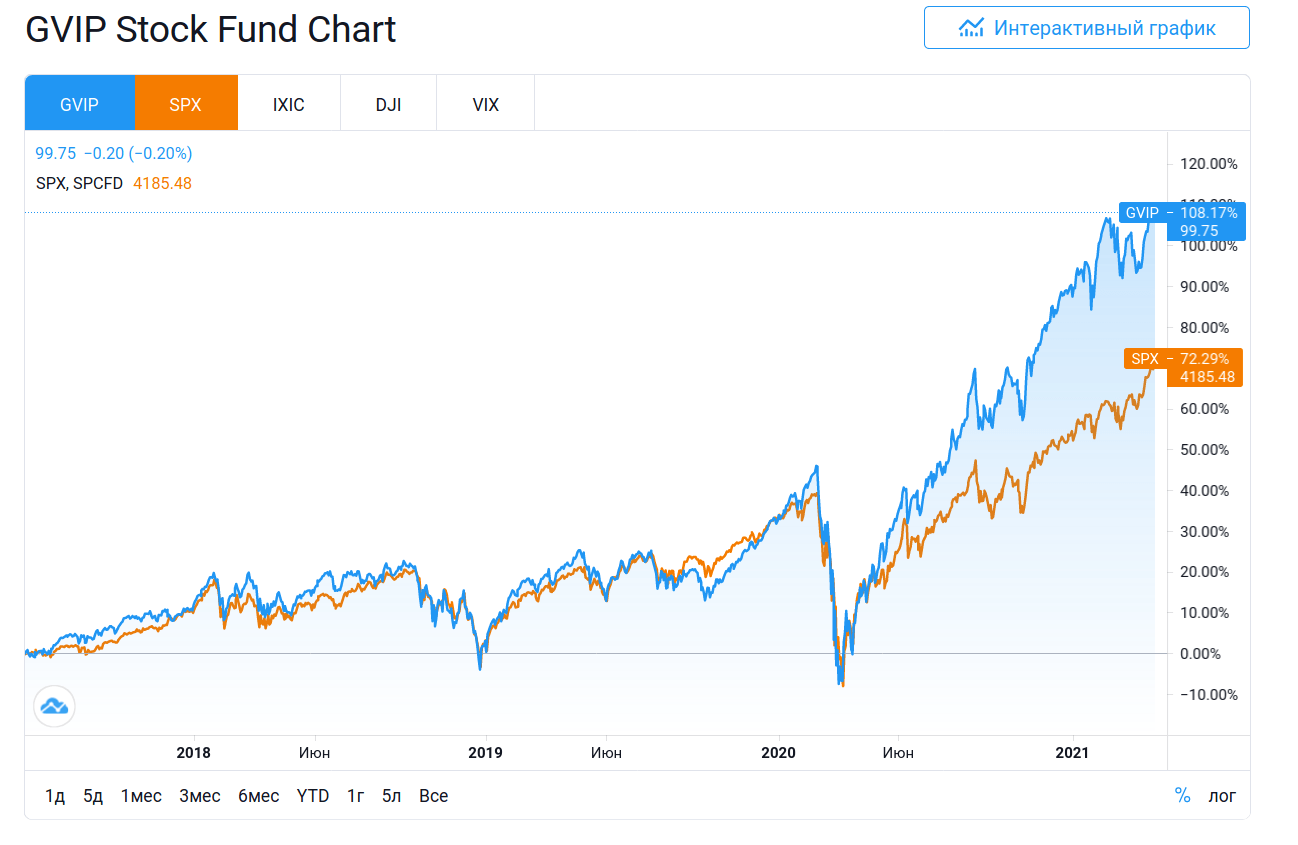

GVIP против S&P500

Чтобы узнать, правильно ли хедж-фонды выбирают акции, стоит посмотреть на результаты их выбора в прошлом. Сам GVIP неизменно превосходил S&P 500 с момента его создания и в течение наиболее важных периодов времени, а это означает, что акции популярных хедж-фондов также проявили себя:

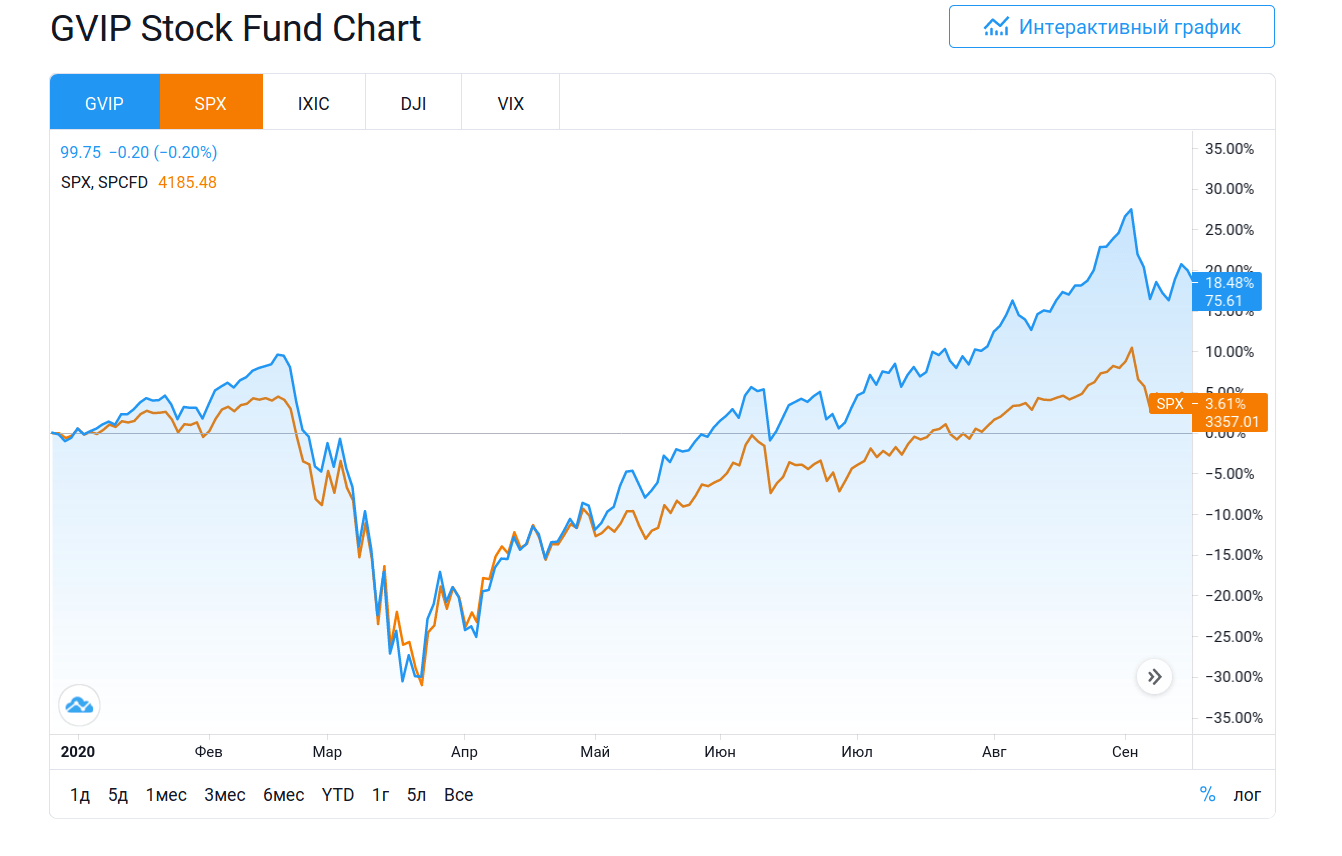

Во время рыночного спада в начале 2020 года, из-за пандемии, GVIP продемонстрировал способность противостоять медвежьему рынку. Риски оказались не выше чем SP500

Стратегия GVIP, похоже, работает. Выбранные хедж фондами акции, как правило, показывают лучшие результаты, а также фонд закрывает позицию по акциям, прежде чем они понесут какие-либо убытки.

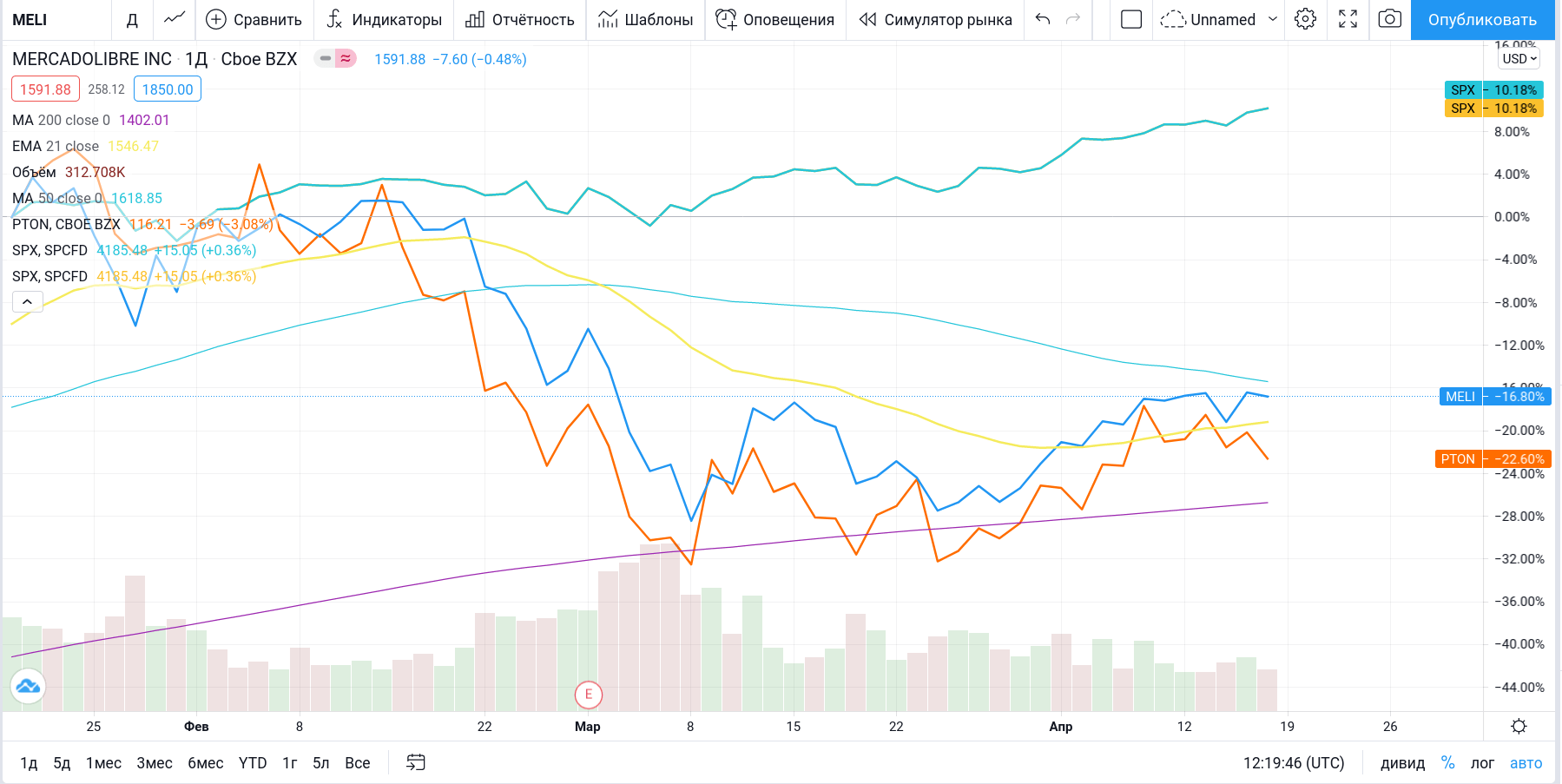

В качестве примера, давайте посмотрим на действия фонда в конце января. Фонд отошел от потребительской дискреционной индустрии и продал несколько «пандемических» компаний с отличными показателями роста, включая Peloton (NASDAQ: PTON ) и MercadoLibre (NASDAQ: MELI ). С тех пор эта отрасль и обе эти акции стали отстающими, так что продажа была правильным и прибыльным выбором.

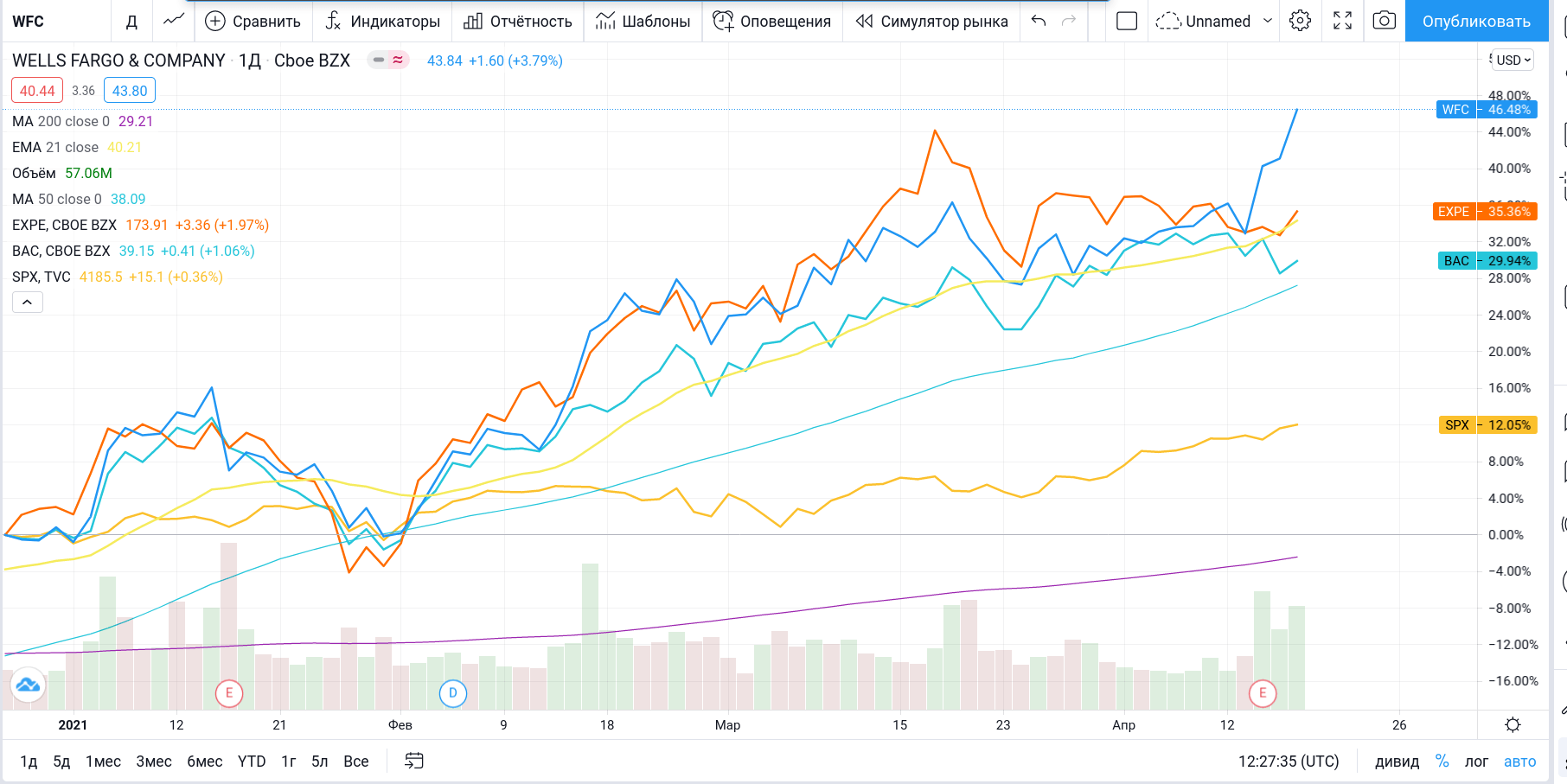

После продажи этих компаний, фонд с позитивом смотрит на финансовый сектор. GVIP приобрел такие акции как: Expedia ( EXPE ), Wells Fargo ( WFC ) и Bank of America ( BAC ). Все эти акции показали более высокую динамику за последние несколько месяцев, так что переход был определенно хорошей идеей.

GVIP предлагает инвесторам возможность инвестировать в самые популярные акции хедж фондов, стратегия, которая показала хорошие результаты в последние годы. С момента своего основания (11.03.2016), цена акций фонда выросла на 150%. Я считаю, что эта стратегия будет и дальше приносить прибыль инвесторам.