Вопрос о том, что выгоднее – купить квартиру в ипотеку или взять квартиру внаем – заботит очень многих. Можно приводить сотни аргументов в пользу одного или другого варианта, но самый лучший способ – посчитать.

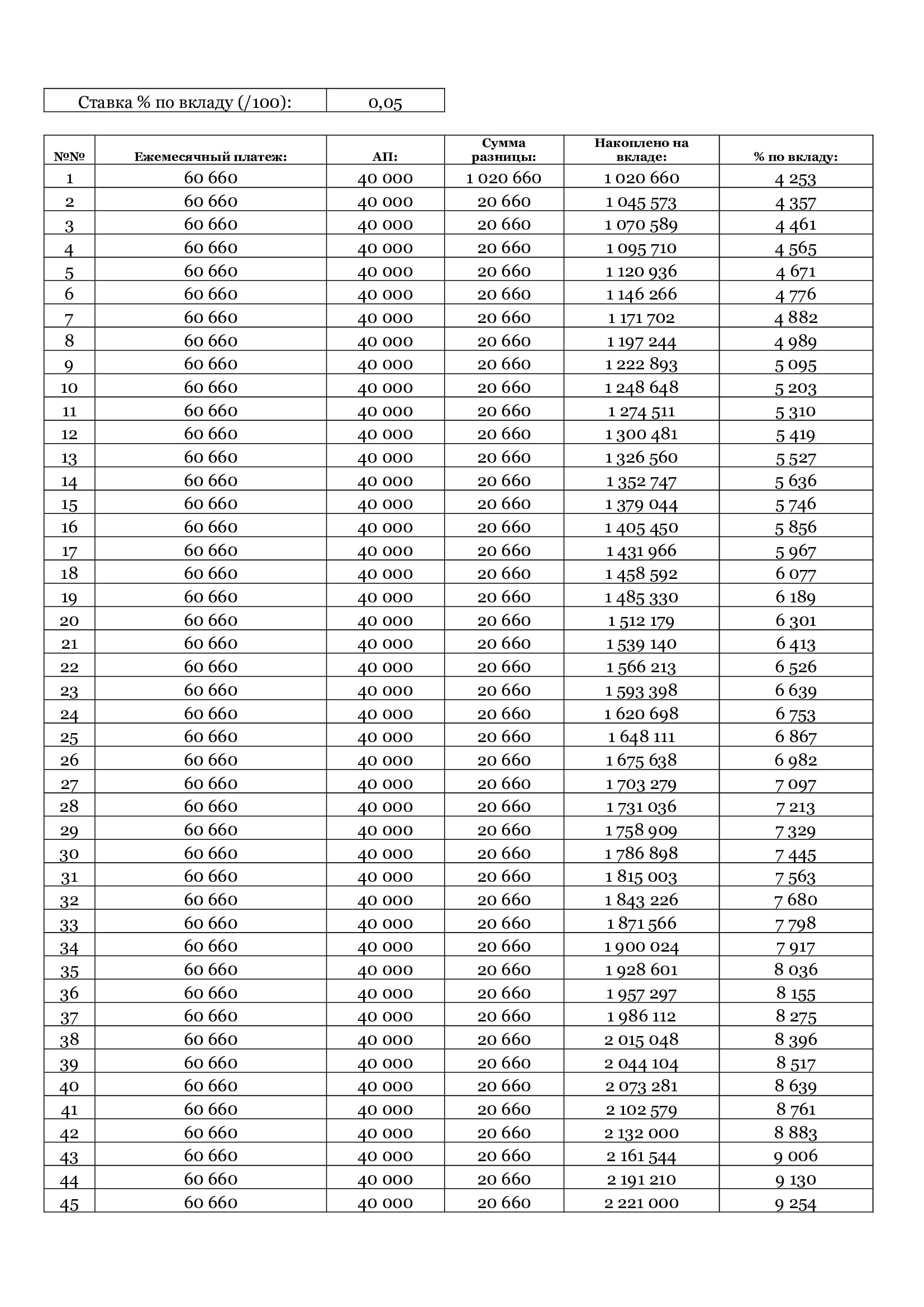

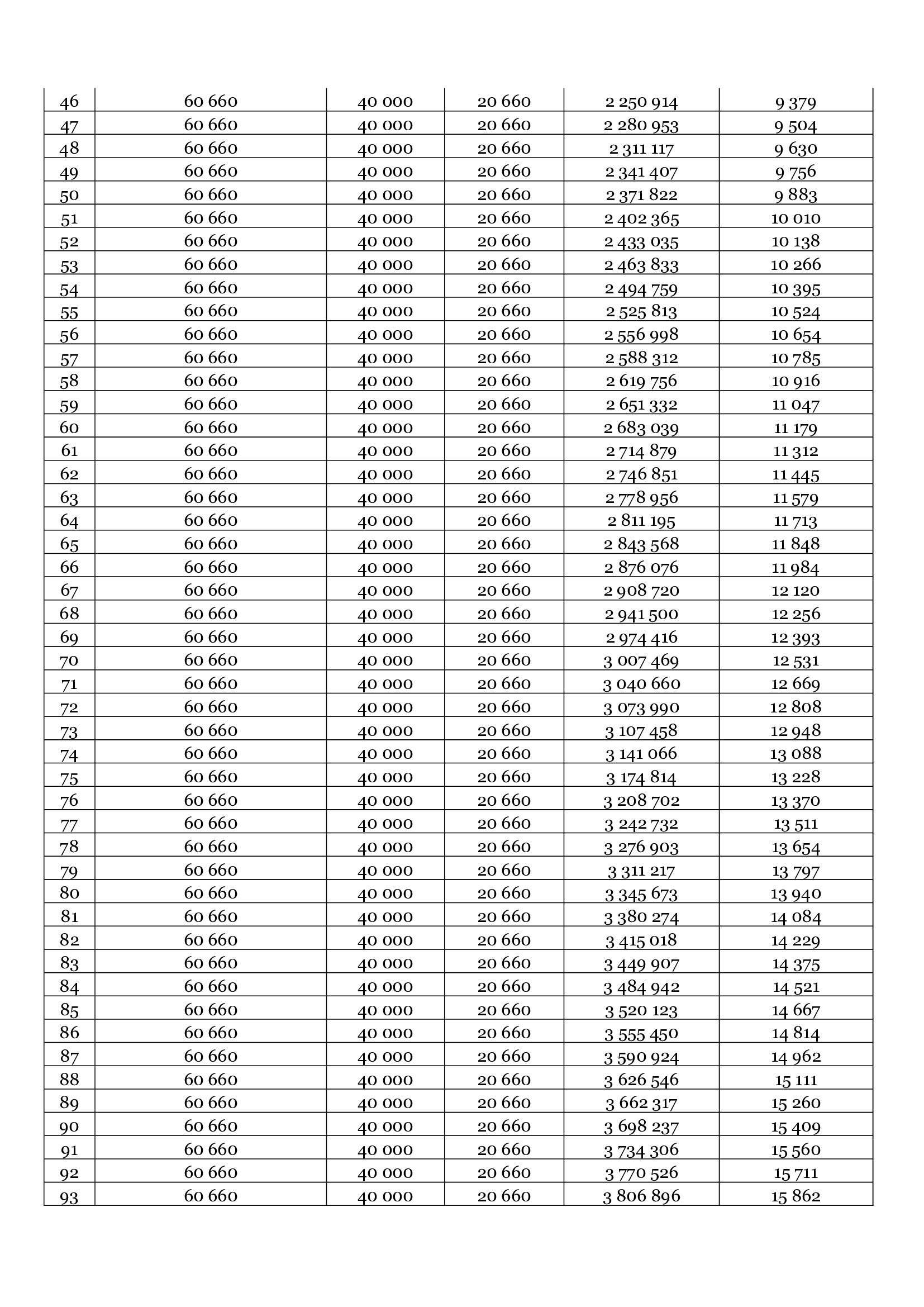

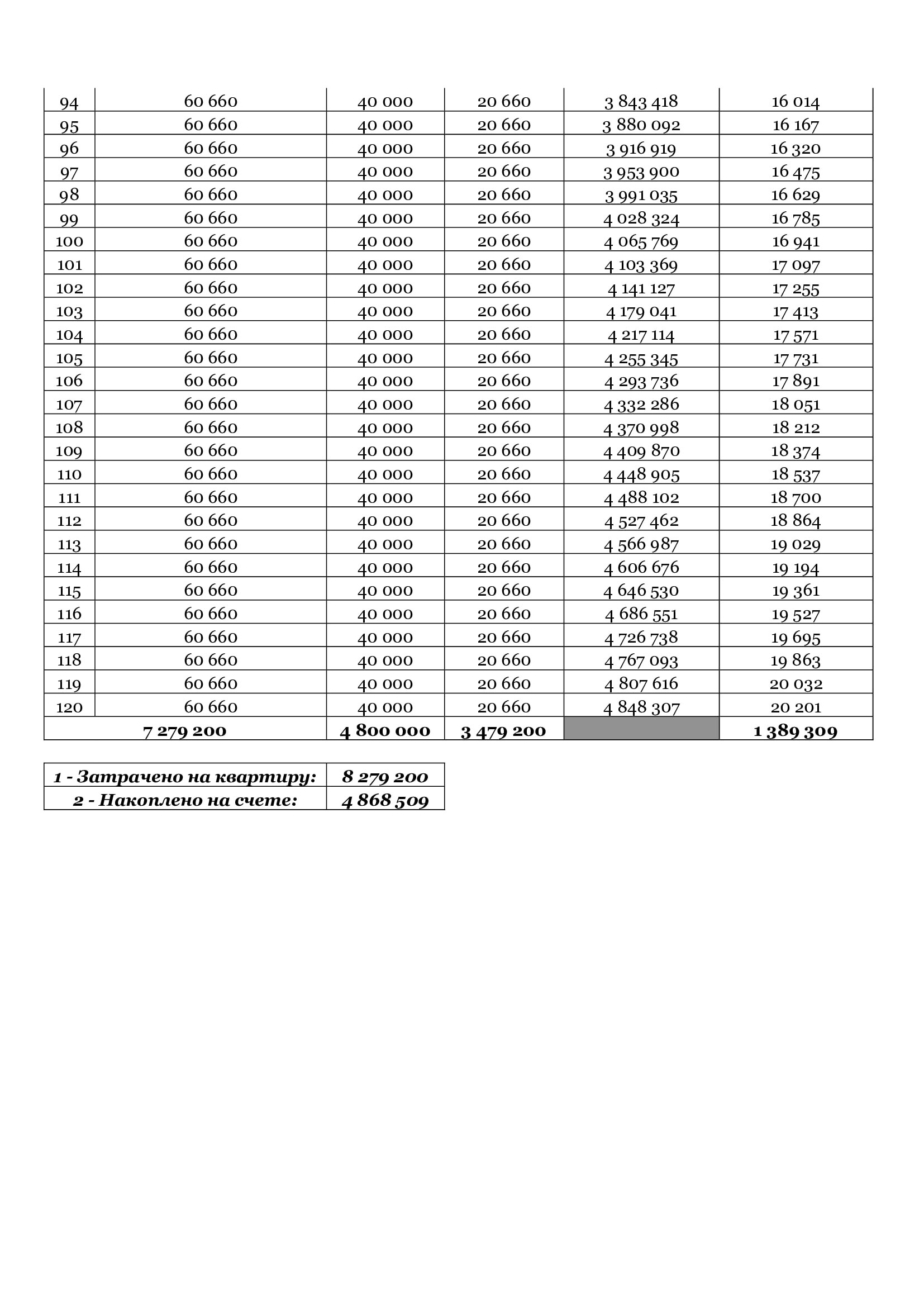

? Давайте предположим, что Вы хотите приобрести квартиру стоимостью 6 млн. руб. в ипотеку. Первоначальный взнос 1 млн. руб. у Вас есть. Банк готов Вам выдать остальные 5 млн. на 10 лет под 8% годовых. Ежемесячный платеж по кредиту составит ~ 60 660 руб. Всего за 10 лет Вы заплатите банку 7,279 млн. руб.

? А Ваш товарищ взял такую же квартиру на 10 лет внаем. Допустим, арендодатель (как и банк) хочет получать арендными платежами те же 8% годовых (что, кстати, явно выше средней доходности на рынке аренды жилья). Арендная плата составит 40 000 руб. в месяц. За 10 лет товарищ заплатит 4,8 млн. руб. аренды. При этом 1 млн. руб. и разницу 20 660 руб. товарищ решил вносить на банковский вклад с ежемесячной капитализацией под 5% годовых.

Через 10 лет:

— У Вас – квартира, которая обошлась 8,279 млн. руб.

— У товарища – 4,868 руб. на вкладе.

Чтобы сравнить результат нужно понять, сколько теперь стоят именно эти квартиры (с ремонтом более чем 10-летней давности). Если бы стоимость жилья не изменилась, то финансовый результат у товарища был бы явно лучше, чем у Вас: Вы «потеряли» 2,279 млн. руб., а ему не хватает всего 1,132 млн. руб. для покупки.

❗Но по аналитическим данным в среднем (без учета резких отклонений) стоимость жилья за 10 лет увеличивается в пределах 20%. Т.е. наши квартиры должны стоить около 7,2 млн. руб. Т.е. Вы «теряете» около 1 млн., а товарищу не хватает уже 2,332 млн. руб.

Результат у Вас в любом случае будет лучше, если за 10 лет квартира подорожает более чем на 574 000 руб. (на 9,6% за 10 лет).

? Вывод весьма прост: в условиях повышения цен на жилье (даже незначительного – в пределах 1-2% в год) при прочих равных условиях ипотека будет выгоднее. При этом нужно понимать, что в существующей экономической модели цены на недвижимость в долгосрочной перспективе всегда будут расти. Кроме того, развитие ипотеки и ожидания участников рынка сами по себе также являются драйвером роста. При этом спрос на жилье будет, а ипотека в РФ еще в зачаточном состоянии (скоро будет бум секьюритизации).

NB: Важно понимать, что для принятия правильного решения нужно рассматривать каждую конкретную ситуацию.

***

— Подписывайтесь на наш Телеграм-канал Закономика.

— Поделитесь публикацией с Вашими знакомыми. Возможно, кому-то из них это будет актуально и полезно.