Рынок в России, сложности регистрации и сравнение с США.

Содержание статьи

1. Кто такой инвестиционный советник

2. Как зарабатывает инвестсоветник

3. Как стать инвестсоветником

4. Рынок в России

5. Проблемы рынка

6. Перспективы рынка России

7. Сравнение с рынком США

Newton — investech компания. Мы разбираемся в финтехе и пишем про него в нашем Telegram-канале. Подписывайтесь.

Важные термины

ПФИ — производные финансовые инструменты (опционы, фьючерсы);

СРО — саморегулируемая организация;

ДУ — доверительное управление;

ЦБ РФ — Центральный Банк России;

ЮЛ — юридическое лицо.

Кто такой инвестиционный советник

Инвестиционный советник — профессиональный участник рынка ценных бумаг. Он предлагает инвестиционные рекомендации и составляет портфели.

Индивидуальная инвестиционная рекомендация включает в себя:

- Описание ценной бумаги и планируемой сделки;

- Описание рисков;

- Указание на наличие или отсутствие конфликта интересов у инвестиционного советника.

Инвестиционные советники не торгуют за клиента. Если клиент не хочет разбираться, то ему в ДУ.

Отличие от финансовых советников

Деятельность финансовых советников шире. Они помогают своим клиентам построить финансовые цели, разобраться с налогами, научить клиента азам финансовой грамотности.

Финансовые советники не контролируются ЦБ. Поэтому они не могут давать инвестиционных рекомендаций.

Как зарабатывает инвестсоветники

Инвестсоветники работают по 3-м моделям:

1. Фиксированная сумма за рекомендацию;

2. Комиссия от общих активов;

3. Вознаграждение за успех.

Мы зарабатываем исключительно за счет получения платы за предоставление инвестиционных рекомендаций. Оплата может происходить как разово, по факту предоставления ИИР или модельного портфеля, так и на регулярной основе в привязке к объему активов, которые находятся под консультированием.

Как стать инвестиционным советником

Статус инвестсоветника могут получить ИП, либо ЮЛ. Все советники собраны в реестре ЦБ РФ.

Чтобы стать советником, нужно:

1. Высшее образование;

2. Одно на выбор: опыт работы, cертификат, торговый опыт.

Также нужно зарегистрироваться в ЦБ и вступить в СРО — НАУФОР или НФА. После получения статуса, советник обязан отчитываться перед ЦБ РФ.

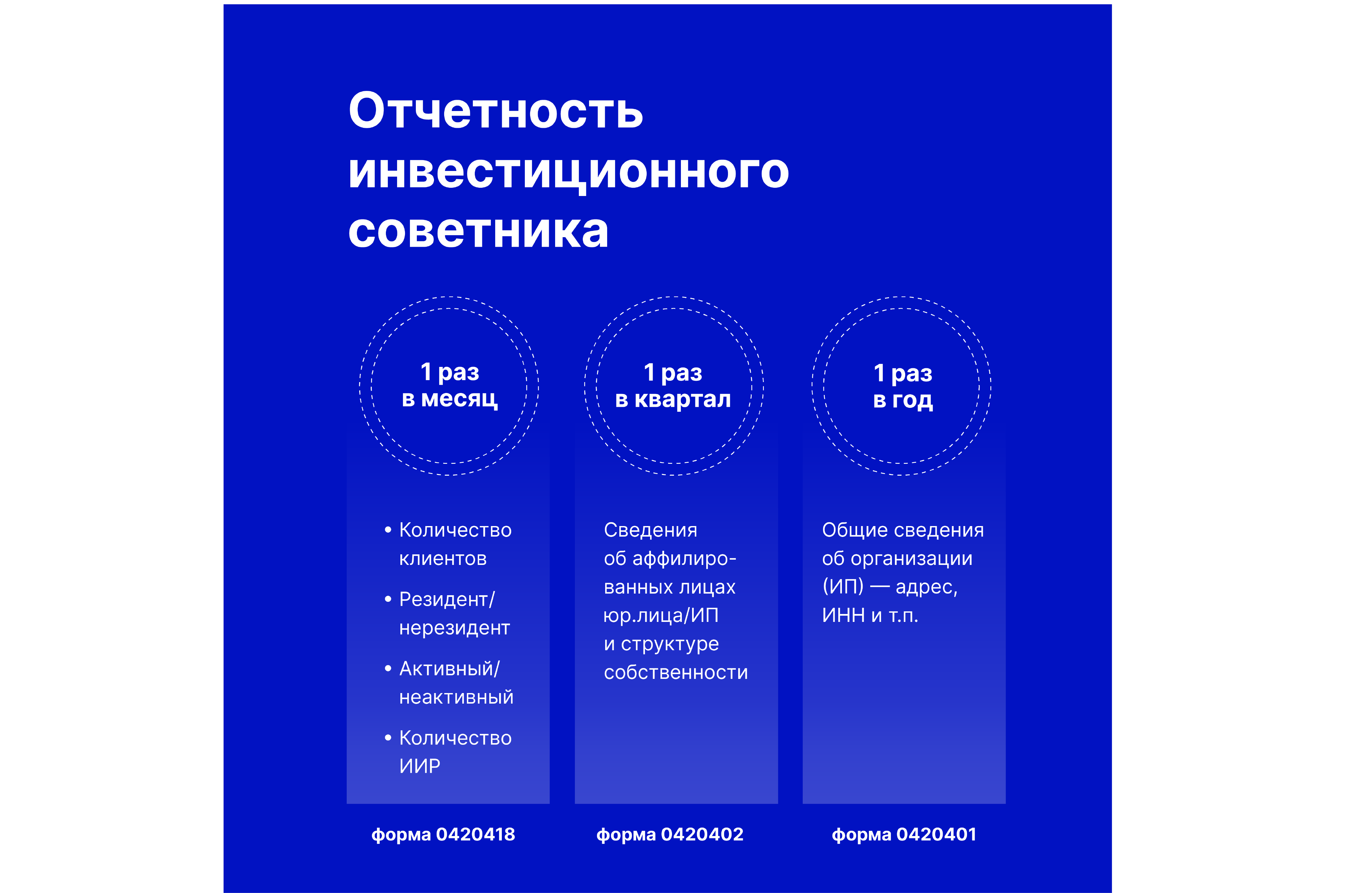

У инвестсоветника 12 ежемесячных отчета, 4 квартальных и 1 годовой.

Юридические нюансы

Опыт работы

В качестве сотрудника организации являющейся квалифицированным инвестором — в течение 2 лет за последние 5 лет. В иных — в течение 3 лет за последние 5 лет.

То же самое для ИП в виде предоставления консультационных услуг (ОКВЭД 66.19.4)

- Совершение сделок с ценными бумагами и ПФИ;

- Анализ финансового рынка;

- Управление рисками на финансовом рынке;

- Консультационные услуги в отношении ценных бумаг и ПФИ.

Опыта работы нужно подтвердить, для этого подойдет: трудовая книжка, приказ о назначении на должность, должностная инструкция, трудовой договор.

Торговый опыт

Как у квалифицированных инвесторов:

- Минимум 10 сделок с ценными бумагами за квартал;

- Не менее 1 сделки в месяц;

- Оборот не менее 6 млн рублей за последний год.

Сертификат

Можно получить любой на выбор:

Документы для подачи заявления в ЦБ

Национальная финансовая ассоциация подготовила список, ознакомиться можно здесь

Вступление в СРО

СРО — регулятор, который помогает ЦБ следить за рынком. Вступить в СРО — обязанность профессионального участника рынка ценных бумаг. Инвестиционному советнику дается 6 месяцев, чтобы вступить в СРО после регистрации. Вступить нужно в любую из существующих. В РФ действуют только 3 СРО, аккредитованных ЦБ РФ.

Стоимость членства в СРО

НАУФОР

- Вступительный взнос для всех — 10к;

- Годовой членский взноса для инвестсоветников ИП — 50к;

- Для ЮЛ — от 145к руб.

Подробнее о взносах в НАУФОР

НФА

- Вступительный взнос для ИП — 10к;

- Вступительный взнос для ЮЛ — 25к;

- Годовой членский взнос с ИП не взимается;

- Годовой членский взнос для ЮЛ — от 155к.

Подробнее о взносах в НФА.

Амикс

- Вступительный взнос для всех — 1к;

- Годовой членский взнос для ИП — 28к;

- Годовой членский взнос для ЮЛ — 36к.

Подробнее о взносах в Амикс

НАУФОР заявляет, что 80% инвестсоветников зарегистрированы у него.

Раскрытие информации

Инвестиционный советник обязан раскрывать информацию. Полный перечень, подлежащий раскрытию в указании ЦБ РФ.

Примеры раскрытия можно посмотреть на сайтах инвестсоветников: Евгений Коган, Эмиль Бурунов.

Правовые акты для инвестсоветников

Деятельность инвестиционных советников регулируют нормативные акты. Посмотреть список необходимых можно здесь.

Сколько нужно времени, чтобы стать инвестсоветником?

Процедура подачи документов и регистрации занимает, как правило, от 3 до 6 месяцев.

Рынок в России

В списке инвестсоветников — 103 участников. Из них только 17 участников — физические лица с ИП, а все остальные — брокера и УК в которых вы открываете брокерские счета.

Сейчас в России открыто более 15 млн брокерских счетов.

Проблемы рынка

По мнению инвестсоветника:

На частном рынке инвестсоветников можно выделить следующие проблемы:1) налогообложение в виде 20% НДС;

2) низкая финансовая грамотность населения – и как следствие, либо недоверие, либо непонимание роли инвестиционных советников;

3) необходимость конкурирования с крупными брендами и вывесками;

4) отсутствие готовых и недорогих ИТ решений для инвестиционных советников. Весь этот функционал приходиться решать за счет Excel и других доступных решений;

5) высокая стоимость аналитических терминалов Bloomberg, Eikon (Refinitiv);

6) сложность для масштабирования своего бизнеса на мелких клиентов с маленьким объемом активов.

Мы считаем, что проблема связана с самим обслуживанием клиентов. ИП обязан нанять контроллера и платить ему зарплату, постоянно отчитываться о своей деятельности и платить высокие налоги. Инвестиционные рекомендации облагаются 20% НДС, при том, что простые финансовые консультанты могут работать под 6% на упрощенке. С одной стороны это отсекает «сомнительных персонажей», а с другой ограничивает частный рынок. Развитие этого рынка зависит от трех факторов: регуляции со стороны ЦБ, роста количества брокерских счетов и их фондирования. Несмотря на положительную динамику, не все счета содержат денежные средства. Около 75% cчетов пустые, либо содержат до 10 тысяч рублей. Текущий массовый рынок не может позволить себе услуги инвестсоветников.

Количество брокерских счетов в июне достигло 15 млн.

Черный рынок

Введенные требования не мешают существованию черного рынка. Финансовые блогеры скрытно предлагают вести портфели своим подписчикам, а десятки телеграм-каналов продают сигналы о сделках. Авторы подобных услуг знают о законе и стараются избегать прямых инвестиционных рекомендаций. Можно высказывать свое мнение о бумагах, портфеле клиента, но нельзя говорить прямо, что акцию нужно «продать» или «покупать». После перехода этой границы, ЦБ может заинтересоваться вашей деятельностью. Многие из них хотят «обелить» свою деятельность, но сделать это трудно.

Перспективы рынка России

Куда движется рынок инвестиционных советников в РФ? Какие перспективы у индустрии? Ожидаете ли вы уверенный рост советников в ближайшие 5 лет? Спросили об этом инвестсоветника:

Да, я ожидаю, что рынок в количественных метриках будет расти, как с точки зрения количества инвестиционных советников, так и с точки зрения объема активов по которым оказываются услуги инвестиционного консультирования. И в дальнейшем он, скорее всего, станет все больше и больше похож на то, что мы наблюдаем в Швейцарии под названием EAM (external asset manager), когда инвестиционные советники (investment advisors) начинают конкурировать с классическими управляющими компаниями. В этом случае, если рынок станет зрелым – нужно будет ожидать усиления регулирования.

Сравнение с рынком США

Взглянем для сравнения на рынок Америки. Там также есть конкретное разделение на финансовых и инвестиционных советников. Разница между ними в регулировании и пороге входа в бизнес:

Финансовые советники могут работать в очень широком диапазоне услуг: бюджетирование, рефинансирование ипотеки, неиндивидуальные инвестиционные рекомендации и т.д. Их деятельность регулируется местными органами власти.

Инвестиционные советники подчинятся непосредственно Комиссии по ценным бумагам (SEC), которая обязывает их действовать только в интересах клиента. Услуги инвестсоветников дороже, чем у финансовых, но зато они обязаны избегать конфликта интересов. Финансовый советник может быть аффилирован с банками и предлагать клиенту продукты со скрытой комиссией. Получить статус инвестсоветника необходимо, если консультируешь инвестиционные компании или имеешь под управлением более 25 млн долларов.

Инвестсоветники совершают сделки

В США более четко видна связь с доверительным управлением, потому что инвестиционные советники исполняют заявки своих клиентов. В России это не так, и физические лица не могут заниматься этим, а вот брокерские компании просто заключают дополнительный договор на ДУ и зарабатывают дополнительно. Благодаря этому сам рынок шире, а конкурентов больше — паевые фонды, хэдж-фонды, инвестбанки и робоэдвайзеры. За этот рынок дерутся Vanguard, Stash, Betterment, Wealthfront и другие проекты. Американский рынок финансовых консультаций оценивается в 53 млрд долларов, а действующих советников в США около 400 тысяч человек.

Спасибо инвестсоветникам за помощь в написании статьи: