Вводная статья про инвестиции, опытный инвестор не найдёт в ней ничего принципиально нового или шокирующего.

Не стоит считать себя самыми умными, особенно если только начинаете. Да, есть люди, которым повезло. Но это ничего не значит.

Например, в прошлом году, на фоне кризиса от короновируса, один мой знакомый утроил свои вложения. Но этого события он ждал почти пять лет — всё это время он покупал пут-опционы в расчете на то, что когда-нибудь случится большой кризис. Дождался, получил денег на падении, на которые закупился интересными ему акциями, когда они были на низах. Но мог бы и не дождаться — а деньги на покупку опционов ему приходилось тратить каждые полгода. Это тяжело психологически — видеть, как твои деньги постепенно сгорают раз за разом, год за годом. Много людей не дождались, перестали держать опционы перед самым падением рынка, и теперь локти кусают. Или рынок мог бы не восстановиться так быстро, а наоборот — падать дальше, и купленные «на низах» акции принесли бы не шикарную прибыль, а сильный убыток.

Другой знакомый продал полтора биткоина по шестьдесят тысяч долларов, которые купил по тысяче долларов, и которые долгие годы лежали в его кошельке.

Но это всё исключения, на них равняться не стоит вообще и никогда. Синдром упущенной выгоды (FOMO — fear of missing out), когда все вокруг заработали кучу денег, а ты один сидишь со своими — самое страшное, что может произойти с инвестором. Достаточно попасть на этот ключок — и жди беды.

Тогда на что равняться, на какую доходность можно хотя бы примерно ориентироваться? Вообще, этот вопрос не совсем корректный, я это разбирал в одной из прошлых статей — о взаимосвязи риска и прибыли. Но если вы придёте с таким вопросом к финансовому консультанту вашего банка или брокера, он вам предложит ориентироваться на один из трех вариантов:

- банковский вклад

- популярный индекс — в основном S&P 500

- смесь индекса и облигаций в различных пропорциях

Банковский вклад

Стандартная тема, известная подавляющему большинству населения планеты. Берётся ключевая ставка центрального банка выбранной страны, добавляется один-два процентных пункта, получается годовая прибыль от такого вклада. Соответственно, если прибыль с инвестиций выше чем прибыль по вкладу — это считается хорошо.

Так как процент по вкладу зависит от ключевой ставки, в разных странах и валютах будет разный процент.

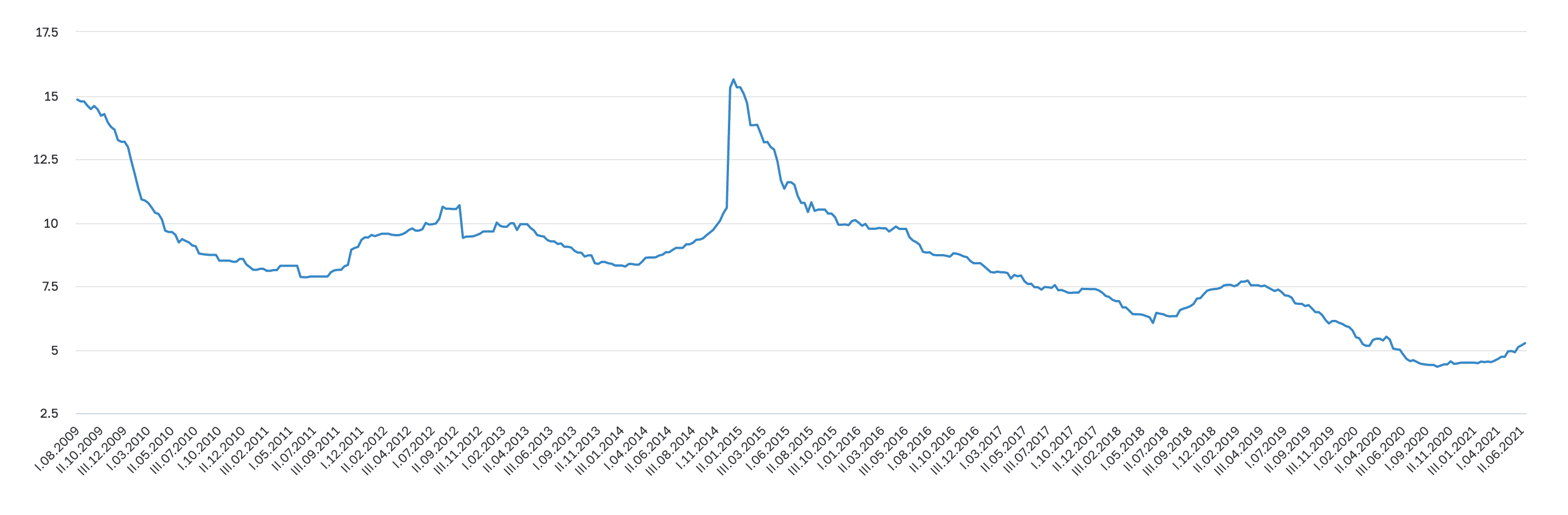

Например, в России, на промежутке с 2009 года до текущего времени он колебался между 4% и 15%:

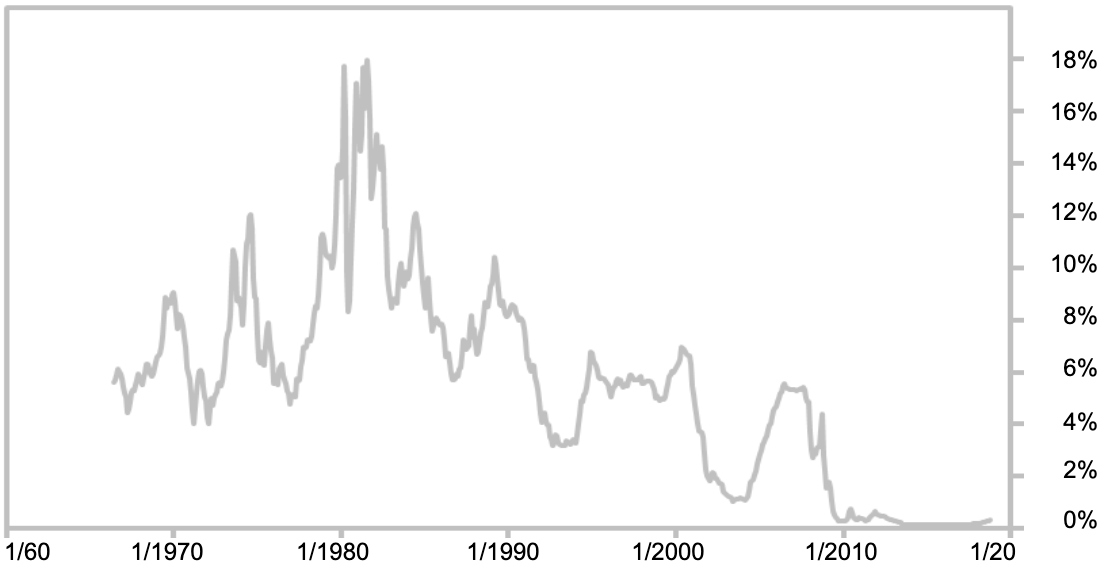

По США у нас больше исторических данных. Как видим, в 1980-х годах доходило до 18%, а сейчас в районе нуля, плюс-минус:

В других странах в целом происходит аналогичная ситуация.

Рыночный индекс

Это самый популярный бенчмарк, на который ориентируются подавляющее большинство фондов и индивидуальных инвесторов, сравнивающие свою доходность с рыночной.

Берется какой-нибудь широкий индекс — например S&P 500, в состав которого входят 500 крупнейших американских компаний. За аксиому считается, что портфель, который соответствует этому индексу — рыночно нейтральный, то есть приносит рыночный доход.

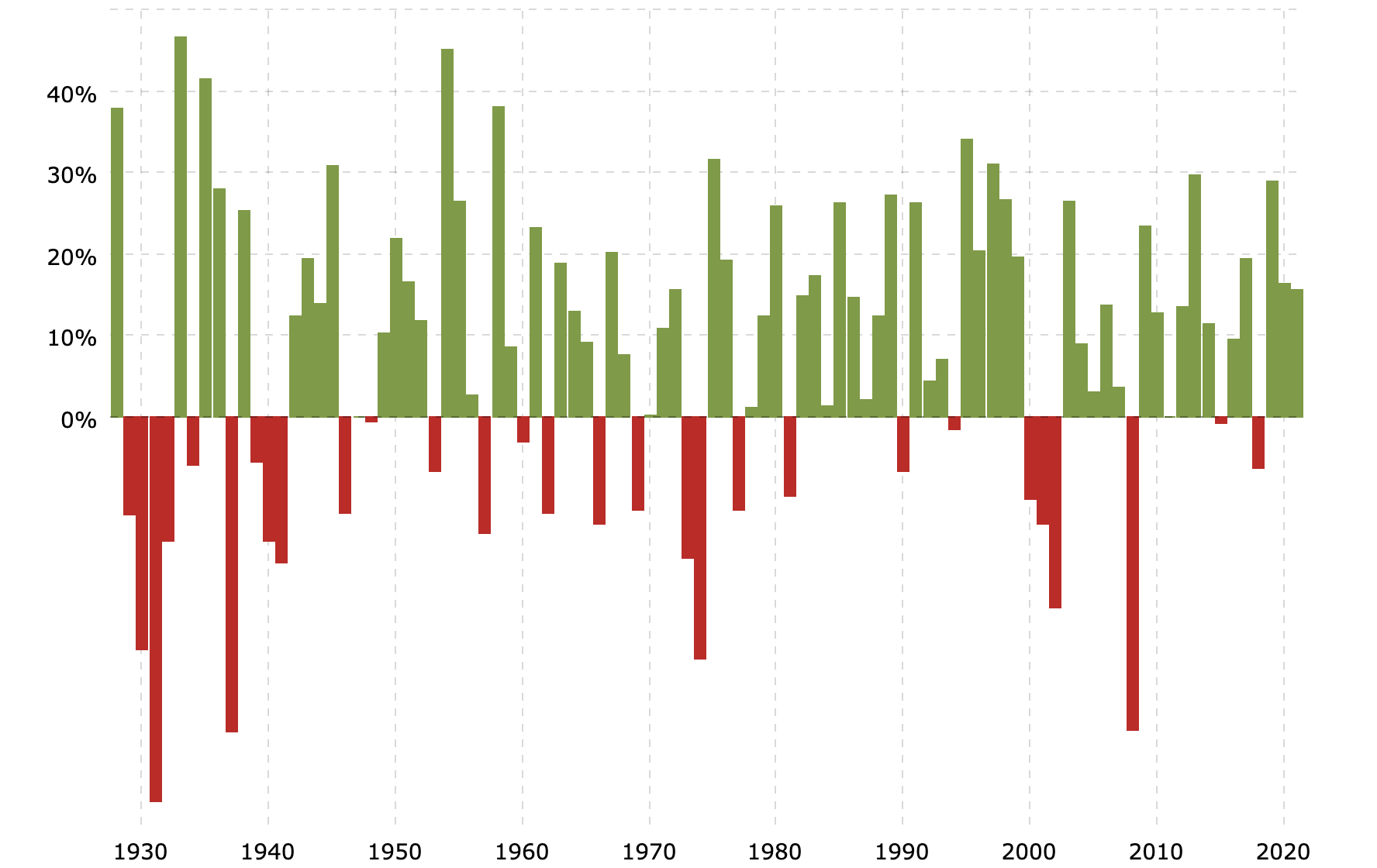

На картинке выше — доходность S&P 500, с тридцатых годов прошлого века до наших дней. Если сгладить данные и получить среднее значение, то оно будет в районе 8% — 12% годовых, в зависимости от того, какой период времени брать для анализа.

Соответственно, когда какой-нибудь фонд пытается найти инвесторов, он обычно презентует сравнение своей стратегии со стратегией «купить и держать индексный ETF».

Смесь акций и облигаций

Хоть исторически S&P 500 всегда идёт вверх, но во времена кризисов у него могут быть сильнейшие просадки, а восстановление после таких просадок может занимать сколь угодно большое количество времени.

Если вы вышли на пенсию прямо во время кризиса, вряд ли вы хотите ждать десяток-другой лет, пока ваши акции восстановятся — вы можете от старости помереть раньше, чем дождаться.

Поэтому в традиционных книжках по финансам популярен подход разбивать портфель на 2 части: в одной держать акции, в другой — надежные облигации, в основном, государственные. Соотношение обычно зависит от возраста инвестора — молодые любят больше риска и хотят дохода, а значит, больше акций в портфеле, старикам нужна стабильность, а значит, в портфеле будет больше облигаций. Но в основном там будет соотношение либо 50 на 50, либо 60 на 40.

В целом такой портфель будет приносить примерно в полтора раза меньший доход, чем индексный портфель, целиком состоящий из акций. Но и просадки обычно поменьше у него.

Так что в итоге?

Как видно, доходность не поражает воображение. Если брать за точку отсчета доллар, как самую «главную валюту», то ситуация по депозитам и облигациям удручающая — доходность стремится к нулю. Если брать рубль, то тут со ставкой получше, но сама валюта крайне неустойчива. Рынок акций тоже много не принесёт — процентов на десять годовых можно ориентироваться, плюс-минус.

Когда есть приличный капитал, то с этим можно работать — даже от десятка миллионов рублей десять процентов годовых становится суммой, на которую можно нормально жить даже в Москве — хватит и квартиру снять, и еду купить (особенно по сравнению с пенсией, которую вам будет платить государство — в лучшем случае тысяч десять — пятнадцать в месяц). А если капиталом грамотно управлять, то доходность может достигать процентов так 15-20, и всё становится вообще хорошо (ну, на самом деле это не так просто как кажется, а неопытный инвестор скорее сольёт свои деньги, чем получит дополнительную доходность сверх рыночной, но в целом, полуинвестор-полуспекулянт, управляющий не слишком большой суммой денег, до нескольких миллионов или десятков миллионов долларов, может попробовать побороться за пару лишних процентов).

А еще у нас есть инфляция. Причем реальная инфляция гораздо больше той, про которую говорят в сми. Официальная статистика ориентируется на полубомжей. Она считает инфляцию по тому, насколько подорожали макароны или какая-нибудь другая еда. Но вы что, собрались макароны есть на все свои деньги? Реальная инфляция даже близко не стоит с декларируемой. Попробуйте посчитать инфляцию на недвижимость, на хорошую медицину (например, стоматологию), на автомобили.

Квартиры в Москве за год процентов так на 30 подорожали. Я вот хотел себе дачу построить — небольшой одноэтажный домик. Но по некоторым причинам пришлось отложить стройку. Прошел год, и оказалось, что теперь строительство будет стоить практически в два раза дороже.

А официально считается, что инфляция у нас сейчас на уровне 7%, плюс-минус процент.

Какой из всего этого следует вывод?

Инвестиции — это не способ заработать. Это попытка сохранить покупательную способность вашего капитала.

Это попытка сделать так, чтобы ваш условный миллион не превратился через десять лет в тыкву. Многие этого не понимают. Многие думают, что вот они начнут заниматься инвестициями и смогут на этом заработать. Вы не заработаете. Зарабатывать надо другими путями. Инвестировать надо тогда, когда у вас есть лишние деньги, которые сейчас некуда потратить, тратить на всякую ерунду не хочется, но и не хочется, чтобы они сгорели в огне инфляции.

Множество инфоциган, пытающиеся продать свои курсы и «сигналы», оказывают окружающим дурную услугу. Наслушавшись их, люди пытаются заработать, а не сохранить, вследствии чего берут на себя больше риска, чем способны унести, что зачастую приводит к сливу. Думайте своим умом и не бегите сломя голову за легкими деньгами — так и шею можно сломать.

Если то, что я пишу, вам кажется интересным — подписывайтесь на мой телеграм-канал, чтобы своевременно получать уведомления о новых постах:

Поскриптум: я не инвестиционный консультант и никогда им не был. Ничто из вышенаписанного не следует рассматривать как инвестиционную рекомендацию.