Он лично отбирал акции компаний для покупки, и за 28 лет управляемый им фонд вырос на 14124%.

Энтони Болтон

Начало карьеры

Энтони Болтон родился в Великобритании 7 марта 1950 года в семье адвоката. Он хорошо учился в школе и поступил в Кембриджский университет. В 1971 году Болтон, получив степень в области инженерии и бизнеса в Кембридже, устроился стажёром в британский инвестиционный банк Keyser Ullmann. Там он начал заниматься аналитикой и управлением инвестициями.

В Keyser Ullman использовали нестандартные для того времени методы отбора акций:

- Вкладывали в небольшие компании.

- Сотрудники банка регулярно посещали офисы потенциально интересных для инвестирования компаний, проводили переговоры с финансовым руководством, рассчитывая на инсайдерскую информацию.

- Помимо фундаментального анализа компаний, акции которых обращались на бирже, банк для перестраховки пользовался и графиками технического анализа. В то время мало кто комбинировал такие способы.

В дальнейшем Энтони Болтон говорил, что использовал эти методы при работе в других компаниях.

В 1976 году он перешёл в лондонский филиал южно-африканской Schlezinger Investment Management, где был сначала ассистентом управляющего фондом, а затем управляющим. Там он познакомился со своей будущей женой Сарой.

Работа в Fidelity Special Situations

Один из управляющих директоров Schlezinger Ричард Тимберлейк получил приглашение в инвестиционную компанию Fidelity и искал себе сотрудников. Болтон позднее вспоминал, что это жена уговорила его позвонить Тимберлейку насчёт работы. После успешного собеседования 17 декабря 1979 году он получил место в Fidelity.

Энтони Болтон в офисе Fidelity

Fidelity Investments основал Эдвард Джонсон в 1946 году в США. С 1969 года фирма начала развивать своё международное направление, для этого основали Fidelity International.

Первый филиал открыли в Японии, затем в Великобритании, где запустили четыре паевых фонда: Fidelity Special Situations Trust, American Trust, Fixed Interest Trust, Growth and Income Trust. В Лондоне после открытия работали 12 специалистов, а к 2010 году их стало около 3000.

В 2021 году под управлением Fidelity International находится $706 млрд средств 2,5 млн клиентов. Владельцы Fidelity International — семья основателя Эдварда Джонсона и топ-менеджмент компании.

Болтон получил в управление один из фондов компании — Fidelity Special Situations Trust. Идея, название и принцип отбора акций, по словам инвестора, он перенёс с первого места работы — в Keiser-Uhlmann.

Это был активно управляемый фонд — он и его сотрудники определяли, какие акции будут покупаться и в каких количествах, — с объёмом средств £3 млн. В первые годы желающих вкладывать в фонд было немного, и отделу продаж повышали вознаграждение за сделки в два раза.

Энтони Болтон

По свидетельству автора биографий современных финансистов Глена Арнольд, с лучшей стороны Болтона характеризовало то, что приступив к управлению, он посчитал естественным прекратить личные инвестиции и вложил все свои средства в фонд. Инвестор заявил, что это должно стать правилом для всех управляющих.

С 1985 года он возглавил Fidelity European, а с 1991 года — Fidelity European Values Trust. Эти фонды наполнялись бумагами европейских компаний — за исключением британских.

По словам инвестора, европейский (континентальный) рынок был не так сильно развит, как британский или американский, и многие компании были недооценены: их стоимость не соответствовала потенциалу, учитывая хорошие экономические показатели: низкую долговую нагрузку, прозрачность бизнеса, постоянную или растущую прибыль.

Логотип Fidelity Investments

В «черный понедельник» 19 октября 1987 года произошёл обвал индекса Dow Jones на 22,6%. Это привело к шоку на всех мировых биржах, для Fidelity Special Situations событие также стало испытанием: несколько инвесторов, поддавшись панике, вышли из фонда и продали свои паи.

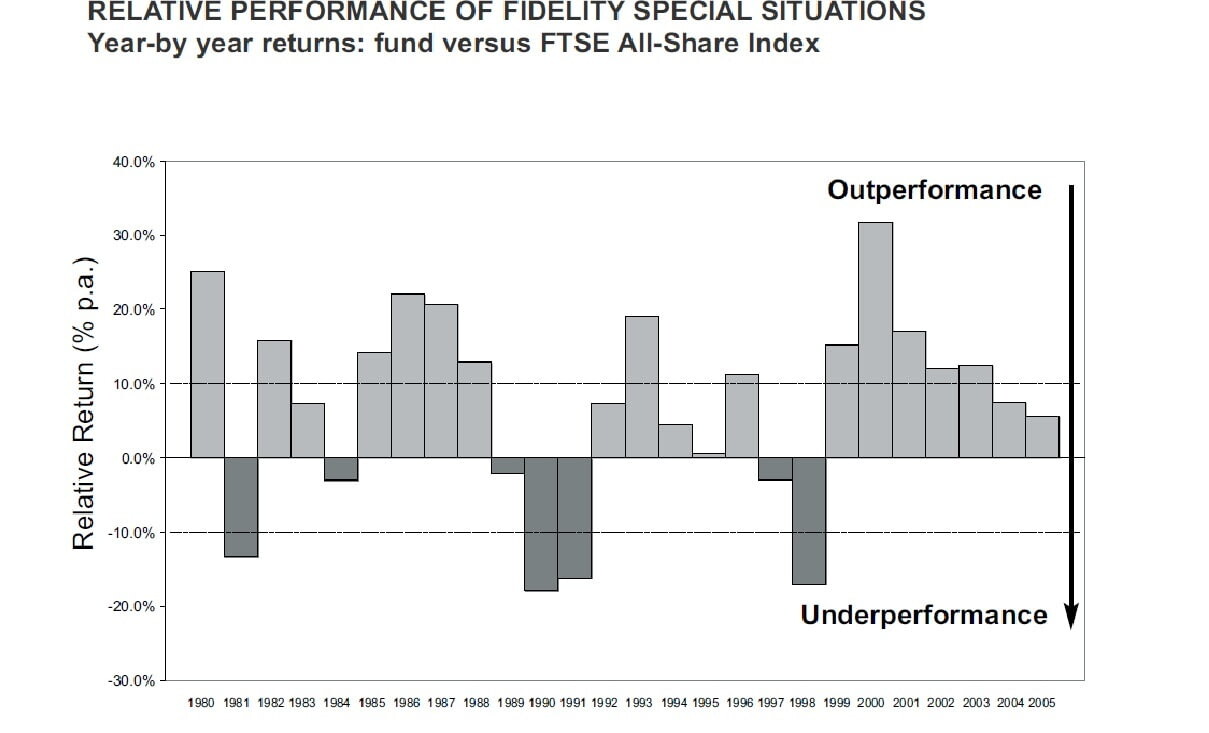

По воспоминаниям Болтона, он не воспринимал это событие негативно и транслировал уверенность и руководству, и рядовым инвесторам. А по итогам года фонд показал рост в 28%. Для сравнения, индекс крупнейших британских акций FTSE, с которым всегда сравнивают свою результативность управляющие, — только 7,3%.

К началу 2000-х годов Болтон решил сосредоточиться на своём основном фонде — британском Fidelity Special Situations Trust — и попросил руководство снять с него управление всеми другими.

Он не стал вкладывать в интернет-компании во второй половине 1990 годов, хотя у стартапов из сферы ИТ были высокие биржевые показатели.

Во время пузыря доткомов индекс высокотехнологичных компаний биржи Nasdaq дошёл до своего пика к марту 2000 года и резко обвалился, потеряв до 78% стоимости к октябрю 2002 года. Fidelity Special Situations остался в порядке и не упал.

Здесь проявился противофазный подход (Contrarian investing) Болтона, который он использовал на протяжении своей карьеры. Его суть в выборе решений, которые идут вразрез с тенденциями рынка: когда в конце 1990-х годов многие инвесторы покупали интернет-компании, в Fidelity делали ставку на акции традиционной экономики.

Болтон объяснял, что в биржевых торгах привлекательная цена какой-то акции повышает к ней интерес со стороны большого количества инвесторов. Увеличивается спрос, который тянет цену на бумагу вверх до таких высоких уровней, когда она перестаёт быть привлекательной.

Инвестор считает, что иногда тренд на повышение затрагивает целые области компаний, объединённых сферой производства: ИТ-индустрия, металлургия, нефтедобытчики. Важен момент покупки: купить бумаги нужно до того, как их купит большинство. И если предугадать, в какой области произойдет взрывной рост, сложно, то найти компании с хорошей финансовой моделью и устойчивым положением намного легче.

Мой опыт заключается в том, что большинство инвесторов склонны избегать компании, которые в последнее время не преуспели, и эта реакция создаёт возможность для покупки.

Так произошло с компанией Nokia. В конце 1980-х годов она не показывала выдающихся результатов в своих финансовых отчётах. При этом компания суммировала выручку своих подразделений — производства бумаги, шин, разработки мобильных телефонов.

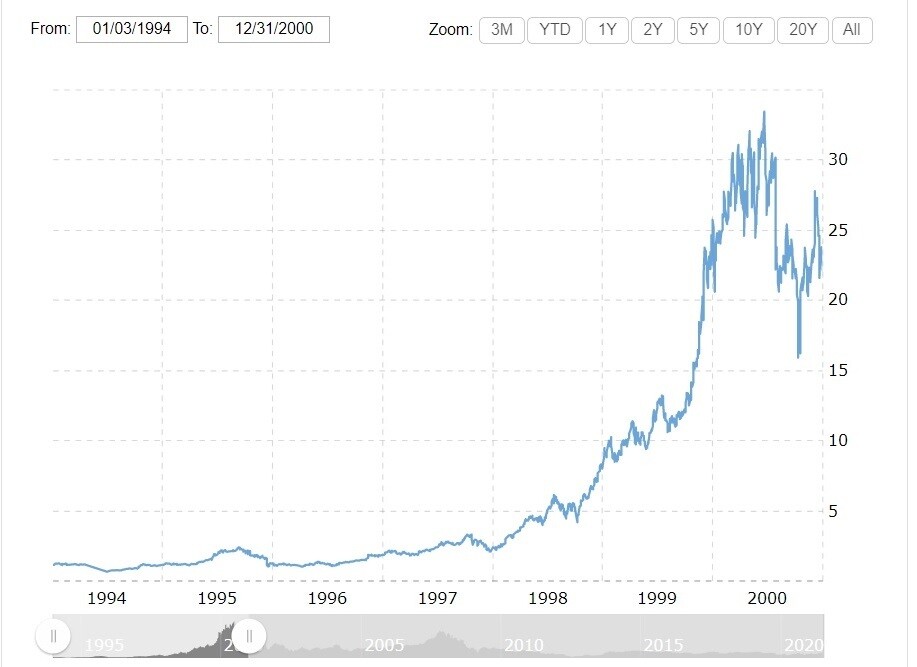

Болтон встретился с руководством компании и узнал, что операции с мобильными телефонами показывают хороший рост. Инвестор вложился в её акции в 1993 году, тогда же Nokia вышла со своими мобильными телефонами на рынок США, и стоимость акций стала постепенно расти.

Котировки акций Nokia в 1990 годы в долларах

В декабре 1986 года Болтон одним из первых иностранных инвесторов посетил Португалию, биржа которой в то время открылась для внешних связей. Изучение рынка страны привело его к компании Sonae, управляющей сетью супермаркетов. Он вложился в неё, и инвестиции выросли впоследствии в десять раз.

Таким образом, выполнялась стратегия отбора компаний малой капитализации. В списке компаний, в которые инвестировал фонд Болтона, практически не было известных организаций.

Характеризуя своего коллегу, управляющая в Fidelity Foundation и член совета директоров инвестиционной компании Shaftesbury Plc Салли Уолдон сказала: «Он не из тех парней, которые задерживаются, чтобы поболтать у кофейного автомата. Он старается изо всех сил, чтобы ни одна часть его рабочего дня не пропала впустую. Хотя он не бывает неприятен, у него есть умение самым очаровательным образом дать вам знать, когда он получил от вас то, что хотел».

В октябре 1984 года он посетил Швецию — встретился с руководством компании Ericsson. В офисе на столе руководителя он увидел устаревшую модель телефона и решил, что крупнейший телефонный холдинг явно делает что-то не так. В итоге он отказался от покупки акций компании, но впоследствии пожалел об этом, так как они сильно выросли с тех пор.

А в конце 1980-х годов стремительно развивающаяся текстильная компания Polly Peck вошла в топ-100 крупнейших фирм Великобритании — национальный индекс акций FTSE и привлекла внимание инвестора.

Он вложился в её акции. В 1991 году компания из-за крупного скандала с уклонением от уплаты налогов и фальсификацией отчётности была удалена с биржи, а её акции распроданы с сильным дисконтом.

Относительные показатели фонда FSS и широкого индекса британских акций FTSE

Болтон ушел с поста управляющего британским фондом Fidelity Special Situations в 2007 году, прямо на вершине растущего бычьего рынка, предупредив, что цена акций крупнейших компаний скоро упадёт. В это время объём Fidelity Special Situations составлял £2 млрд.

Один из самых прекрасных моментов в моей карьере был, когда инвестор отвёл меня в сторону на конференции и сказал: «Благодаря вам я смог отправить своих детей в частную школу».

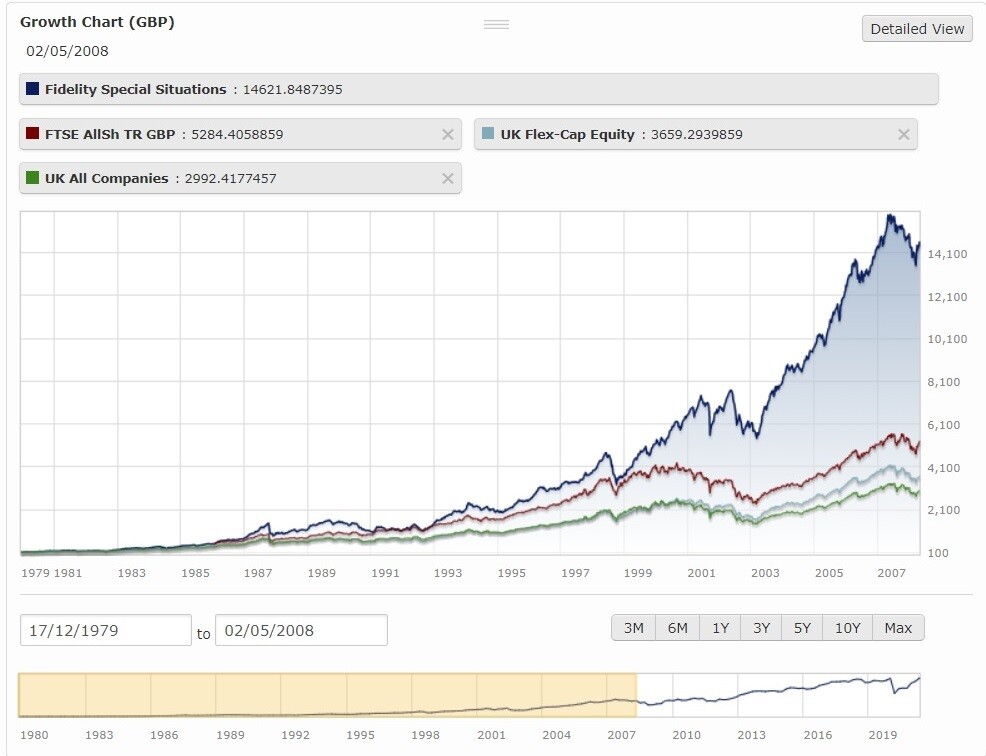

За 28 лет управления фондом он превратил каждую тысячу фунтов стерлингов, вложенную в начале, в £147 тысяч. Средняя доходность фонда за этот период — 19% годовых. По данным FE Analytics, за это время фонд заработал 14124% прибыли. Всего под управлением Fidelity находилось £30,5 млрд, в 2007 году она уступила первенство в Великобритании компании Invesco Perpetual.

Вряд ли можно найти людей, которые плохо отозвались бы об Энтони Болтоне как о человеке. Всегда вежливый, он снискал репутацию скромного, добродушного, общительного собеседника и отличного слушателя.

Американский финансист Питер Линч считает Болтона одним из лучших в мире инвесторов. Он писал: «Постоянные, бесконечные изыскания, которые, в свою очередь, дают решающее информационное преимущество. Это преимущество, а также железные нервы, гибкость, здравый смысл и полное отсутствие предвзятости или предубеждения — вот что позволило Энтони Болтону на протяжении десятилетий обеспечивать рекордную совокупную прибыль».

Сравнение показателей Fidelity Special Situations Fund и основных индексов акций Великобритании (1979–2007)

Период с 2007 по 2021 год: уход из Fidelity Special Situations

В 2004 году совместно с журналистом Джонатаном Дэвисом Болтон выпустил книгу «Инвестируй с Энтони Болтоном». В форме интервью инвестор поделился своими методами и рассказал о наиболее ярких эпизодах своей биографии.

Обложка книги «Инвестировать против течения»

Позднее, в 2009 году, он выпустил книгу «Инвестирование против течения», посвященную своему противофазному методу отбору акций и тонкостям работы управляющего. В ней инвестор задался вопросом: правда ли, что его выдающийся результат инвестирования — следствие его усилий, или он скорее связан с тем, что росли вообще все акции мира.

С момента ухода из управления фонда Fidelity Special Situations в 2007-м и до 2009 года Болтон занимался консультированием инвестиционных управляющих и участвовал в собраниях руководства компании, а затем объявил о возвращении в мир инвестиций.

В 2010 году Fidelity создала в Гонконге фонд из китайских ценных бумаг и пригласила возглавить его отошедшего от дел Болтона. Первоначальный размер составил £460 млн.

В 2010 году Болтон оптимистично высказывался о перспективах китайской экономики.

В мире существует очень мало вещей, из-за которых я могу вернуться к управлению финансами. Китай — одна из них.

Как и в Великобритании в 1979 году, он вложил свои собственные средства. В интервью он раскрыл сумму — £2,5 млн.

Однако в следующие три года фонд под его управлением балансировал около нулевой доходности, в отличие от британских, американских и европейских фондов компании Fidelity, заработавших соответственно +40%, +39%, +35%.

К середине 2013 года стоимость фонда упала на 14% с момента создания, и руководство компании объявило об уходе Болтона с поста руководителя с апреля 2014 года.

У Энтони была фантастическая карьера, он по праву считается одним из лучших активных менеджеров последних десятилетий. Показатели его китайского фонда в последние годы немного подорвали этот рекорд.

Подводя итоги своей работе в Гонконге инвестор признал: «Если бы я не попробовал, я бы сожалел об этом. Я всегда был очарован Китаем. Жизнь в Гонконге такая захватывающая. Вы чувствуете, что именно здесь все происходит – вы не где-то на периферии».

После возвращения в Великобританию он профессионально стал заниматься музыкой: с 2002 года инвестор брал уроки композиторского искусства. Дети Болтона посещали хор. Общаясь с их преподавателем, он получил предложение сочинить вокальное произведение для этого кружка — это были его первые сочинения.

В 2019 году он написал оперу «Смерть Александра Литвиненко» по сюжету политического скандала, связанного с отравлением бывшего российского контрразведчика, эмигрировавшего в Великобританию. Опера состоит из двух актов по часу длиной. В музыкальной составляющей Болтон использовал фрагменты сочинений Чайковского, Рахманинова и российских военных маршей.

Болтон в музее Лейтон Хаус в Лондоне в 2020 году

Её постановка намечалась в конце 2019 года, затем её перенесли на лето 2020 года, но вновь отложили из-за пандемии Covid-19. Новая дата постановки – июль 2021 года.

Я разочарован [отменой постановки], но я довольно прагматичный человек. Проект создавался 12 лет, и если мне придётся подождать еще один год… В контексте происходящего это совсем незначительно.

В марте 2020 года в Financial Times, где Энтони Болтон изредка выступал в роли эксперта-комментатора, появилась новость, что управляющий теперь инвестирует как частное лицо.

Он утверждал, что коррекция, вызванная локдаунами, таит большие возможности для покупок акций по сниженным ценам и посоветовал «не становиться “медведем” (пессимистом) по мере падения рынка». При этом Болтон отказался назвать компании и отрасли, в которые инвестировал сам.