Привет! Сегодня разберемся с размером #инвестиции в акции компании Сургутнефтегаз для получения дивидендного дохода в $1000 ежемесячно. ПАО «Сургутнефтегаз» — российская нефтегазовая компания, созданная путем слияния нескольких ранее государственных компаний, владеющих крупными запасами нефти и газа в Западной Сибири. Штаб-квартира компании находится в Сургуте, Ханты-Мансийский автономный округ. В рейтинге Forbes Global 2000 за 2020 год #сургутнефтегаз занял 251 место среди крупнейших публичных компаний мира.

Важно: большинство компаний не платят дивиденды ежемесячно (чаще — ежегодно или ежеквартально), поэтому расчет будет основываться на итоговой сумме, поделенной на количество месяцев в году. Так же, расчет не будет включать в себя налоговые и брокерские издержки, и, конечно, не является инвестиционной рекомендацией. Но вы могли бы получить инвест-идею по Сбербанку совершенно бесплатно и заработать 10% за 2 недели, как это уже сделали подписчики в нашем Telegram канале. Присоединяйтесь к нам!

ПАО «Сургутнефтегаз»

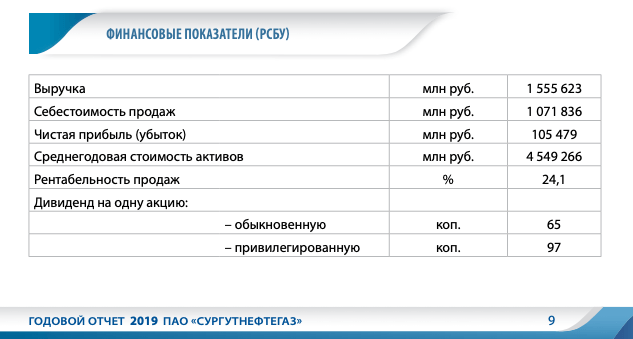

«Сургутнефтегаз» — ведущий поставщик нефти в Беларусь, на долю которого в 2019 г. приходилось около 30% от общего объема поставок. Компания также наладила свои зарубежные контакты, в том числе переговоры с Ираном, Ливией и Ираком об участии в проектах по добыче нефти. Согласно обзору компании Hoover и отчету компании за 2019 год, в Сургутнефтегазе работает более 82 000 человек, а объем продаж в 2019 году составил 1 555 млрд рублей.

https://www.surgutneftegas.ru/investors/reporting/

В состав «Сургутнефтегаза» входит крупный нефтеперерабатывающий завод в Киришах Ленинградской области, управляемый дочерней компанией «Киришинефтеоргсинтез». Компания также занимается розничной продажей топлива на северо-западе России, сотрудничая с Петербургской топливной компанией. Сургутнефтегаз также является акционером Онэксимбанка (Объединённый экспортно-импортный банк). С самого начала Сургутнефтегаз возглавлял президент и генеральный директор Владимир Богданов, руководивший сургутскими нефтяными месторождениями с 1983 года.

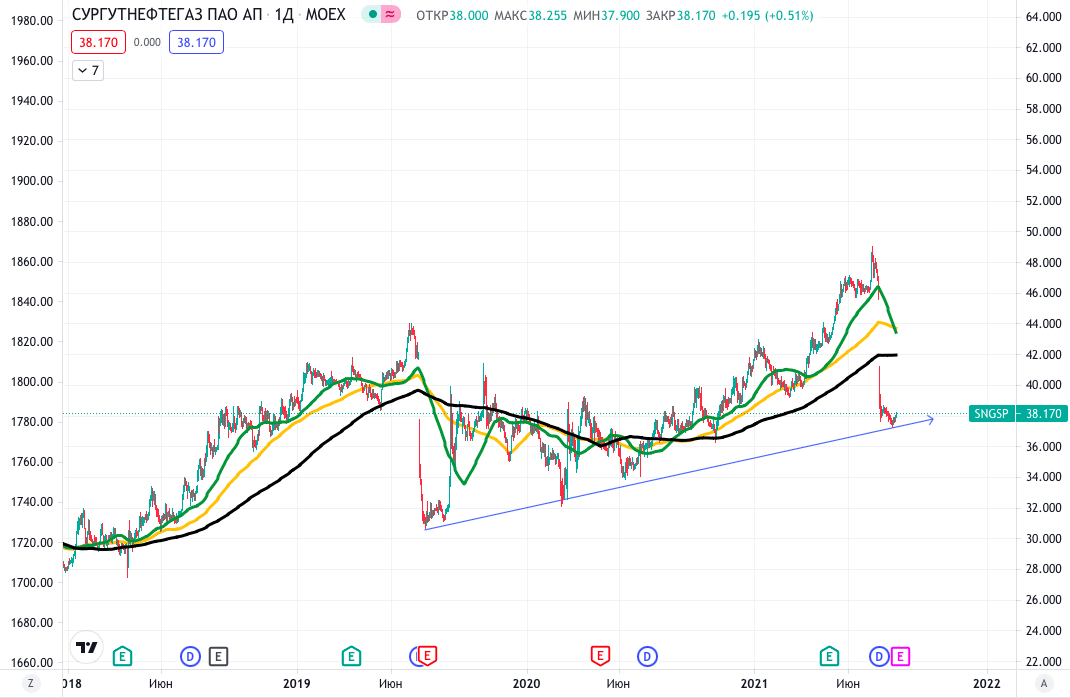

Стоимость акций

Техническая картина не располагает к бурному оптимизму. Пробой планки ₽39 повышал риски движения к уровню ₽36. Видим, половина пути уже пройдена. В случае достижения уровня ₽36 спрос инвесторов в акциях наверняка усилится, а продавцы постараются зафиксировать прибыль по открытым коротким позициям. Возвратное движение к ₽39 снизу-вверх за бумагу спокойно может уложиться до конца года.

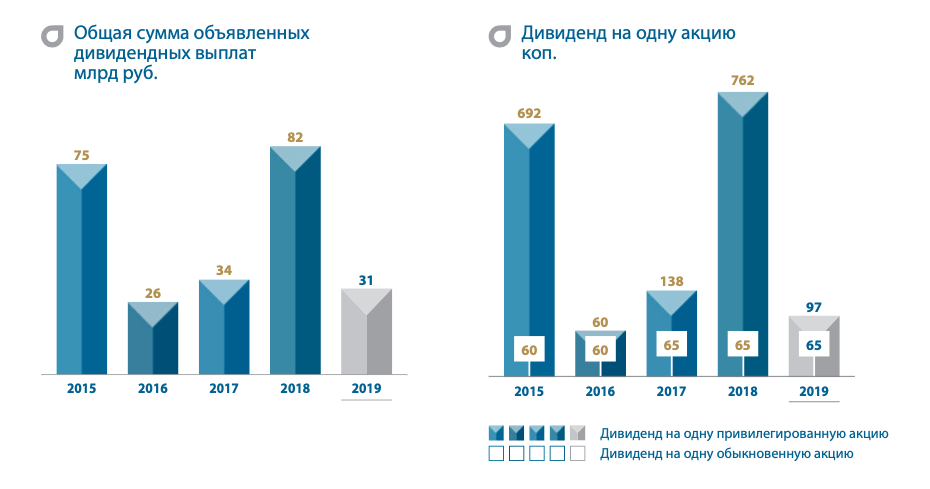

Дивидендная доходность

Согласно уставу, компания обязуется выплачивать #дивиденды по привилегированным акциям в размере не менее 10% чистой прибыли, разделенной на число акций, которые составляют 25% уставного капитала, при этом не менее дивидендов по обыкновенным акциям. Базой выплат пока остается чистая прибыль по РСБУ. Главной особенностью компании является большая накопленная валютная денежная позиция в долларах. Ослабление рубля приводит к росту прибыли и дивидендов за счет переоценки валютной «подушки» и наоборот.

- Стоимость акций = ₽38,19

- Размер дивиденда = ₽3,2

- Дивидендная доходность = 8,38% (Прогноз ближайших дивидендов за 12M 2021 на одну акцию)

Цель:

- $1 000 в месяц или же $12 000 в год.

или

- ₽73 580 в месяц или же ₽882 960 в год.

Расчет:

- При ₽3,2 (прогноз) дивидендов на акцию, мы должны иметь 275 925акций в портфеле.

- При цене в ₽38,19 за акцию, наш инвестиционный портфель равен ₽10 537 576

Таким образом, единоразовая выплата дивидендов за владение 275 925 акциями компании составит ₽882 960 ≈ $12 000 или ≈ $1 000 в месяц пассивного дохода. Напоминаю, что акции могут упасть в цене (но также и вырасти). Это может привести к потере в цене ваших активов этой компании.