Факторинг как слово мало что даёт понять о своей сути. Сходу кажется, что это что-то зарубежное, мудрёное, и не имеет никакого отношения к бизнесу в России. Но это не так, факторинг в первую очередь – это полезная опция (тоже зарубежное слово, но не такое мудрёное). И в этой опции давайте разбираться.

Базис

По сути своей, факторинг — это возможность продавцу получить деньги на руки еще до того, как ему заплатит полную сумму покупатель. Звучит круто, правда?

Тот, кто продает, всегда заинтересован получить оплату как можно быстрее, а тот, кто покупает, — наоборот, отсрочить платеж. При факторинге между сторонами появляется финансовый агент. Он помогает продавцу как можно быстрее получить деньги, сам за это получает часть долга, а сверху — как правило еще и плату за свои услуги. Но в этом есть свои нюансы.

Зачем это нужно

Зачастую факторинг спасает в сложных ситуациях, когда вы уже продали товар/оказали услугу, но деньги от покупателя должны получить по отсрочке лишь через какое-то время. А так как вам все это время еще нужно платить зарплаты, закупать материалы и делать еще кучу всего, то возникает кассовый разрыв. Прибыль по факту есть, а денег в кассе еще нет.

Тогда и приходит на помощь факторинг, с помощью которого происходит обмен вашей дебиторской задолженности на деньги. Вы отдаёте фактору (посреднику между вами и клиентом) все документы, доказывающие, что вы оказали услуги/товары и имеете право на деньги, а он вам в ответ даёт эти столь необходимые деньги за вычетом комиссии.

Давайте на примере. Возьмем завод-производитель стульев. Завод закупает материалы — древесину, ткань и все прочее, производит стулья, а основным каналом сбыта готовой продукции являются торговые сети. Вот только материалы завод закупает по 100%-ной предоплате, а торговым сетям отдает товар под реализацию.

Соответственно, деньги на счет поступают постепенно в течение нескольких месяцев, во время которых надо продолжать закупать материалы, производить стулья, платить работникам и так далее. Возникает та самая ситуация, когда товар мы отгрузили, а денег еще не получили — кассовый разрыв. Что делать?

Завод может поступить несколькими способами — передоговориться с поставщиком материалов на отсрочку платежа (что получается не часто), передоговориться с торговыми сетями на полную предоплату (что получается еще реже), продать дебиторку банку (как правило, условия при этом выходят крайне не выгодные) или прибегнуть к факторингу.

Завод находит фактора (кем может быть фактор — обсудим ниже) и договаривается о регулярном сотрудничестве — фактор получает от завода все документы о выполнении обязательств, по сути выкупает вашу дебиторку и выплачивает вам сумму оговоренными частями. А потом вычитает свою комиссию из последнего транша. При этом отныне сам фактор заинтересован и ответственен за возвращение долга, обычно у него для этого есть особые рычаги.

В итоге все в выигрыше — завод постоянно имеет деньги на операционную деятельность, может договариваться с торговыми сетями о бОльших отсрочках на более выгодных для себя условиях, а фактор получает все больший процент от таких сделок. Профит.

Особенности и подводные камни

Деталь номер один – как мы уже обсудили, фактор отдаёт вам не все деньги, он удерживает комиссию за свои услуги.

Деталь номер два – часто фактор выплачивает деньги частями, а не разом полную сумму. То есть вы сперва получаете (например) 80% от дебиторки, потом, когда ваш клиент рассчитался с фактором, ещё 15%, а оставшиеся 5% — это и есть комиссия.

Процент комиссии обычно варьируется в диапазоне от 1,5% до 5%, в зависимости от ниши, самой компании, уровня доверия к конечному клиенту и так далее.

Деталь номер три – в договоре с клиентом должен быть пункт об отсрочке. Если дебиторка будет уже просрочена, то за нее мало какой фактор возьмётся.

Деталь номер четыре – только безналичный расчёт (подробнее об этом будет ниже).

Кто может быть фактором?

Это может быть и банк, и специализированная факторинговая компания, а также это может быть кто-то из ваших поставщиков или клиентов, всё зависит от условий факторинга и благонадёжности вашего конечного клиента, от которого у вас дебиторская задолженность. Если ваш клиент, например, МВидео, то за такой дебиторкой будет стоять очередь из факторов, а если ООО «Успех это мы», то… в общем, будет сложнее.

Факторинг или кредит

Преимущества факторинга:

1) если вы пользуетесь факторингом, значит вам не страшна отсрочка. А значит, такую опцию вы можете предлагать клиентам на более выгодных условиях, получая преимущество перед конкурентами.

2) факторинг, в отличие от кредита, не требует дополнительного обеспечения. Обеспечение факторинга — это право требования к должнику. Получается, что факторинг решает проблему дебиторской задолженности в счет ее уступки.

3) полученные в рамках факторинга средства можно сразу использовать по своему усмотрению. Кредиты же чаще всего имеют целевое назначение. То есть деньги, которые завод получил в рамках факторинга, он может потратить на зарплату работникам, ремонт оборудования или налоги. А при кредите заводу придется потратить средства на цели, которые он указал в договоре, — закупку материалов.

4) как было сказано выше, ответственность за возврат дебиторки переходит на самого фактора, что снимает с вас большую долю риска.

Недостатки факторинга:

1) факторинг не работает при просроченной задолженности. Поэтому это далеко не способ нахаляву выбить долг из клиента

2) факторинг дороже кредита. Во-первых, завод уступит свой долг дешевле, чем финансовый агент получит от должника. А во-вторых, завод еще должен будет оплатить услуги финансового агента.

3) срок. Фактор вряд ли согласится предоставлять деньги дольше, чем на полгода. Факторинг — это рискованная сделка, и фактор заинтересован как можно скорее ее закрыть.

4) безналичиный расчёт и только. Расплачиваться наличными из рук в руки с фактором у вас не получится.

Выводы каждый делает для себя сам.

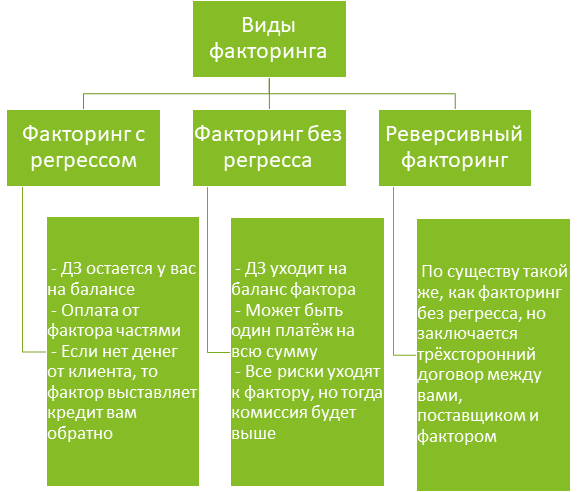

Виды факторинга

Помимо прочего, нужно держать в голове, что есть несколько разных видов факторинга. Поэтому перед заключением договора с фактором необходимо тщательно его изучить и понять, насколько это вам подходит. Тут придется выбирать между потенциальным риском и повышенным процентом комиссии.

Выводы

Факторинг – это не внезапная верёвка наверх из безденежья. Он не спасет от вас от неплательщиков. Скорее, это осознанный выбор и стратегия, к этому нужно подходить заранее. Благодаря факторингу вы можете не ждать срока оплаты, не напоминать должнику о необходимости оплатить счета, защитить себя от неплатежа и не тратить время на взыскание просрочки. За эти услуги фактор приобретает право требовать с должника оплату, а сверху — еще дополнительную плату от вас самих. Однако при подходе к этому с умом вы можете получить много преимуществ.

Также, фактора требуется выбирать тщательно. Очень внимательно читайте текст договора с фактором, уточняйте все непонятные моменты.

И самое главное – всегда принимайте только взвешенное решение.

Ваш Финвед.

Автор — Даниил Лабанович

Редактор — Максим Логвинович