В последние годы биткоин обращает на себя внимание не только профессиональных управляющих и государственных регуляторов, но и широкого круга розничных инвесторов. Согласно данным из отчета Intertrust, в котором был проведен опрос управляющих крупнейших американских хедж-фондов, средняя доля инвестиций в цифровые активы в ближайшие пять лет составит более 10% от их портфеля.

С Intertrust согласны и аналитики фонда Fidelity — по их мнению, периодические коррекции курса биткоина не пугают участников рынка. Так, семь из десяти институциональных инвесторов планируют покупать или инвестировать в цифровые активы в будущем. Более 90% из тех, кто проявляет интерес к таким вложениям, ожидают включения криптовалюты в портфели своих компаний или клиентские портфели к 2026 году.

К сожалению, точно оценить эффект, который может оказать включение этого актива в портфель, невозможно. Как отмечал обладатель Нобелевской премии по экономике и основоположник современной портфельной теории Гарри Марковиц, «диверсификация — это единственный «бесплатный ланч» в финансовом мире». Она позволяет снизить риск при сохранении доходности путем включения в портфель активов, которые мало зависят от изменения курса криптовалют.

Историческая корреляция биткоина со всеми привычными типами активов, такими как ценные бумаги , сырье и недвижимость, хоть и растет пропорционально капитализации цифровой экономики, остается крайне низкой. Иначе говоря, присутствие такого актива оказывает положительный эффект на весь портфель в целом.

Для оценки инвестиционной привлекательности посмотрим на соотношение риска и доходности инвестиций в биткоин. Используем два варианта оценки: исторический и оптимистичный.

С исторической точки зрения проанализируем доходность биткоина за последние 10 лет. По данным Refinitiv, с июля 2011 года цена биткоина взлетела на 6427,37%, а среднегодовая динамика составила 51,86%, что вызывает лишь восхищение.

Для оптимистичного прогноза можно предположить, что институционализация рынка приведет к притоку капитала, а ограниченное количество биткоинов и невозможность его увеличения приведет к еще более интенсивному росту. Как правило, хорошим считается любое соотношение, где доходность превышает риск в 2 раза и более. Логика проста: совершая сделки с таким соотношением, управляющий зарабатывает на своих инвестициях, даже если менее половины его сделок были успешными. В нашем случае это соотношение исторически более 2 и при позитивном сценарии может быть значительно выше.

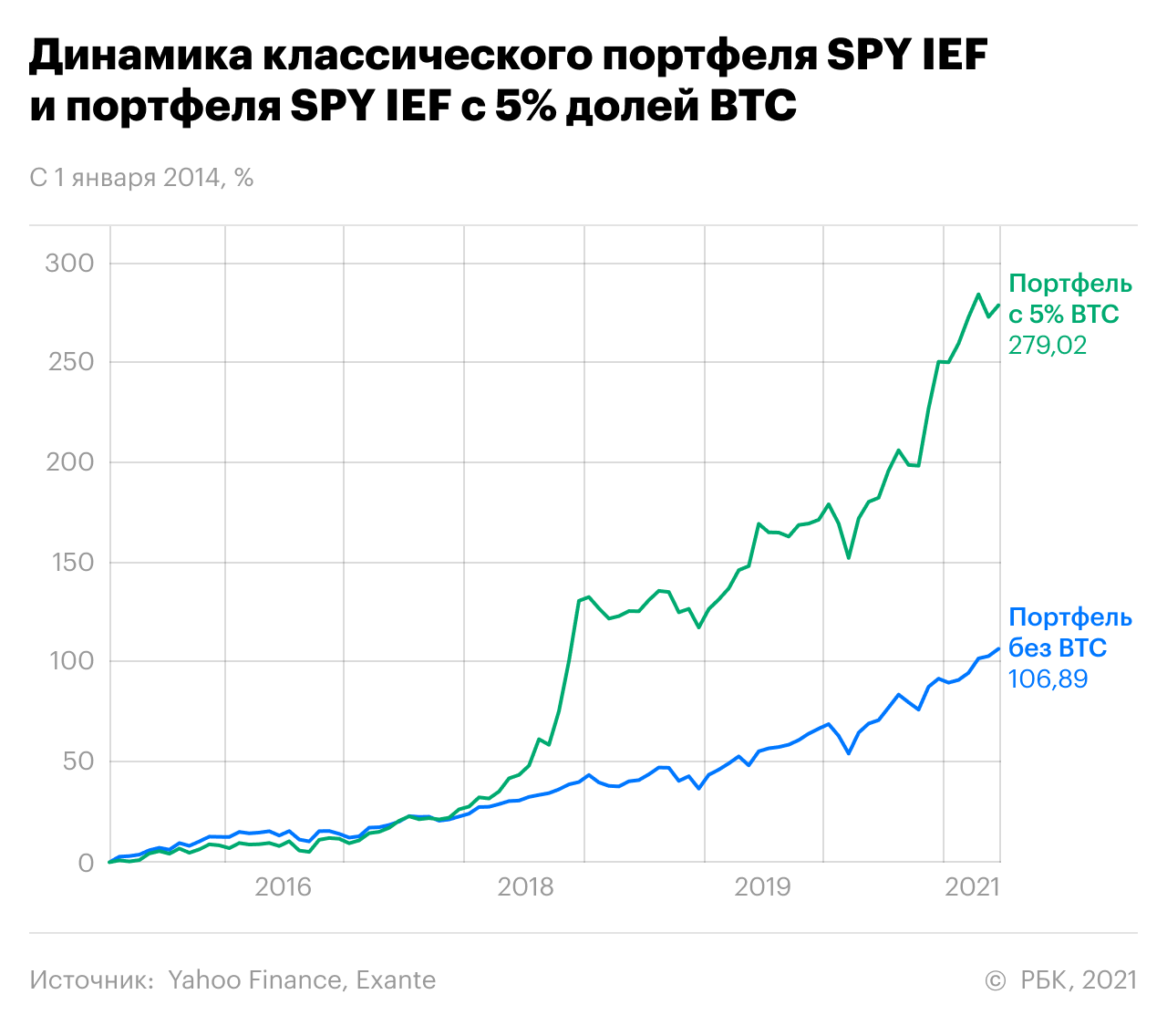

Сравним характеристики классического инвестиционного портфеля в пропорции 60/40, где 60% занимают акции индекса S&P 500, а 40% — 10-летние казначейские облигации США, и такой же портфель, где часть активов инвестировались в криптовалюту в пропорции: 55% — акции индекса S&P 500, 40% — 10-летние казначейские облигации США и 5% — биткоин. Согласно нашим подсчетам, динамика портфеля с наличием цифрового актива показала рост в 279% с января 2014 года, в то время как обычный портфель вырос на 106,8%. Даже на коротком промежутке времени и при крайне низкой доле биткоина в портфеле доходность вырастает более чем в 2 раза.

Однако и общая волатильность портфеля была выше среднерыночной — 12,48%. Поэтому при значительном вкладе в среднегодовую доходность, риск-характеристики портфеля изменились в меньшей степени. Это следствие низкой корреляции и асимметричности соотношения риск/доходность нового актива в портфеле.

По мнению стратега инвестиционного банка Goldman Sachs Кристиана Мюллер-Глисмана, для того, чтобы актив добавлял эффективности портфелю, он должен обладать привлекательным соотношением риск/доходность или иметь низкую корреляцию с остальными активами, а в идеале — и то, и другое. Биткоин как основной представитель цифровых активов сочетает в себе оба этих качества, что крайне редко встречается на финансовом рынке. В зависимости от аппетита к риску, профессионалы рынка рекомендуют выделять до 10% портфеля под этот тип актива.

Российский инвестор может приобрести биткоин с помощью торгуемых на биржевых площадках инвестиционных продуктов, обеспеченных самим активом, либо привязанных к его цене. Крупнейшим по объему и наиболее ликвидным из них на сегодняшний день является Grayscale Bitcoin Trust, который обращается на крупнейшей американской внебиржевой площадке OTCQX.

По данным отчета американского регулятора, один из крупнейших американских инвестиционных банков Morgan Stanley приобрел в свой европейский фонд акции Grayscale Bitcoin Trust, а с начала этого года ряд фондов этого банка получили возможность инвестировать в активы, привязанные к цене биткоина, до 25% средств под управлением.

$102

(+5,66%)

В Европе швейцарская компания Wisdom Tree представляет аналогичный Grayscale продукт, который представлен на европейских площадках SIX, Xetra и Euronext. Уже более трех лет торгуются фьючерсы на биткоин на основных американских деривативных площадках — Чикагская биржа опционов (Chicago Board Options Exchange) и Чикагская товарная биржа (Chicago Mercantile Exchange).

По данным отчета американского регулятора, управляющие активами и институциональные инвесторы в середине июня резко нарастили долю длинных позиций во фьючерсах на биткоин. Однако стоит иметь ввиду, что для полного доступа к международным площадкам и перечисленным инструментам инвестору необходимо иметь счет у крупного иностранного брокера.

Определить наилучший момент для приобретения цифрового актива в портфель крайне сложно, ввиду по-прежнему достаточно высокой волатильности инструмента. При формировании долгосрочного инвестиционного портфеля управляющие уделяют больше внимания оценке текущего рыночного цикла и общей ситуации в экономике.

Биткоин с марта 2020 года находится в фазе роста — валюта прибавила в цене более чем в 8 раз, при этом последняя коррекция от пика превысила 50%. Текущая реакция рынка была спровоцирована сомнениями в экологичности майнинговой инфраструктуры, а также запретом майнинга на территории Китая. Оказав в моменте значительное негативное влияние на рынок, оба фактора в долгосрочной перспективе могут положительно сказаться на привлекательности и цене актива.

Например, повышение прозрачности статистики в сфере экологии майнинга не только позволяет адекватно оценить фактическое использование майнерами возобновляемых источников энергии, которое, по оценкам Кембриджского университета, сегодня доходит до 70%, но и обратить внимание текущих игроков на этот важный для привлечения инвестиций в отрасль вопрос. Около 60% майнинг-мощностей исторически были расположены на территории Китая. Учитывая жесткую вертикаль власти в стране, этот факт беспокоил инвестиционное и криптосообщество. Имеющая место массовая миграция майнинговых мощностей из Китая в США, Казахстан и даже Россию благоприятно скажется на географическом распределении инфраструктуры.

Сегодня крайне сложно найти ликвидный , исторически низко скоррелированный с остальными, и главное — перспективный актив. Возможно, цифровые валюты являются как раз таким претендентом, а рыночная конъюнктура представляет хороший шанс на внесение изменений в стратегический портфель внимательному инвестору.