Дивиденды компаний на американском рынке не столь высокие и щедрые, как на российском, но зато сезон выплат длится круглый год — чаще всего компании платят дивиденды раз в квартал.

Мы отобрали топ-3 компании, которые в ближайшее время поделятся с акционерами прибылью. Квартальная доходность ним превышает 1%. Также мы спросили экспертов, почему выплаты этих компаний такие высокие, смогут ли они их поддерживать, и на каких эмитентов стоит обратить внимание при построении дивидендной стратегии.

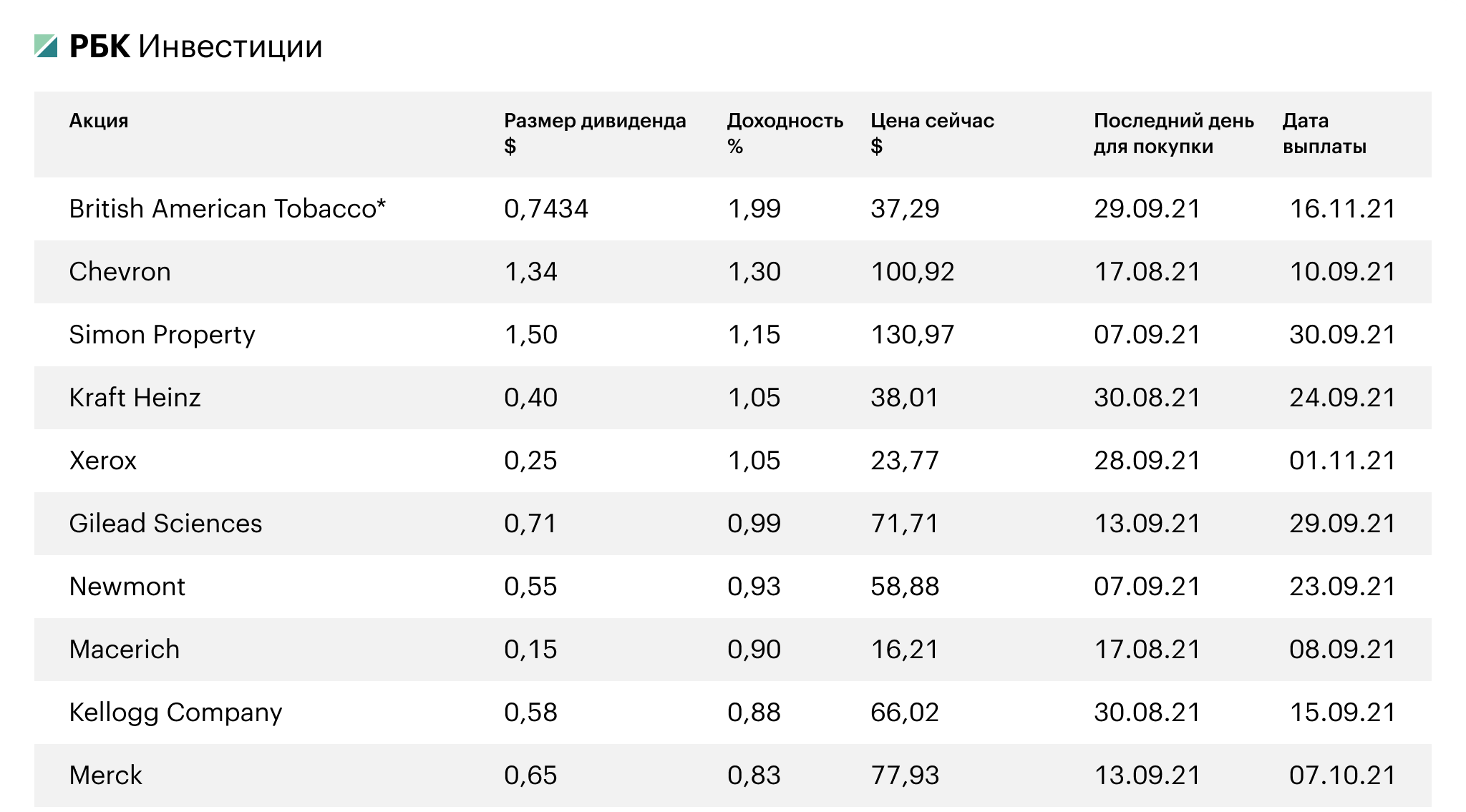

* Размер дивидендов зафиксирован £0,539 на одну акцию

British American Tobacco — одна из самых крупных табачных компаний в мире. Британский производитель табака платит одни из самых щедрых дивидендов на американском рынке. В текущем квартале компания выплатит $0,7462 на акцию — дивидендная доходность составит 2%, исходя из цены закрытия понедельника, 16 августа. Последний день для покупки акций под дивиденды — 29 сентября. Дата выплаты дивидендов — 16 ноября 2021 года. Годовая прогнозная доходность — 8%

Инвестиционный стратег «ВТБ Мои Инвестиции » Алексей Филимонов считает, что у компании есть «повышенные риски для сохранения и увеличения дивидендных выплат в будущем». Он отмечает, что табачная отрасль испытывает особые трудности с ростом бизнеса из-за «постоянного повышения акцизов и продолжающегося массового отказа от курения в пользу более здорового образа жизни».

2) Chevron

Chevron — одна из компаний «дивидендных аристократов». Нефтяной гигант непрерывно делится прибылью с акционерами с 1990 года, повышая выплаты. Компания увеличила размер дивидендов в 2021 году на 3,87% — с $1,29 до $1,34.

Чтобы получить ближайшую выплату, нужно купить акции Chevron не позднее 17 августа. Дата выплаты дивидендов — 10 сентября 2021 года. Дивидендная доходность, исходя из цены закрытия понедельника, составит 1,33%. Годовая прогнозная доходность — 5,26%

Как отмечает Филимонов, компании из циклических секторов как правило «предлагают инвесторам высокую дивидендную доходность относительно рынка в периоды экономического восстановления и высоких цен на нефть». При этом он предупреждает, что в периоды кризиса и сильного снижения цен на сырьевые товары дивиденды таких компаний могут быть резко урезаны.

Директор аналитического департамента «Фридом Финанс» Вадим Меркулов соглашается, что Chevron сильно зависит от внешних факторов, но отмечает, что компания имеет длинную дивидендную историю, «что указывает на вероятное сохранение выплат в среднесрочной перспективе».

Simon Property Group — крупнейший в США инвестиционный фонд недвижимости (REIT). Такие фонды традиционно выплачивают большие дивиденды. Это связано с тем, что, согласно требованиям регуляторов, фонды недвижимости обязаны регулярно выплачивать минимум 90% своей чистой прибыли в виде дивидендов, объяснил Филимонов. Simon Property выплачивает дивиденды с 1994 года, хотя компании приходилось несколько раз урезать их размер, как в 2020 году.

В этом квартале компания выплатит $1,5 на акцию, а дивидендная доходность составит 1,14%, исходя из цены закрытия понедельника. Чтобы получить ближайшие дивиденды, необходимо купить акции Simon Property до 7 сентября. Дата выплаты — 30 сентября 2021 года. Годовая прогнозная доходность — 4,58%

По мнению Филимонова, в ближайшее время существенных рисков для значительного снижения дивидендов Simon Property нет, поскольку трафик в торговых центрах в июле полностью восстановился. Однако возможное введение повторных ограничительных мер в США на фоне распространения штамма Дельта может оказать негативное влияние на финансовые показатели компании.

Вадим Меркулов также отмечает высокую устойчивость дивидендных выплат компании, однако предупреждает, что трансформация сектора розничной торговли может оказать негативное влияние на показатели эмитента .

Наибольшие дивиденды на американском рынке акций обычно выплачивают компании «старой экономики», говорит старший аналитик BCS Global Markets Алексей Гиль. По словам эксперта, это в том числе вопрос имиджа. Среди наших топ-3 компаний в БКС позитивно смотрят на Chevron и British American Tobacco. По Simon Property эксперты ожидают снижения финансовых показателей, что может привести к урезанию дивидендных выплат.

2020 год стал рекордным по объемам дивидендных выплат американских компаний. Дивидендные выплаты компаний, входящих в индекс S&P 500, выросли в 2020 на 0,7%, до $58,28 на акцию.

Наталья Малых, руководитель отдела анализа акций ФГ «Финам»:

«Объем выплаченных дивидендов по эмитентам S&P 500 в 2021 году, по нашим консервативным оценкам, может вырасти относительно кризисного 2020 года на 2,5% до $545 млрд. Мы также отмечаем, что в некоторых секторах скопилось очень много кэша, особенно у тех компаний, которые смогли выиграть от удаленного режима в пандемию — это ИТ, цикличное потребление». Также эксперт отметила, что много ликвидности и в финансовом секторе. После того, как в июне банки успешно прошли стресс-тесты Федрезерва, ограничения на выплаты акционерам были ослаблены еще больше, и финансовые гиганты стали повышать квартальные дивиденды. «Мы считаем, что тенденция к увеличению выплат продолжится», — резюмировала Малых.

Инвестиционный стратег «ВТБ Мои Инвестиции» Алексей Филимонов: «Несмотря на глобальную эпидемию, 2020 год стал рекордным по объемам дивидендных выплат американских компаний. В текущем календарном году дивиденды ожидаемо обновят очередной максимум на фоне продолжающегося восстановления экономики и эффекта отложенного спроса. По нашим оценкам суммарный объем дивидендов компаний, входящих в индекс S&P 500, в ближайшие 12 месяцев составит $528 млрд, что на 4,9% выше дивидендных выплат в прошлом 2020 году и обещает доходность по индексу S&P 500 в 1,3%».

Вадим Меркулов, директор аналитического департамента «Фридом Финанс»:

«Полагаем, что по итогам 2021 года сумма выплаченных дивидендов может составить около $540-550 млрд, прирост по сравнению с предыдущим периодом составит около 5%, если мир не столкнется с новыми более агрессивными штаммами коронавируса, который может ограничить восстановление экономики и суммы выплачиваемых дивидендов».

Алексей Филимонов из «ВТБ Мои Инвестиции» предлагает обратить внимание на компании с умеренно высокими дивидендами и потенциалом роста бизнеса. Среди таких он выделяет:

- Williams Companies (6,6%, нефтегазовый сектор);

- Iron Mountain (5,3%, недвижимость);

- IBM (4,6%, IT);

- Abbvie (4,5%, биотехнологии);

- Verizon (4,5%, телекоммуникации);

Алексей Гиль, старший аналитик BCS Global Markets:

- National Grid PLC (7%, энергетика)

- Rio Tinto (7,1%, металлургия)

- BCE Inc. (5,8%, телекоммуникации)

- Royal Bank of Canada (3,5%, финансы)

- Sanofi SA (3,7%, фармацевтика)

- Sun Life Financial (3,6%, финансы)