Предлагаю в этой статье рассмотреть базовые показатели дивидендных компаний США, на которые необходимо обращать внимание при первичном анализе компании с целью добавить их в свой дивидендный портфель. Я инвестирую в дивидендные компании США по стратегии дивидендного роста (dividend growth investing), поэтому перед покупкой акций по этой стратегии инвестору стоит в первую очередь обратить внимание:

1. Дивидендная доходность (Dividend yield) – это соотношение размера годового дивиденда на акцию (Annualized payout) к ее текущей рыночной цене (Price). Показатель измеряется в процентах. Предпочитаю подбирать акции с дивидендной доходностью более 2%. Это среднее значение на фондовом рынке США. Беру именно более 2%, чтобы дивидендная доходность по портфелю превосходила дивидендную доходность индекса S&P 500. Не стоит выбирать компании с сильно высокими дивидендами. Здесь кроется риск того, что компания не сможет в будущем обеспечить такой уровень дивидендов.

2. Процент выплаты дивидендов из прибыли (Dividend Payout Ratio или Payout Ratio) — показывает какую часть чистой прибыли, компания направляет на выплату дивидендов. Показатель измеряется в процентах. Обычно он рассчитывается путем деления показателя — дивиденд на акцию (Dividend per share (DPS) на показатель прибыли на акцию (Earnings per share (EPS) и умножается на 100. Или же можно поделить всю сумму дивидендов (Total dividends) на чистую прибыль компании (Net income) и умножаем на 100. Почему этот показатель важен? Он важен, потому что показывает, сможет ли компания поддерживать текущий уровень дивидендов в будущем. Выбирать дивидендный компании в свой портфель стоит компании со значением не более 60-70% (исключением из этого правила являются акции REIT-компаний). Чем ниже, тем лучше.

3. Дивидендный рост (Dividend Growth). Этот показатель (в зависимости от Интернет-ресурса) может показывать, как и сколько лет (No. Years) компания увеличивает размер дивидендов, так и скорость дивидендного роста (Dividend Growth Rate). Но чаще всего его используют для обозначения скорости дивидендного роста. Я предпочитаю выбирать компании, которые непрерывно увеличивают свои дивидендные выплаты на протяжении 5 лет и больше. Чем больше лет компания повышает дивиденды, тем лучше. Что касается скорости дивидендного роста, которая измеряется в процентах, то чем этот показатель выше, тем лучше. Среднее значение дивидендного роста на фондовом рынке США – около 6-7% . При выборе акций важно, чтобы показатель дивидендного роста обгонял долларовую инфляцию. Также стоит отметить, что именно дивидендный рост, а не дивидендная доходность, не позволяет Вашему пассивному доходу обесцениваться из-за инфляции.

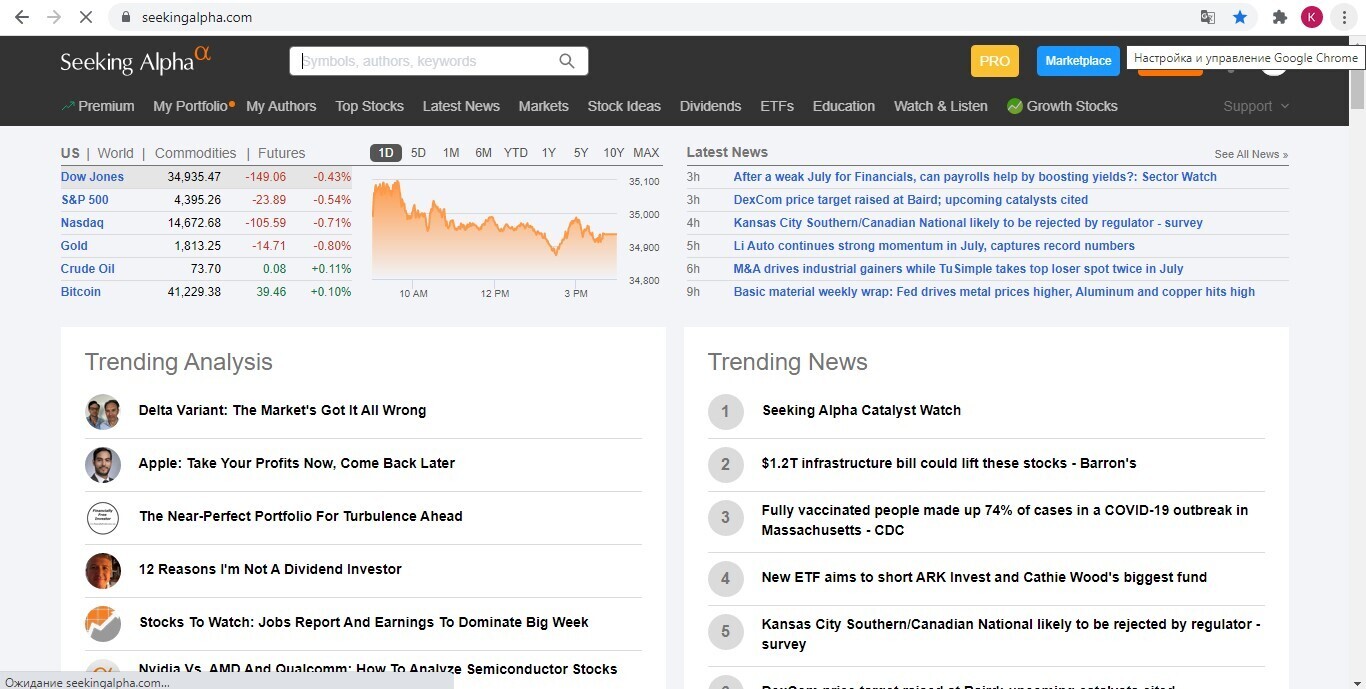

Где все эти параметры можно посмотреть? Я обычно использую для этого

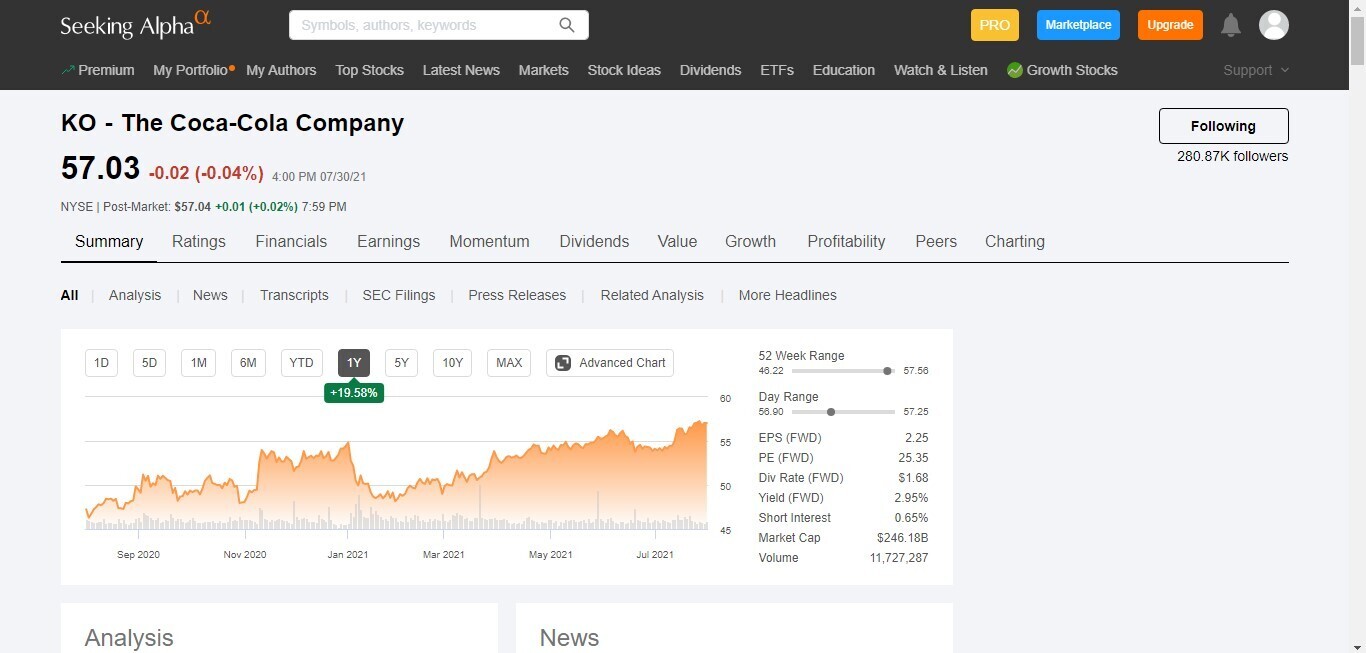

Давайте эти показатели рассмотрим на примере The Coca-Cola Company (тикер KO).

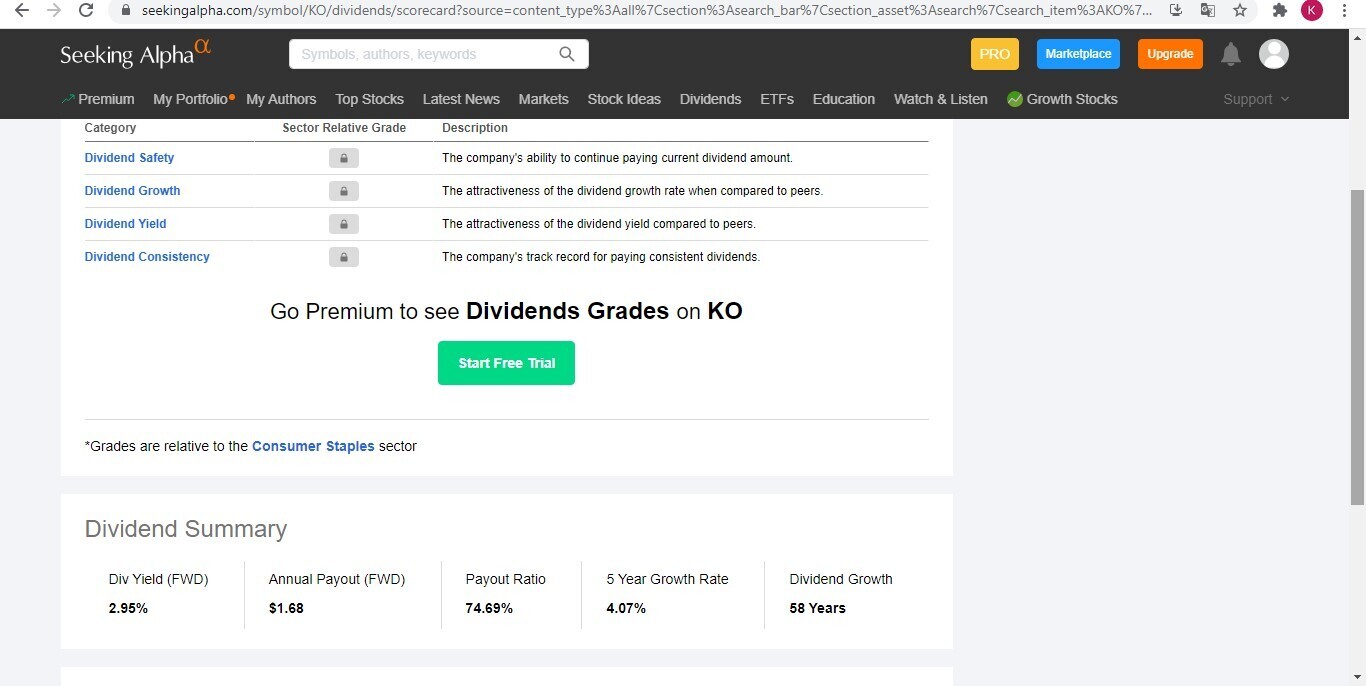

Далее переходим на вкладку Dividends и смотрим там раздел Dividend Scorecard. Опускаемся ниже и видим Dividend Summary, где все вышеуказанные показатели можно увидеть. Так, согласно сайта:

— дивидендная доходность (dividend yield) – 2.95%;

— дивидендный рост (dividend growth) – 58 лет;

— скорость дивидендного роста за 5 лет (5 year growth rate) – 4.07 %;

— процент выплаты дивидендов из прибыли (payout ratio) – 74.69 %.

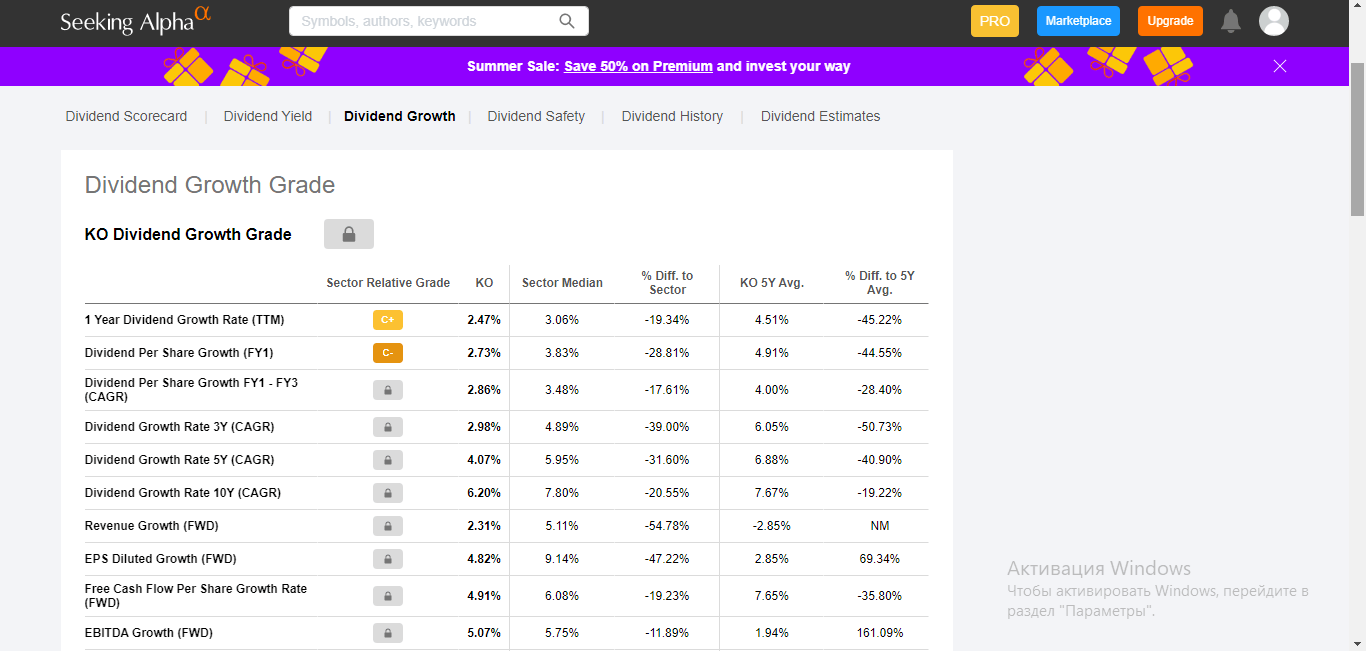

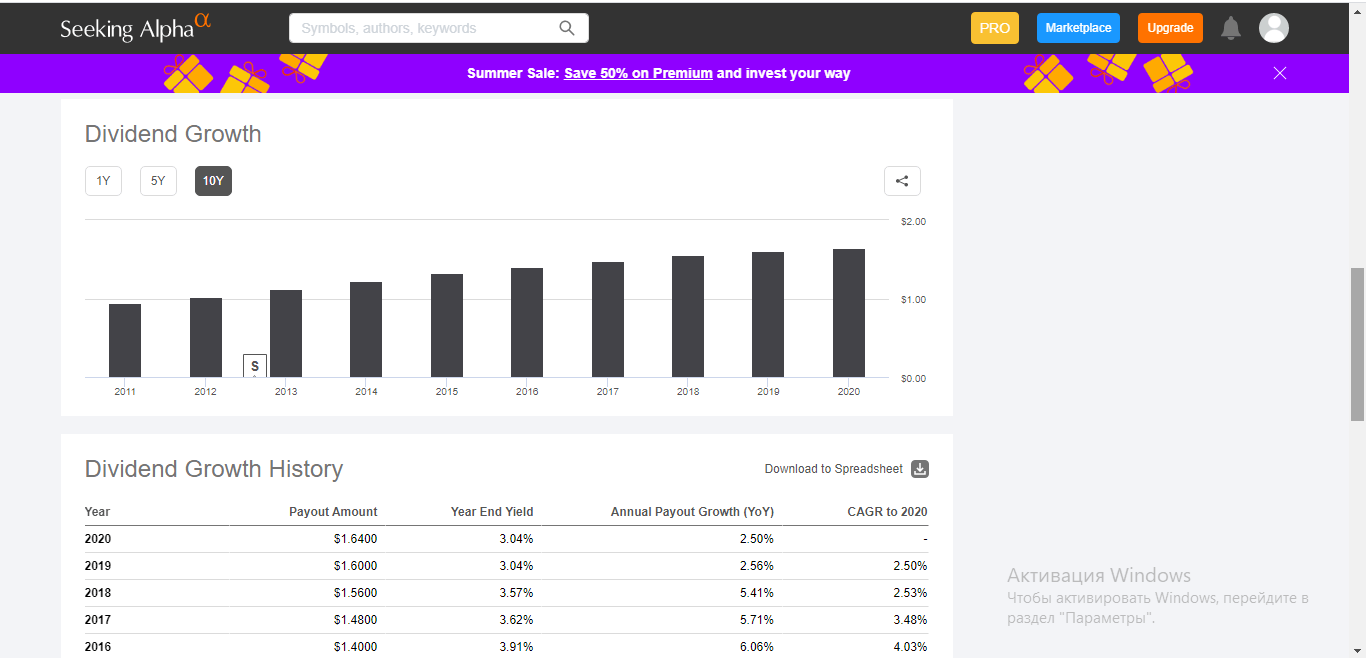

Дальше, переходим в раздел Dividend Growth по этой же компании, где можно увидеть скорость дивидендного роста за последние 3, 5 и 10 лет.

Кроме того, здесь отображается график роста дивидендных выплат, а также история дивидендного роста компании.

Хочу отметить, что это далеко не полный список показателей, на основании, которых я принимаю решение о покупке акций. Но это основа, после чего я принимаю решение анализировать дальше ту или иную компанию.

Еще больше информации о финансовых показателях, а также о стратегии по дивидендного роста, можно найти в моем Telegram-канале: