Сегодняшняя статья о том, стоит ли продавать бумаги компаний, вышедших на IPO, по окончании локап-периода. Я с удивлением обнаружил, что для многих оказалось сюрпризом, что продавать необязательно. Некоторые начинающие инвесторы уверены, что как только пройдут 92 дня, от бумаг нужно избавляться.

Поначалу я решил, что рассказывать о таком не стоит. Однако я всё больше сталкивался с подобным удивлением «а что, так можно был?! », что решил наконец устроить ликбез. Расскажу, как поступаю я сам и почему вам стоит следовать той же стратегии. Итак, начнём.

Представим, что у бумаги N вчера закончился локап. Соответственно, сегодня встаёт вопрос – продавать её или нет. Чем я руководствуюсь?

Первое и самое простое – это технический анализ

Думаю, многие инвесторы и трейдеры начинали именно с ТА. Это был и мой путь. Здорово ведь: посмотрел на график, выучил фигурки – можно включить Вангу. Увидел вымпел – надо покупать, увидел сопротивление – нужно встать в шорт. Красота!

К сожалению, это работает не всегда, что не мешает мне по-прежнему применять ТА в совокупности с другими подходами. Если я вижу, что бумага резко ушла вниз, но присутствует определённый уровень сопротивления, есть смысл её попридержать, поставив короткий стоп. Вылетит ещё ниже – вы потеряете не так много, зато у вас будет шанс, что бумага вырастет. А такое бывает довольно часто, особенно после закупки институциональными инвесторами.

Поэтому я практически никогда не продаю акции сразу после окончания локап-периода. Я жду как минимум три дня, чтобы посмотреть, как она будет себя вести (выставив короткий стоп), а дальше смотрю, есть ли уровни и тренд. Методом теханализа я определяю, больше ли шансов у бумаги, что она вырастет или же что упадёт. Здесь важно себя не обманывать: иногда бывает так, что компания нравится, и на неё можно смотреть необъективно.

В подавляющем большинстве случаев из ТА я использую 3 инструмента: ЕМА, RSI и уровни. Примерная прикидка после локапа выглядит вот так:

Что на графике PCOR?

Если рассматривать PCOR, у которой вчера кончился локап, то мы имеем по ТА следующее:

- Компания с начала месяца в нисходящем тренде, цена под ЕМА, значит прогноз вниз

- Цена отскочила от старого уровня поддержки, значит прогноз вверх

- RSI близок к зоне перепроданности, значит прогноз вверх

Два к одному, что рост цены продолжится, но всё определится в точке Х, где график цены ударится об ЕМА и за одно со старым уровнем сопротивления. Если цена выстоит и пойдёт рост вверх, то можно смело говорить про цену на уровне $95, а то и обновление максимумов, если отскочит, то нужно быстро выходить.

Когда вы делаете выводы, что бумага скорее всего пойдёт вверх или вниз, нужно найти тому подтверждение или опровержение. Чаще всего активы растут или падают не потому, что так показывает теханализ (это больше применимо к фьючерсам или биткоинам, где чистый ТА и чистые спекуляции).

Таким образом ТА стоит рассматривать только как дополнение к иным инструментам прогнозирования. Новые бумаги во многом зависят от слухов и событий в жизни компании, от которых их котировка зависит очень сильно. Простой пример: если у Сбербанка происходит какой-нибудь локальный инцидент, акция упадёт в цене максимум процентов на пять – потому что это Сбербанк. Потом она постепенно отрастёт обратно – ну или ещё упадёт, если Греф не зачешется.

А у новых бумаг всё иначе, их отличает повышенная волатильность. Взлёты и падения у них могут быть по 10-20% в течение одного дня. Я отдельно рассказывал о том, как их можно отловить, но нужно быть готовым к тому, что за время одной сессии они могут резко пойти как вверх, так и вниз.

Второе – мнение аналитиков

Глупо было бы корчить из себя эксперта, не положив этому делу годы упорного труда. Жёсткие финансовые волки с Уолл-Стрит съедят меня с потрохами, поэтому на них я и ориентируюсь. Есть куча ресурсов, на которых публикуются прогнозы экспертных агентств. Не блоггеров с красивыми фотками в телеграме, а настоящих аналитиков.

Лично я при аналитике доверяю больше банкам, аналитическим агентствам и андеррайтерам и ориентируюсь на их мнение. Из всех сайтов мне больше всего понравился marketbit. они, конечно, навязывают свою рекламу, но и в бесплатной подписке можно найти много чего интересного и полезного.

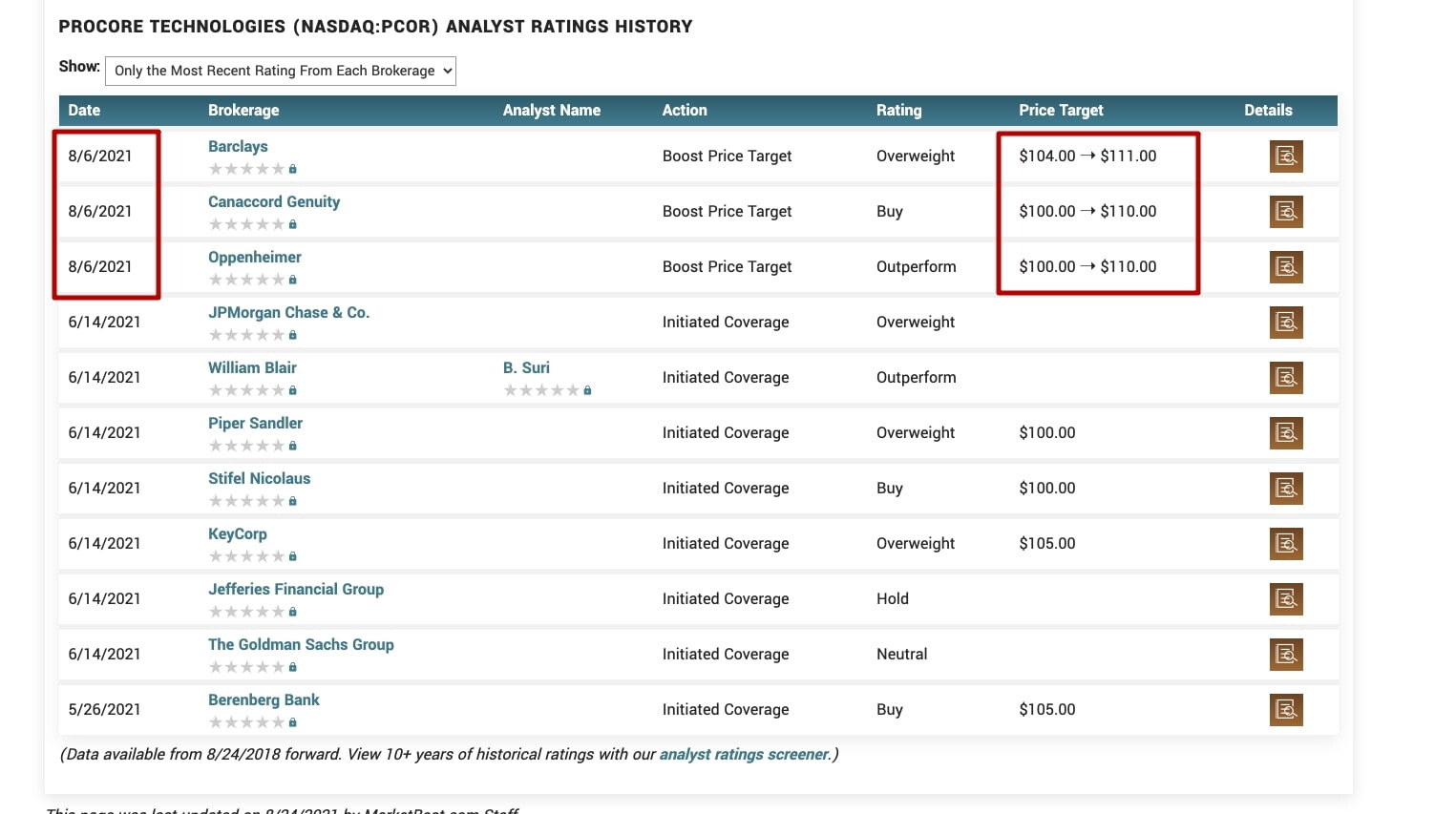

В разделе с прогнозами можно увидеть среднее арифметическое (бесполезное) и рейтинги конкретных агентств:

На скрине выше, три послеотчётных рейтинга. Все три агентства увеличели таргет и верят в компанию. Это значит, что добавляется дополнительный аргумент к ТА, что компания отрастёт.

Больше всего я прислушиваюсь к Morgan Stanley, GP Morgan, Citi Bank, Goldman Sachs. Если рейтинг составлялся в ближайшие две недели – вообще супер, можно с лёгкой душой принимать его к сведению. А особенно круто, если мнение аналитиков совпадает с теханализом.

Если информация была подготовлена за месяц – тут уже 50 на 50. Главное, определить, есть ли тенденция. Если сразу три агентства ставят на рост, и ваш ТА показал то же самое, вряд ли за этот месяц произошло что-то неладное, хотя подстраховаться и посмотреть новости никогда не вредно – можно на этой же площадке. Если вдруг повсюду кричащие заголовки о крахе, а аналитики предвещают рост, просто включите голову, видимо, аналитику просто не успели обновить.

Третье – отчётность

Этот пункт все трактуют по-разному. Конкретно для меня важно соответствие ожиданий, т.е. прогнозов экспертов, и реальной картины. Я чаще всего ориентируюсь на прибыльность акции: какая ожидалась и какая стала. Часто бывает, что отчётность представили выше ожиданий, но компанию начали резко сливать: прямо несколько дней подряд все только и делают, что продают, как на примере с PCOR.

Очень люблю такую картину, потому что продают из-за того, что в развитие компании попросту не верят: из бумаги входят на хорошем отчёте. Бумага может просесть на 10-15%, а порой и все 25%, и при этом ещё неизвестно, что на самом деле будет с компанией до следующего отчёта. Чаще всего она идёт вверх: определённые страхи всё равно остаются, но до половины слива она доходит точно.

Реакция на отчётность может быть и хорошей: компания нарисовала несколько инфраструктурных проектов, что, очевидно, принесёт ей дополнительные деньги. При такой классной истории её тут же начнут выкупать и дальше. Всё хорошо: и теханализ красивый, и аналитики рады, и перспективы роста на горизонте. Жаль только, что такое бывает крайне редко.

Отчёты можно смотреть на том же Маркетбите, либо у брокера, почти все дают ссылку. Даже TradingView показывает микро сводку по отчётам и дивам, если они есть.

Четвёртое, что я уже частично затронул – развитие

В отчётах и в новостном фоне вы увидите, что компания полученные деньги куда-то инвестирует. Иногда в закрытие долгов – это не страшно, у многих инвесторов есть страх по этому пунктику, и не зря. Если, к примеру, ФРС повышает ставку, и кредит становится дороже, понятно, что при большой долговой нагрузке компании резоннее избавиться от обременения, как можно скорее.

Поэтому владельцы продают часть компании, чтобы покрыть долг, платят меньше за кредит, чем и оздоравливают свою экономику. Благодаря тому, что долговая нагрузка снижается, увеличивается маржа, и компания показывает лучший отчёт, чем до продажи доли. Главное, чтобы речь не шла об агонии, когда ставка ФРС ниже, а для закрытия долгов продают компанию – тут что-то уже совсем плохое.

Чаще всего, если это компания из реального сектора, новый такой условный Газпром, происходит покупка новых условных вышек, которые будут за ними в собственности. Это очень хороший знак. Когда компания тратит деньги на рекламу, она может быть неуспешной – пустой слив денег, реклама сдулась, а денег нет. Другое дело – приобретение чего-то инфраструктурного, физических объектов, что всегда остаётся на балансе компании. Такой актив просто так не пропадёт: вышки и в кризис простоят, и после него. Инфраструктурное развитие – как залог у банка. Когда у вас есть квартира за 20 млн., вам деньги спокойно дадут.

Подводя итог

Совокупность выше описанных четырёх факторов для меня является показателем, держать ли активы компании или нет. Учитывать нужно их все, причём в комплексе. А ещё раз в неделю я пересматриваю свой портфель и даю рекомендации на телеграм-канале.