Когда стало ясно, что коронавирус все же коснулся ведущих экономик западных стран, центральные банки и их правительства отреагировали на карантины крупнейшими в истории программами монетарного стимулирования. Дефициты правительств увеличились, равно как и активы центральных банков — и госсектор, и финансовая система в целом наращивали долги колоссальными темпами.

Общей заявленной целью этих программ была финансовая поддержка предприятий частного сектора. Предполагалось, что кризис будет непродолжительным, в пределах года, но сильным. Предприятия столкнутся с резким уменьшением доходов, что повлечет за собой падение рыночной стоимости биржевых компаний, обвал рынков и массовое бегство от рисков. Ожидалось, что спад перерастет в рецессию .

Но если предоставить частному сектору временное, почти безвозмездное финансирование, то операционных разрывов в мировом масштабе удастся избежать. Потом компании вернут полученные средства, и экономика вернется к прежнему состоянию. «Черный лебедь» коронавируса не запустит глобальный кризис. Финансовая система спасет компании реального сектора, уменьшив «трение» в забуксовавших шестеренках экономического механизма.

Финансовое стимулирование действительно частично компенсировало снижение спроса, однако объем финансирования оказался настолько большим, что «реальная» экономика оказалась не в состоянии его поглотить.

Часть домохозяйств, получив дополнительные средства, их не потратили, а отложили, либо потому, что не знали, сколько еще продлится кризис, либо потому, что расходы стали невозможны из-за карантинов. Долговая нагрузка компаний в целом выросла, но некоторые из них не нарастили долг — либо потому, что их финансовое состояние и так было стабильно, либо потому, что оно было настолько плохим, что банки не желали их кредитовать.

Часть избыточных средств перетекла на фондовые рынки. Приток денег привел к увеличению рыночной оценки компаний, которая даже до кризиса находилась на рекордно высоких уровнях. Чтобы снизить риск от инвестиций в акции, часть денег была направлена в другие активы. Часть попала на долговые рынки — и рекордная за всю историю доля государственных облигаций развитых стран начала торговаться с отрицательной доходностью, а премии за риск в частном секторе сжались до исторических минимумов.

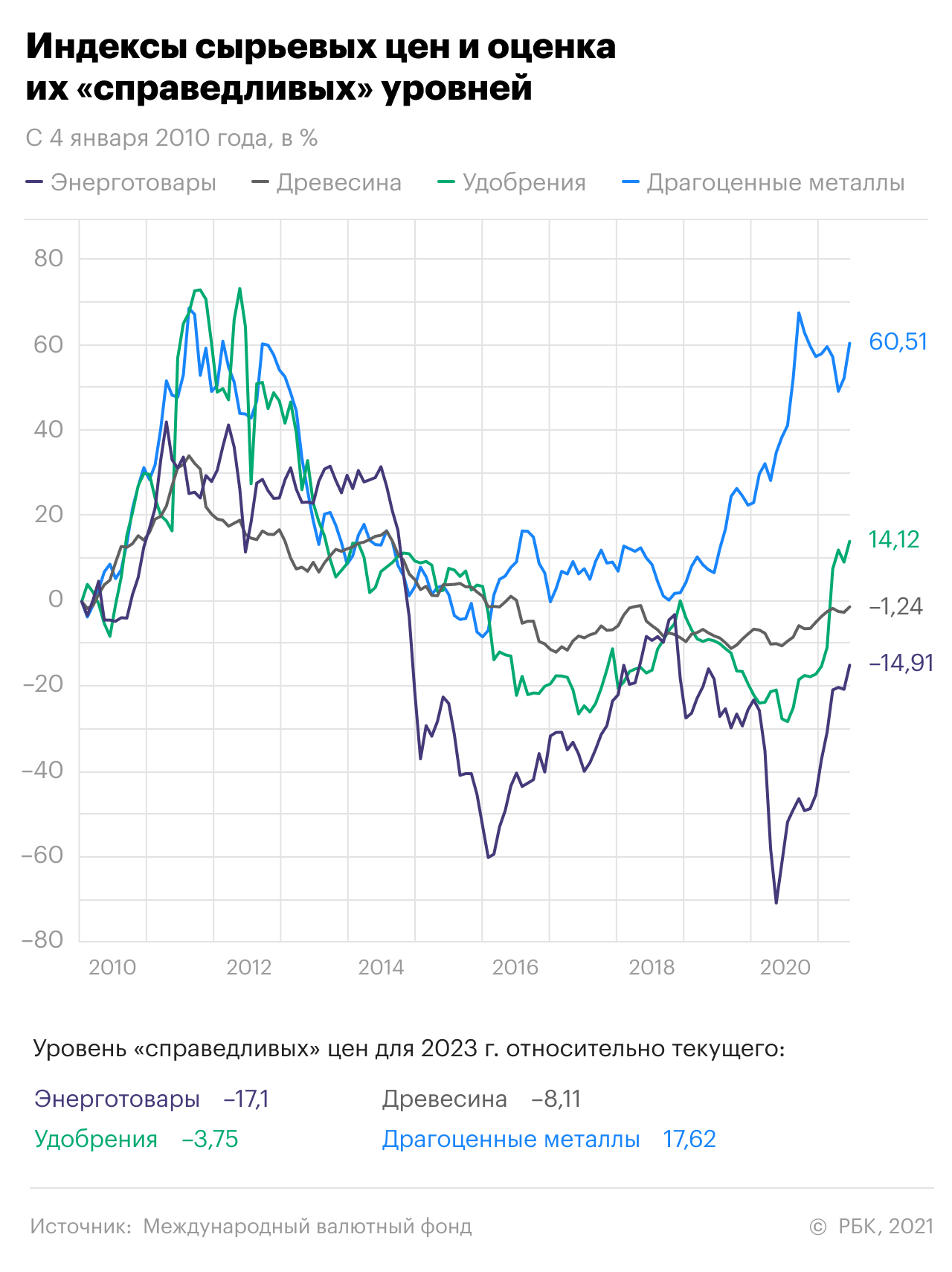

Часть денег поступила на сырьевые рынки, вызвав резкий и практически синхронный рост большинства сырьевых товаров, торгующихся на биржах. Обилие денег привело к появлению оптимистичных ожиданий относительно перспектив восстановления экономики, что дополнительно усиливало дефицит на отдельных товарных рынках, таких как металлы и древесина, спрос на которых упал не так сильно, как ожидали компании, сократившие производство в карантин.

Доступность практически бесплатного финансирования была основной причиной роста цен на сырье, а потому цены должны сохраняться на высоком уровне до тех пор, пока эта ситуация не изменится. По крайней мере, если государства не начнут вмешиваться в деятельность рынков.

Подорожание сырья уже привело к ускорению инфляции — и на западных рынках, и в России. В ответ на это Банк России повысил ключевую ставку и, вероятно, продолжит повышать ее в ближайшем будущем. В развитых странах долговая нагрузка гораздо выше, и резкое повышение ставок может привести к дестабилизации финансового положения целых отраслей, но нормализация денежно-кредитной политики, уже начавшаяся в ряде развивающихся стран, должна дойти и до развитых рынков.

Однако уровень сырьевых цен существенно превышает как уровни недавнего прошлого, так и уровни, при которых возможно формирование устойчивого спроса на них. Сырье оценивается так, словно мировая экономика находится в начале нового долгосрочного цикла роста.

Между тем, текущий экономический цикл длится с 2008 года — это видно и по фондовым рынкам, на которых не происходит серьезных долгосрочных падений, и по динамике ВВП крупнейших экономик. Падение в марте 2020 года не привело к «полноценному» завершению экономического цикла, поскольку оно не сопровождалось основными действиями, производящими перезапуск экономики: списанием долгов и перераспределением неработающих активов.

Скорее наоборот — ускорение инфляции, перспективы ужесточения денежно-кредитной политики и рекордный уровень долга указывают на то, что мир по-прежнему находится в поздней стадии экономического цикла. Перспективы уверенного роста мировой экономики в следующие 2-5 лет выглядят гораздо сомнительнее, чем пару лет назад.

В ближайшие месяцы финансирование на глобальных рынках будет по-прежнему оставаться доступным. Сырьевые товары будут оставаться дорогими. Однако в ближайшие годы, когда антикризисное стимулирование закончится, сырьевые цены должны будут снизиться до уровня пусть и выше докризисного, но заметно ниже текущего.

На первый взгляд, будущая нормализация финансовых условий должна вызывать тревогу. Она скорее всего будет сопровождаться ростом ставок и снижением доходов в экономике в целом и, возможно, затруднением доступа к финансированию.

Во-первых, не стоит рассчитывать на продолжение роста сырьевых цен и больших доходов нефтяников и металлургов, быстрого роста цен сырьевых компаний. Наблюдаемые сейчас цены — результат рекордного монетарного финансирования, которое планируют сворачивать, а не расширять.

Во-вторых, не стоит надеяться на сохранение доступного дешевого кредитования в долгосрочной перспективе. Условия кредитования для компаний все еще крайне благоприятны: рублевые ставки растут вслед за ключевой, но валютное финансирование по-прежнему доступно. Этим, вероятно, стоит воспользоваться, формируя долг на длительный срок. Долгосрочным инвесторам стоит учесть, что компании и отрасли с высокой долговой нагрузкой, особенно краткосрочной, будут более уязвимыми.

Рост цен приводит к ускорению инфляции и снижению реального платежеспособного спроса. Малые компании, при прочих равных, должны будут хуже переживать этот процесс — как из-за меньшей способности переносить рост цен в конечную стоимость продукции, так и из-за меньшего запаса финансовой прочности.

Изменчивость сырьевых цен затрудняет планирование, а потому можно ожидать активизации усилий государств по сглаживанию этих колебаний. Сверхдоходы отдельных отраслей будут перераспределяться. В России уже введены дополнительные налоги на металлургов, в Китае государственные интервенции привели к снижению цен. Вероятно, эта политика будет продолжаться. На бытовом уровне колебания сырьевых цен должны быть не слишком заметны. Капремонт может стать несколько дороже, растут цены автомобилей, но не слишком критично.