Добрый день!

В этой статье хочу познакомиться с компанией WCG Clinical, INC, которая выходит на IPO на этой неделе.

Предлагаю познакомиться с компанией и понять на сколько она может быть для нас интересна.

Дата IPO назначена на 05.08.2021 (среда).

Торги начнутся 06.08.2021 в четверг, а последний день приема заявок 05.08.2021, вторник.

Знакомство с компанией

Является ведущим поставщиком решений для клинических испытаний, ориентированным на предоставление решений, разработанных для значительного повышения качества и эффективности клинических исследований, стимулирования роста и соблюдения требований.

Трансформационные решения позволяют биофармацевтическим компаниям, контрактным исследовательским организациям (CRO) и учреждениям ускорить предоставление новых методов лечения и терапии пациентам, сохраняя при этом самые высокие стандарты защиты человека.

Использует свое дифференцированное стратегическое положение в центре экосистемы клинических испытаний, чтобы предоставлять новые типы технологических решений для всех заинтересованных сторон с целью устранения основных критических болевых точек на протяжении всего процесса клинических испытаний.

WCG была основана в 2012 году при поддержке Arsenal Capital Partners с целью систематического преобразования разработки лекарств путем устранения ключевых критических болевых точек, отрицательно влияющих на эффективность клинических испытаний.

Собственный набор технологических решений предоставляет услуги этической экспертизы, а также более широкие решения для клинических испытаний, включая планирование и оптимизацию исследований, вовлечение пациентов, а также услуги научной и нормативной проверки.

Компания о себе:

По оценкам нашего руководства, за последние два года, закончившиеся 31 декабря 2020 г., WCG поддержала примерно 90% всех глобальных клинических испытаний по широкому спектру терапевтических областей и фаз испытаний, и за тот же период наши решения использовались 87% всех новых лекарств и терапевтических биопрепаратов одобрены Управлением по санитарному надзору за качеством пищевых продуктов и медикаментов США («FDA»).

С глобальной рабочей силой из более чем 4000 человек, которые являются ключевыми для нашей миссии и нашей платформы, мы присутствуем в 71 стране.

Наш значительный опыт подтверждается нашим послужным списком поддержки более 4000 глобальных клинических испытаний с марта 2020 года по февраль 2021 года.

Капитализация компании оценивается в 6 миллиардов долларов.

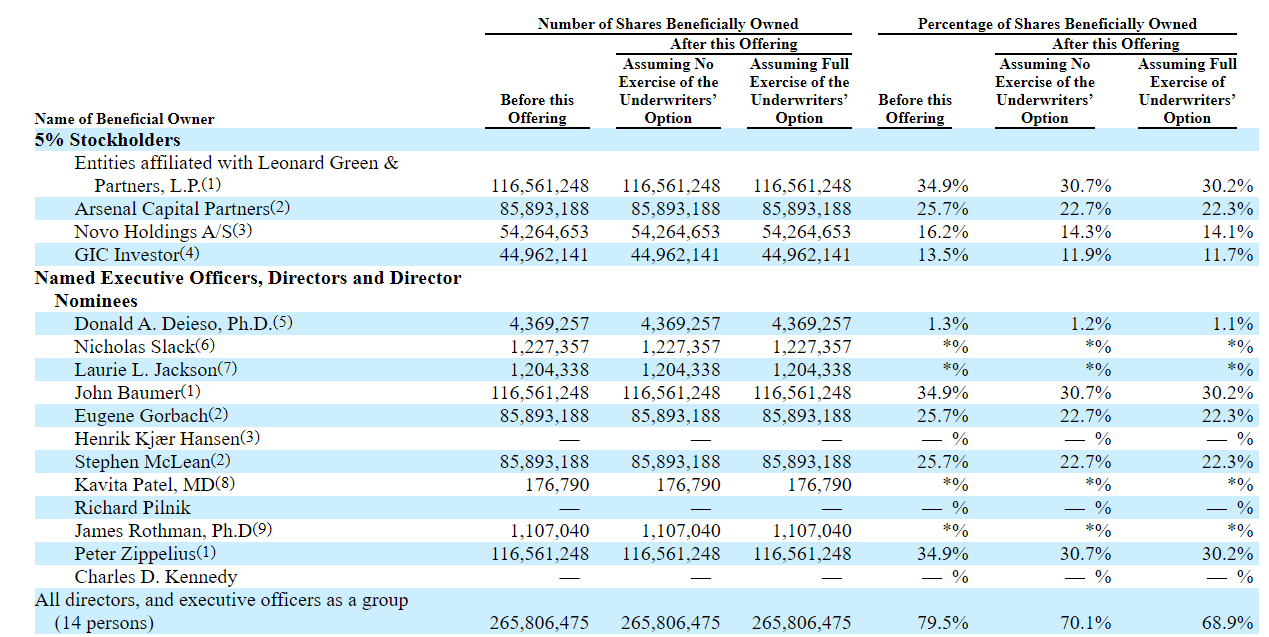

Основные акционеры:

Leonard Green & Partners, L.P 35%

Arsenal Capital Partners 25%

Novo Holdings A/S 16%GIC Investor13%

IPO

Планируется привлечь 720 миллион долларов.

# акции (в миллионах): 45 .

Ценовой диапазон: 15-17 долларов.

Андеррайтеры: Goldman Sachs/ Morgan Stanley/ BofA Securities/ Barclays/ Jefferies/ William Blair/ BMO Capital Markets/ UBS Investment Bank/ SVB Leerink/ HSBC

Дата #ipo 04.08.2021/ Среда.

Дата торгов: 05.08.2021 / четверг.

Последний день приема заявок: 03.08.2021 / вторник.

Финансовые показатели

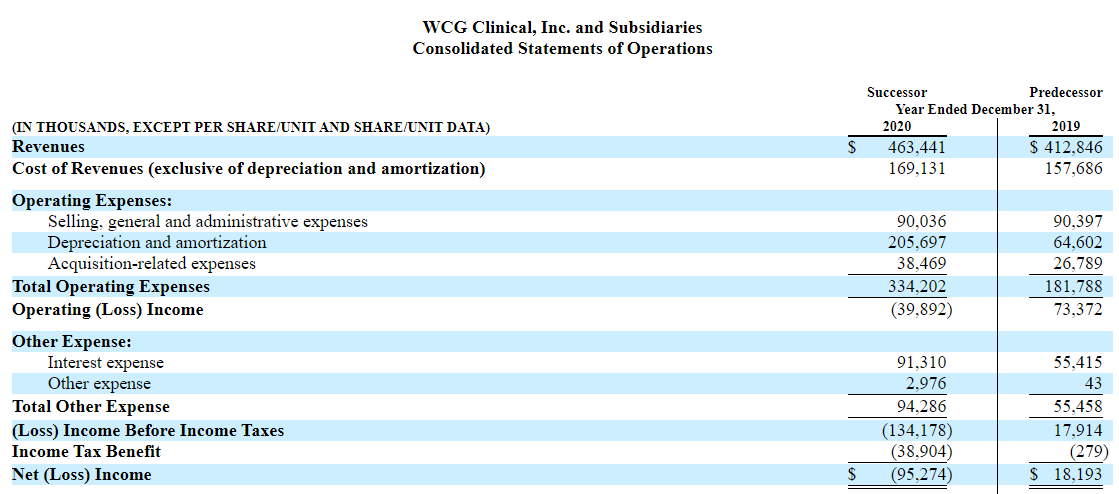

Выручка за 2019 год: 412,846 миллиона долларов.

Выручка 2020 год: 463,441 миллиона долларов. Рост гг 12%.

Чистая прибыль 2019: 18,193 миллионов долларов.

Чистая прибыль 2020: минус 95,274 миллионов долларов.

Балансовые отчеты

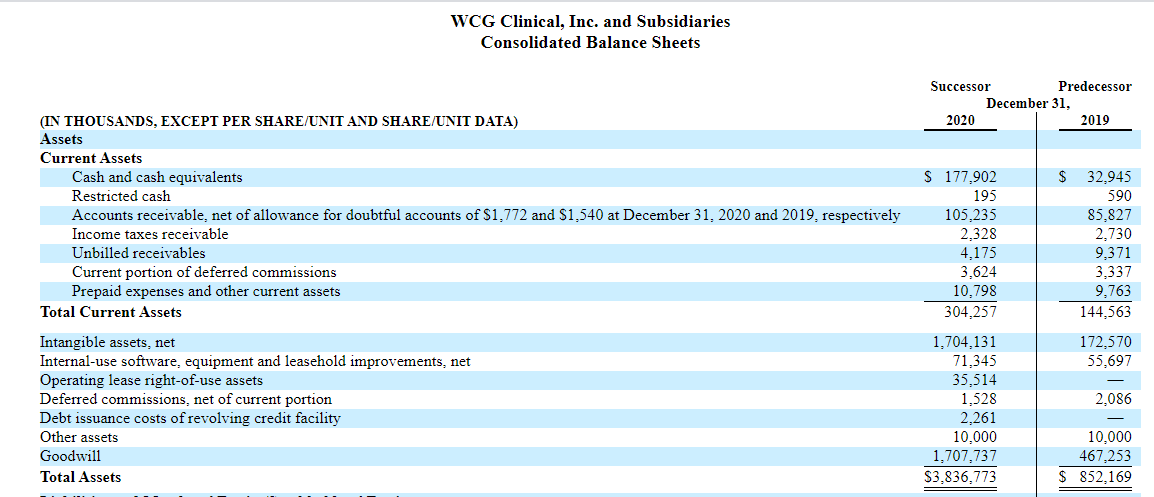

Активы: 3,836 миллиарда долларов.

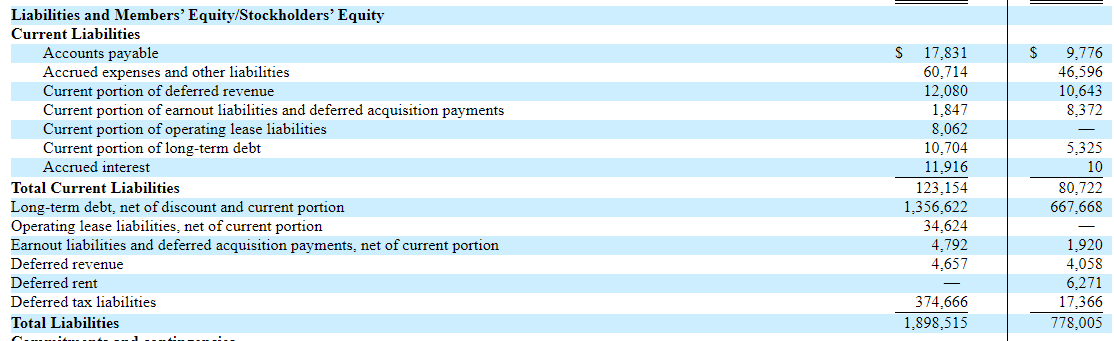

Обязательства: 1,898 миллиардов долларов.

Использование доходов

Вырезка из формы S-1:

Мы намерены использовать чистую выручку от этого предложения следующим образом:

во-первых, погасить все непогашенные займы в размере 140,0 млн долларов в рамках возобновляемой кредитной линии плюс соответствующие комиссии и начисленные проценты;

оставшаяся сумма для погашения непогашенных займов в рамках срочной ссуды с первым залогом, предполагающей первоначальную цену публичного размещения акций в размере 16,00 долларов США за акцию, составляет 534,0 млн долларов США.

Заключение

Неоднозначное мнение сложилось.

90 % всех испытаний проводится с помощью WCG CLINICAL это большой плюс. Говорит о лидирующих позициях в своей отрасли.

Слабые темпы роста выручки, всего 12%. Минус. Но за 3 м 2021 рост составил уже 30%.

В 2020 показали чистый убыток в отличии от 2019 года. Минус.

Все средства вырученные с IPO пойдут на погашение долгов. Обычно, это минус.

Размещение среднее. 720 миллионов. Учитывая что эта сделка, пока, единственная на этой неделе, не думаю что одобрение будет высоким.

Не самое лучшее размещение. Но пропускать не стоит.

Предполагаю, что могут появится другие сделки, поэтому заявку нужно уменьшить.

Рекомендую подать не более 30-40%.

Всем хорошего дня.

Мой номер тел. 7 961 207 3204. (WhatsApp Telegram)

Все статьи в телеграм: https://t.me/pavelluzin_fc

Группа в телеграм, с рыночными идеями по акциям США https://t.me/torgidei