Всем доброго дня! Пишу вторую часть статьи, про формирование инвест портфеля для своего ребенка. Первую часть можете прочитать в статье.

Для тех, кому лень читать статью, я коротко напомню основные критерии портфеля.

- стартовая сумма 100.000 руб;

- временной диапазон от 15 лет;

- цель — сохранить и заработать, при умеренном риске;

- ежемесячные пополнения, минимум на 3000 руб;

- покупаю акции, облигации и фонды. По странам без ограничений.

После покупки части акций, я стал покупать остальное, об этом ниже.

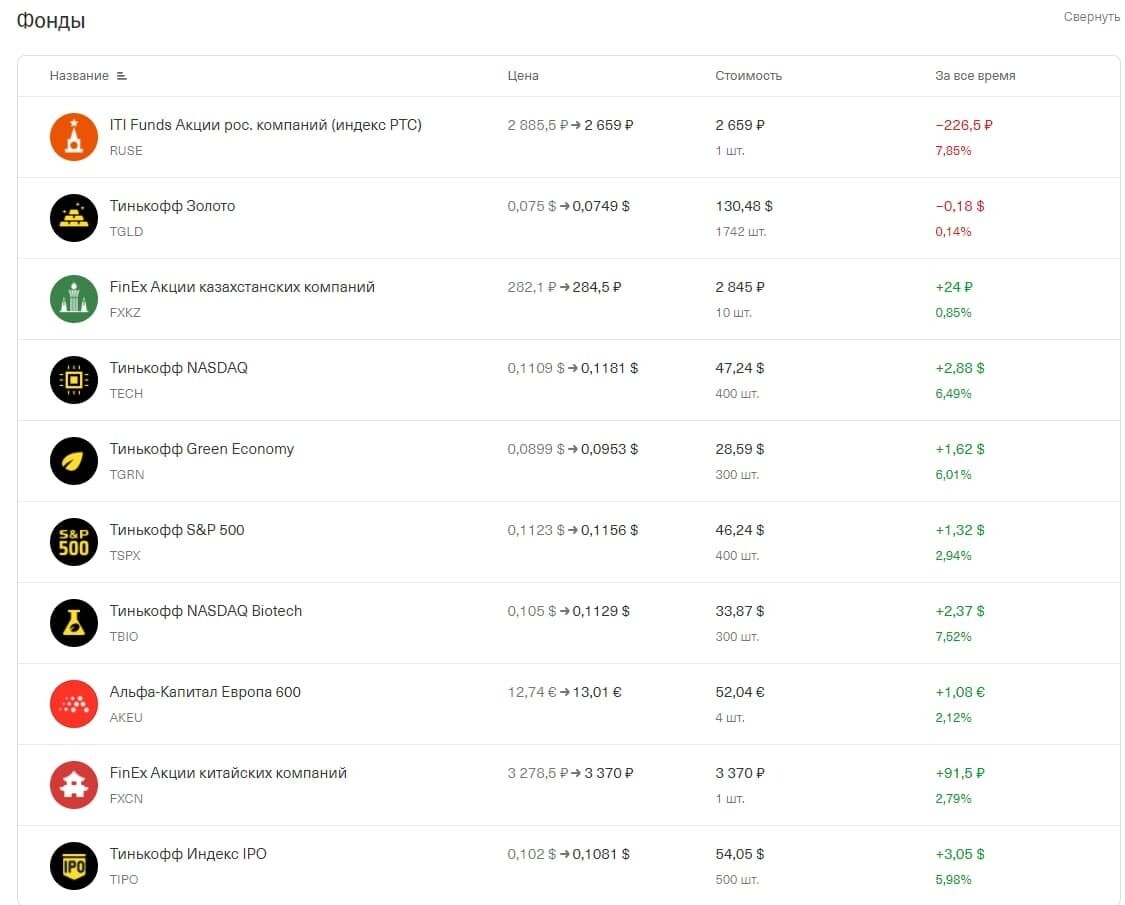

Фонды

По плану у меня распределение такое:

- 30% акции;

- 30% фонды;

- 15% облигации;

- 10% золото;

- 10% сырьевые отрасли;

- 5% спекуляции, прочее (рискованные активы);

По фондам, тут стоит отметить, что фонды или ETF, наверное, самый удобный и простой способ сформировать портфель, т. к они собраны сразу из нескольких компаний нужного сектора. Котировка одна, а компаний внутри с десяток или больше, удобно. Поэтому их доля в портфеле высокая.

Почему же тогда просто не собрать полностью портфель из них? По началу я так и хотел, но углубившись, решил пойти другой моделью, что бы изучить все направления, их плюсы и минусы на долгосрочной дистанции. Кроме этого некоторые компании меня интересовали отдельно, а их доли в фондах были не велики или их там не было вовсе.

Итак какие фонды я купил? Бюджет 30.000 руб, стал отбирать. Цель была охватить как можно больше направлений и стран.

- $FXKZ — фондовый рынок Казахстана;

- $RUSE — входят акции крупнейших российских компаний;

- $FXCN — акции китайских компаний;

- $TGRN — Тинькофф Green Economy — фонд в долларах инвестирует в акции компаний-лидеров по развитию экологически чистых технологий по всему миру;

- $TECH — Тинькофф nasdaq фонд в долларах, делающий ставку на информационные технологии;

- $TBIO — Тинькофф nasdaq Biotech фонд в долларах, инвестирующий в фармацевтические и биотехнологические компании из США, Великобритании, Швейцарии, Китая, Израиля и других стран;

- $TSPX — Тинькофф S&P 500 фонд в долларах, в состав которого входят акции 500 крупнейших компаний США из более чем 60 отраслей;

- $TIPO — Тинькофф Индекс IPO фонд в долларах, инвестирующий в акции компаний после их первичного размещения на биржах США и владеющий ими до включения в фондовые индексы S&P 500, Russel 1000 или nasdaq-100.

- $AKEU — фонд Альфа-Капитал Европа 600, фонд в евро, представляет доходность на акции компаний 17 стран Еврозоны, покрывая 90% европейского рынка акций.

Большая часть фондов куплена в $ и евро, что так же положительно влияет на диверсификацию. Так же собрал доступные страны и направления.

Кстати, отмечу один не удобный момент в работе с Тинькофф Инвестициями. Если покупать фонды в валюте и у вас заранее не было обмена, т.е депо в рублях, приходиться отдельно менять валюту, искать и перезаходить во вкладку. Было бы гораздо удобнее предлагать авто-конвертацию по текущему курсу. Но это к слову.

На этом с фондами пока все, буду увеличивать и докупать соразмерно пополнениям портфеля.

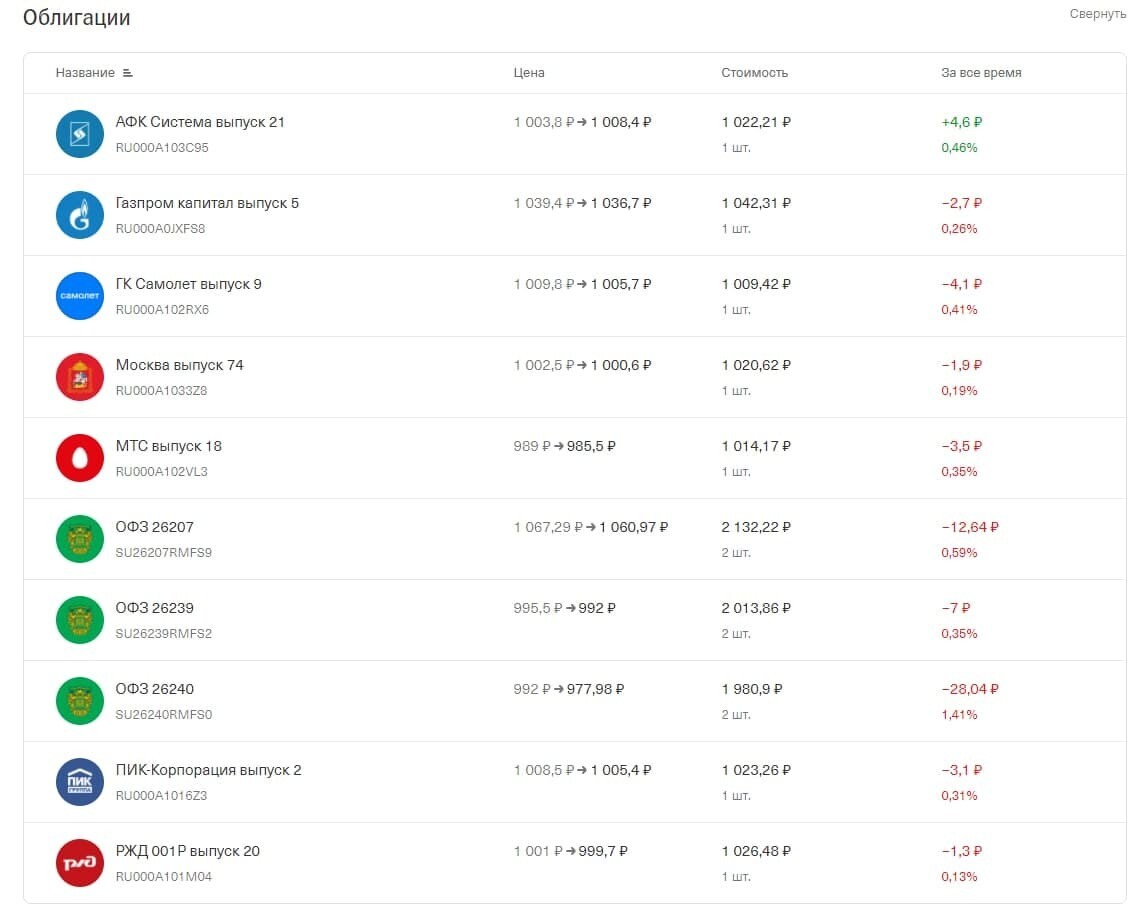

Облигации

С данным разделом я сильно не заморачивался, разделил на 2 группы это ОФЗ (гос облигации) и корпоративные облигации (частные компании). Старался выбирать по надежности и доходности, учитывая рейтинг эмитента. Сумма 15.000 руб.

Средняя доходность у меня вышла 7%, при текущих значениях.

Брал на разные сроки, сейчас перечислю, что именно:

ОФЗ по 2 штуки

- ОФЗ 26239 $SU26239RMFS2 — 2031 год погашение.

- ОФЗ 26240 $SU26240RMFS0 — 2036 год погашение.

- ОФЗ 26207 $SU26207RMFS9 — 2026 год погашение.

Облигации компаний по 1штуке

- АФК Система выпуск 21 $RU000A103C95 — 2026 год погашение.

- Газпром капитал выпуск 5 $RU000A0JXFS8 — 2024 год погашение.

- ГК Самолет выпуск 9 $RU000A102RX6 — 2024 год погашения.

- Москва выпуск 74 $RU000A1033Z8 — 2028 год погашения.

- МТС выпуск 18 $RU000A102VL3 — 2024 год погашения.

- ПИК-Корпорация выпуск 2 $RU000A1016Z3 — 2024 год погашения.

- РЖД 001Р выпуск 20 $RU000A101M04 — 2027 год погашения.

Самый долгий срок 2036. Решил основное взять в пределах 10 лет. Облигации называют самым надежным способом сохранить капитал, при этом% выше банковского по вкладам. Вот и проверю. Пока выплат по купонам накапало на скромных 170 руб.

Золото и сырьевой сектор

Я данные сектора разделил, для удобства. Хотя по сути это все один сектор.

По золоту, было несколько вариантов, я остановился на покупке фонда Тинькофф Золото $TGLD. Купил на 130$ — 10%.

Это биржевой фонд в долларах, инвестирующий в физическое золото на рынке драгоценных металлов Московской Биржи. Золотые слитки находятся в специальных хранилищах Национального Клирингового Центра. Чистое золото, все в баксах. То, что я и хотел.

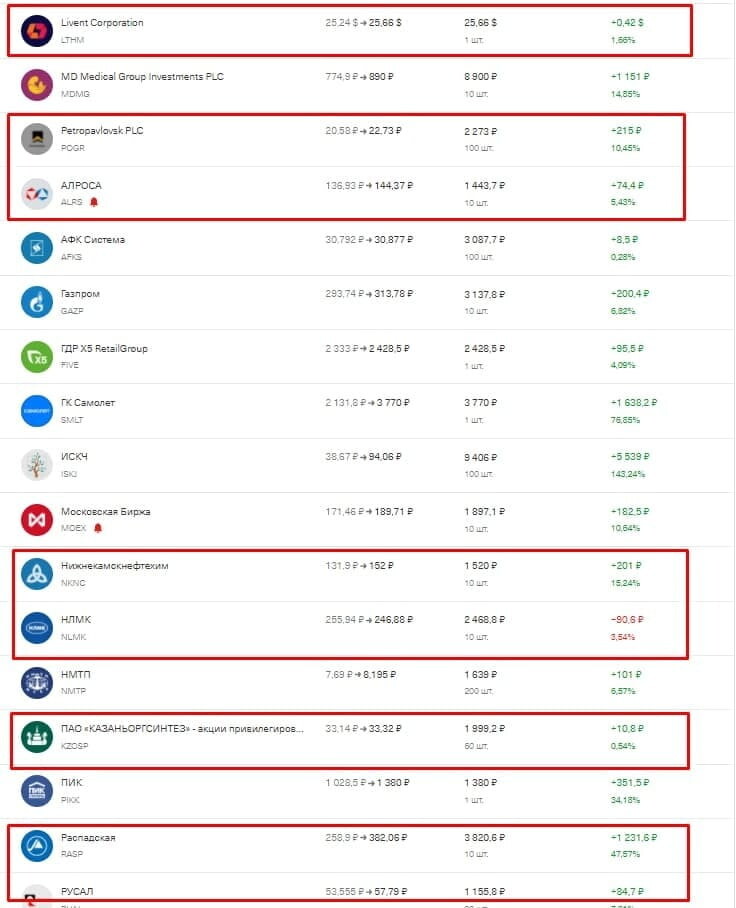

Выделил сырьевой сектор с текущими доходностями.

Теперь по сырьевому сектору, что взял:

- ПАО «Казаньоргсинтез» $KZOSP — полиэтилен, трубы;

- Petropavlovsk $POGR — золотодобыча;

- Алроса $ALRS — алмазы;

- Нижнекамскнефтехим $NKNC — этилен, пропилен, синтетический каучук и нефтепродукты;

- НЛМК $NLMK — сталь;

- Распадская $RASP — уголь;

- РУСАЛ $RUAL — алюминий;

- Livent Corporation $LTHM — литий.

Набрал на 10% от суммы портфеля, охватил, сколько смог, буду увеличивать долю и докупать сектора.

Прочее

5% я выделил под рискованные идеи, на мой взгляд. Данный сектор планирую постоянно менять, в долгую не держать. Расчет на выстрел котировки и ее последующей продажи.

Пока купил HeadHunter Group PLC $HHR и ПАО «Новороссийский морской торговый порт» $NMTP. Сектора привлекательные, с возможностью апсайда

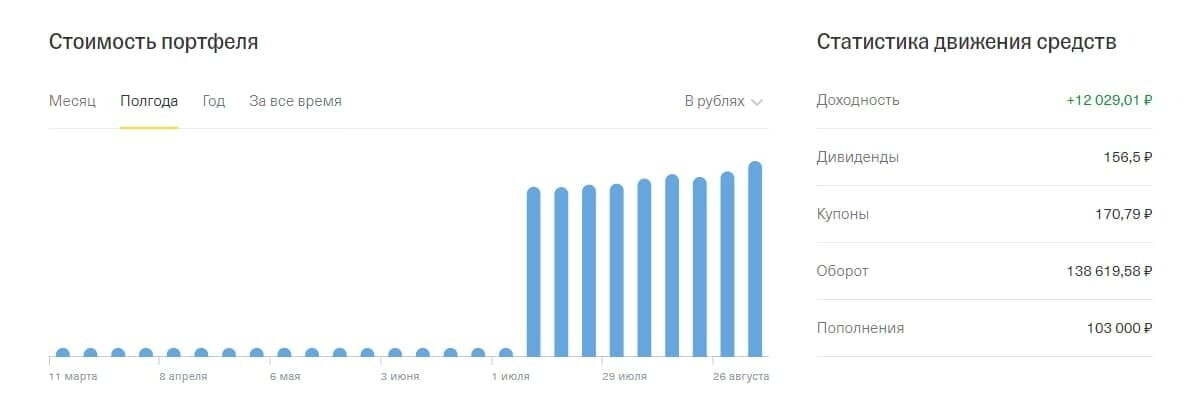

Промежуточный итог

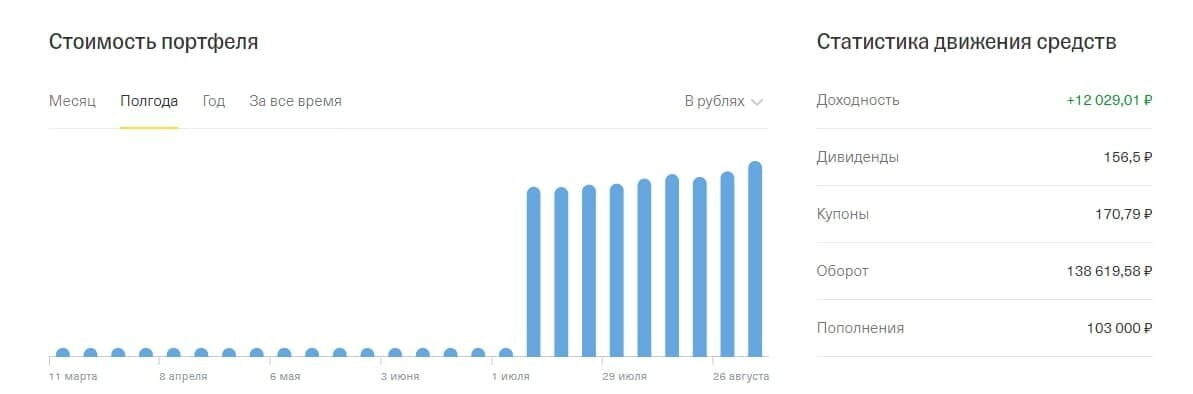

Итак, какие результаты по данному портфелю на текущий момент.

Доходность — 12% или 12.000 руб с конца июля.

Дивиденды — 156 руб.

Купоны — 170 руб.

Пополнено 103.000 руб

Разумеется, данная доходность ничего не значит, т.к горизонт инвестирования не месяц, а намного дальше. Тем более беря во внимание то, что крупные цифры доходности сконцентрированы в 4-5 активах.

На этом пока все, портфель запущен, далее планирую дополнять по возможности. Т.к это такая же копилка и основную часть средств в любом случае внесу я сам.

Так же продолжу вести открытую статистику для вас и себя.

Еще заметил, что на положительный счет смотреть психологически приятнее, но это к слову.

Всем спасибо за внимани, и если вам такая тема интересна, подписывайтесь на мой телеграмм канал Антитрейдер. В нем по #детский_портфель вы можете найти подробные разборы активов, которые я покупаю в портфель и не только.

Забыл добавить, данные покупки и действия не являются инвестиционной рекомендацией. Хорошего дня!