Январь-2022 может стать для мировых рынков худшим месяцем с начала пандемии.

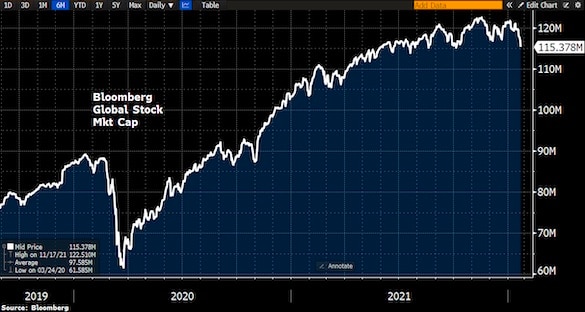

За неполные три недели капитализация глобальных фондовых бирж схлопнулась на 5 триллионов долларов в результате фронтальных распродаж, охвативших площадки от Азии до США.

Подписывайтесь на Finanz.ru в Telegram

На ожиданиях ужесточения политики ФРС — с остановкой «печатного станка» и повышением долларовых ставок — американские акции потеряли 10% по индексу S&P500 и более 15% по высокотехнологичному Nasdaq, что стало для него худшим результатом с глобального финансового кризиса в октябре 2008 года.

Иднекс компаний малой капитализации Rusell 2000 обвалился на 20% и оказался на грани «медвежьего рынка», а «Иидекс страха» VIX подскочил до максимума с октября 2020 года.

«Двойной удар от рисковых событий оказался слишком сильным, чтобы на Уолл-стрит смогли его переварить», — говорит Фиона Чинкотта, старший аналитик City Index.

Во-первых, инфляция в США ускорилась до максимума за 40 лет (7% в декабре), и уже в марте ФРС остановит выкуп активов и может начать повышение процентных ставок. Во-вторых, над Европой нависла угроза войны, и ликвидировать ее путем переговоров с Россией пока не удалось.

«Инвесторы спасаются бегством из рисковых активов», — констатирует Чинкотта.

Европейские акции в понедельник пережили худший обвал с июня 2020 года — на 3,81% по индексу EuroStoxx600. Биржи Франции и Германии завершили день падением почти на 4%, в то время как газовые котировки взлетели на 16% и вновь превысили 1000 долларов за тысячу кубометров.

«Угроза конфликта у самых границ давит на европейские индексы по мере того, как тают надежды на то, что дипломатам удастся прийти к чему-то существенному», — говорит Сюзанна Стритер, старший аналитик Hargreaves Lansdown.

В понедельник США, Британия и Австралия начали эвакуацию посольств из Киева, а НАТО привело войска и боеготовность и отправило дополнительные силы на восточный фланг. США тем временем рассматривают возможность переброски в Европу контингента из 5 тысяч солдат, который, как утверждают источники The New York Times, в случае необходимости может быть увеличен в 10 раз.

Момент истины для рынков настанет в среду, когда состоится очередное заседание ФРС, предупреждает аналитик OANDA Крейг Эрлам. Котировки фьючерсов на ставку Федрезерва на прошлой неделе заложили четыре повышения в этом году, и американскому ЦБ предстоит найти «тонкий баланс», указывает Эрлам: с одной стороны, убедить инвесторов в своей способности обуздать инфляцию, а с другой — не обрушить рынки.

Инвесторы беспокоятся, что ужесточение денежной политики в США может обернуться экономическим спадом, говорит Ствен ДеСанктис, стратег Jefferies. Первые тревожные звоночки уже прозвенели: индекс деловой активности в секторе услуг Штатов в январе спикировал с 57,6 до 50,9 пункта и оказался на грани зоны рецессии, которая начинается ниже отметки 50.

«Инвесторы видят, что агрессивный Федрезерв может столкнуть экономику в рецессию», — говорит ДеСакнтис.