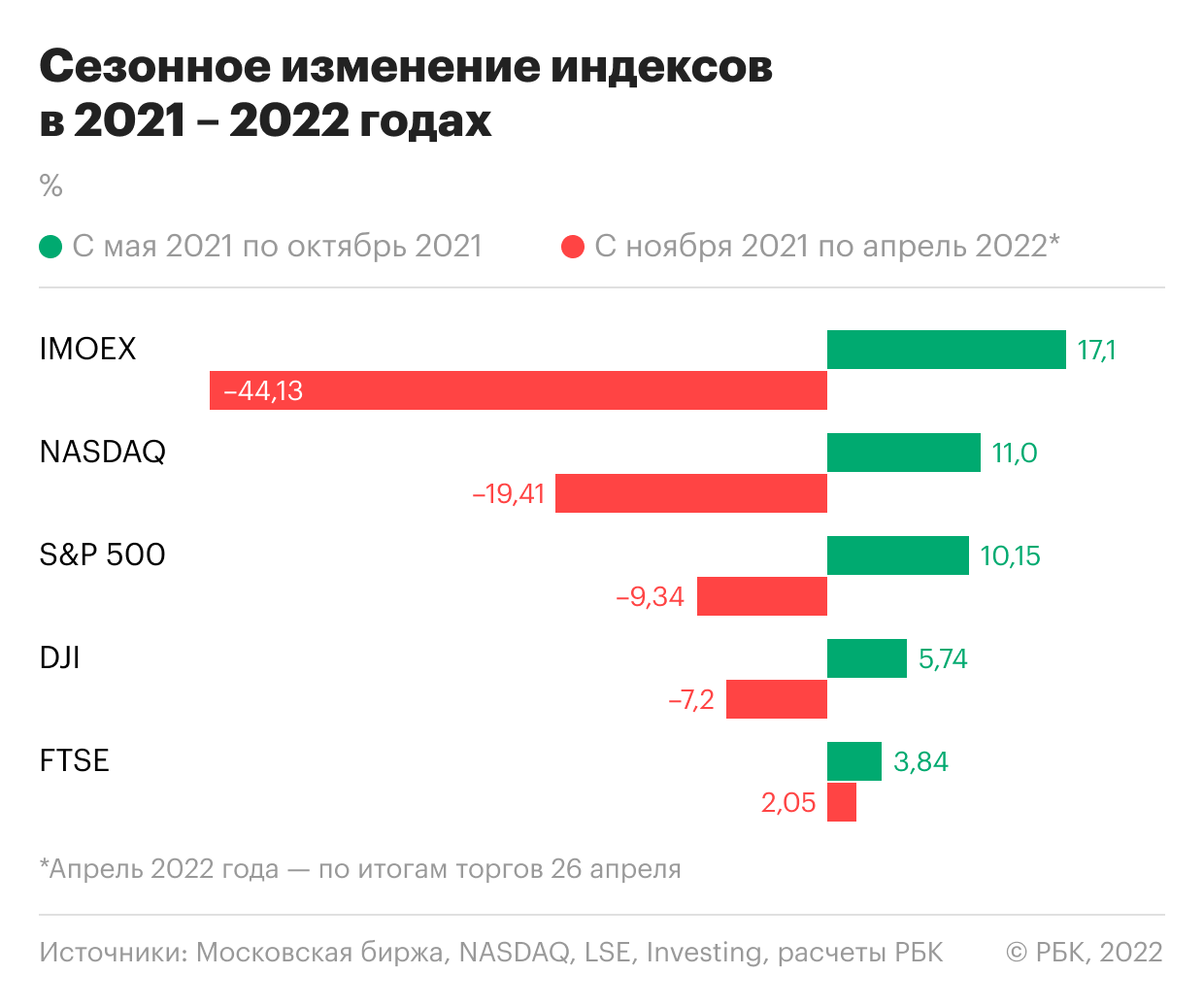

Но статистически подтвержденная закономерность не действует неукоснительно в каждый отдельный год. Только что завершившийся цикл сезонов 2021 и 2022 годов стал ярким примером того, что из любого правила бывают исключения. По итогам зимнего сезона — с ноября по апрель — практически все значимые индексы показали снижение.

Как отметила руководитель отдела анализа акций инвестиционного холдинга «Финам» Наталья Малых, проблема со статистическим анализом заключается в том, что он игнорирует новостной фон, который может изменить тренды. «Когда происходят исторические события, — говорит Наталья Малых, — статистические выкладки можно выбросить в окно». По словам аналитика, зимой мы видели снижение американских индексов из-за инфляции и роста доходностей и обвал на российском рынке акций из-за геополитики.

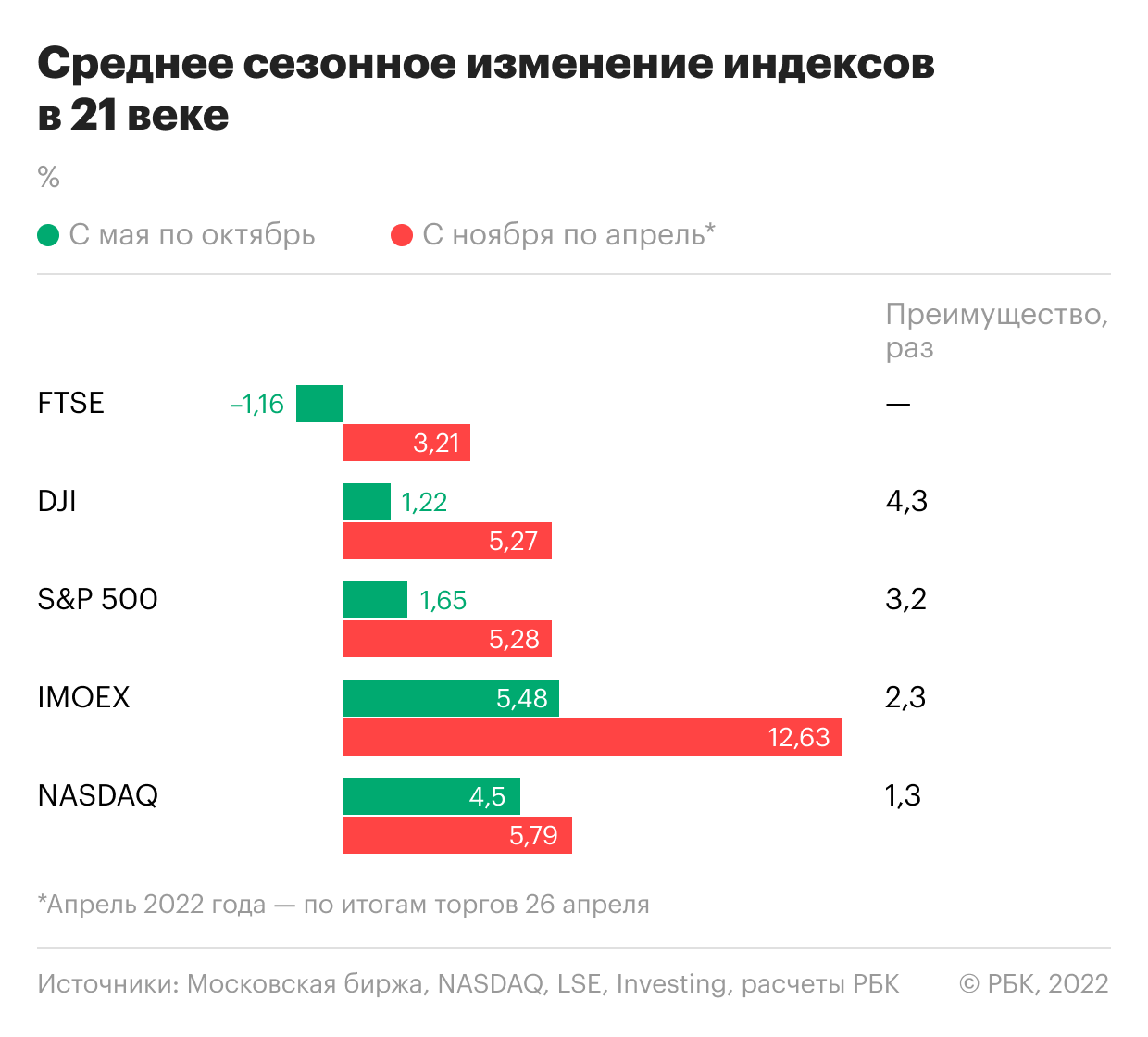

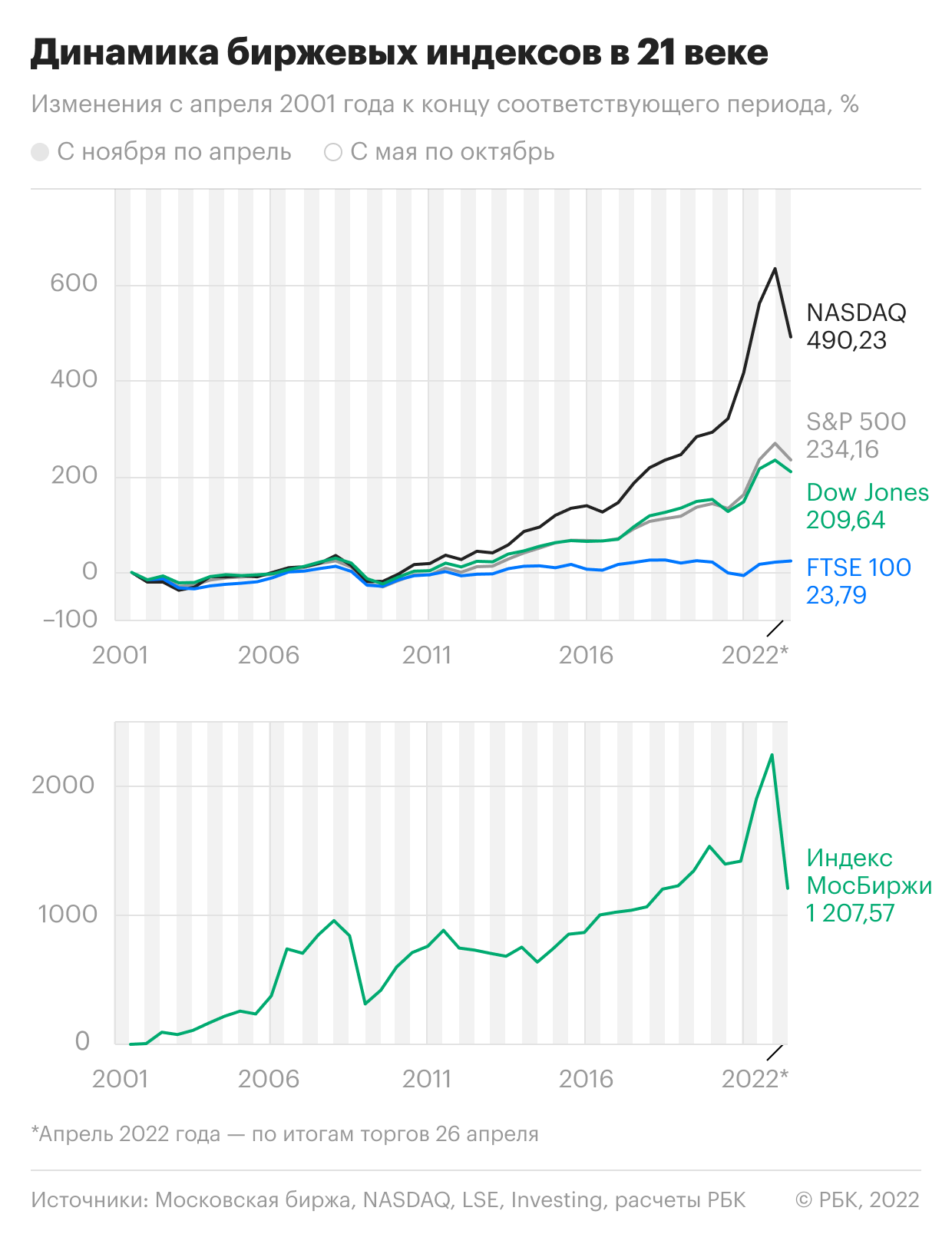

Тем не менее снижение индексов, даже весьма значительное, как в случае с индексом Мосбиржи, не сломало статистическое правило. Анализ динамики индексов в XXI веке (с апреля 2001 года по апрель 2022 года) показал, что рост индексов в период с ноября по апрель превосходит рост с мая по октябрь. Причем правило Sell in May более четко проявляется на родине поговорки на примере британского индекса FTSE. С мая по октябрь британский индекс в среднем показывает отрицательную динамику.

Тем не менее, пользуясь правилом Sell in May на практике, важно помнить, что оно работает именно статистически — если им пользоваться на протяжении достаточно большого количества сезонов. Но если вы решите применить поговорку однократно, то, к сожалению, есть шанс, что вы попадете в неудачную полосу.

«Исторически для российского рынка акций, действительно, период с ноября по апрель был более благоприятным, чем остальная часть года. Но частному инвестору, принимая решение о покупках и продажах акций в своем личном портфеле, следует иметь в виду, что, как и любая другая статистическая информация, этот феномен имеет определенную вероятность и не наблюдается из года в год», — предупреждает директор по инвестициям УК «Открытие» Виталий Исаков.

Действительно, с начала XXI века в среднем индекс Мосбиржи вырастал с ноября по апрель на 12,6%, а с мая по октябрь — на 5,5%. Но с ноября 2021 года по апрель 2022-го индекс Мосбиржи упал на 44,13%. А, например, с мая по октябрь 2005 года индикатор показывал рост на 41,87% после снижения с ноября 2004-го по апрель 2005-го на 6,2%.

Кроме того, индекс Мосбиржи в XXI веке семь раз демонстрировал снижение с ноября по апрель (2005, 2008, 2012, 2013, 2014, 2020 и 2022 годы). А в 2003, 2009, 2013, 2014 и 2019 годах в летний период с мая по октябрь индекс Мосбиржи показывал большую доходность, чем в соседние зимние сезоны. То есть получается, что десять из 22 лет наблюдения правило Sell in May не срабатывало. Стратегия принесла бы прибыль в случае непрерывного применения.

Мы также оценили правило на большем временном отрезке, рассмотрев динамику индексов за всю их историю. Dow Jones Industrial c 1896 года, S&P 500 с 1957 года, NASDAQ Composite c 1971 года, FTSE с 1984 года, индекс Мосбиржи с 1997 года.

С одной стороны, тенденция к превышению роста индексов с ноября по апрель над ростом с мая по октябрь также четко определена. Но при этом те же длительные наблюдения показывают и серьезную возможность неудачи при попытках использовать правило «продавай в мае» в течение отдельного сезона. Так, из 126-летней истории индекса Dow Jones, индекс 40 раз показывал снижение в период с ноября по апрель.

Относительно того, стоит ли сейчас, в начале этого мая, использовать стратегию Sell in May, мнения аналитиков разделились.

Руководитель отдела анализа акций «Финама» Наталья Малых прогнозирует, что динамика рынков в ближайшие месяцы будет довольно слабой и может вписаться в статистику поговорки. По ее мнению, пока банки не пересмотрели ставки по депозитам после снижения ключевой ставки ЦБ до 14%, у инвесторов есть время разместить деньги под текущие проценты на среднесрочную перспективу.

«Российские акции сейчас не особо пользуются спросом, за исключением последних нескольких дней, и с учетом приостановки выплаты дивидендов и выпуска отчетов рядом компаний вряд ли можно ожидать прихода крупных денег на рынок. Индекс Мосбиржи в лучшем случае будет в боковике на минимумах или может даже просесть процентов на 10% от текущих уровней», — поясняет аналитик. Комментируя перспективы рынка США, эксперт отметила, что с учетом нового витка инфляции и планов ФРС по быстрому ужесточению денежно-кредитной политики S&P 500 может просесть до 3600 (-14% от закрытия 27 апреля).

Главный аналитик ПСБ Владимир Соловьев также считает, что пока депозитные ставки остаются на высоком уровне, инвесторам лучше переждать «бурю» в депозитах. При этом он отмечает, что в мае могут наблюдаться распродажи акций западных компаний, так как к сезонным причинам добавится ужесточение денежно-кредитной политики ФРС США, вызванное необходимостью сдерживания инфляции. По его оценкам, наиболее уязвимыми станут акции технологического сектора, в то время как акции сырьевых секторов могут продолжить расти за счет высоких цен на товарных рынках и за счет начала автомобильного сезона в США. «Поэтому стратегия сокращения позиций в мае может быть актуальна в текущем году», — замечает аналитик.

В то же время на российском рынке Соловьев видит причины для оптимизма — после мартовских экономических шоков акции могут показать противоположную динамику и начать восстанавливаться, что связано со стабилизацией экономической ситуации и их заметной перепроданностью. «Однако дальнейшая динамика рынка будет зависеть от развития ситуации на Украине и степенью усиления санкционной риторики», — напомнил аналитик.

Cкептически настроен относительно применения стратегии Sell in May директор по инвестициям УК «Открытие» Виталий Исаков. Как считает эксперт, попытки улучить момент, поймать дно или воспользоваться фактором сезонности могут привести к тому, что большой восстановительный рост котировок будет упущен. «Продавать акции по самым низким ценам за прошедшие несколько лет в надежде откупить их еще дешевле через полгода выглядит для нас как проигрышная ставка», — сказал Исаков. «С текущих уровней рынок имеет кратный потенциал роста на горизонте нескольких лет, и для частного инвестора сейчас самое важное — не обыграть самого себя. Мы бы не советовали делать подобные ставки, если вы не являетесь профессиональным спекулянтом», — отметил аналитик.

Директор по анализу финансовых рынков и макроэкономики УК «Альфа-Капитал» Владимир Брагин еще более категоричен. По его мнению, календарные особенности движения цен на фондовом рынке — это, как правило, зависимости типа «лысый-волосатый». Аналитик объясняет позицию следующим образом: «Если есть большой массив данных по большому числу показателей за большое время, то в нем всегда можно отыскать какие-то исторически проявляющиеся статистические связи. Проблема в том, что насколько бы устойчивой такая связь ни была, нет никакой уверенности, что в будущем они окажутся такими же». Брагин уверен, что просто ориентироваться на то, что в каком-то месяце какой-то актив обычно рос — очень непродуктивная затея для принятия инвестиционных решений.

Следите за новостями компаний в телеграм-канале «Каталог РБК Инвестиций»