Результаты холдинга и покупка нефтяных компаний

Уоррен Баффет начал свою презентацию со слайда о прибыли после уплаты налогов холдинга Berkshire Hathaway за первый квартал года. Операционная прибыль холдинга незначительно выросла и составила $7,04 млрд ($7,02 млрд годом ранее), при этом чистая прибыль сократилась более чем на 53%, до $5,46 млрд.

По словам Баффета, конгломерат не проводил обратный выкуп собственных акции в апреле, несмотря на то, что в этом месяце цена акций Berkshire Hathaway снизилась на 8,29% на фоне масштабной коррекции всего рынка. Однако с начала 2022 года бумаги холдинга выросли на 7,96%, тогда как индекс широкого рынка S&P 500 снизился на 13%.

По итогам первого квартала, Berkshire Hathaway направил на покупку акций различных компаний более $51 млрд. Основными сделками холдинга в первом квартале стали инвестиции в акции нефтяных компаний Occidental Petroleum и Chevron. В общей сложности Berkshire Hathaway владеет 136,4 млн акций Occidental Petroleum, или около 14% всех ее бумаг, находящихся в обращении. В течение квартала также были существенно увеличены вложения в Chevron и по итогам первого квартала холдинг владел пакетом акций на сумму $25,9 млрд — на 31 декабря 2021 года этот пакет оценивался в $4,49 млрд.

Глава Berkshire Hathaway также заявил, что инвестиционное настроение в настоящее время «безрадостное». «У нас так много проблем с поиском новых идей, что нам трудно их игнорировать», — сказал Баффет на встрече в Омахе. Любая сделка конгломерата «теперь должна быть значительной», сказал он. Так он объяснил причину того, что холдинг «всего за две недели купил 14% бизнеса, который существует уже десять лет», имея в виду скупку бумаг Occidental Petroleum.

Ставка на акции Activision Blizzard на фоне сделки с Microsoft

Уоррен Баффет также упомянул о покупке Berkshire Hathaway доли в компании Activision Blizzard в четвертом квартале прошлого года. В январе корпорация Microsoft объявила о решении приобрести компанию по производству видеоигр за $68,7 млрд и теперь ждет одобрения регуляторов. Баффет также добавил, что не знал о планах Microsoft по поглощению компании, когда инвестировал в Activision Blizzard.

Более того, инвестор сообщил, что после объявления о сделке холдинг начал скупать еще больше акций Activision Blizzard, так как их цена была ниже предложения Microsoft. IT-компания планирует выкупить бумаги производителя игр по $95 за штуку. После объявления сделки акции Activision торговались в диапазоне $75-83. По словам Баффета, сейчас Berkshire Hathaway владеет примерно 9,5% акций игровой компании.

«Если сделка состоится, мы заработаем немного денег, а если сделка не состоится, то кто знает, что произойдет. Мы не знаем, что сделает Министерство юстиции, мы не знаем, что сделает Евросоюз, мы не знаем, что сделают другие юрисдикций. Одно мы знаем точно — у Microsoft есть деньги», — сказал Баффет.

Критика бизнеса Robinhood после обвала бумаг более чем на 70%

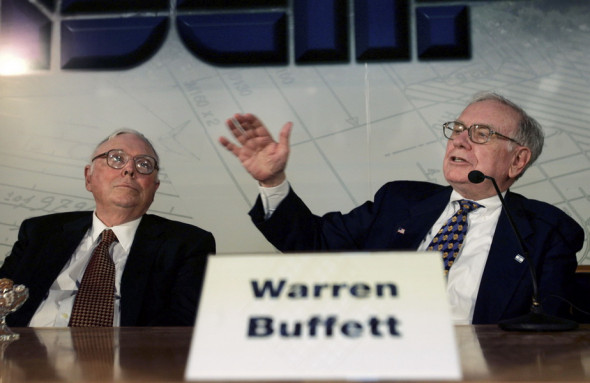

Вице-председатель совета директоров Berkshire Hathaway и многолетний партнер Баффета Чарльз Мангер также в жесткой форме раскритиковал бизнес Robinhood. Компания, которая предоставляет возможности торговли акциями и биржевыми фондами через мобильное приложение без комиссии, провела IPO летом прошлого года по цене $38 за бумагу. Однако с момента листинга на бирже ценные бумаги компании обвалились на 78,18%, до $9,81 за акцию.

«Посмотрите, что случилось с акциями Robinhood от момента достижения пика до обвала. Разве не было совершенно очевидно, что что-то подобное должно произойти? Сейчас все становится явным. Бог восстанавливает справедливость», — сказал Мангер о ситуации с акциями Robinhood.

Еще в феврале 2021 года на фоне резкого взлета акций-мемов Мангер впервые раскритиковал Robinhood за эту практику, назвав бизнес-модель приложения «грязным способом зарабатывания денег». Компания не взимает с пользователей комиссию и генерирует большую часть своего дохода от «оплаты за поток заявок» — это практика, когда брокеры отправляют торговые заявки маркетмейкерам, которые выполняют эти сделки в обмен на часть прибыли.

Маниакальные спекуляции на рынке и алготрейдинг

Чарли Мангер в традиционной резкой манере высказался о том, что современный фондовый рынок превратился в «манию спекуляций», подразумевая высокочастотную алгоритмическую торговлю и приток новых инвесторов, который усилился во время пандемии.

«У нас есть компьютеры с алгоритмами, торгующие против других компьютеров. У нас есть люди, которые ничего не знают об акциях и получают советы от брокеров, которые знают о них еще меньше», — заявил инвестор, говоря о негативном влиянии «систематизации» и высоком уровне спекуляции на современных рынках.

Критика криптовалют

Оба инвестора уже много лет критикуют криптовалюты, и этот раз исколючением тоже не стал. Хотя правительство США не видит опасности в криптовалютах и не считает их незаконным платежным средством, «единственное, что оплатит ваши счета» — это доллары, сказал Уоррен Баффет, продемонстрировав купюру достоинством в $20.

«Если люди в зале будут владеть всеми сельскохозяйственными угодьями в США, и мне предложат от этих владений долю в 1%, требуя заплатить $25 млрд, то я выпишу вам чек. Но если бы мне сказали, что я могу владеть всеми биткоинами за определенную цену, я бы не согласился, поскольку не знаю, что мне с ними делать. Фермы, по крайней мере, что-то производят», — сказал инвестор.

«Когда у вас есть пенсионный счет, и ваш дружелюбный консультант предлагает вам положить все свои деньги в биткоин, просто скажите нет», — подвел итог Чарли Мангер. Как отмечает CNBC, инвестор имел в виду недавно анонсированные планы Fidelity Investments разрешить клиентами сервиса по управлению пенсионными планами добавить биткоин в список активов для пополнения пенсионных счетов.

«Это самая нелепая вещь, которую я когда-либо слышал». Чарли Мангер раскритиковал отстранение своего партнера

В апреле стало известно, что крупнейший государственный пенсионный фонд США CalPERS проголосует за то, чтобы сместить Уоррена Баффета с поста председателя совета директоров Berkshire Hathawaу, но при этом оставить его генеральным директором. Предложение назначить независимого председателя совета директоров также поступило от фонда National Legal and Policy Center.

«Представьте, как будто Одиссей возвращается после победы в битве под Троей, а какой-то парень говорит, что ему не понравилось, как он держал копье во время триумфальной битвы. Это самая нелепая вещь, которую я когда-либо слышал», — прокомментировал Чарли Мангер предложение отстранить Уоррена Баффета, приводя в пример события легендарной Троянской войны.

В ежегодном письме Berkshire Hathawaу, опубликованном в феврале, ничего не говорилось о преемнике Уоррена Баффета. В 2021 году главным кандидатом на место Баффета назывался вице-председатель холдинга Грег Абель. Баффет говорил, что в случае его отставки 58-летний руководитель возьмет на себя управление бизнесом.

Ключевой причиной роста цен в текущей ситуации Баффет назвал стимулирование экономики во время пандемии. «Вы печатаете кучу денег, и деньги будут стоить меньше», — объяснил инвестор. При этом он не критиковал ФРС за принятые решения, а наоборот — отметил их правильность: «Для меня Джей Пауэлл — герой. Все очень просто. Он сделал то, что должен был сделать».

В марте годовой уровень инфляции в США ускорился до 8,5% по сравнению с прогнозами аналитиков в 8,4%. Уровень инфляции достиг самого высокого уровня с декабря 1981 года на фоне стремительного роста сырьевых цен, связанных с ситуацией на Украине.

«Инфляция подводит почти всех инвесторов. Она подводит инвесторов, вкладывающихся в облигации . Она подводит человека, который хранит свои деньги под матрасом. Вопрос лишь в том, как долго она продлится… и ответ никто не знает», — сказал глава Berkshire Hathaway.

В конце 2021 года Уоррен Баффет назвал инфляцию «гигантским корпоративным ленточным червем» и подчеркнул, что высокий уровень инфляции действует на инвестиции даже более губительно, чем налог на прибыль. По его словам, высокая инфляция выступает своего рода «налогом на капитал», который затрудняет корпоративные инвестиции. В феврале этого года Чарли Мангер также резко высказался о высоком уровне инфляции, назвав ее наибольшей угрозой для человечества «после ядерной войны».

Растущие опасения по поводу действий правительства Китая в последние годы повлияли на цены некоторых китайских бумаг, особенно интернет-акций. Чарли Мангер сказал, что готов взять на себя этот риск ради хорошей инвестиции.

На вопрос о китайском фондовом рынке многолетний партнер Уоррена Баффета ответил: «Причина, по которой я инвестировал в Китай, заключается в том, что я могу найти гораздо лучшие компании по гораздо более низким ценам. Я готов немного рискнуть ради этого. Другие люди могут прийти к противоположному выводу, и сейчас обеспокоены Китаем больше, чем 50 лет назад».

Однако, по словам Чарли Мангера, помимо рисков регуляторного давления с начала этого года возникли риски геополитические. В отношениях с китайским режимом возникает много трудностей, поскольку «они далеко, и у них своя культура и своя лояльность», сказал 98-летний инвестор. «Нет никаких сомнений в том, что правительство Китая беспокоит американских инвесторов», — сказал Мангер.

В конце прошлого года корпорация Чарли Мангера Daily Journal активно наращивала долю в акциях Alibaba. В декабре количество акций китайского интернет-гиганта в портфеле Daily Journal составило 302 060 штук стоимостью $44,72 млн, или около 20% от портфеля компании по состоянию на четвертый квартал. Однако в апреле этого года компания сократила долю в китайском интернет-гиганте Alibaba почти наполовину.