Начинающим трейдерам и инвесторам порой сложно разобраться, как посмотреть реальную стоимость акции или облигации , почему она так быстро меняется и какая информация может помочь в принятии решения о покупке. Все эти данные указаны рядом с котировкой, нужно только знать, как их прочитать.

Что такое котировка

Котировка — это цена, которую готовы заплатить за покупку актива, или по которой готовы ее продать. Чаще всего, этот термин используется в трейдинге на финансовых рынках. Котировка может быть у любого актива, который торгуется на биржах:

- у ценных бумаг (акций, облигаций)

-

валюты

-

товаров на сырьевой бирже

-

фондов

-

производных активов (фьючерсов, опционов и других)

В большинстве случаев котировка выглядит как стоимость в денежной единице, соответствующей правилу торговли. Зависеть денежная единица может от самого актива и от площадки, на которой он торгуется. Например, на Нью-Йоркской фондовой бирже торгуются американские депозитарные расписки (ADR ) китайской компании Alibaba Group. Их цена измеряется в долларах США и составляет $113,68, по данным на 30 июня.

Исключение составляет котировка облигаций. Она выражается в процентах от номинальной стоимости инструмента. Однако в приложении брокера также можно посмотреть и цену одной облигации в деньгах, например, в рублях. Допустим, котировка облигации составляет 90%. Это значит, что бумага торгуется по цене в 90% от номинала. Если он составляет ₽1 тыс., то одна облигация стоит ₽900.

Различают несколько видов котировок. Во-первых, по площадке торговли:

- биржевые котировки — заявленные цены на активы в рамках торговли на конкретной биржевой площадке. Такие котировки можно посмотреть в специальных терминалах, через которые трейдеры часто и делают заявки, и с помощью других инструментов.

-

внебиржевые котировки — это предварительные цены, которые возникают при торговле активами на внебиржевом рынке. Трейдеры могут обмениваться ими по телефону или размещать на внебиржевых площадках. Они дают примерное понимание о цене актива, но сделки на внебиржевых площадках проходят намного реже. Поэтому внебиржевая котировка легко может оказаться устаревшей.

Есть еще одна дифференциация котировок, которая часто фигурирует при торговле валютой:

- Прямая — это когда за единицу актива предлагают некое количество денежных единиц. Например, за один британский фунт стерлингов нужно заплатить ₽65,82;

-

Обратная котировка показывает сколько активов можно купить за одну денежную единицу. Допустим, за ₽1 удастся приобрести только N килограммов зерна. Посчитать обратную котировку несложно, она равна единице, поделенной на прямую котировку;

«Котировка — это ориентир текущей стоимости, она зависит от спроса и предложения. Если продавцов на рынке больше (низкий спрос), то цена будет падать. Если на рынке больше покупателей (низкое предложение) — цена будет расти», — рассказал Игорь Пимонов, руководитель департамента интернет-брокер «БКС Мир инвестиций».

Как формируется котировка

Котировка — это ориентир, а не официальная цена актива. Любой трейдер может заявить на актив свою цену, если он хочет его продать или купить. Для этого он формирует заявку. Все заявки попадают в систему и образовывают то, что на трейдерском сленге называется «биржевой стакан». По сути, это столбец предложений на покупку и продажу одного и того же актива. Все они сортируются от большей стоимости к меньшей, таким образом в середине оказываются наиболее реальные котировки.

«Котировка, которую вы видите на экране торгового терминала, это цена последней сделки между покупателем и продавцом определенного актива», — отметил Пимонов. В «стакане» легко обнаружить наилучшую цену. «Он разделен на 2 половины. С одной стороны отображаются заявки на продажу, они часто подсвечиваются красным цветом, с другой заявки на покупку, — зеленым. Момент «встречи» заявок является лучшей ценой покупки или продажи. Кроме того, в стакане отображено количество актива, доступное по данной цене», — рассказал эксперт.

Часто торговля ценными бумагами и другими инструментами идет лотами. Лот — это минимальное количество актива при его покупке или продаже. Однако котировки обычно показывают стоимость одной бумаги или одной денежной единицы. Например, акции компании торгуются лотами по 100 штук. Однако котировка будет показывать цену не 100 бумаг, а одной — допустим, ₽10.

Трейдеры могут выставлять отложенные заявки. Это значит, что они готовы дождаться, когда котировка на нужный им актив достигнет конкретного уровня. Например, акции компании котируются в среднем по ₽40 бумагу, но трейдер готов их купить только по цене ₽35. Он составляет отложенную заявку и ждет, когда найдется продавец, который согласится на его предложение.

Поскольку котировки меняются несколько раз в течение дня, на биржах существуют котировальные комиссии, которые фиксируют котировки на момент открытия биржи и на момент ее закрытия. Найти эту информацию можно в публикуемых ежедневно списках.

Как читать котировки

Начинающему трейдеру и инвестору порой сложно разобраться в обилии терминов, которые сопровождают информацию о котировках. Разбираемся, где их искать и как читать.

Как найти нужную котировку

Большинство котировок можно найти на информационных порталах, которые аккумулируют данные о финансовых рынках. Например, можно обратить внимание на ресурсы Investing.com, Yahoo finanсe, Finanz.ru, finam.ru, Trading View и другие. Котировки также можно посмотреть и на сайте «РБК Инвестиции ».

«Найти котировки можно на сайте биржи, на цифровых платформах вашего брокера или в торговом терминале, там же можно найти и биржевой стакан. Часто котировки на сайтах отображаются с задержкой 15 мин — обращайте на это внимание», — предупредил Пимонов.

Как выглядит текущая котировка

Обычно самая крупная цифра показывает текущую котировку инструмента. Однако нужно понимать, что это нефиксированная цифра, и уже к моменту, когда вы соберетесь купить бумагу, она может измениться в любую сторону. Рядом будет указана разница к предыдущему закрытию торгов и процентное соотношение, проще говоря, как поменялась котировка за сутки.

Как прочитать индикаторы

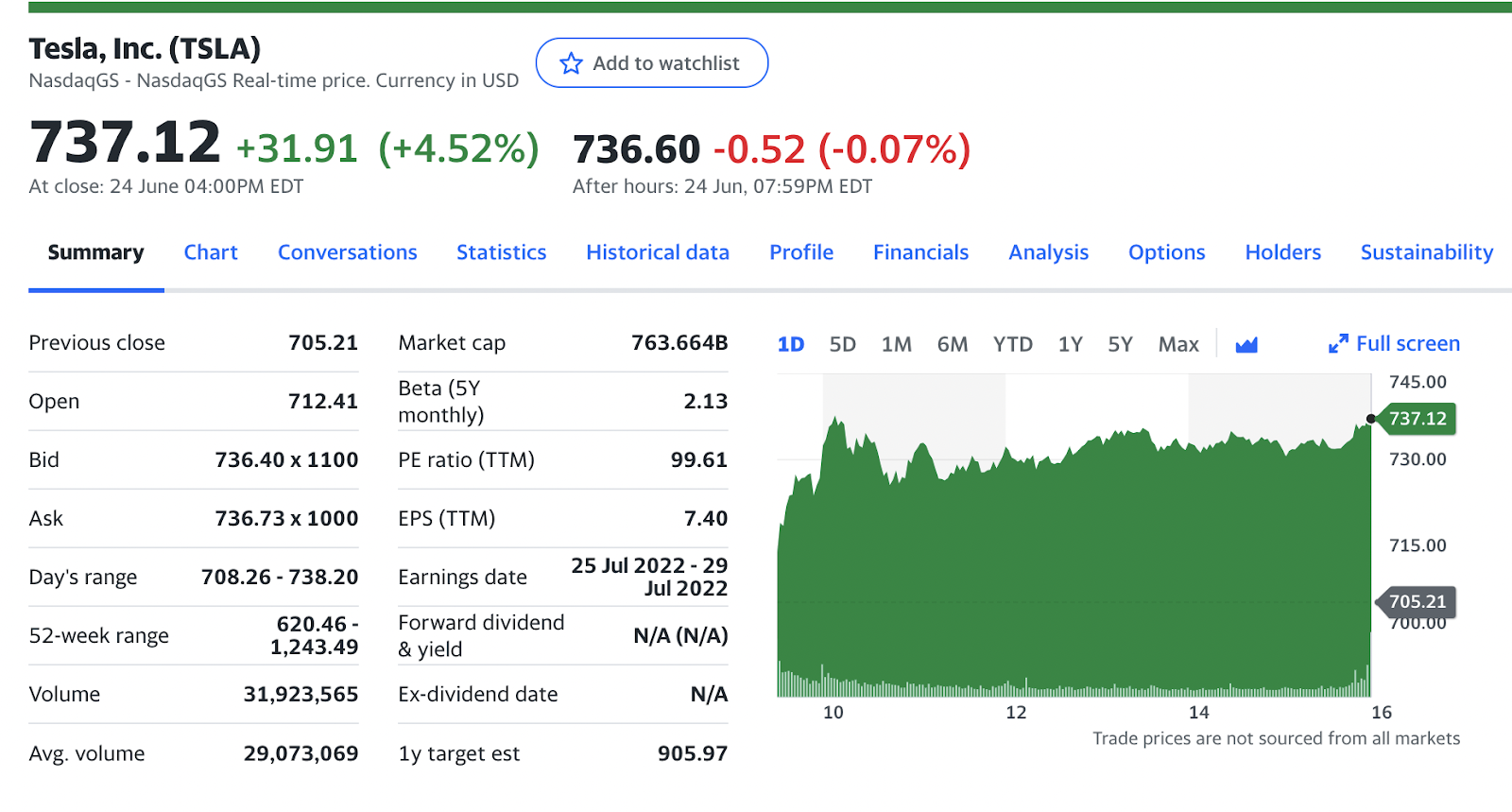

Котировку сопровождает набор данных, они помогают понять, как ведет себя актив в текущий момент и в течение определенного времени. Для примера посмотрим на котировки акций Tesla на портале Yahoo finance, однако на различных сервисах информация может располагаться по-разному.

-

Тикер или Symbol — краткое название актива. Оно закрепляется за конкретным активом и одинаково на всех площадках, где он торгуется. Например, тикер компании Tesla — TSLA;

-

At close — это котировка на время закрытия торгов на бирже, after hours — это котировка, которая сформировалась после закрытия основных торгов;

-

Ask — наименьшая цена, которую предложили за покупку бумаг. 1000 акций в этой же строке — это размер ask (ask size), то есть количество бумаг, которое покупатель готов приобрести по текущей лучшей цене;

-

Bid — максимальная цена, которую предложили за продажу бумаг. 1100 акций — это bid size, то есть количество бумаг, которое продавец готов отдать по текущей лучшей цене;

-

Спред — разница между Bid и Ask;

-

High — максимальная цена сделки за текущий торговый день;

-

Low — минимальная цена сделки за текущий торговый день;

-

Previous close — котировка закрытия предыдущего дня;

-

Open — котировка на момент открытия торгов;

-

Day’s range — это дневной диапазон, который показывает волатильность актива в течение дня, то есть минимальную и максимальную цену на бумагу в этот день;

-

52-week range — аналогичный показатель для периода в 52 недели (за год);

-

Volume — количество акций, которые торговались в течение дня, то есть меняли владельца;

-

Avg. volume — средний показатель;

-

Market cap — это капитализация компании, то есть сколько она стоит на рынке;

-

Beta (5Y monthly) — показатель, который используется в некоторых моделях оценки компаний, он указывает на волатильность акций в сравнении с рынком;

-

PE ratio — соотношение цены и прибыли компании;

-

EPS, Forward dividend, ex-dividend date — показатели, относящиеся к выплате дивидендов.