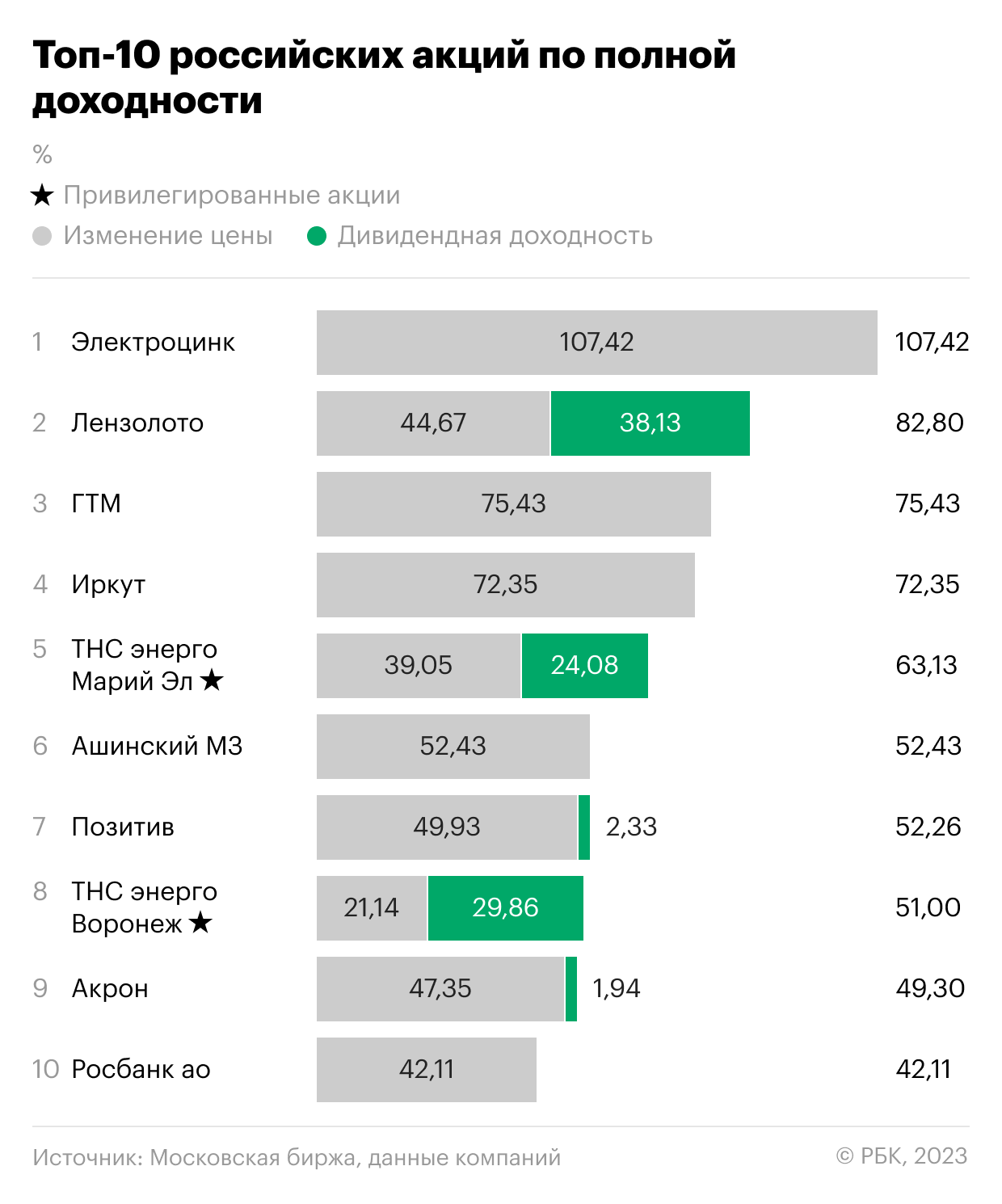

Лучшие российские акции по полной доходности

«РБК Инвестиции » определили топ-10 самых доходных российских акций по итогам 2022 года. Учитывался как рост котировок ценных бумаг , так и дивиденды , которые были выплачены в течение года. Доходность каждой акции считалась как сумма процентного изменения цены акций за год и дивидендной доходности. Дивидендная доходность, в свою очередь, определялась как процентное отношение всех выплаченных в течение года дивидендов по акциям к цене акции на конец 2021 года.

2022 год был для фондового рынка России не самым удачным. По его итогам индекс полной доходности Московской биржи снизился на 37,26% с 7250,04 пункта до 4548,82 пункта. Тем не менее, средняя полная доходность десяти лучших российских акций 2022 года составила 64,82%. При этом разброс доходности топ-10 был большой — от 42,11% акций Росбанка до 107,42% у акций «Электроцинка».

Доходность половины акций топ-10 была обеспечена только за счет роста котировок. Акционеры «Электроцинка», ГТМ, «Иркута», «Ашинского металлургического завода» и Росбанка в течение 2022 года не получали дивидендов. Но при этом рост котировок этих бумаг обеспечил инвесторам неплохую доходность.

С другой стороны, для держателей привилегированных акций «ТНС энерго Воронеж» больше половины доходности было обеспечено дивидендами. Если бы инвестор купил эти акции в конце 2021 года, то доходность от выплаты дивидендов для него составила бы 29,86%, в то время как годовой рост котировок достиг только 21,14% (итого полная доходность 51%).

Также значительная доля дивидендной доходности отмечена в акциях «Лензолота» — из 82,8% полной доходности (38,13 п.п. обеспечено дивдоходностью), и в привилегированных акциях «ТНС Энерго Марий Эл» — из 63,13% полной доходности дивидендами обеспечено 24,08 п.п.

Секторальный состав списка топ-10 лучших акций не дает возможности выявить какую-либо отраслевую специфику. Среди лучших российских бумаг 2022 года — акции одного банка (Росбанк), одного производителя удобрений («Акрон»), одной IT-компании («Позитив»), одной авиастроительной корпорации («Иркут»), одной транспортно-логистической компании (ГТМ) и двух энергокомпаний («ТНС энерго Воронеж» и «ТНС Энерго Марий Эл»). В топ-10 есть три представителя металлургической отрасли. И, пожалуй, можно было бы говорить о ее преобладании, но два металлурга из трех — «Электроцинк» и «Лензолото» — уже практически не занимаются производственной деятельностью.

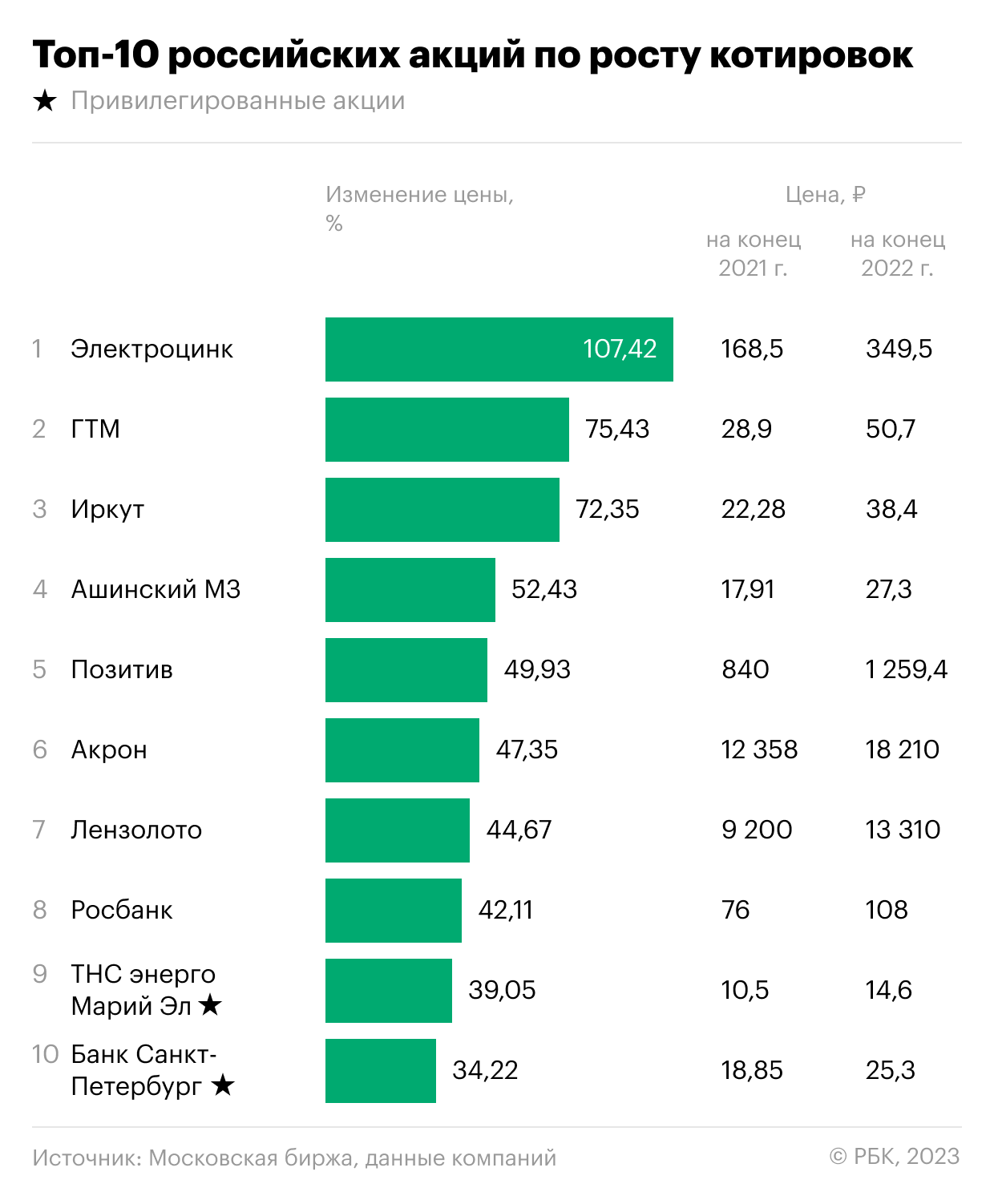

Лидеры роста

Несмотря на то, что у нескольких бумаг полная доходность в значительной степени обеспечена за счет дивидендов, списки десяти самых доходных и самых подорожавших акций 2022 года совпадают на 90%.

В топ-10 акций с наибольшим ростом котировок за 2022 год также вошли привилегированные акции банка «Санкт-Петербург». А не попали в этот список из топа самых доходных акций бумаги «ТНС энерго Воронеж».

За 2022 год индекс Мосбиржи потерял 43,12%, снизившись с 3787,26 пункта до 2154,12 пункта. Средний рост топ-10 самых подорожавших за год российских акций составил 56,5% с разбросом от 34,22% у привилегированных акций банка «Санкт-Петербург» до 107,42% у «Электроцинка».

Эксперты отмечают у каждой акции собственные причины роста, связывая их с новыми экономическими реалиями, которые проявивились в 2022 году в условиях введения экономических санкций в отношении российских организаций.

Главный аналитик ПСБ Алексей Головинов, отмечая рост котировок «Иркута», связывает его с востребованностью продукции авиастроительной корпорации в условиях отказа Airbus и Boeing поставлять свои самолеты в Россию. Корпорация «Ирктут» — производитель самолетов для гражданской авиации «Сухой суперджет» и МС-21.

Аналитик отмечает изменившуюся экономическую среду как драйвер роста и для других бумаг из списка. Так, рост котировок «Акрона» Головинов объясняет высокими ценам на минеральные удобрения и отсутствием прямых санкций к компании. Подорожание акций банка «Санкт-Петербург» аналитик связывает с тем, что банк избежал прямых санкций, что позволило ему выплатить дивиденды и запустить программу байбэка.

Эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Пучкарев также отмечает изменяющиеся условия как значительный фактор роста. Поясняя рост акций группы «Позитив», аналитик в качестве причины называет сложившуюся позитивную конъюнктуру. «Многие зарубежные игроки рынка кибер-безопасности приняли решение покинуть Россию, тем самым освободив нишу для компании» — говорит Пучкарев.

Рост многих акций вызван корпоративными событиями. Например, рост акций «Лензолота», как отмечает Дмитрий Пучкарев, связан с выплатой крупных дивидендов. «При этом перспектив дальнейшего роста цены акций не видим, а в перспективе «Лензолото» может быть ликвидировано» — говорит аналитик.

По словам Дмитрия Пучкарева, движения в других бумагах во многом спекулятивны, они особенно участились к концу года. Аналитик отметил, что из-за снизившейся ликвидности масштабные движения могут вызывать даже участники рынка с небольшим капиталом.

Так, например, лидером роста стали акции владикавказского завода «Электроцинк», хотя с 2020 года он законсервирован, а территория завода передана муниципалитету.

Лидеры дивидендной доходности

Мы также определили топ-10 акций с наибольшей дивидендной доходностью выплат в 2022 году.

Дивиденды не стали долгосрочным драйвером роста в прошлом году. Только три бумаги из списка десяти акций с наибольшей дивидендной доходностью вошли в топ-10 самых доходных акций. Это обыкновенные акции «Лензолота» и привилегированные акции «ТНС энерго Воронеж» и «ТНС энерго Марий Эл».

Кроме этих бумаг обыкновенные акции банка «Санкт-Петербург» к неплохой дивидендной доходности в 14,49% прибавили годовой рост в 22,72%.

Рост котировок «ФосАгро» и обыкновенных акций «ТНС энерго Марий Эл» оказался существенно ниже их дивидендной доходности — 8,99% и 8,22% роста при 18,73% и 17,32% дивидендной доходности соответственно.

У таких лидеров по дивдоходности, как привилегированные акции «Центрального телеграфа» и обыкновенные акции «Газпром нефти», ОГК-2 и «Газпрома», дивидендная доходность была в значительной степени нивелирована годовым снижением котировок. При этом падение котировок «Газпрома» по итогам года на 52,52% перечеркнуло эффективность дивидендной доходности, составившей 14,9%.