Биржевой тикер: SBER, SBERP

Число рекомендаций: 10

Чем привлекательны: Положение на рынке, хорошие операционные показатели, сильные дивидендные перспективы, запас прочности.

Аналитики: «Алго Капитал», УК «Альфа-Капитал», «Алор Брокер», «ВТБ Мои Инвестиции», «МКБ Инвестиции», ПСБ, УК «Первая», «Финам», «Газпромбанк Инвестиции», «БКС Мир Инвестиций».

Оценки аналитиков:

Руководитель управления инвестиционного консультирования «МКБ Инвестиции» Дмитрий Кашаев:

«Три месяца подряд Сбербанк показывал рекордную прибыль, и демонстрировал готовность эффективно работать в текущей ситуации. Банк «снимает сливки» с российского банковского рынка. Не вызывает вопросов уровень капитала банка, а, значит и показатель капитализации. Не последним фактором выступает и потенциальный размер дивидендов до ₽30 на акцию по итогам 2023 года».

Инвестиционный консультант ФГ «Финам» Тимур Нигматуллин:

«У Сбера одна из самых низких стоимостей по мультипликатору цена/стоимость капитала на российском рынке (0,5, без учета прибыли). ₽1 трлн рублей нераспределенной прибыли позволит банку пройти период экономической турбулентности без докапитализации. У Сбербанка нет проблем с привлечением капитала и стоимостью его привлечения (компания держит более 40% всех депозитов в стране)».

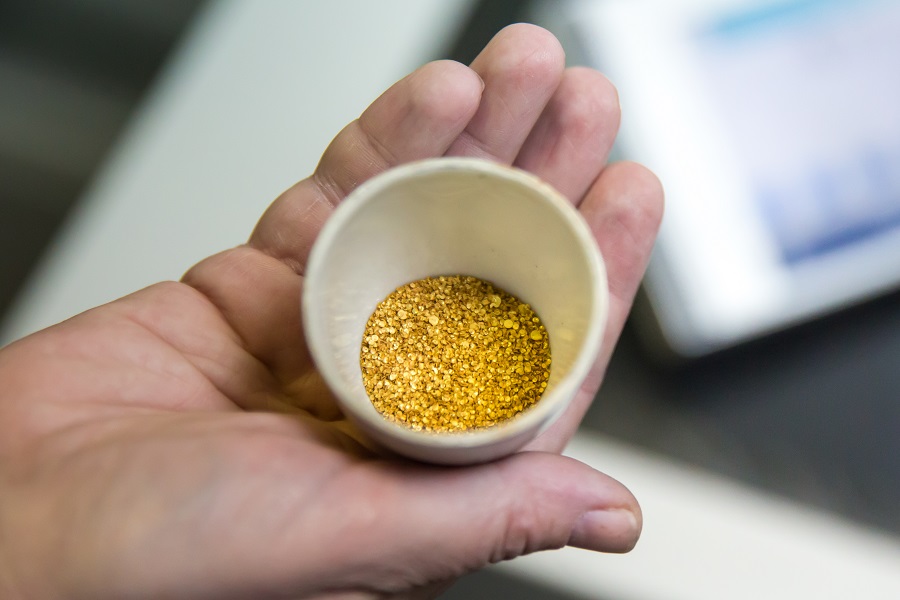

Биржевой тикер: PLZL

Число рекомендаций: 6

Чем привлекательны: Производственные показатели, ожидание дивидендов, защита от ослабления рубля при перспективах сохранения экспорта.

Аналитики: Freedom Finance, «Алго Капитал», УК «Альфа-Капитал», «ВТБ Мои Инвестиции», ПСБ, «Газпромбанк Инвестиции».

Оценки аналитиков:

Заместитель директора аналитического департамента Freedom Finance Global Георгий Ващенко:

«Благодаря контролю над расходами и благоприятной конъюнктуре рынка «Полюс» сохранил высокую рентабельность. Факторы привлекательности — это дивиденды, защита от ослабления рубля».

Команда «ВТБ Мои Инвестиции»:

«В своем сегменте «Полюс» — это производитель с наименьшими издержками — показатель AISC (совокупные затраты на добычу 1 тройской унции золота — прим. «РБК Инвестиций») «Полюса» в первом полугодии 2022 года составили $825 на унцию против $1900 на унцию у предельных производителей».

Биржевой тикер: MGNT

Число рекомендаций: 5

Чем привлекательны: Рост операционных показателей, фундаментальная недооцененность.

Аналитики: Freedom Finance, УК «Альфа-Капитал», ПСБ, «Финам», «БКС Мир Инвестиций».

Оценки аналитиков:

Руководитель отдела экономического и отраслевого анализа ПСБ Евгений Локтюхов:

«Из акций продовольственной розницы, компании которых способны демонстрировать свою эффективность и защищенность от санкций, выделяем фундаментально недооцененный «Магнит», способный вернуться к выплате дивидендов».

Заместитель директора аналитического департамента Freedom Finance Global Георгий Ващенко:

«Ретейл продолжит отыгрывать фундаментальный потенциал, восстанавливая потери. Год был не простым, но «Магнит» сохранил высокие темпы роста (выручка за первое полугодие 2022 года показала рост от года к году на 38,2% и составила ₽1,136 трлн)».

Биржевой тикер: OZON

Число рекомендаций: 5

Чем привлекательны: Улучшение финансовых показателей, перспективы роста бизнеса на фоне ухода иностранных маркетплейсов.

Аналитики: Freedom Finance, «Алор Брокер», «ВТБ Мои Инвестиции», «МКБ Инвестиции», «БКС Мир Инвестиций».

Оценки аналитиков:

Инвестиционный стратег «Алор Брокера» Павел Веревкин:

«Ozon — вероятный бенефициар в условиях ухода иностранных маркетплейсов из России. Главный драйвер для роста стоимости депозитарных расписок — это улучшение финансовых показателей, в частности выход компании на стабильную операционную и чистую прибыль за счет адаптации стратегии в условиях санкций и снижения покупательской способности населения. По оценкам менеджмента, сегмент e-сommerce в России имеет потенциал ежегодного роста примерно на 30%, до 2025 года. При этом стратегия компании предусматривает рост более высокими темпами, что в свою очередь будет способствовать увеличению доли рынка».

Команда «ВТБ Мои Инвестиции»:

«Компания продолжает фокусироваться на эффективности бизнеса, удерживая положительную EBITDA при сохранении высоких темпов роста. Ozon расширяет региональное присутствие и партнерства с Турцией и Китаем, что позволит увеличивать ассортимент товаров и поддерживать высокий рост оборота в дальнейшем».

Руководитель управления инвестиционного консультирования «МКБ Инвестиции» Дмитрий Кашаев:

«Общий объем оборота товаров (показатель GMV) маркетплейса удвоился в 2022 году, и имеет все шансы вырасти более чем на 50% в 2023. При этом компания запустила свои финансовые сервисы, которые нацелены как на рост оборачиваемости товаров, так и на комиссионные доходы. У Ozon теперь есть свой банк, через который можно выдавать кредиты потребителям и открывать расчетные счета продавцам. Думаю, в 2023 году не менее трети доходов Ozon получит от финансовых сервисов».

Биржевой тикер: NLMK

Число рекомендаций: 3

Чем привлекательны: Ожидание дивидендов, рост внутреннего спроса на сталь.

Аналитики: УК «Альфа-Капитал», «ВТБ Мои Инвестиции», ПСБ.

Оценки аналитиков:

Команда «ВТБ Мои Инвестиции»:

«В секторе черной металлургии отдаем предпочтение НЛМК. Акции компании торгуются по мультипликатору 3,1 EV/EBITDA и дивидендной доходностью около 11%».

Руководитель отдела экономического и отраслевого анализа ПСБ Евгений Локтюхов:

«От сталелитейщиков ждем возврата к выплате дивидендов, выделяем здесь «Северсталь» и НЛМК. Поддержку их котировкам могут оказать как улучшение видов на российскую экономику, так и ослабление рубля — бенефициаром от этого является, впрочем, и весь металлургический сектор».

Биржевой тикер: POLY

Число рекомендаций: 3

Чем привлекательны: Ожидание дивидендов, защита от ослабления рубля при перспективах сохранения экспорта.

Аналитики: «Алго Капитал», УК «Альфа-Капитал», УК «Первая».

Оценки аналитиков:

Портфельный управляющий УК «Первая» София Кирсанова:

«На фоне низкой базы текущего года могут подрасти отдельные экспортеры, которые пострадали в 2022 году от укрепления курса рубля. Это актуально, конечно, для тех компаний, которые смогли перенастроить свои логистические цепочки и удержали объемы экспорта. Наиболее перспективными мы считаем золотодобывающую компанию Polymetal и алюминиевого гиганта «Русал».

Старший риск-менеджер «Алго Капитала» Виталий Манжос:

«Сильно перепроданные в 2022 году бумаги «Полюса» и Polymetal все еще сохраняют потенциал для сильного восстановительного роста стоимости от текущих уровней. Этому должно способствовать улучшение ситуации с рентабельностью бизнеса на фоне возможного дальнейшего ослабления курса рубля».

Кроме наиболее часто встречаемых акций, в рекомендациях аналитиков также упоминались следующие акции:

Среди предостережений от покупки аналитиков самыми упоминаемыми оказались акции «Аэрофлота» и «Газпрома». Эксперты рекомендуют, скорее, воздержаться от инвестиции в эти акции.

Биржевой тикер: AFLT

Число возражений: 4

Факторы риска: Влияние внешних ограничений, снижение пассажиропотока.

Аналитики: «Алго Капитал», «Алор Брокер», ПСБ, «Газпромбанк Инвестиции».

Оценки аналитиков:

Инвестиционный стратег «Алор Брокера» Павел Веревкин:

«Западные санкции фактически добили компанию, которая с трудом сумела адаптироваться к антиковидным ограничениям. Под ограничения попали лизинговые договоры, техническое обслуживание, поставки запчастей и страхование воздушных судов. При этом доля судов иностранного производства составляет 76%. Государство в очередной раз докапитализирует компанию, что способствует размытию акционерного капитала. Разумеется, о прибыли и дивидендах в подобных условиях речи не идет. Драйверов переоценки компании на горизонте нет».

Руководитель отдела экономического и отраслевого анализа ПСБ Евгений Локтюхов:

«Считаю рискованным вложением акции «Аэрофлота». Дело в том, что компании необходимо что-то решить с парком самолетов и наладить операционные показатели».

Руководитель управления аналитики финансовых рынков и премиального обслуживания сервиса «Газпромбанк Инвестиции» Андрей Ванин: «Торговые ограничения, слабые финансовые результаты и очередная допэмиссия делают компанию достаточно рисковой».

Биржевой тикер: GAZP

Число возражений: 3

Факторы риска: Снижение продаж, рост налоговой нагрузки, значительные капитальные затраты.

Аналитики: «Алго Капитал», «МКБ Инвестиции», ПСБ.

Оценки аналитиков:

Старший риск-менеджер «Алго Капитала» Виталий Манжос:

«Акции «Газпрома» в ближайшее время могут выглядеть слабее рынка на фоне сильного спада объема экспортных поставок на премиальный европейский рынок. В связи с этим против компании уже поданы крупные иски со стороны германских контрагентов. Не стоит забывать про ситуацию с разрушением трех из четырех ниток газопроводов «Северный поток 1» и «Северный поток 2». Свою негативную роль сыграет дополнительное «адресное» увеличение НДПИ».

Руководитель управления инвестиционного консультирования «МКБ Инвестиции» Дмитрий Кашаев:

«Рекордная инвестиционная программа, новые налоги, необходимость перекраивать весь производственный и логистический процессы. 2023 год будет огромным вызовом для менеджмента компании. Уверен, что они преодолеют все эти пути, но миноритарным акционерам надо набраться терпения».