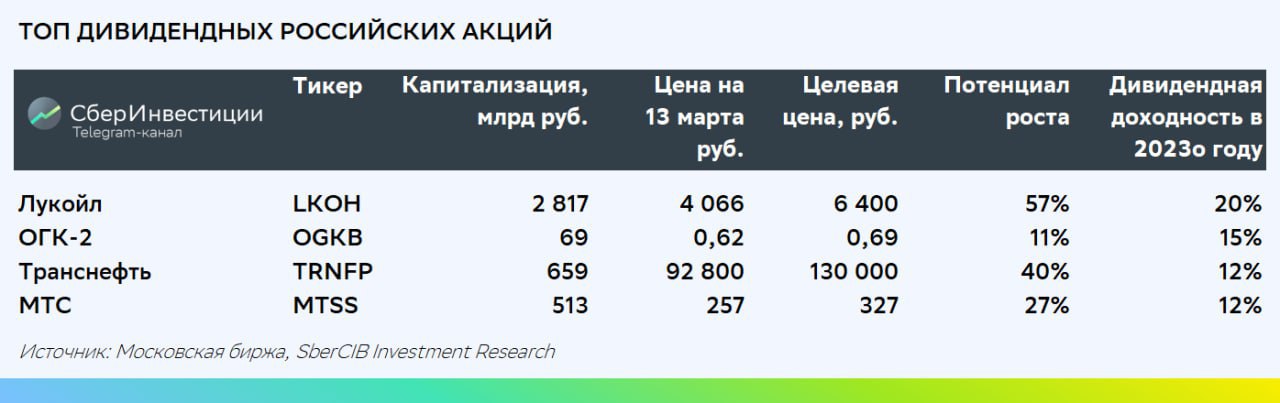

Аналитики SberCIB Investment Research обновили свою подборку акций с высоким потенциалом роста и перспективой выплаты дивидендов с доходностью более 10%. Столь высокую дивдоходность могут обеспечить бумаги ЛУКОЙЛа, МТС, ОГК-2 и «Транснефти», сообщается в телеграм-канале «СберИнвестиции».

Ранее вместо акций ЛУКОЙЛа в подборке были бумаги «Мосэнерго». Однако с начала февраля последние подорожали на 25% — несмотря на отсутствие новостей, которые объяснили бы столь стремительный рост. В инвестиционном подразделении Сбербанка пояснили, что хотя дивидендная доходность бумаг «Мосэнерго» может превысить 13% по итогам 2022 года, потенциал роста котировок теперь менее 15%.

Акции ЛУКОЙЛа попали в подборку в связи с прояснением ситуации с налогообложением. Аналитики отметили, что предлагаемые изменения в налогообложении для нефтяной отрасли оказались более мягкими, чем ожидалась ранее, и это должно поддержать акции ЛУКОЙЛа в ближайшие месяцы.

В феврале президент РФ Владимир Путин утвердил поправки в Налоговый кодекс, которые предусматривают изменение порядка определения цены на нефть при налогообложении. Новый механизм будет применяться при расчете налога на добычу полезных ископаемых (НДПИ), налога на дополнительный доход (НДД) в отношении углеводородного сырья и акциз на нефтяное сырье.

Теперь в случае, если среднемесячные котировки Urals окажутся ниже определенного уровня, то для налоговых целей станут использовать цену нефти Brent за вычетом дисконта, размер которого будет фиксированным. Размер скидки в апреле будет на уровне $34 за баррель, в мае — $31 за баррель, в июне — $28 за баррель. В июле дисконт должен снизиться до $25 за баррель.

В «БКС Мир Инвестиций» отмечали ранее, что фактически российский сорт оказался привязан к Brent.

«Плавный график сужения дисконта должен помочь компаниям адаптироваться к новым налоговым условиям, однако не совсем ясно, что делать нефтяникам, если фактическая цена реализации будет ниже расчетной», — обратили внимание аналитики.

Они предположили, что в случае, если не удастся согласовать с покупателями новые цены, компаниям придется выбирать между ростом налоговой нагрузки и частичным сокращением добычи.