Приток средств от дивидендов на российский рынок на фоне более слабого, чем ожидалось, курса рубля подтолкнул индекс Мосбиржи к новым локальным вершинам вблизи 2800 пунктов. По мнению экспертов инвестбанка «Синара», рынку осталось подрасти всего примерно на 3% до справедливого уровня 2900 пунктов. Об этом говорится в стратегии банка (есть в распоряжении «РБК Инваестиций»).

Чтобы в этих условиях оптимизировать сочетание риска и доходности, эксперты поменяли структуру своего модельного портфеля, который включает фаворитов на российском рынке акций. Они увеличили вес денежных средств в портфеле до 20%, а также исключили из портфеля ряд фаворитов, которые уже показали исключительно сильный рост, заменив их другими перспективными бумагами. В результате расчетная доходность портфеля на 12-месячном горизонте выросла до 25%, включая 6% за счет дивидендов или 8%, если исключить денежную позицию.

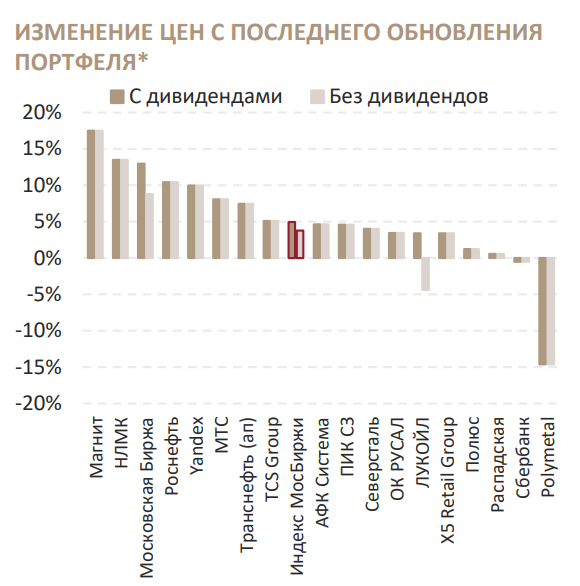

Эксперты исключили из портфеля акции девелопера ПИК и золотобывающую компанию «Полюс», а также уменьшили вес бумаг ретейлера «Магнит»(до 4%) и металлургической компанииНЛМК (до 3%). Бумаги первых компаний двух находятся всего на 10% ниже годовых целевых цен, сообщили эксперты. «Потенциал роста в «Магните» и НЛМК далеко не исчерпан, но мы предпочитаем зафиксировать частично прибыль и переложиться в «отстающих», — отметили в банке.

В портфель были добавлены акции «Мосбиржи», Polymetal и «Северсталь». Доли металлургического и нефтегазового секторов в портфеле остались без изменений, поскольку ослабление курса рубля «им только в плюс», указали эксперты. Производители стали могут еще и приятно удивить возобновлением публикации отчетности и выплатой дивидендов, расчетная доходность может превысить 15%, сообщили в «Синаре».

Целевая цена по бумагам «Северстали» (вес в портфеле 2%) составляет ₽1360, потенциал роста — около 19%.

Что касается Московской биржи (вес в портфеле 2%), то акции выглядят перспективными для покупки, учитывая перестроенную базу комиссий, процентные доходы, превышающие прогнозы, а также перспективы дивидендов. Целевая цена по бумагам Московской биржи составляет ₽150 в перспективе года, потенциал роста — более 20%.

Акции Polymetal (вес в портфеле 3%), по мнению аналитиков, несправедливо перепроданы из-за санкций. Целевая цена по бумагам золотодобытчика составляет ₽725 в перспективе 12 месяцев, потенциал роста — около 32%.

Помимо перечисленных компаний, в модельный портфель входят акции следующих компаний:

- ЛУКОЙЛ (вес в портфеле 16%, целевая цена ₽5000)

- Сбербанк (вес в портфеле 16%, целевая цена ₽300)

- «Роснефть» (вес в портфеле 7%, целевая цена ₽460)

- «Русал» (вес в портфеле 7%, целевая цена ₽70)

- «Яндекс» (вес в портфеле 5%, целевая цена ₽3400)

- МТС (вес в портфеле 3%, целевая цена ₽360)

- TCS Group (вес в портфеле 3%, целевая цена ₽4000)

- X5 Group (вес в портфеле 3%, целевая цена ₽2600)

- «Транснефть», привилегированные акции (вес в портфеле 2%, целевая цена ₽168 тыс.)

- АФК «Система» (вес в портфеле 2%, целевая цена ₽19)

- «Распадская» (вес в портфеле 2%, целевая цена ₽550)

С начала года индекс Мосбиржи вырос уже на 30%. Эксперты допускают продолжение позитивной динамики на российском рынке акций как минимум до конца месяца. Среди возможных катализаторов роста цен на рынке российских акций эксперты назвали переток денег из облигаций и иностранных акций, рост стоимости сырьевых товаров, возобновление публикации отчетности, прогресс в вопросе редомициляции и реинвестирование дивидендов за 2022 год. Среди рисков — новые санкционные ограничения, геополитическая эскалация, а также глобальная рецессия .

Если считать по уже известным рекомендациям по выплате дивидендов, до конца июля российские эмитенты еще выплатят порядка ₽750 млрд, в том числе миноритариям-резидентам — ₽150 млрд. Опрос клиентов банка показал, что 50% суммы участники реинвестируют в акции, создавая дополнительный приток средств в бумаги даже на перегретом в моменте рынке, рассказали аналитики «Синары». При этом участники рынка продолжат оптимизировать свои портфели, на фоне ограниченного потенциала роста рынка ориентируясь на недооцененные по фундаментальным показателям бумаги.