Наибольший интерес для инвестиций в третьем квартале представляют акции компаний из банковского, сталелитейного и ИТ-секторов российской экономики, по которым возможно возобновление раскрытия информации и поступление одобренных дивидендных выплат на российский рынок, а также рублевые корпоративные облигации качественного 2-го эшелона (доходность: более 10%, срок до двух лет) и замещающие облигации , говорится в квартальной инвестиционной стратегии аналитиков «ВТБ Мои Инвестиции» (есть у «РБК Инвестиции »).

Согласно опубликованной инвестиционной стратегии на третий квартал 2023 года, совокупная доходность рынка российских акций может составить 15,8% на горизонте 12 месяцев. Индекс Мосбиржи прогнозируется на уровне 2964 пунктов при ожидаемой дивидендной доходности 8,3%.

«Основным драйвером для большинства компаний станет возобновление раскрытия информации и поступления дивидендов. По нашим оценкам, по итогам дивидендного сезона российские инвесторы могут получить около ₽236 млрд. В частности, мы прогнозируем, что компании черной металлургии могут вернуться к дивидендным выплатам во второй половине года», — рассказал инвестиционный стратег «ВТБ Мои Инвестиции» Станислав Клещев.

Также аналитики предлагают обратить внимание на следующие активы:

- Рублевые корпоративные облигации качественного второго эшелона для фиксации двузначной доходности 10+% годовых на срок до 2-х лет до погашения. Стоит аккумулировать ликвидность в фондах денежного рынка, чтобы оперативно использовать ее для покупок рублевых облигаций в момент просадки рынка и на первичных размещениях с премией в доходности.

- Замещающие валютные облигации в безопасной российской инфраструктуре для страховки от ослабления рубля. Можно ожидать новые имена и рост объема рынка за счет обязательного замещения — навес бумаг предоставит шанс для покупок на привлекательных уровнях доходностей.

При этом самое важное для инвестора — поддерживать высокую диверсификацию портфеля, указали в компании. Так, в отсутствие доступа к рынку евробондов можно ожидать роста размещений облигаций первого эшелона на локальном рынке. В конкуренции с аукционами Минфина качественные корпоративные облигации российских эмитентов могут размещаться с дополнительной премией, сообщил Станислав Клещев.

Основные макроэкономические показатели, согласно стратегии «ВТБ Мои Инвестиции»:

- инфляция в России составит примерно 6-6,5% год к году на конец 2023 года;

- средняя цена нефти марки Urals в течение года — около $63 за баррель;

- ключевая ставка Банка России, как ожидается, будет повышена до 8,5% до конца года;

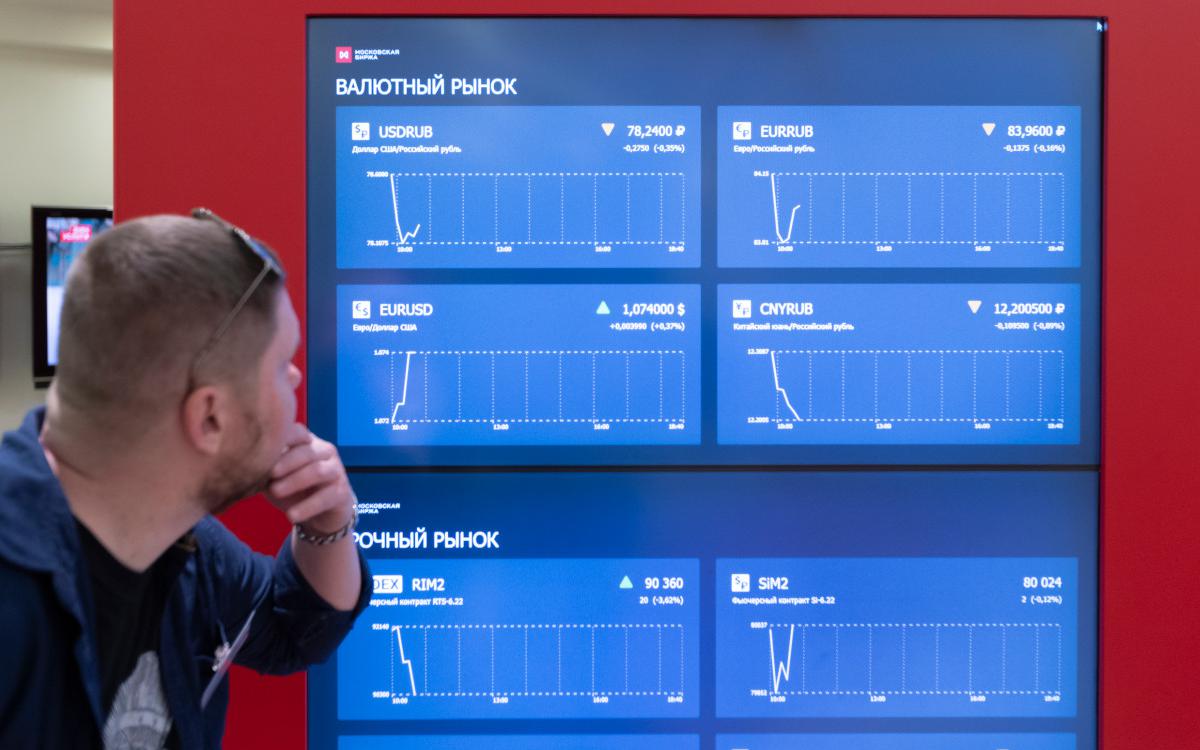

- курс доллара к рублю в среднем за год составит ₽77,2. На конец 2023 года курс будет находиться в диапазоне ₽81-84;

- средний курс юаня к рублю за год — ₽10,7. На конец года он будет находиться вблизи отметки ₽11,1.

Эксперты допустили, что Банк России пойдет на первое с сентября прошлого года повышение ставки из-за рисков инфляции. «Риторика ЦБ говорит о готовности повышать ключевую ставку в условиях все более выраженных проинфляционных рисков. Мы считаем, что во второй половине 2023 года она будет повышена с текущих 7,5% до 8,5%», — сообщил инвестиционный стратег «ВТБ Мои Инвестиции» Алексей Михеев.

Что касается перспектив рубля, краткосрочно курс могут поддержать дивидендные выплаты экспортеров, полагают аналитики. Они ожидают, что на конец 2023 года курс доллара будет находиться в коридоре ₽81-84, а курс юаня — около уровня ₽11.