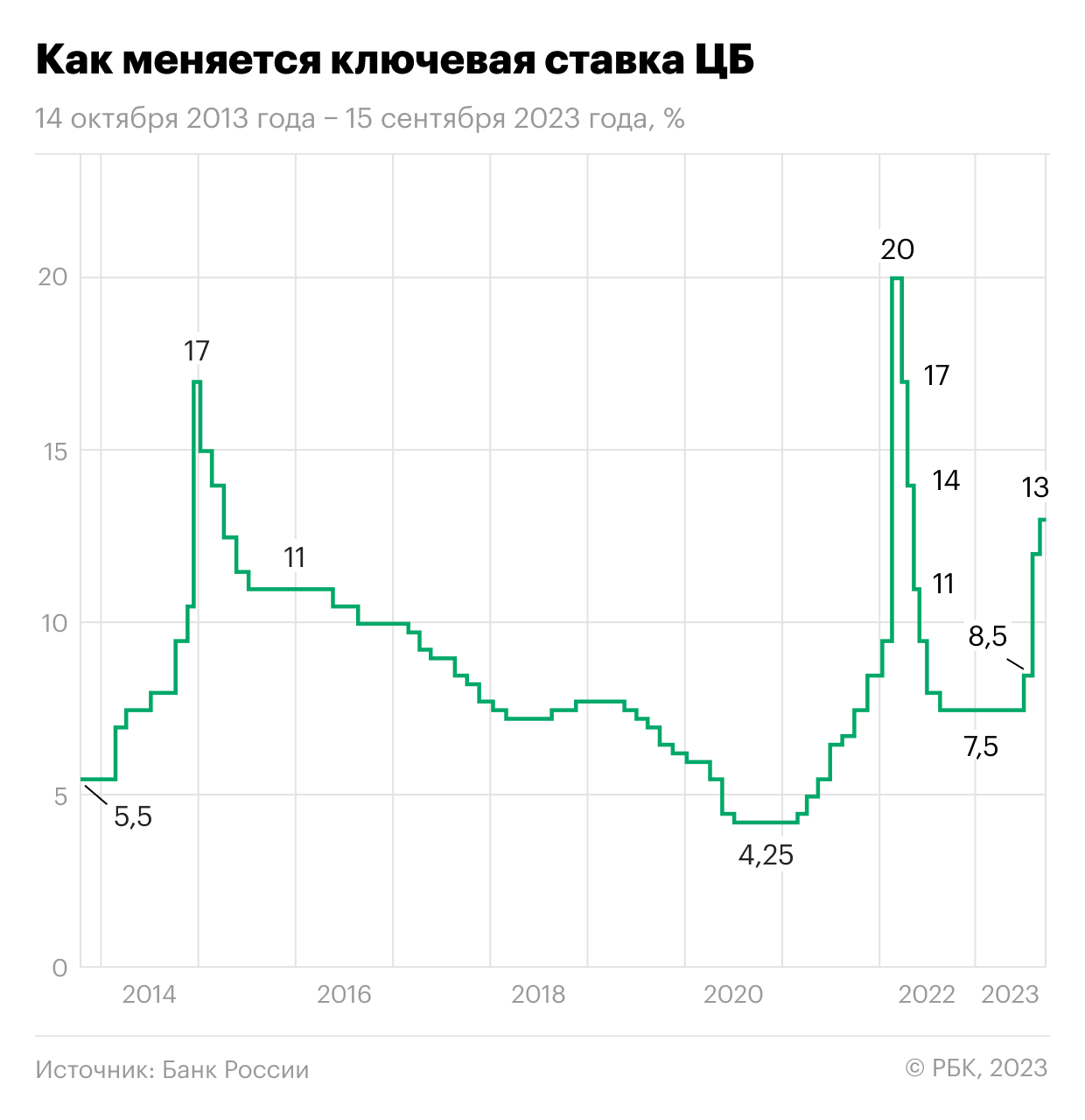

15 сентября Центробанк поднял ставку на 100 б.п., до 13% годовых. Это стало третьим раундом повышения за два месяца. Главными причинами сентябрьского повышения стали рост внутреннего спроса, опережающий объемы производства, и ослабление курса рубля в летние месяцы, сказано в пресс-релизе ЦБ.

Высокая ставка будет удерживаться достаточно долгое время для достижения целевого уровня по инфляции в 4% в 2024 году, заявила глава Банка России Эльвира Набиуллина в ходе пресс-конференции.

Прогноз по среднегодовому уровню ключевой ставки был скорректирован с 7,9–8,3% до 9,6–9,7%, а до конца этого года она ожидается регулятором на уровне 13,0–13,6%.

Как отреагировали сберегательные инструменты на повышение ключевой ставки

Короткие гособлигации

Государственные облигации умеренно снизились в ответ на решение ЦБ повысить ставку до максимума с весны 2022 года. С начала года индекс RGBI потерял 7,44%. За прошедшую неделю с момента установления ключевой ставки на уровне 13% доходности ОФЗ так и не повысились до нового ориентира. Доходность индекса RGBI на 22 сентября составляет 11,89%, по данным Московской биржи. ОФЗ сроком на три месяца предлагает доходность 12,37%, на шесть месяцев — 12,35%, на год — 12,29%, согласно кривой бескупонной доходности ОФЗ.

Накопительные счета

В накопительных счетах доходности также фактически остались на месте. Средняя ставка по накопительным счетам в топ-10 банков составляет 6,38% годовых для действующих клиентов, по данным на 22 сентября аналитиков проекта «Финуслуги» Московской биржи. Базовую ставку пока поднял только МКБ — на 0,5 п.п.

Банковские вклады

Банки вслед за регулятором начали корректировать ставки по депозитам, но в начале сентября наметился необычный тренд — в последние две недели более выраженную динамику показывают вклады от шести месяцев, тогда как ставки по краткосрочным депозитам остаются на месте.

Такая реакция свидетельствует о том, что участники рынка поняли сигнал Банка России, что ждать снижения ключевой ставки в ближайшее время не стоит, но банкам необходимо время, чтобы скорректировать свою стратегию, и решающее значение будет иметь позиция крупных игроков, считает управляющий директор проекта «Финуслуги» Московской биржи Игорь Алутин.

По данным на 22 сентября, ставки изменили почти половина — 24 банка из топ-50, из них семь банков входят в топ-20. Некоторые успели сделать это дважды, согласно данным аналитиков платформы «Финуслуги». Однако наблюдалась разнонаправленная динамика: банки поднимают ставки на разные сроки, часть, наоборот, понижает ранее повышенные ставки.

Средние ставки по вкладам в банках

Согласно индексу доходности вкладов платформы «Финуслуги», который оценивает динамику ставок топ-50 банков по размеру депозитного портфеля, по данным на 22 сентября, по вкладам от ₽100 тыс. предлагались следующие средние ставки в зависимости от срока:

- три месяца — 10,65%;

- шесть месяцев — 10,56%;

- год — 9,88%.

Средняя ставка 80 крупнейших банков по вкладам сроком на один год на сумму от ₽100 тыс. составляет 8,56%, по данным ежедневного индекса FRG100 на 22 сентября.

Топ-10 ставок по вкладам без дополнительных условий

«РБК Инвестиции » изучили предложения банков и отобрали 10 самых привлекательных предложений по банковским депозитам без дополнительных трат на сопутствующие продукты или абонентскую плату. Из выборки были исключены предложения со скрытыми условиями и требованиями по транзакционной активности, а также вклады, доступные ограниченной категории клиентов, например, пенсионные и детские.

1. Альфа-банк

2. Локо-банк

3. Свой банк

4. Банк «Дом.РФ»

5. Банк «РЕСО Кредит»

6. Камкомбанк

7. Россельхозбанк

8. Кредит Европа Банк

9. «АК Барс»

10. Ингосстрах банк

Что будет с банковскими вкладами дальше

В августе этого года популярностью у клиентов пользовались краткосрочные вклады на три месяца. Согласно статистике фильтров, при поиске вкладов через сервис «Банки.ру», их доля выросла на 4 п. п. и достигла 30%. Рост интереса к таким продуктам наблюдается второй месяц подряд — за этот период их доля суммарно выросла на 6 п. п., что позволило данным вкладам занять первую строчку по интересу граждан, — приводит цифры руководитель аналитического центра «Банки.ру» Дмитрий Хмелев.

Эксперт считает, что в ближайшее время эта тенденция может сохраниться. «Мы ожидаем, что, как минимум, до середины ноября основной фокус вкладчиков будет сосредоточен именно на краткосрочных вкладах. Одновременно с этим, с конца сентября может начаться рост интереса к вкладам срочностью месяц: трехмесячные вклады перестанут устраивать вкладчиков, собирающихся в декабре поместить средства на долгосрочный вклад», — прогнозирует Дмитрий Хмелев.

К концу года интерес вкладчиков может перекинуться на более долгосрочные вклады: «Ожидаем смещение интереса граждан к вкладам от года включительно — улучшенные условия по долгосрочным депозитам позволят банкам привлечь длинную ликвидность .» — добавляет Хмелев.

Начальник отдела анализа банков и денежного рынка ИК «ВЕЛЕС Капитал» Юрий Кравченко считает, что банки будут повышать привлекательность именно краткосрочных депозитов и накопительных вкладов на фоне жесткой риторики Центробанка и намерения сохранять высокую ставку на протяжении долгого времени.

Дмитрий Хмелев ожидает рост краткосрочных депозитов на 0,5-1 п.п. и доходность в диапазоне 10-13% в ближайшие пару месяцев. Вклады на срок около года скорректируются в диапазоне 8-11%. «В то же время мы не прогнозируем существенного изменения доходности по вкладам на сроки от одного года и выше — эта корректировка уже частично произошла после предыдущего повышения ключевой ставки», — добавляет Хмелев.

Участники рынка постепенно приводят свои ожидания в соответствии с сигналом ЦБ, но единой позиции пока нет, отмечают аналитики «Финуслуг». «При отсутствии существенных изменений и геополитических событий мы ожидаем постепенной нормализации кривой доходности и сокращения разрыва между значениями индекса и ключевой ставки. Доходность краткосрочных вкладов пока будет наиболее высокой, а динамика будет стремиться в сторону сокращения разрыва между ставками на три месяца и на год», — заключил Игорь Алутин.