Аналитики Газпромбанка обновили прогнозы по акциям производителей стали — ММК, «Северстали» и «Мечела» — с учетом финансовых результатов за первое полугодие 2023 года и влияния новых «курсовых» пошлин. Наиболее интересными бумагами в секторе эксперты банка назвали акции «Северстали». Об этом говорится в октябрьском обзоре сектора металлургии Газпромбанка (есть у «РБК Инвестиций»).

«Северсталь»

Эксперты повысили целевую цену по акциям «Северстали» (CHMF) до ₽1800 за бумагу в перспективе 12 месяцев (предыдущий прогноз — ₽1700). Потенциал роста — около 31%, рекомендация — «покупать».

В «Газпромбанке улучшили прогнозы по выручке и EBITDA и сохраняют позитивный взгляд на компанию, ожидая восстановления объема продаж и цен реализации. Благодаря этим факторам «Северсталь» возобновит выплату дивидендов, полагают эксперты. При этом дивдоходность по итогам 2023 года может составить около 12% с увеличением в последующих периодах. В банке не исключают, что компания может повысить этот уровень в краткосрочной перспективе, используя уже накопленную чистую денежную позицию в размере около 14% рыночной капитализации . Однако аналитики пока не включали такие выплаты в свои прогнозы.

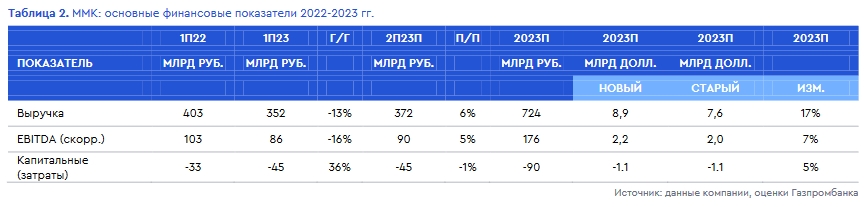

ММК

Эксперты понизили целевую цену по акциям ММК (MAGN) с ₽65 до ₽61 в перспективе года. Потенциал роста — около 17%, рекомендация — «покупать».

Аналитики повысили прогнозы по выручке, EBITDA и капитальным вложениям ММК и при этом снизили целевую цену ММК из-за меньшей ожидаемой доходности свободного денежного потока (FCF ) и дивидендной доходности в 2023 году (около 8%) и в последующие годы.

При этом эксперты ожидают, что доходность FCF и дивидендная доходность компании ММК продолжат расти и превысят 10% не позднее 2025 года. Принимая во внимание существенную чистую денежную позицию (соответствующую около 15% от рыночной капитализации), в банке не исключают дополнительных дивидендных выплат акционерам, но не включили их в свои прогнозы.

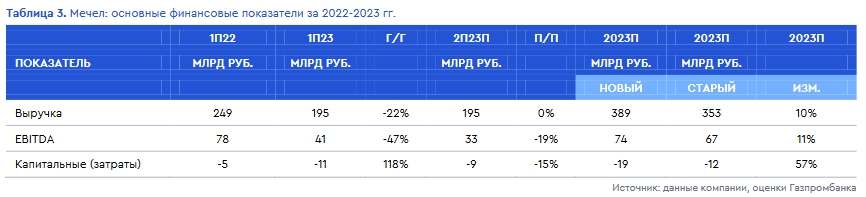

«Мечел»

В Газпромбанке обновили финансовые прогнозы по компании «Мечел». Позитивные изменения включают улучшения прогнозов по выручке и EBITDA, к негативным относится рост прогнозов по капитальным вложениям и чистому долгу. В итоге целевые цены по привилегированным и обыкновенным акциям «Мечела» были снижены.

Целевая цена по обыкновенным акциям «Мечела» (MTLR) была понижена с ₽240 до ₽230. Потенциал роста составляет около 7%, рекомендация — «держать». По привилегированным акциям «Мечела» (MTLRP) целевая цена составляет ₽300 в перспективе года (ранее ₽320). Потенциал роста составляет около 29%, рекомендация — «покупать».

«По нашим ожиданиям, компания сможет сократить долговую нагрузку до уровня, близкого к 3x по показателю «чистый долг/EBITDA» к концу 2023 года, и до уровня, близкого к 2x, к концу 2025 года. Такое снижение позволит возобновить дивидендные выплаты по привилегированным акциям в ближайшие годы. При этом перспективы выплат дивидендов по обыкновенным акциям остаются более отдаленными», — сообщил аналитик Газпромбанка Игорь Гончаров.