Отчетность VK

В четверг, 9 ноября, VK представит результаты за третий квартал 2023 года.

Скорее всего, как и в начале года раскрытие компании будет иметь ограниченный характер и затронет только операционные показатели и выручку, заметил ведущий аналитик ИК «Велес Капитал» Артем Михайлин.

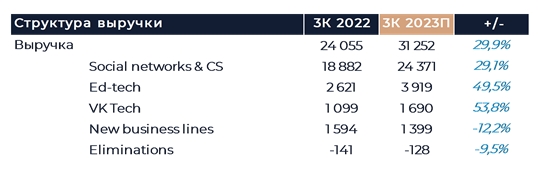

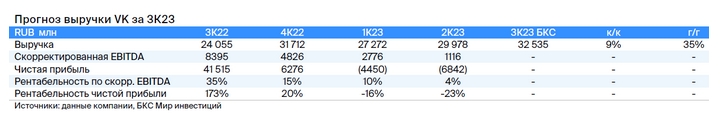

Эксперт полагает, что рост квартальной выручки VK мог составить 30%, что отражает некоторое замедление темпа роста по отношению к предыдущим двум кварталам (+33,5% во втором квартале и +39,5% в первом квартале 2023 года). «В основном замедление связано с динамикой сегмента социальных сетей и контентных сервисов, где сильнее влиял эффект высокой базы сравнения», — пояснил Михайлин.

В то же время, рекламный бизнес, по его мнению, показывал сильные операционные и финансовые результаты. В инвесткомпании также ожидают роста образовательного бизнеса на 50% благодаря консолидации проекта Учи.ру. и увеличения выручки в сегменте технологий на 54%, где драверами роста стали проекты автоматизации и облачные сервисы.

Аналитики« БКС Мир Инвестиций» ожидают роста выручки VK на 35%. По их мнению, драйвером роста стали сегменты рекламы, а также соцсетей и контента (на последний приходится около 80% выручки). На показатель также оказал эффект от консолидации «Дзен» и «Новости», которые VK приобрела у «Яндекса» в рамках обмена активов в сентябре 2022 года.

Акции Сбербанка

Акции «Сбера» оказались в топ-5 лидеров индекса Мосбиржи по итогам торгов среды, 8 ноября. Обыкновенные акции банка подорожали на 1,77%, до ₽278,15 за бумагу, «префы» прибавили 1,56%, до ₽276,85. Тем самым котировки обновили максимум с начала текущего года.

Сейчас бумаги Сбербанка торгуются на уровнях 16 февраля 2022 года — до того, как началось поступательное снижение котировок, которое продолжалось вплоть до 24 февраля, когда началась СВО.

Поддержку котировкам оказывают сильные отчетности банка и заявления Германа Грефа об ожиданиях рекордной прибыли по итогам года. Акции также дорожают в ожидании новой стратегии до 2026 года, которую Сбербанк представит 6 декабря.

Эксперты ожидают, что на горизонте года акции Сбербанка подорожают до уровней свыше ₽300 за бумагу. В частности, целевая цена ПСБ по «Сберу» — ₽320, а в «БКС Мир Инвестиций» ожидают роста до ₽350 за акцию.

По мнению аналитиков ПСБ, рост ключевой ставки ЦБ снижает привлекательность рынка акций, но бумаги «Сбера» могут быть в портфелях инвесторов как наиболее понятная и надежная идея на российском рынке. В «Цифра Брокер» указывают на то, что «Сбер» становится основным выгодоприобретателем от ухода иностранных финансовых организаций.

Сбербанк выглядит выигрышно по сравнению с другими флагманами российского рынка, а его бумаги можно смело назвать защитными в настоящих условиях, полагает управляющий директор департамента по работе с акциями УК «Система Капитал» Константин Асатуров.

Цены на нефть

Котировки нефти Brent в среду продолжили снижение и впервые с 21 июля опустились ниже $80 за баррель. По итогам торгов 8 ноября фьючерс на марку Brent подешевел на 2,5%, закрывшись на уровне $79,54 за баррель. На минимуме дня нефть торговалась по $79,24 за баррель.

Падение нефтяных котировок продолжается три недели подряд — участники рынка отыгрывают беспокойство относительно спроса в Китае и США, вызванные негативной макростатистикой по Китаю и ростом запасов нефти в США.

Данные по инфляции в Китае, опубликованные в четверг, показали, что годовой индекс потребительских цен в октябре снизился на 0,2% в годовом исчислении, а индекс цен производителей упал на 2,6%. Кроме того, ранее стало известно о падении экспорта в стране на 6,4% при прогнозе аналитиков всего на 3,3%. Экспорт в КНР падает шестой месяц подряд, что является признаком, что экономика крупнейшего в мире импортера нефти испытывает трудности.

В США запасы нефти на минувшей неделе выросли на 11,9 млн барр., показали данные Американского института нефти (API),ожидалось снижение на 0,3 млн.

В то же время поставки с Ближнего Востока — источника примерно трети мировой нефти — не пострадали на фоне военного конфликта между ХАМАС и Израилем. Это привело к снижению премии за риск в котировках нефти.

Между тем аналитики UBS полагают, что риск перебоев в поставках из-за войны между Израилем и ХАМАСом не исчез. Самый большой риск для цен на нефть — это снижение экспорта иранской нефти на 300–500 тыс. баррелей в день, предупредили в банке. Согласно исследовательской записке UBS, опубликованной в среду, цены на нефть по-прежнему имеют потенциал роста, несмотря на недавнее падение: ожидается, что нефть снова вырастет до $90–100 за баррель.

Ожидают отскока цен на нефть и в «БКС Мир Инвестиций». «ОПЕК+ держит в запасе опцию продления добровольных сокращений на 2024 год, а оперативные данные по спросу не показывают значимой тенденции к охлаждению. Котировки Brent очень быстро могут отскочить в район $85–90 за баррель, причем возвращение выше $90 на фоне повышенной волатильности последних месяцев не выглядит чем-то маловероятным», — пишет эксперт брокерской компании Игорь Галактионов.

Последний день для покупки акций под дивиденды

Дивидендная доходность указана с учетом цены закрытия торгов 8 ноября.

Papa John’s: дивиденды — $0,46. Дата выплаты — 24 ноября. Доходность — 0,58%.

Apple: дивиденды — $0,24. Дата выплаты — 16 ноября. Доходность — 1,31%.

UPS: дивиденды — $1,62. Дата выплаты — 30 ноября. Доходность — 0,55%.

Корпоративные отчетности

ТГК-1: неаудированная консолидированная финансовая отчетность по МСФО за девять месяцев 2023 года.

«ВК»: результаты за третий квартал 2023 года.

«Софтлайн»: консолидированная отчетность за третий квартал и 9 месяцев 2023 года.

До открытия торгов в США

Wix.com: финансовые результаты за третий квартал 2023 года. Ожидания: EPS — $0,68, выручка — $389,68 млн.

AstraZeneca: финансовые результаты за третий квартал 2023 года. Ожидания: EPS — $0,86, выручка — $11,54 млрд.

Weibo: финансовые результаты за третий квартал 2023 года. Ожидания: EPS — $0,56, выручка — $450,81 млн.

Li Auto: финансовые результаты за третий квартал 2023 года. Ожидания: EPS — $2,56, выручка — $33,02 млрд.

После закрытия торгов в США

Unity Software: финансовые результаты за за третий квартал 2023 года. Ожидания: EPS — $0,17, выручка — $554,17 млн.

Capri Holdings: финансовые результаты за второй квартал 2024 финансового года. Ожидания: EPS — $1,53, выручка — $1,34 млрд.

Fibrogen: финансовые результаты за третий квартал 2023 года. Ожидания: EPS — -$0,68, выручка — $36,84 млн.

Illumina: финансовые результаты за третий квартал 2023 года. Ожидания: EPS — $0,13, выручка — $1,13 млрд.

Другие важные события

- Fix Price: ВОСА. Акционеры рассмотрят вопрос редомициляции с Кипра в Казахстан.

- «ФосАгро»: совет директоров рассмотрит финансовые результаты за 9 месяцев 2023 года. Обычно вместе с обсуждением квартальной отчетности совет директоров «ФосАгро» дает рекомендацию по дивидендам.

- «Детский мир»: Мосбиржа переведет акции компании из раздела «Первый уровень» в раздел «Третий уровень».

- ОВК: 9 ноября компания начнет размещение допэмиссии в рамзере 12,5 млрд акций по цене ₽9,3 за бумагу. Размещение продлится до 22 ноября.

- Росстат: оценка индекса потребительских цен с 31 октября по 7 ноября.

- 8–10 ноября в Москве проходит форум инновационных финансовых технологий Finopolis.

- 8–9 ноября в Узбекистане проходит XVI саммит Организации экономического сотрудничества (ОЭС).

- Россия: международные резервы — 16:00 мск.

- США: первичные обращения за пособиями по безработице — 16:30 мск.

- Еврозона: глава ЕЦБ Кристин Лагард выступит с речью — 20:30 мск.

- США: глава ФРС Джером Пауэлл выступит с речью — 22:00 мск.

Как завершилась предыдущая торговая сессия

- Индекс Мосбиржи: 3 245,43 (-0,03%)

- Индекс РТС: 1 113,03 (+0,53%)

- S&P 500: 4382,78 (+0,1%)

- Dow Jones Industrial Average: 34 112,27 (-0,12%)

- NASDAQ Composite: 13 650,41 (+0,08%)