«Цифра брокер» разработал три портфеля для инвесторов в зависимости от желаемой доходности и приемлемого уровня риска. Инвесторам на выбор представлены консервативный, сбалансированный и спекулятивный портфели. Об этом говорится в обзоре «Модельные портфели для инвесторов с разной толерантностью к риску» от 24 ноября (есть в распоряжении «РБК Инвестиций»). Материал подготовили ведущий аналитик «Цифра брокера» Даниил Болотских и аналитик компании Наталия Пырьева.

«Ценные бумаги российских эмитентов проявляют завидную устойчивость к повышению ключевой ставки, укреплению рубля, снижению цен на нефть», — отметили аналитики.

По их мнению, по при текущей конъюнктуре рынок остается привлекательным для инвесторов и может предложить доходность, которая намного превышает ставки по депозитам.

Консервативный портфель

Консервативный портфель подходит инвесторам с низким риск-профилем. Такой портфель приносит стабильный дивидендный доход. Облигации в портфеле имеют наивысший кредитный рейтинг. Этот портфель слабо коррелирует с динамикой индекса Мосбиржи.

При составлении портфеля учитывалась следующие предпосылки и допущения:

- экономический рост в мире продолжится, что будет стимулировать повышенное потребление ресурсов. Годовые темпы роста мировой экономики составят по прогнозу не менее 1%;

- ОПЕК+ продолжит слаженное взаимодействие в рамках картеля, чтобы поддержать нефтяные котировки;

- в России продолжится стабильный экономический рост в ближайшие три года среднегодовыми темпами в пределах 0–1%;

- Банк России перейдет к смягчению денежно-кредитной политики во втором квартале 2024 года, на конец года ключевая ставка составит 13–14%;

- инфляционное давление немного ослабнет, к концу 2024 года инфляция окажется в диапазоне 7–9%;

- курс рубля может колебаться в широком диапазоне ₽85–110 к доллару США на фоне положительного ежеквартального счета текущих операций на уровне ₽10–15 млрд.

К эмитентам в консервативном портфеле предъявляется требование иметь как минимум пятилетнюю непрерывную историю дивидендных выплат (за исключением форс-мажорных обстоятельств) и иметь рейтинг не менее уровня А по российской шкале от рейтинговых агентств «Эксперт РА» или АКРА.

Консервативный портфель содержит акции следующих компаний и инструмент на золото:

- ЛУКОЙЛ. Целевая цена — ₽8000, вес в портфеле — 5%;

- «Татнефть» (обыкновенные акции). Целевая цена — ₽710, вес в портфеле — 3%;

- «Транснефть». Целевая цена — ₽165 000 (до сплита), вес в портфеле — 5%;

- Сбербанк(обыкновенные акции). Целевая цена — ₽300, вес в портфеле — 5%;

- Московская биржа. Целевая цена — ₽220, вес в портфеле — 3%;

- «Норникель». Целевая цена — ₽18 000 (до сплита), вес в портфеле — 3%;

- «РусГидро». Целевая цена — ₽1, вес в портфеле — 4%;

- МТС. Целевая цена — ₽300, вес в портфеле — 3%;

- «Ростелеком» (обыкновенные акции). Целевая цена — ₽115, вес в портфеле — 4%;

- золото (инструмент XAURUB на Мосбирже). Целевая цена — ₽185 000, вес в портфеле — 15%.

В портфель также входят облигации «Автодора» (выпуск БО-003Р-03), «Атомэнергопрома» (001P-02), «Газпром Капитала» (БО-001Р-08), «Европлана» (001Р-05), Novabev Group (бывшая «Белуга Групп», БО-П04), СОПФ Инфраструктурные облигации (03), ФГУП Росморпорт (001Р-01), ГТЛК (БО-04), ОФЗ (26227) и бонды «ТрансКонтейнера» (ПБО-01). Каждая бумага занимает по 5% портфеля.

Сбалансированный портфель

Сбалансированный портфель подходит инвесторам, которые готовы принимать на себя повышенные риски. Защитным инструментам здесь отдается меньшее предпочтение, а у акций высокая аллокация. Тем не менее часть портфеля отводится облигациям в целях диверсификации инвестиций и минимизации рисков повышенной волатильности на рынке акций.

При составлении портфеля учитывались следующие предпосылки и допущения:

- рост мировой экономики продолжается на протяжении 2024–2026 годов среднегодовыми темпами не ниже 2% (в соответствии с прогнозом Всемирного банка до 2025 года);

- ОПЕК+ сохраняет слаженное взаимодействие в рамках картеля для поддержки нефтяных котировок. США постепенно восполняют свои нефтяные запасы. Китайские НПЗ продолжают активно наращивать выпуск нефтепродуктов;

- экономика России растет опережающими прогноз Всемирного банка темпами: на 1,3% в 2024-м и еще на 0,8% в 2025 году;

- Банк России переходит к смягчению денежно-кредитной политики во втором квартале 2024 года и снижает ключевую ставку к концу 2024 года до 10–11%;

- инфляционное давление ослабевает, и к концу 2024 года инфляция находится в диапазоне 6–7%;

- курс рубля меняется в широком диапазоне ₽85–100 к доллару США на фоне стабильного положительного счета текущих операций на уровне ₽15–20 млрд долларов в квартал.

Эмитенты, которые входят в эту подборку, с высокой вероятностью могут выплачивать дивиденды и/или характеризуются внушительными темпами роста бизнеса (среднегодовые темпы роста выручки не менее 20%), а также имеют рейтинг не менее А по российской шкале от рейтинговых агентств «Эксперт РА» или АКРА.

В состав сбалансированного портфеля входят акции следующих компаний:

- «ЭсЭфАй». Целевая цена — ₽925, вес в портфеле — 7%;

- Сбербанк. Целевая цена — ₽300, вес в портфеле — 8%;

- Х5 Group. Целевая цена — ₽2600, вес в портфеле — 7%;

- «Полюс». Целевая цена — ₽14 000, вес в портфеле — 6%;

- НЛМК. Целевая цена — ₽236, вес в портфеле — 5%;

- «Совкомфлот». Целевая цена — ₽160, вес в портфеле — 8%;

- «Русагро». Целевая цена — ₽1600, вес в портфеле — 8%;

- «Транснефть». Целевая цена — ₽165 000, вес в портфеле — 8%;

- «РусГидро». Целевая цена — ₽1, вес в портфеле — 6%;

- «Яндекс». Целевая цена — ₽3000, вес в портфеле — 7%;

- НОВАТЭК. Целевая цена — ₽, вес в портфеле — 5%.

В состав портфеля также входят облигации «Аэрофьюэлз» (002P-01), ЛК «Дельта» (001Р-01), «Синара-Транспортные Машины» (001Р-01), «Автодома» (001P-01), ГК ЕКС (БО-01). Каждая бумага занимает по 5% портфеля.

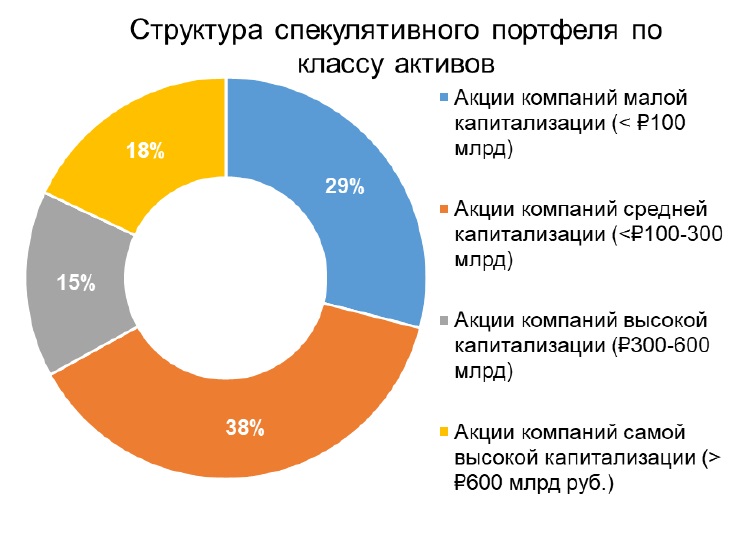

Спекулятивный портфель

Спекулятивный портфель предназначен для инвесторов с высокой склонностью к риску. Портфель состоит из высокодоходных и рискованных акций роста. В портфеле высокая концентрация эмитентов из IT-сектора, поскольку государство предоставляет ему обширную поддержку в целях достижения технологического суверенитета. Концентрация представителей страховой отрасли также велика, поскольку рост российской экономики сопровождается увеличением объема страхового рынка и ростом прибыли его участников.

При формировании портфеля учитывались следующие предпосылки и допущения:

- высокие потребительские расходы и рост новых заказов способствуют расширению деловой активности в мире. Темпы роста мировой экономики опережают прогноз Всемирного банка, предполагающий повышение глобального ВВП на 2,4% в 2024 году;

- экономика России показывает устойчивый рост в следующие три года ежегодными темпами по 3–4%;

- уход зарубежных игроков с российского рынка позволяет отечественным компаниям кратно расширять свой бизнес, занимая освободившиеся ниши;

- Банк России переходит к смягчению денежно-кредитной политики уже в первом квартале 2024 года, и к концу года ключевая ставка опускается в диапазон 7–9%;

- инфляция постепенно снижается, достигая 5–6% к концу 2024 года;

- курс рубля изменяется в диапазоне ₽80–90 к доллару США на фоне стабильно положительного счета текущих операций на уровне $20–25 млрд в квартал.

В состав спекулятивного портфеля входят акции следующих компаний:

- «Ренессанс Страхование». Целевая цена — ₽120, доля в портфеле — 8%;

- «Мать и дитя». Целевая цена — ₽950, доля в портфеле — 8%;

- «ЭсЭфАй». Целевая цена — ₽925, доля в портфеле — 4%;

- Novabev Group. Целевая цена — ₽7000, доля в портфеле — 9%;

- «Группа Астра». Целевая цена — ₽600, доля в портфеле — 7%;

- VK. Целевая цена — ₽800, доля в портфеле — 8%;

- «КуйбышевАзот» (обыкновенные акции). Целевая цена — ₽1000, доля в портфеле — 7%;

- «Самолет». Целевая цена — ₽4700, доля в портфеле — 8%;

- «Ростелеком» (обыкновенные акции). Целевая цена — ₽115, доля в портфеле — 8%;

- «Совкомфлот». Целевая цена — ₽160, доля в портфеле — 7%;

- Ozon. Целевая цена — ₽3300, доля в портфеле — 8%;

- TCS Group. Целевая цена — ₽4200, доля в портфеле — 10%;

- «Яндекс». Целевая цена — ₽3000, доля в портфеле — 8%.