Правила учета и расчета НДС часто вызывает много вопросов у индивидуальных предпринимателей и владельцев компаний — не всегда понятно, кому нужно применять НДС, как быть, если ваш контрагент делает вычеты этого налога. Если работать с НДС неправильно, налоговая может наказать — штраф до 40% неуплаченной суммы. «РБК Инвестиции » разобрались в сложной теме: рассказываем, что такое НДС, зачем он нужен, кто его платит, в каком размере и когда.

Что такое НДС

Аббревиатура НДС расшифровывается как «налог на добавленную стоимость». Если упростить, то это налог, который нужно платить с разницы между выручкой и затратами бизнеса.

Пример очень упрощенный, потому что НДС взимается со всей цепочки бизнеса, которые участвуют в производстве и продаже. Например, НДС могут уплатить производители муки и коржей, которые использует пекарня — и это не значит, что конечный бизнес избавлен от бремени перечисления НДС. Хотя есть много исключений, об этом ниже.

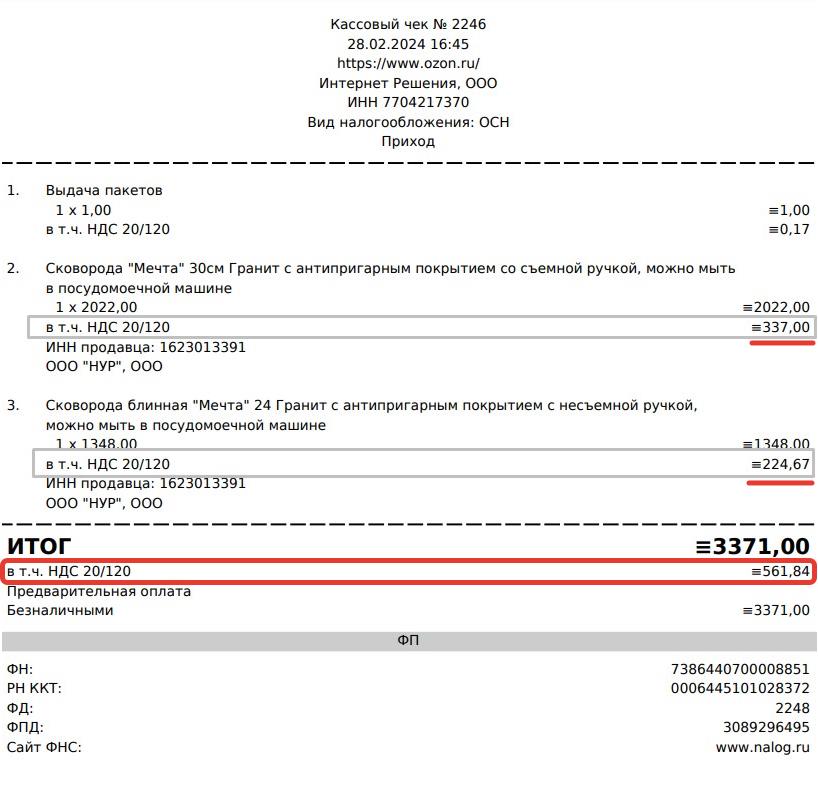

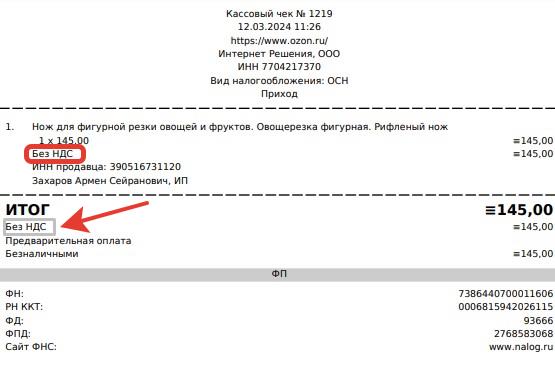

НДС — это так называемый косвенный налог. Обычно предприниматели и граждане не платят его как-то отдельно, его включают в цену продажи — вы можете увидеть его в чеках, которые передаются компаниями или ИП в налоговую. Причем неважно, продан товар или подарен, например, по акции — если бизнес подпадает под категорию плательщиков, за него все равно нужно будет перечислить НДС.

Если продавец не попадает в категорию плательщиков НДС, то в чеке указывают, что НДС не начисляется.

Кто платит НДС

По умолчанию плательщик НДС — это любой предприниматель или организация на общей системе налогообложения или на едином сельскохозяйственном налоге, которые реализуют товары, услуги, работы или имущественные права, в том числе бесплатно. Также НДС платят импортеры, работающие на любых системах налогообложения. То, с чего платят НДС, в законе называют «объектом налогообложения» — сформулировано все довольно сложно, поэтому немного упростим. Применять и платить НДС нужно, если бизнес:

- Продает товары, услуги, работы, имущественные права — например, если бизнес на общей системе налогообложения продал торт или сдал в аренду офисное помещение.

- Передал товары, услуги, работы, имущественные права безвозмездно — расчет НДС идет по рыночной стоимости. Например, так делают, когда одна компания передала другой условный автомобиль, или магазин подарил что-то покупателю.

- Ввозит товары на территорию России из-за границы. Например, для торговли на маркетплейсах. Платить НДС в таких случаях нужно на таможне, а если товары ввозятся из стран ЕАЭС, то в налоговой инспекции.

- Стал налоговым агентом при НДС, то есть по закону должен платить налог за других. Полный перечень таких ситуаций перечислен в статье 161 НК РФ. Например, обязанность выплатить НДС возникает, когда бизнес покупает товары или услуги у лица, незарегистрированного в России в качестве плательщика налогов, или когда бизнес арендует или покупает имущество, которое принадлежит муниципалитету, региону или государству. Другой распространенный случай — когда организация или ИП продает конфискованное имущество или имущество, которое реализуется по решению суда.

Если вы работаете как компания и ИП на общей системе налогообложения, как минимум обратитесь к профильному юристу или бухгалтеру за консультацией или постоянным обслуживанием — в законодательстве об НДС есть сотни нюансов, которые важно учитывать.

Льготы по НДС

Есть несколько категорий бизнеса, которые освобождены от уплаты НДС. Основной перечень приведен в ст. 145.1 НК РФ, но есть множество других нормативных актов, которые на время включают определенную категорию бизнеса в число льготников.

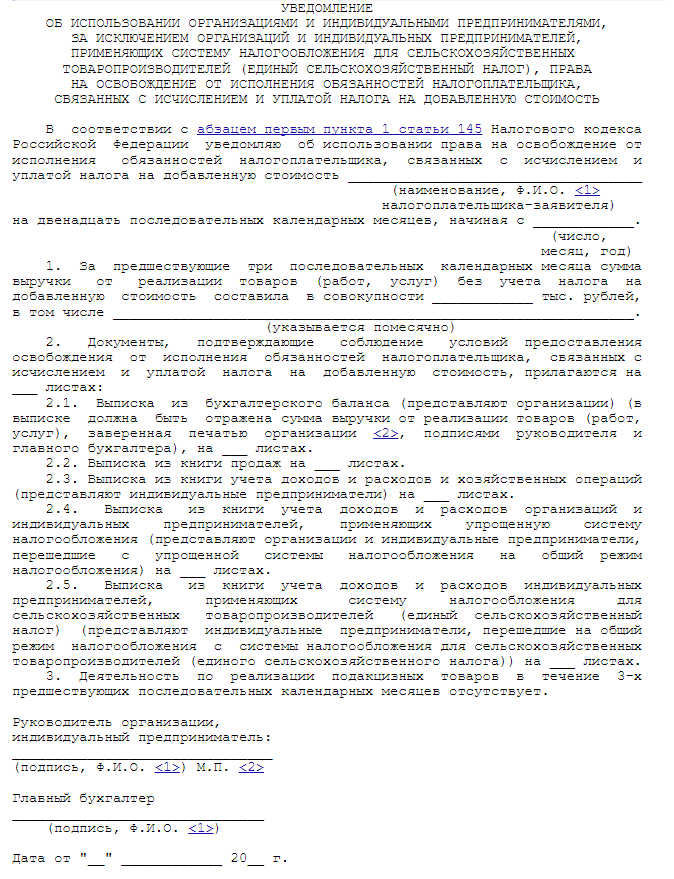

- Индивидуальные предприниматели и компании с выручкой до 2 млн рублей без учета налога за три предшествующих календарных месяца могут не платить НДС. Для этого нужно подать в налоговую заявление по форме, которая утверждена приказом Минфина РФ от 26.12.2018 № 286н. Организации подают также выписку из бухгалтерского баланса, ИП — выписку из книги учета доходов и расходов и хозяйственных операций. Плюс выписку из книги продаж.

Пример уведомления об освобождении от НДС

Пример уведомления об освобождении от НДС

- ИП и компании, которые применяют упрощенную систему налогообложения или автоматизированную упрощенную систему налогообложения (АУСН — специальный налоговый режим, при котором отчетность почти полностью отменяется, а налоги рассчитываются автоматически), или работают на патенте, а также предприниматели, работающие по режиму налога на профессиональный доход (НПД — специальный налоговый режим для самозанятых), НДС не платят.

- Плательщики единого сельскохозяйственного налога (ЕСХН) могут подать заявление в налоговую об освобождении от НДС, если их выручка за предыдущий год не превысила 60 млн рублей.

- Бизнес в сфере общественного питания, чей совокупный доход меньше двух миллиардов рублей.

- Российские ИТ-компании, если они находятся в реестре ПО, а их программы не зарабатывают на заключениях сделок или показе рекламы.

- ИП и организации, которые освобождены от налогообложения по ст. 149 НК РФ, например, это бизнес в сфере выдачи денежных займов, реализации медицинских товаров, перевозки пассажиров.

Есть исключения — льготы не будут действовать, даже если формально бизнес попадает под критерии, если:

- ИП или компания занимается импортом товаров в России. Например, если ИП на УСН привезет для продажи товары из Китая, НДС нужно платить.

- Счет на оплату выставлен с НДС. Такое бывает, если ИП работает с крупным бизнесом — формально запрета на счет-фактуру с НДС нет даже для предпринимателей на упрощенке — но тогда они обязаны подать декларацию и заплатить НДС самостоятельно.

Расчет НДС

Мы описываем базовый алгоритм расчета, но в оформлении документов есть много нюансов, в которых обычно разбираются опытные бухгалтеры.

Исходящий НДС — это налоговая база, то есть стоимость реализованных товаров, работ, услуг или имущественных прав, умноженная на актуальную ставку НДС под вашу операцию. Например, вы продали мебель за 120 000 рублей — умножаем эту сумму на 20%, получаем исходящий НДС в 24 000. Не забывайте, что НДС нужно считать, даже если вы просто подарили мебель покупателям.

Входящий НДС — это налог, который указан в счетах-фактурах поставщиков, то есть деньги, которые вы перечисляете поставщикам вместе с оплатой сырья или материалов. Нюанс — под входящим НДС можно учитывать все НДС, указанные в счетах-фактурах, а не только с подтвержденной оплатой.

Восстановленный НДС — это входящий НДС, который вы должны вернуть в бюджет, по п. 3 ст. 170 НК РФ. Но это уже нюансы, которые используют в частных случаях.

Например, для производства мебели вы купили дерева и фурнитуры за 1 млн рублей + 200 000 рублей НДС — то есть входящий НДС получается 200 000 рублей. Продали готовую мебель за 2 млн рублей + 400 000 рублей НДС, это исходящий НДС.

Итого НДС к уплате: 400 000 рублей — 200 000 рублей = 200 000 рублей.

Как считать НДС, если нет входящего НДС

Если бизнес покупает у контрагентов, которые не платят НДС, формула не меняется, по сути, просто вычитается 0.

Например, если производитель мебели купит сырье за 1 млн рублей у ИП на УСН без выставления НДС, а продаст за 2 млн рублей, то исходящий НДС получается 400 000 рублей, а входящий — 0 рублей. Итого сумма к оплате — 400 000 рублей.

Поэтому компании, работающие на общей системе налогообложения, обычно предпочитают сотрудничать с таким же бизнесом.

Ставки НДС

Ставкой называют процент, который нужно удержать из разницы между наценкой и себестоимостью по НДС, то есть с так называемой добавленной стоимостью. Подробный перечень ставок с нюансами есть на сайте налоговой.

- 0% — так называют ситуации, которые перечислены в п.1 ст.164 НК РФ. Ставка 0% — это особая ситуация, ее нельзя называть в освобождением или отсутствием НДС. Например, компания производит мебель и продает ее за границу. Для создания одной партии купили дерева на 120 000 рублей, из них 20 000 — входящий НДС.

Когда бизнес реализовал партию за границу, то есть экспортировал, НДС исчисляют по ставке 0% — то есть в конце квартала сдают декларацию и считают 0 минус входящий НДС, или минус 20 000 рублей.

Сумма налога получается отрицательной, налоговая возвращает бизнесу эти 20 000 рублей — это называют термином «возмещение». А вот если компания попадает в перечень бизнеса, который освобожден от НДС, то никакого возмещения быть не может.

Процесс возмещения довольно сложный — нужно предоставить в налоговую все документы, которые подтверждают целевое назначение материалов, а также показать, что экспортная сделка состоялась. Если планируете возмещать НДС, лучше сразу привлекать бухгалтера. - 10% — при продаже продовольственных товаров, а также товаров для детей. В перечень попадают реализация книг и журналов.

- 20% — базовая ставка для всех товаров, работ, услуг, имущественных прав, если нет исключений.

- 10/110 — с предоплат от товаров, который облагаются ставкой в 10% НДС.

- 20/120 — с предоплат от продаж под обычную ставку НДС и от перепродажи автомобилей и техники, которую покупают у физлиц.

Срок уплаты НДС

НДС платят по кварталам. Для этого нужно заполнить декларацию и сдать ее в налоговую — до 25-го числа месяца, следующего за отчетным кварталом. Например, за первый квартал сдают декларации до 25 апреля.

Платить нужно не вместе со сдачей декларации, а поделив на три равные части и перечислять на единый налоговый счет до 28-го числа каждого месяца следующего квартала.

I квартал 2024 года

- 2 мая 2024 (перенос с 28 апреля, потому что выходные)

- 28 мая 2024

- 28 июня 2024

II квартал 2024 года

- 29 июля 2024 (перенос с 28 июля, потому что воскресенье)

- 28 августа 2024

- 30 сентября 2024 (перенос с 28 сентября, потому что суббота)

III квартал 2024 года

- 28 октября 2024

- 28 ноября 2024

- 28 декабря 2024

IV квартал 2024 года

- 28 января 2025

- 28 февраля 2025

- 28 марта 2025

Налоговый вычет по НДС

Налоговым вычетом называют ситуацию, когда бизнес уменьшает сумму налога к уплате на НДС, который показали поставщики. Важно учитывать, что право на вычет нужно доказывать документами.

Условия для получения вычета по НДС

Важно подтвердить, что сделка состоялась, например, договором. Для вычета важно, чтобы НДС предъявили поставщики, а вы уплатили НДС. Нельзя просто купить для себя какой-то товар, а потом уменьшать НДС на него. Например, обычный вычет по НДС — если бизнес купил оборудование, нужное для производства товара, который он продает. А вот купить машину для личных нужд и делать из нее вычет незаконно.

Как оформить вычет

Нужно собрать документы:

- Счета-фактуры от поставщиков.

- Товарные накладные, акты выполненных работ или другие документы, подтверждающие сделку.

- Подтверждение покупки к учету — обычно это те же бумаги поставщиков.

Важно регистрировать счета от поставщиков в книге покупок, а свои — в книге продаж.

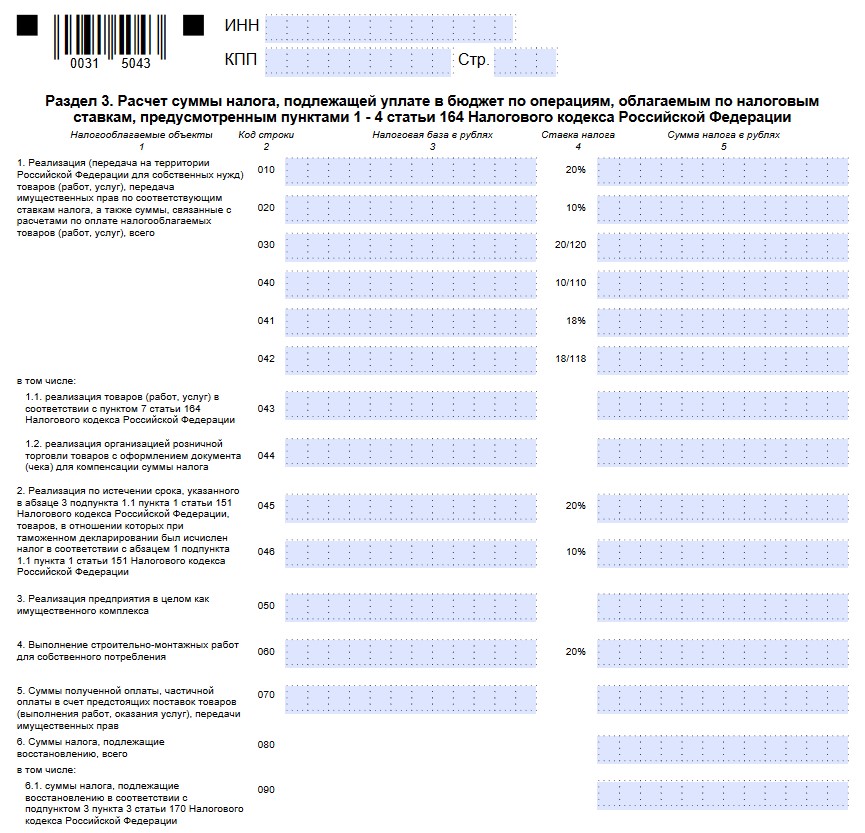

Декларацию для вычета заполняют в электронном виде в личном кабинете бизнеса в налоговой. Шаблон есть в актуальном приказе ФНС России от 29.10.14 № ММВ-7-3/558@. Указывают исходящий и входящий НДС и сумму налога к уплате.

После отправки в налоговую документ проверят в течение трех месяцев. Если все нормально, налоговая просто учитывает заявленный НДС и все. Если есть подозрения, могут проверить как бизнес, так и всю цепочку партнеров. А если подтвердить подозрительную сделку не получилось, будет выездная проверка и возможный штраф.

Что будет, если не уплатить НДС

Если опоздать с уплатой — начислят пеню, если неверно рассчитать, будет штраф. Если проблемы затянутся или на вопросы налоговой не отвечать, могут заблокировать счет.

- пени будут считать по общему правилу — по 1/300 ключевой ставки ЦБ за каждый день просрочки.

- штраф — за случайную ошибку 20% от суммы недоимки, а если налоговая докажет, что это было умышленно — до 40% от суммы.