Весной и летом 2024 года дивидендные выплаты котирующихся на Мосбирже компаний могут оказаться рекордными за всю историю российского фондового рынка, сообщили аналитики SberCIB Investment Research. По их прогнозам, в этот период объем дивидендных выплат может превысить ₽3 трлн. Об этом говорится в апрельском обзоре SberCIB «Дивиденды — весна-лето 2024 года» (есть у «РБК Инвестиций»).

В весенне-летнем дивидендном сезоне компании выплачивают дивиденды, как правило, за весь прошлый год, а также за второе полугодие и четвертый квартал прошлого года или за первый квартал текущего. По состоянию на 23 апреля советы директоров 33 компаний уже рекомендовали выплатить весной и летом 2024 года дивиденды на общую сумму ₽1,88 трлн. По прогнозу SberCIB, еще как минимум 19 эмитентов могут объявить о выплате дивидендов по итогам 2023 года на сумму примерно ₽1,2 трлн.

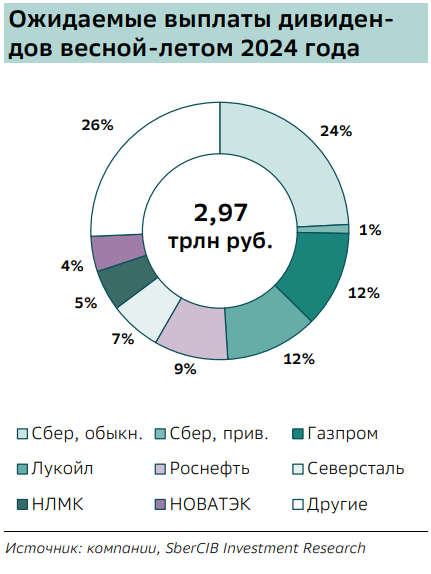

Если учитывать только дивиденды компаний под покрытием SberCIB и эмитентов, по которым учитывается консенсус-прогноз (сейчас — 63 эмитента, в 2023 году на такие компании пришлось 93% от общего объема выплат), то всего за весенне-летний дивидендный сезон будет выплачено порядка ₽2,97 трлн, подсчитали эксперты. Это на 37% больше, чем в рекордном 2021 году. В SberCIB полагают, что с учетом организаций, деятельность которых в компании не анализируют, итоговый размер выплат акционерам превысит ₽3 трлн.

По прогнозам экспертов, больше всего дивидендов выплатят акционерам компании российского нефтегазового сектора — около ₽1,4 трлн. На на этот сектор в весенне-летнем сезоне придется около 48% выплат, а средняя дивидендная доходность составит около 7,1%.

Наибольший объем дивидендов среди компаний нефтегазового сектора выплатят:

- «Газпром» (GAZP) — ₽359 млрд,

- ЛУКОЙЛ (LKOH) — ₽345 млрд,

- «Роснефть» (ROSN) — ₽276 млрд,

- НОВАТЭК (NVTK) — ₽132 млрд.

В целом по рынку рекордсменом по объему выплаченных дивидендов, по оценке SberCIB, должен стать «Сбер» — набсовет кредитной организации рекомендовал выплатить акционерам по итогам 2023 года ₽752 млрд или ₽33,3 на акцию с двидоходностью 10,8%. Также летом может иметь место долгожданное возвращение сталелитейных компаний к выплате дивидендов. Аналитики прогнозируют выплаты от трех компаний сектора — «Северсталь» (CHMF), НЛМК (NLMK) и ММК (MAGN) — на общую сумму ₽396 млрд. На этих восьмерых эмитентов может прийтись более 75% всех выплат.

Наибольшая ожидаемая дивидендная доходность — у привилегированных акций «Сургутнефтегаза». Согласно консенсус-прогнозу, дивидендная доходность по ним может составить 17%. Компания выплачивает дивиденды уже больше 20 лет подряд, и в этом году объем выплат может стать рекордным в ее истории, полагают аналитики.

Лидеры по ожидаемой дивидендной доходности:

- привилегированные акции «Сургутнефтегаза» (SNGSP) — ожидаемая дивдоходность 17%,

- «ЕвроМедЦентр» (GEMC) — ожидаемая дивдоходность 14,6%,

- ГК «Мать и дитя» (MDMG) — ожидаемая дивдоходность 12,7%,

- ОГК-2 (OGKB) — 12,6%,

- привилегированные акции «Транснефти» (TRNFP) — 12,1%.

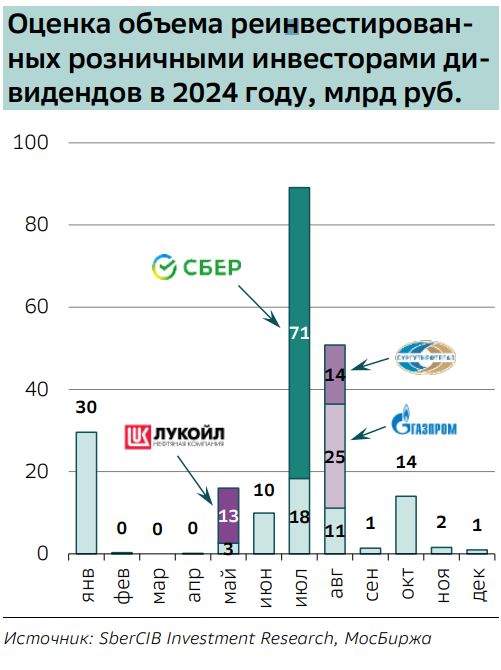

Часть дивидендов будет реинвестирована, что поддержит российский рынок, рассказали эксперты. В основном будут вкладывать дивидендные выплаты обратно в рынок будут частные инвесторы. Исходя из прогноза SberCIB, согласно которому реинвестированы будут 60% полученных «частниками» дивидендов, в мае на фондовый рынок вернутся ₽16 млрд, в июне — ₽10 млрд, в июле — ₽89 млрд, а в августе — ₽51 млрд.

Всего из ₽3 трлн дивидендов частные инвесторы могут реинвестировать обратно в рынок около ₽165 млрд, подсчитали эксперты. Это соответствует обороту торгов по индексу Мосбиржи (IMOEX) примерно за два дня. Реинвестирование дивидендов может поддержать индекс Мосбиржи во втором квартале этого года и в начале третьего.

С точки зрения объема реинвестирования дивидендов розничными инвесторами в 2024 году наибольший приток средств в весенне-летнем дивидендном сезоне можно ожидать в акции:

- Сбербанка — ₽71 млрд,

- «Газпрома» — ₽25 млрд,

- «Сургутнефтегаза» — ₽14 млрд,

- ЛУКОЙЛа — ₽13 млрд.

По оценкам аналитиков, из ₽118 млрд, полученных розничными инвесторами «Сбера», 25%, или ₽30 млрд, может быть реинвестировано в первые дни после поступления денежных средств, что создаст дополнительный приток в размере 35% от среднедневного объема торгов и способно привести к росту рынка на 3%.