Российский разработчик и производитель микроэлектроники «Элемент» установил диапазон размещения акций на СПБ Бирже — он составит от ₽223,6 до ₽248,4 за лот, включающий 1 тыс. акций. Об этом говорится в пресс-релизе компании (есть у «РБК Инвестиций»). Это соответствует оценке бизнеса «Элемента» в ₽90-100 млрд, без учета средств, привлеченных в рамках IPO.

Сбор заявок на участие в размещении акций начинается в четверг, 23 мая, и завершится 29 мая 2024 года. Цена предложения будет установлена советом директоров «Элемента» по итогам окончания периода сбора заявок.

Ожидается, что торги акциями начнутся 30 мая под тикером ELMT. Ранее СПБ биржа сообщала, что с 30 мая включит акции группы компаний «Элемент» в первый котировальный список бумаг, допущенных к торгам.

Инвесторам будут предложены исключительно акции дополнительного выпуска. В рамках IPO основные акционеры компании не планируют продавать принадлежащие им бумаги. В общей сложности компания планирует привлечь от инвесторов около ₽15 млрд, эти средства будут направлены на финансирование программы развития группы.

Ожидается, что по результатам IPO доля акций в свободном обращении (free-float) составит более 13%. Компания и ее основные акционеры примут на себя обязательства, связанные с ограничением на размещение новых акций и отчуждение уже размещенных бумаг в течение 180 дней с даты начала торгов.

По информации источника РБК, близкого к группе «Элемент», ранее один из организаторов размещения оценивал стоимость компании в ₽117–130 млрд, второй — в ₽120–140 млрд. По словам одного из источников, организаторы «хотят дать заработать инвесторам на размещении и создать хорошую историю бумаге, чтобы в последующем разместить больший пакет». По финансовой модели, рассчитанной организаторами IPO, компания должна стоить более ₽150 млрд.

Начальник аналитического отдела ИК «Риком-Траст» Олег Абелев посчитал, что справедливая оценка ГК «Элемент» находится в пределах ₽120–130 млрд. Инвестиционный стратег УК «Арикапитал» Сергей Суверов пришел к выводу, что в ходе первичного размещения «Элемент» могут оценить в ₽100–150 млрд.

«РБК Инвестиции » узнали о планах группы компаний «Элемент» выйти на IPO еще в середине апреля. Тогда группа рассчитывала на оценку бизнеса в диапазоне ₽100–150 млрд, а объем самого размещения был оценен в ₽10–15 млрд. Потенциальный размер IPO может составить до ₽15 млрд, сказал на тот момент источник «РБК Инвестиций».

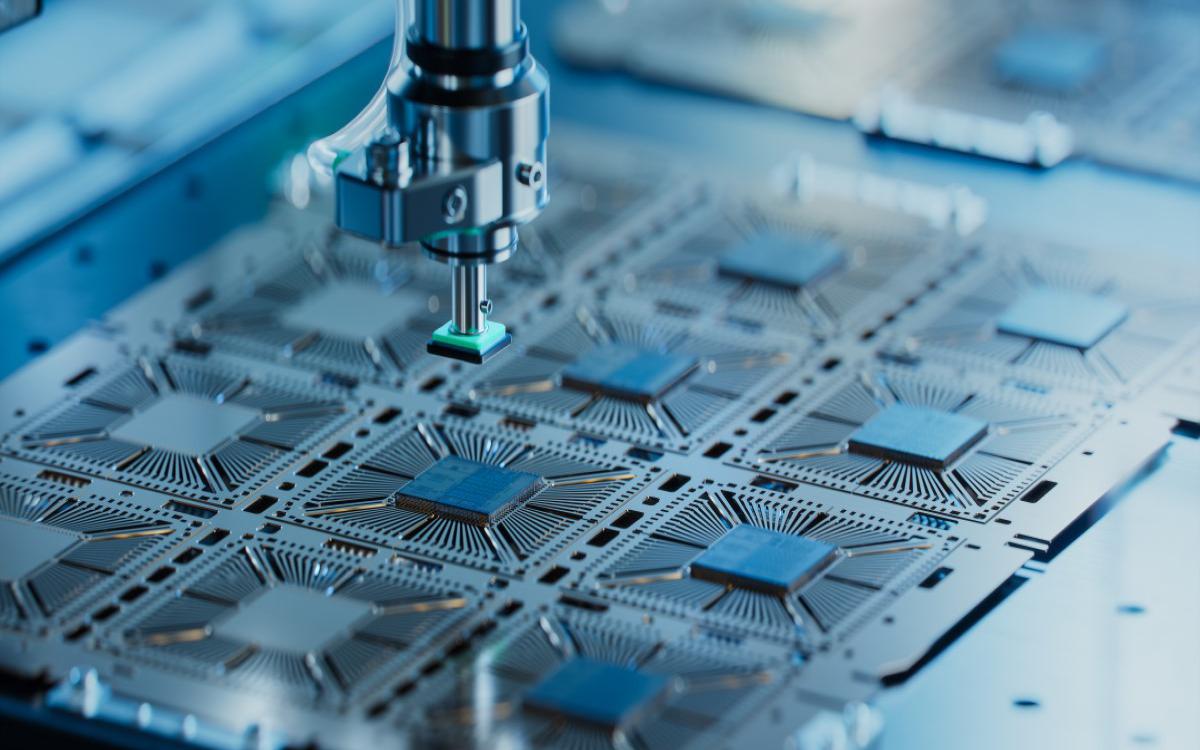

Группа компаний «Элемент» образована в результате слияния в сфере микроэлектроники активов «Ростеха» и АФК «Система». Сделка между ними была закрыта в 2019 году. По данным на 2024 год, в нынешнее совместное предприятие входит более 30 компаний. Группа производит интегральные микросхемы, полупроводниковые приборы, силовую электронику, модули, корпуса для микросхем и контактирующих устройств, а также радиоэлектронную аппаратуру.

Выручка ГК «Элемент» по МСФО за 2023 год выросла на 46% в годовом выражении, до ₽35,8 млрд. В группе компаний указали, что это произошло за счет роста спроса на российскую электронную компонентную базу. EBITDA в прошлом году выросла на 68% год к году, до ₽8,7 млрд. Чистая прибыль увеличилась на 93%, до ₽5,3 млрд.

15 мая 2024 года совет директоров утвердил текущую дивполитику компании, которая рассчитана на три года. Согласно документу, «Элемент» планирует выплачивать дивиденды в размере не менее 25% скорректированной чистой прибыли отчетного года «не реже одного раза в год».

«Для целей расчета дивидендов из показателя чистой прибыли исключаются доходы от государственных субсидий и грантов, приходящихся на капитальные затраты. Показатели для расчета дивидендов определяются на основе данных консолидированной отчетности», — говорится в положении о дивидендной политике компании.

Новость дополняется