Российский рынок акций имеет потенциал роста за счет трех секторов экономки — потребительского, финансового и IT. Однако в условиях высокой процентной ставки инвесторам стоит присмотреться к другим более перспективным сейчас инструментам. Среди них — облигации с плавающим купоном, фонды денежного рынка, инструменты валютной диверсификации. Об этом рассказали аналитики брокера «ВТБ Мои Инвестиции » в ходе презентации стратегии на третий квартал 2024 года, которая прошла на YouТube-канале «РБК Инвестиций».

Рынок акций

Потенциал роста

Судя по мультипликатору P/E (цена/прибыль), рынок акций сейчас недооценен, пришли к выводу аналитики «ВТБ Мои Инвестиции». По словам инвестиционного стратега «ВТБ Мои Инвестиции» Алексея Корнилова, этот мультипликатор у индекса Мосбиржи находится на уровне 4,5х — минимальном значении на десятилетнем горизонте. Средний показатель за этот период составил 6,6х. Долгосрочным драйвером для российского рынка станет восстановление мультипликатора к средним значениям. «Когда появится база для обоснованного снижения ключевой ставки и у инвесторов сформируется соответствующее ожидание, то этот мультипликатор начнет расширятся, что позволит индексу расти, даже не увеличивая свою прибыль», — пояснил Корнилов.

Чувствительность индекса Мосбиржи к ключевой ставке высока. Аналитики рассчитали справедливое значение бенчмарка в зависимости от ключевой ставки. При ключевой ставке через год на уровне 15,5% обоснованное значение индекса находится в районе 3240 пунктов. «Если рассматривать перспективу на год, то сюда еще необходимо добавить дивидендную доходность, которую мы ожидаем на уровне 8,7% на горизонте 12 месяцев. В совокупности акции давали бы 10-12%», — сказал Корнилов. Эксперт согласился, что пока такая доходность не выглядит привлекательной для инвестора, но высокая чувствительность индекса к ключевой ставке позволяет рассчитывать на более высокую доходность при снижении ставки.

«Если ставка опустится до 14%, то это уже соответствует уровню 3482 пункта. Здесь бы уже доходность была в районе 18% совокупно с дивидендами. И каждый последующий шаг на 1% дает потенциальный прирост в размере примерно 5% к индексу. То есть при ставке 13% совокупная доходность становится выше 20%. Это уже интересно для такого актива как акции, которые обладают повышенной волатильностью », — объясняет Корнилов.

Перспективные сектора

Приведенный рост доходности рынка акций возможен за счет трех секторов — потребительского, финансового и IT. Аналитики называют их точками силы. Как пояснил Алексей Корнилов, потребительский и финансовый сектор ориентированы на внутренний спрос, который сейчас высокий за счет роста реальных зарплат и низкой безработицы. Аналитик отметил, что темпы роста прибыли компаний из этих секторов опережают средний темп роста по индексу.

В потребительском секторе инвестиционный стратег посчитал интересными бумаги Ozon и X5 Group, в финансовом — Мосбиржи.

У игроков из IT-сектора темп роста чистой прибыли оценивается в 45% год к году. Аналитики брокера подсчитали, что прибыль в секторе будет расти примерно на 55% быстрее, чем у индекса Мосбиржи.

«IТ-сектор сам по себе динамично растет. Плюс компании внутри него выигрывают дополнительно от ухода иностранных компаний. Они занимают долю пирога и растут в два раза быстрее, чем могли расти, если бы просто увеличивался этот пирог», — сказал Алексей Корнилов во время презентации. Он обратил внимание на эмитентов , которые занимаются разработкой критически важного ПО для российского бизнеса. Среди таких компаний он назвал группу «Позитив» и «Группу Астра».

Примером компании на стыке потребительского сектора и IT с потенциалом роста аналитики назвали Ozon. По словам руководителя проектов по корпоративному развитию и связям с инвесторами Ozon Замиры Юлдашевой, проникновение e-commerce составляет 17-18%, что в два раза выше, чем пять лет назад. Она отметила, что этот сегмент рынка может еще вырасти в два раза. «Нам кажется, что 17% — это и так много, но на самом деле мы еще позади лидирующих экономик, где интернет-торговля развита сильнее. Например, в Китае это уровень составляет 33-34%. То есть мы через пять лет будем там, где интернет-торговля в Китае находится сейчас», — полагает Юлдашева.

Дивиденды

Поддержкой для российского рынка акций в третьем квартале аналитики брокера также называют дивидендные выплаты . Всего летом российские инвесторы могут получить ₽284 млрд. Около 30% этой суммы может быть реинвестировано в акции. В то же время, отмечается в стратегии, высокие ставки по депозитам могут привести к снижению доли реинвестирования в акции.

Редомициляция

Еще одним драйвером рынка акций станет завершение переезда компаний в Россию. В третьем квартале аналитики ожидают завершение процессов редомициляции и начало торгов бумаг Х5 Group, HeadHunter и «Яндекс». По их словам, это может послужить краткосрочным ближайшим катализатором для российского рынка.

Ключевая ставка

Аналитики «ВТБ Мои Инвестиции» не исключают, что ключевая ставка будет сохранена, если до заседания Центробанка 26 июля выйдут позитивные данные, например, динамика корпоративного кредитования сложится ближе к прогнозу Банка России, говорит главный экономист ВТБ Родион Латыпов. Однако базовый сценарий брокера подразумевает повышение ставки до 17-18%, при негативном сценарии ставка составит 20%.

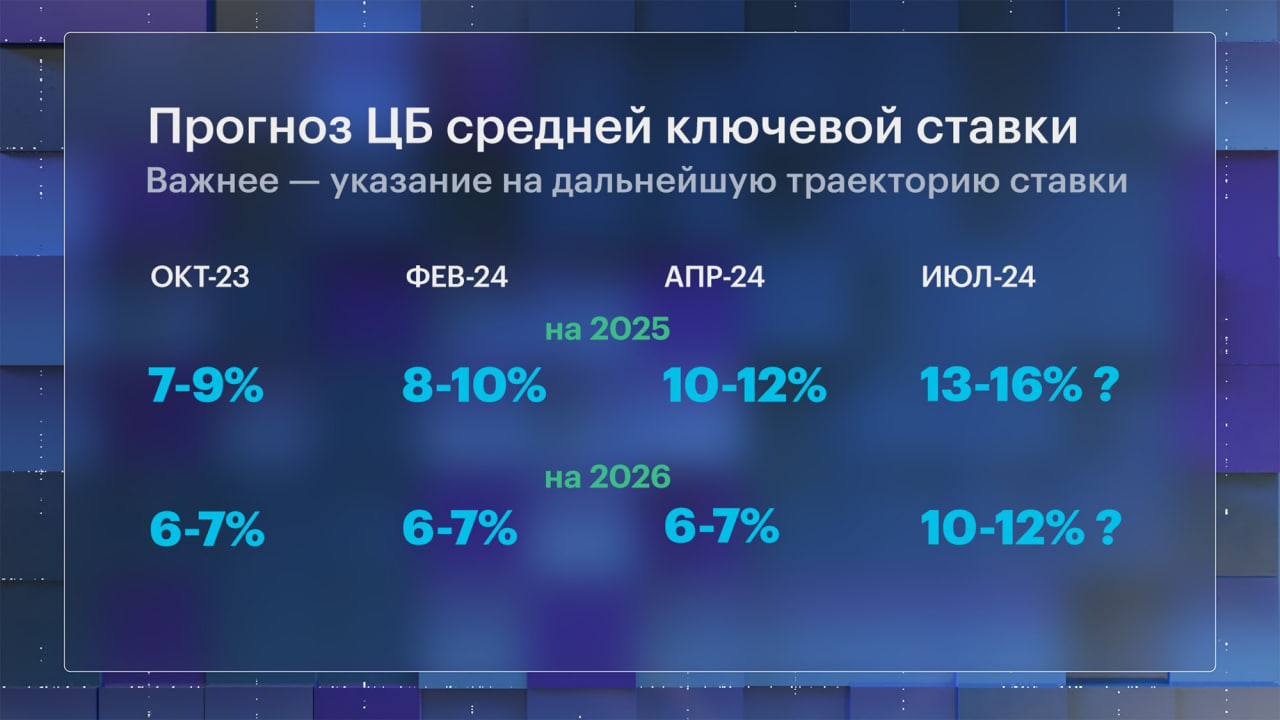

«Для меня лично интрига не то, каким будет решение на ближайшем заседании, а то, как сильно поменяются собственные прогнозы Банка России», — делится Латыпов. Сейчас на 2025 год ЦБ ожидает ключевую ставку 10-12%, прогноз на 2026 год составляет 6-7%. По мнению экономиста, ЦБ значительно скорректирует прогноз.

«Мое важное замечание в том, что эта корректировка прогноза будет больше, чем движение ключевой ставки. Если сейчас консенсус [по ставке] распределен между 17-18%, то есть повышение на 100-200 б.п.; то прогноз траектории ключевой ставки может быть сдвинут сразу на 300-400 б.п.», — говорит Родион Латыпов

Облигации

В период жесткой монетарной политики аналитики «ВТБ Мои Инвестиции» отдают предпочтение ОФЗ и корпоративным облигациям с плавающим купоном, так как они подстраиваются к текущим ставкам и устойчивы в цене. По данным брокера, с июня 2023 года по июнь 2024 года ОФЗ с фиксированными купонами показали негативную динамику. Эксперты считают, что сейчас не время заходить в длинные облигации.

По мнению Алексея Корнилова, ОФЗ и корпоративные облигации с плавающим купоном позволяют размещать средства по достаточно высокой доходности при этом эти инструменты имеют низкий риск. «Люди, у которых больший аппетит к риску, могут рассмотреть корпоративные облигации с плавающим купоном, где есть доля кредитного риска. Это позволяет повысить ожидаемую доходность на 1-2% до уровня 18%. Это такие эмитенты как «Газпром Капитал», «Газпром нефть», МТС», — рассказал Корнилов.

Вместе с этим, длинные облигации с фиксированной доходностью можно использовать для того, чтобы заработать на их падении, говорит управляющий директор дирекции финансового консультирования ВТБ Артем Маркин. «У нас выходят идеи по коротким позициям. Например, у инвестора основа портфеля в фондах ликвидности с доходностью минус полпроцента от ставки и при этом мы открываем шорт на длинных ОФЗ», — говорит аналитик. По словам Маркина, при такой стратегии брокер в абсолютном значении заработал клиентам больше 10%. Суммарно с помощью других ликвидных инструментов и шортов по облигациям доходность составляла больше 20-25% годовых.

Другие активы

При высокой ключевой ставке дают хорошую доходность и защищают от волатильности фонды денежного рынка, считают аналитики. Кроме того, по их мнению, сейчас подходящий момент для валютной диверсификации, так как доходности по валютным облигациям выросли, а рубль укрепился. «На привлекательных уровнях находятся доходности наиболее ликвидных долговых инструментов в юанях — 8–9% при сроке погашения 2–2,5 года», — отметил Корнилов.

Курс рубля

В стратегии брокера говорится, что курса рубля до конца года будет зависеть от ситуации с платежами за импорт. При их нормализации в базовом сценарии аналитики ожидают средний курс в течение года на уровне ₽92 за доллар, к концу года – ₽93,3 за доллар.