Аналитики инвестиционного банка «Синара» спрогнозировали рост индекса Мосбиржи (IMOEX) до 3300 пунктов к концу 2025 года. Потенциал повышения индекса с текущих уровней составляет около 16%. В случае замедления инфляции, ослабления рубля или геополитической деэскалации индекс Мосбиржи может подняться еще выше, полагают эксперты. Об этом говорится в стратегии банка «Рынок акций РФ — удачный момент для долгосрочных инвестиций» на четвертый квартал 2024 года (есть у «РБК Инвестиций»).

В принятой в июне стратегии на третий квартал эксперты банка прогнозировали подъем индекса Мосбиржи до 3500 пунктов уже к концу 2024 года. Новая оценка целевого уровня экспертов отражает повышение безрисковой ставки с 14% до 16% (привязана к средней доходности 10-летних ОФЗ за три месяца) и более консервативные прогнозы цен на металлы. Эти негативные факторы отчасти компенсируются в целом хорошей отчетностью российских компаний за первое полугодие и повышением номинальных темпов роста.

После масштабной распродажи в августе российские акции вновь пользуются спросом благодаря исчезающему навесу расконвертированных из расписок бумаг и привлекательным фундаментальным характеристикам, рассказали эксперты. Четвертый квартал — удачный момент для долгосрочных инвестиций на российском рынке акций, считают в инвестбанке. Катализаторами для дальнейшего роста могут стать выплата дивидендов, обмен активами, подорожание нефти, хорошая корпоративная отчетность, понижение ключевой ставки, девальвация рубля и выкуп у недружественных акционеров долей в российских компаниях.

Среди рисков эксперты отметили возможность введения новых санкций, эскалацию в геополитике, рост налоговой нагрузки, а также повышение ключевой ставки. Кроме того, негативными факторами для рынка могут выступить навес продаж из заблокированных акций и редомицилируемых компаний, ревальвация рубля и падение цен на нефть.

Осенний дивидендный сезон на рынке акций

В октябре российские эмитенты выплатят около ₽610 млрд промежуточных дивидендов своим акционерам. Примерно ₽100 млрд из этой суммы получат частные инвесторы. По оценкам экспертов банка, реинвестировано обратно в акции будет не более дневного объема торгов на Мосбирже или примерно ₽55 млрд, и большого влияния от притока этих средств на рынок ожидать не стоит.

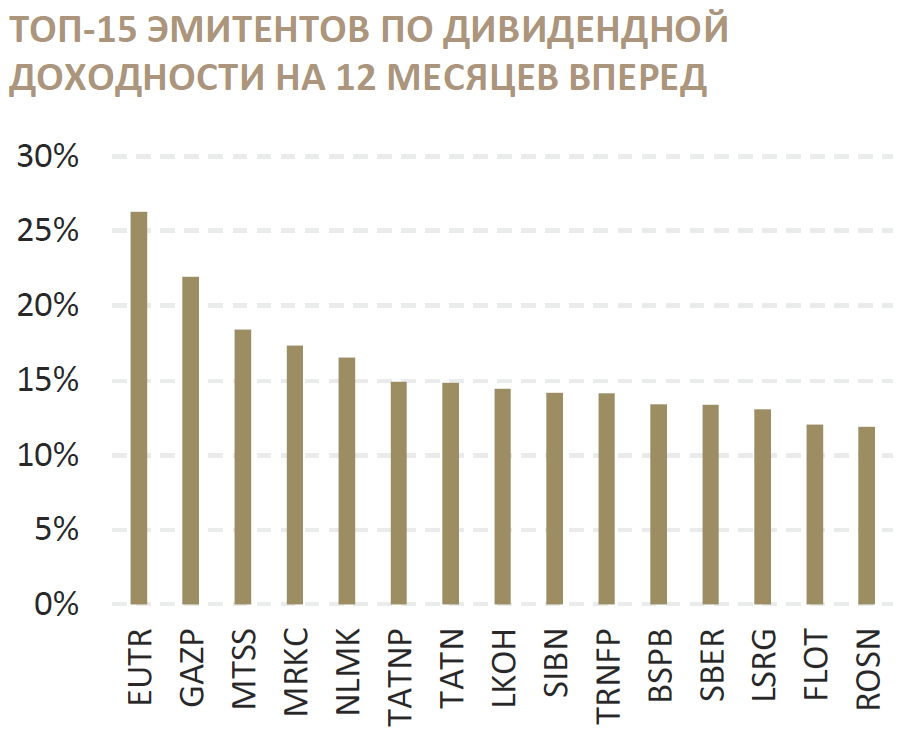

Среди наиболее интересных компаний с точки зрения соотношения риска и ожидаемой доходности эксперты выделили акции ЛУКОЙЛа, МТС, НЛМК, «Северстали», Сбербанк, «Роснефть» и «Транснефть». Аналитики не исключают, что главный сюрприз в этом дивидендном сезоне может преподнести «Газпром». По оценке банка, дивиденды «Газпрома» за 2024 год могут составить почти ₽30, что соответствует доходности в 22%.

Аналитики также отметили тенденцию к росту дивидендов этих эмитентов (в отличие от купонов и депозитов), что предполагает еще более высокую среднюю дивдоходность в ближайшие два-три года. Дивидендная доходность на год вперед у 15 наиболее привлекательных в этом плане эмитентов в среднем все еще превышает 16% с перспективой роста на среднесрочном горизонте, сообщили в банке.

Модельный портфель

В сложившейся ситуации среди отдельных секторов в «Синаре» отдают предпочтение экспортерам, банкам и телекомам. В модельный портфель инвестбанка «Синара» входят 17 акций с оптимальным соотношением риска и потенциальной доходности. Потенциал роста модельного портфеля до конца 2025 года оценивается в 29% при дивидендной доходности на этом же горизонте в 14%. Таким образом, общая расчетная доходность портфеля до конца 2025 года близка к 43%.

- ЛУКОЙЛ (LKOH);

- Сбербанк (SBER);

- «Газпром» (GAZP);

- НОВАТЭК (NVTK);

- обыкновенные акции «Сургутнефтегаза» (SNGS);

- «ТКС Холдинг» (TCSG);

- НЛМК (NLMK);

- «Роснефть» (ROSN);

- «Полюс» (PLZL);

- «Северсталь» (CHMF);

- «Русал» (RUAL);

- МТС (MTSS);

- АФК «Система» (AFKS);

- ТМК (TRMK);

- «Эн+» (ENPG);

- «Ростелеком» (RTKM);

- ВТБ (VTBR).