В конце декабря Мосбиржа объявила о том, что торги акциями «ИКС5» после редомициляции начнутся 9 января под новым тикером X5. Инвесторы, которые покупали расписки X5 Retail Group под идею редомициляции компании в Россию, столкнутся с повышенным налогом. Об этом рассказали брокерские компании, опрошенные «РБК Инвестициями», также это следует из сообщения самой компании и официального комментария ее директора по корпоративным финансам и работе с инвесторами Полины Угрюмовой.

Это связано с особым порядком учета затрат на приобретение бумаг компаний, которые «переезжают» в Россию в рамках закона № 470-ФЗ о принудительной редомициляции. Для тех инвесторов, которые покупали расписки X5 до редомициляции, а продадут акции уже российского ПАО «Корпоративный центр ИКС 5» после завершения этой процедуры, налогооблагаемая база вырастет на 42,4% от стоимости приобретения ценных бумаг .

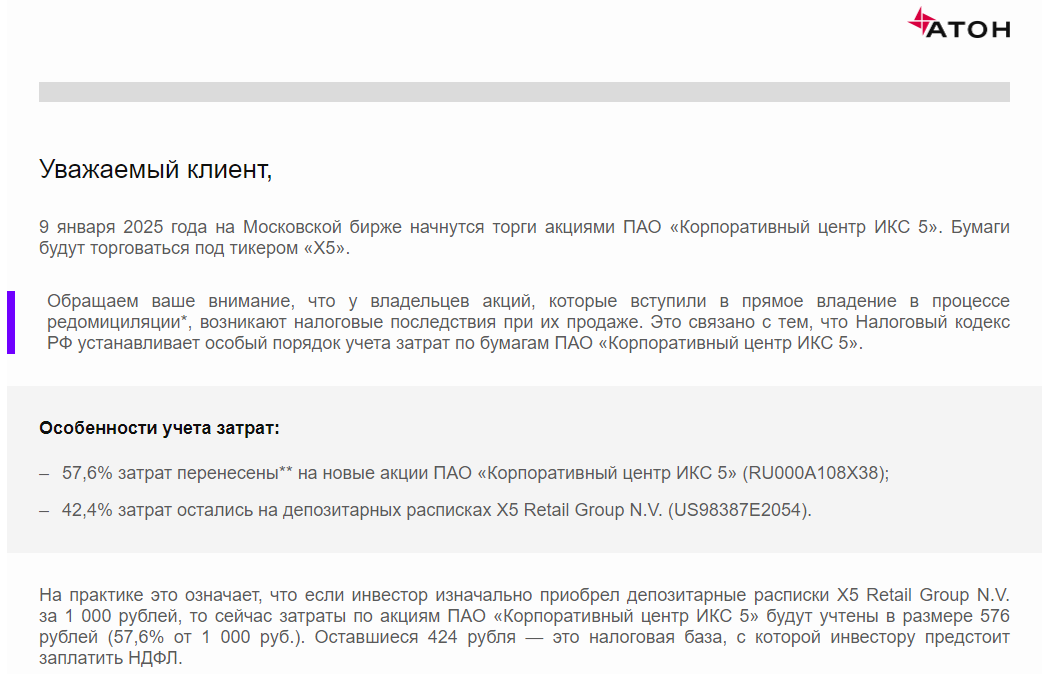

26 декабря брокер «Атон» в своей клиентской рассылке (есть у «РБК Инвестиций») указал, что у владельцев акций X5, после завершения процедуры редомициляции и старта торгов бумагами возникнут налоговые последствия при их продаже. В сообщении указывается, что это связано с особым порядком учета затрат, установленных Налоговым кодексом России.

Особенности учета затрат:

- 57,6% — перенесены на новые акции ПАО «Корпоративный центр ИКС 5» (ISIN: RU000A108X38);

- 42,4% — остались на депозитарных расписках X5 Retail Group N.V. (ISIN: US98387E2054).

Представитель «Цифра брокер» также сообщил «РБК Инвестициям», что делает рассылку клиентам об изменении налоговой базы при первичной продаже бумаг «ИКС5». Брокер при этом выступит налоговым агентом по расчету НДФЛ после продажи бумаг. Налоговая база на акции будет рассчитываться по формуле «доходы от реализации — расходы» (с учетом п. 10.1 ст. 214.1 НК РФ), добавил представитель инвесткомпании.

В пресс-службе брокер «Сбера» сообщили, что предупредили своих клиентов о налоговых последствиях в акциях «ИКС5», а также отметили, что брокер в этой ситуации будет выступать налоговым агентом после продажи бумаги.

25 декабря брокер БКС напомнил на сайте, что с конца августа этого года у клиентов в портфеле находятся две бумаги: депозитарные расписки X5 Retail Group (ISIN: US98387E2054) и акции «Корпоративный Центр Икс 5» (ISIN: RU000A108X38). Налог по ним как и обычно будет рассчитываться на основе полученной разницы от дохода от продажи минус затратная стоимость ценной бумаг. Если на момент продажи бумаги будут считаться обращающимися, то финансовый результат по ним просальдируется с другими обращающимися бумагами, отмечают в БКС.

Газпромбанк также ранее сообщал своим клиентам на брокерском обслуживании об изменении налоговых затрат на бумаги. В сообщении от 3 сентября указано, что для применения налоговых вычетов и льгот будет учитываться либо дата приобретения акций X5 Retial Group, либо 12 января 2023 года. Кроме того, клиентам не потребуется подавать дополнительных заявлений на оплату налогов, отметили в банке.

Почему налоговая база изменилась

В соответствии с Федеральным законом от 4 августа 2023 года № 470-ФЗ, по которому происходил перенос структуры владения X5 Retail Group из Голландии в Россию, в Налоговый кодекс была введена поправка, описывающая, каким образом надо распределять затраты, которые инвестор понес на приобретение голландской расписки, между распиской и полученной акцией. У X5 не было конвертации расписки в акцию, фактически инвесторы сейчас владеют двумя ценными бумагами.

Директор по корпоративным финансам и работе с инвесторами компании Полина Угрюмова сообщила «РБК Инвестициям», что затраты на приобретение зачисленных акций были распределены пропорционально доле балансовой стоимости акций в балансовой стоимости активов X5 Retail Group N.V., которая составила 57,6%. Это означает что к налогооблагаемой базе при первой продаже акций X5 на рынке и выводе денежных средств прибавится 42,4% от стоимости ценной бумаги. Дальнейшие покупки и продажи акций X5 под эту статью не подпадают, уточнила Угрюмова.

Комментарии налогового эксперта

Генеральный директор консалтинговой компании «ТаксМейт» Валерия Назаренко ответила для «РБК Инвестиций» еще на несколько вопросов, которые могут возникнуть у инвестора, связанных с будущей продажей конвертированных из депозитарных расписок.

1. Имеет ли значение дата приобретения X5 Retail Group N.V., которые затем были конвертированы в российские бумаги «ИКС5» или для всех бумаг будут действовать пропорции «57,6% на российскую бумагу и 42,4% на расписку»?

Дата приобретения депозитарных расписок не имеет значения. В кодексе прямо закреплено, что доля балансовой стоимости акций уже российской организации, принадлежащих иностранному юрлицу, в его балансовой стоимости должна быть учтена на последнюю отчетную дату, предшествующую 01.03.2022. Для X5 Retail Group N.V. — это 31.12.2021 года. И если инвестор владел депозитарной распиской на дату 03.05.2024, то он должен был получить акции. Соответственно, не важно, когда расписки были куплены, главное — до 03.05.2024, тогда расчет будет аналогичный — 57,6% на российскую бумагу и 42,4% на расписку. Берем эти пропорции и подставляем свои цифры.

2. Можно ли будет применить льготу долгосрочного владения (ЛДВ) при продаже российских бумаг «ИКС5», но с зачетом срока владения депозитарной распиской?

С 1 января 2025 года вступает в силу новая редакция пп.1 п.1 ст. 219.1 НК, из которой следует, что ЛДВ можно применить при продаже акций, полученных в результате автоматической конвертации депозитарных расписок иностранных организаций, в результате процедуры редомициляции которых международные организации приобрели свой статус, при соблюдении условия о сроке нахождения акций в собственности налогоплательщика, определяемого без учета норм абз. 4 пп. 3 п. 2 ст. 219.1 НК. Другими словами, без учета срока владения депозитарной распиской с даты их покупки. То есть, ЛДВ применяется, но срок исчисляется с даты поступления новых акций на счет.

3. Брокер сам удержит налог или инвестор должен будет его заплатить?

Здесь может быть два варианта:

- Если брокер не признает себя налоговым агентом по доходам от реализации депозитарных расписок, тогда налогоплательщик обязан сам исчислить НДФЛ посредством декларации 3-НДФЛ и оплатить налог до 15 июля года, следующего за годом, когда была такая реализация (продажа бумаги).

- Если брокер выступит налоговым агентом, то он сам исчислит налог при такой реализации и удержит налог при расчете финансового результата по итогам года. Обычно, это происходит до конца января года, следующего за годом реализации. Если денег на счете клиента будет недостаточно для удержания налога, то брокер направит информацию в налоговую и тогда срок уплаты такого налога перенесется на 1 декабря того же года, что более выгодно инвестору.

В обоих вариантах налогоплательщик заплатит НДФЛ, но способ будет разным.