Что такое денежный поток

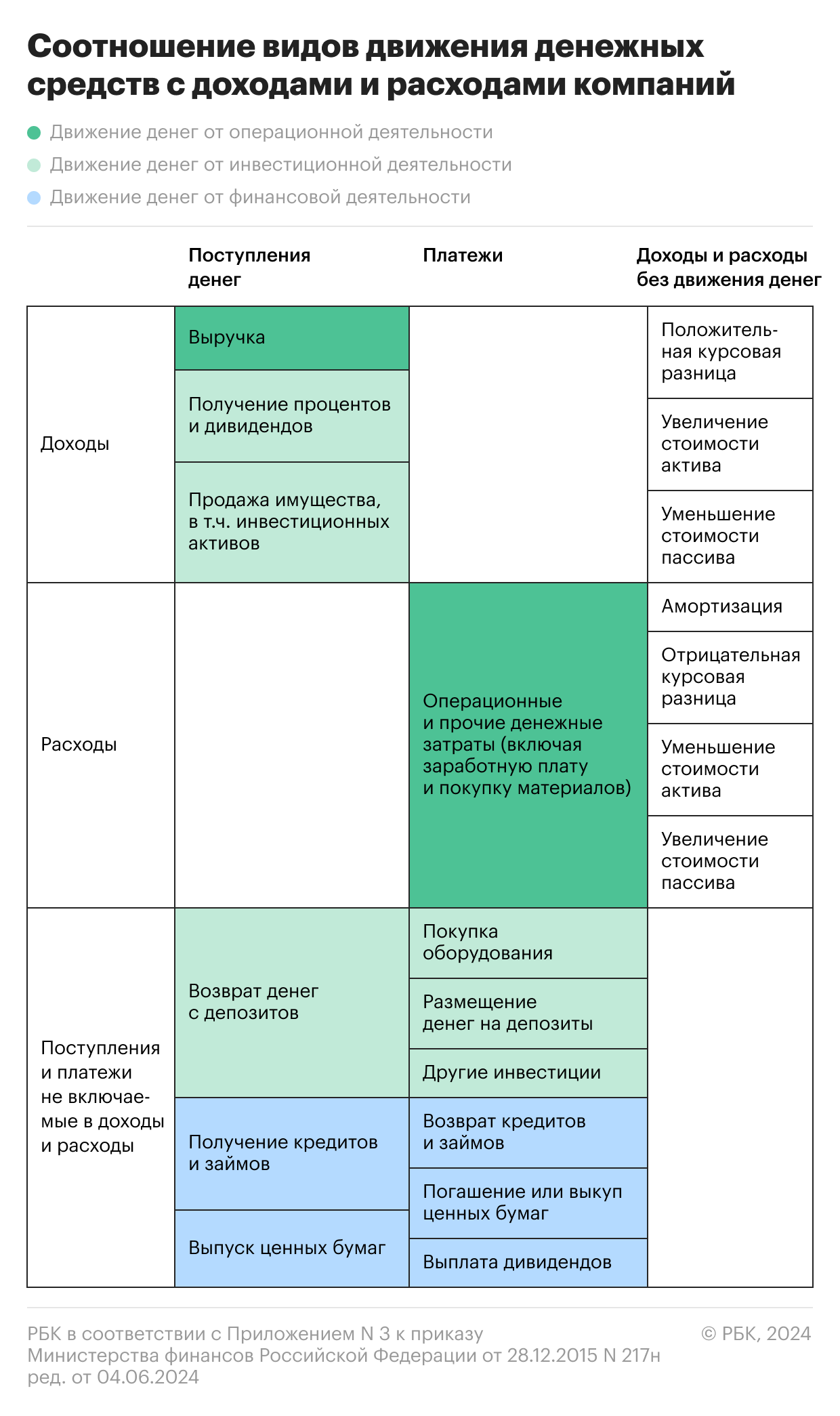

Любое прохождение денег средств через расчетные счета или кассу компании — все это относится к денежному потоку. Разница между денежными поступлениями и денежными платежами компании составляет чистый денежный поток (net cash flow).

Для чего выделяют и рассматривают денежный поток? Казалось бы, все очевидно — чем больше денег приходит на счета компании и чем меньше компания платит, то тем больше она зарабатывает. Но не все так просто.

- Во-первых, не все поступления на счета компании — это ее доход, и не все платежи, это расходы. Например, если компания берет кредит, то это несомненно поступление денег на счета компании, но, это никак не доход компании. Возврат кредита — это платежи, но в то же время не расходы. При этом оплата процентов по кредиту для компании уже рассматривается и как платеж, то есть часть денежного потока, и как затраты.

- Во-вторых, доходы и расходы не всегда связаны с движением денег. Так если у компании есть депозиты в иностранной валюте, то при росте курса валюты положительные курсовые разницы считаются доходом, хотя совсем не затрагивают денежный поток. Если же у компании долги в иностранной валюте, то удорожание валюты приведет к отрицательным для компании курсовым разницам, которые будут считаться затратами. Но эти затраты будут так сказать «бумажными» — они отобразятся при расчете прибыли, но совершенно не затронут денежный поток.

Поэтому, для оценки эффективности деятельности компании нужно обращать внимание не только на доходы и расходы, но и на денежные потоки.

Какие есть виды денежных потоков

Выделяют три вида денежных потоков:

- От операционной деятельности

- От инвестиционной деятельности

- От финансовой деятельности

Денежный поток от операционной деятельности

Денежный поток от операционной деятельности (в российском стандарте бухгалтерского учета (РСБУ) он называется денежным потоком от текущих операций) — это поступления и платежи компании по основной деятельности компании.

Этот поток включает:

А) Поступления денег от основной деятельности, в том числе:

- поступления от продаж продукции или оказания услуг;

- поступление комиссионных платежей;

- поступление доходов от сдачи имущества в аренду и т.п.

Б) Платежи по основной деятельности, в том числе, например:

- зарплата работников;

- покупка материалов;

- транспортные расходы;

- оплата аренды помещений;

- коммунальные платежи;

- административные и коммерческие расходы и т.п.

Разница между поступлениями и платежами по основной деятельности составляет чистый поток от операционной деятельности. Если он положительный, то его принято называть «чистые поступления денег от операционной деятельности», если он отрицательный — «чистое использование денег от операционной деятельности».

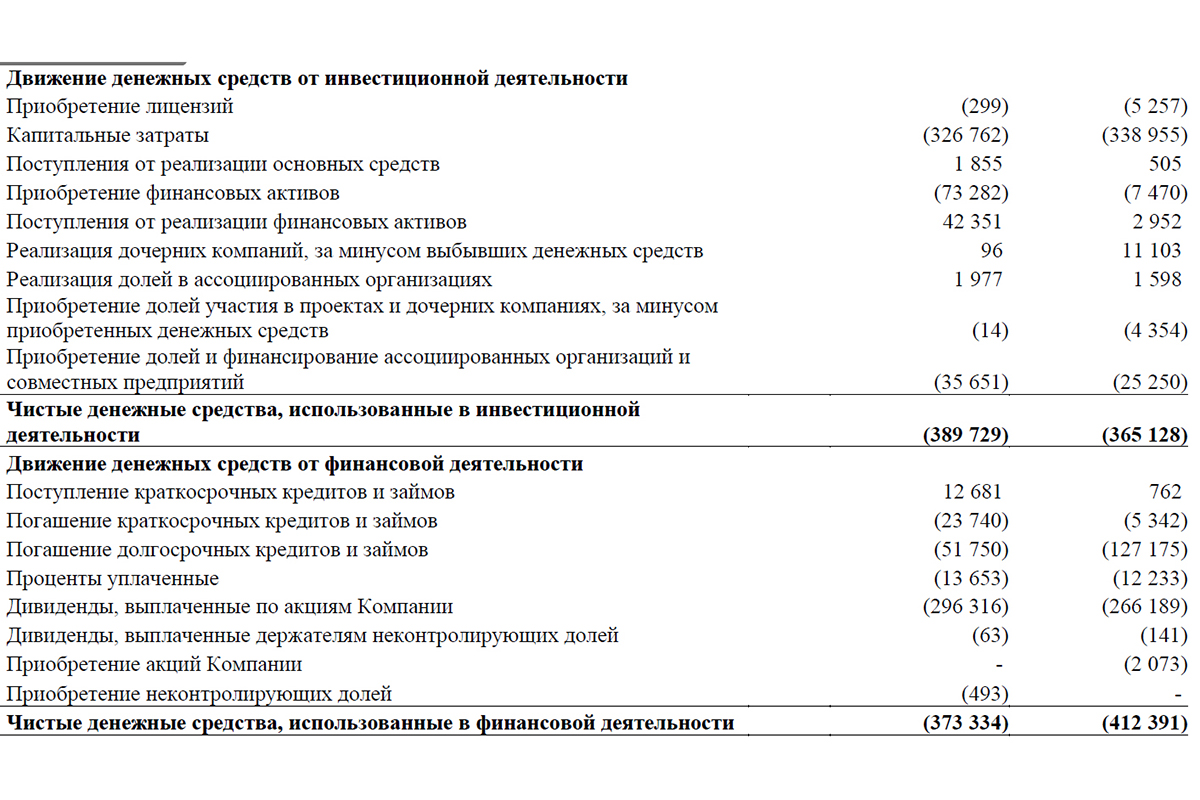

Денежный поток от инвестиционной деятельности

Поэтому инвестиционные платежи делятся на две принципиальные группы.

К первой группе относятся платежи, положительная отдача от которых ожидается в будущих положительных потоках от операционной деятельности. Это покупка оборудования, машин, строительство зданий и производственных сооружений, покупка лицензий и т.п. Например, когда компания тратит деньги на закупку оборудования, которое будет работать несколько лет, а может и десятки лет. И все эти будущие годы на оборудовании будет производиться продукция, деньги от продажи которой, вернутся в компанию в виде выручки в составе операционного денежного потока.

Такая группа платежей называется капитальными затратами или капексом (capex). В финансовой отчетности она может отображаться как единой одноименной статьей платежей, так и отдельными статьями, например «Приобретение основных средств».

Вторая группа состоит из платежей, по которым предусмотрена положительная отдача вне доходов от основной деятельности. К такой группе отрицательных инвестиционных денежных потоков относятся, например, перечисление компанией денег:

- на банковские депозиты

- на покупку ценных бумаг,

- для вложения в капитал других компаний и т.п.

Кроме инвестиционных платежей к денежному потоку от инвестиционной деятельности относятся денежные доходы от неоперационной деятельности. К таким поступлениям относятся:

- получение процентов с депозитов и облигаций;

- получение дивидендов по акциям и от дочерних компаний;

- возвращение денег с депозитов;

- поступление денег от продажи ценных бумаг;

- поступление денег от продажи долей компаний и т.п.;

- поступление денег от продажи активов компании — оборудования;

- зданий, земли, лицензий, материальных запасов и т.п.

Разница между инвестиционными вложениями и поступлениями будет чистым инвестиционным денежным потоком. Он как правило отрицательный за счет значительной доли капитальных затрат и поэтому чаще называется «чистое использование денежных средств в инвестиционной деятельности».

Денежный поток от финансовой деятельности

Этот поток включает в себя такие потоки как:

А) Поступления

- привлечение кредитов и займов;

- поступление денег от выпуска облигаций;

- поступление денег от размещения акций.

Б) Платежи

- погашение выпущенных облигаций;

- выкуп собственных акций;

- уплата обязательств по кредитам и займам.

Разница между суммой поступлений и выплат в составе денежного потока от финансовой деятельности будет суммой чистых денежных средств, полученных (выплаченных) в результате финансовой деятельности.

Суммированные чистые денежные потоки от операционной, инвестиционной и финансовой деятельности в итоге дают чистый денежный поток компании.

Как отображается движение денежных средств в отчетности

В финансовой отчетности денежный поток отображается в одном из важнейших разделов финансовой отчетности — в отчете о движении денежных средств.

Этот отчет состоит из трех разделов, которые выделяются по описанным выше видам денежных потоков:

- Денежные потоки (движение денежных средств) от операционной деятельности;

- Денежные потоки (движение денежных средств) от инвестиционной деятельности;

- Денежные потоки (движение денежных средств) поток от финансовой деятельности.

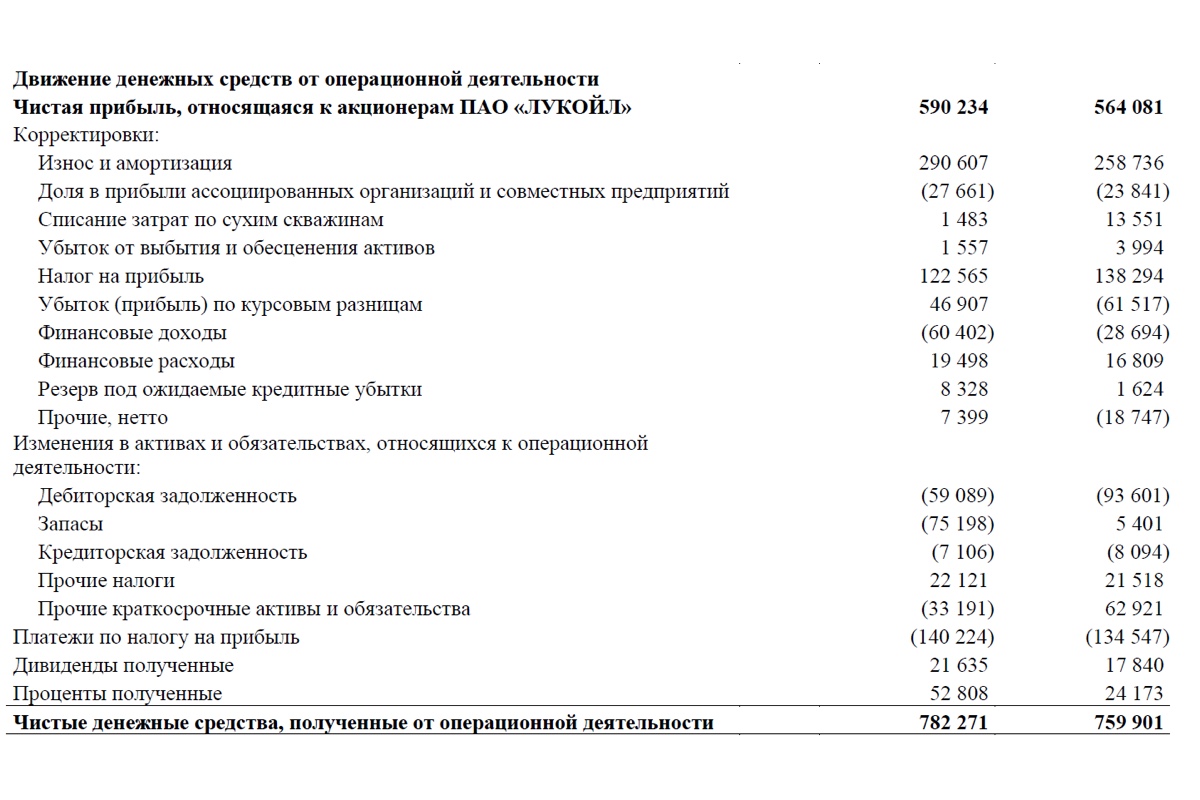

Есть два метода учета движения денег — прямой и косвенный.

Прямой метод учета движения денег

При прямом методе учета непосредственно учитываются суммы поступлений (со знаком «плюс») и платежей (со знаком «минус»). Этот метод применяется всегда во втором и третьем разделе отчета о движении денежных средств. Итогами этих разделов будут, соответственно, «Чистое использование денежных средств в инвестиционной деятельности» и «Чистые денежные средства, полученные (выплаченные) от финансовой деятельности», полученные просто как разница между всеми поступлениями и всеми платежами, отображенными в разделе.

Косвенный метод учета движения денег

При косвенном методе в отчетности отображаются не статьи поступлений и платежей, а наоборот так называемые «бумажные» доходы и расходы, которые напротив не подразумевают движения денег по счетам.

При косвенном методе учета неденежные статьи расходов и доходов «переворачиваются в знаке» и прибавляются к прибыли или вычитаются из нее. Например, амортизация в отчете о прибылях и убытках учитывается со знаком минус и относится к затратам, а в отчете о движении денежных средств амортизация учитывается со знаком плюс. В итоге получается, что, с одной стороны, косвенный метод расчета все равно позволяет получить нужный итог — результат только живого движения денег, а с другой стороны, при косвенном методе одновременно можно непосредственно сопоставить влияние расходов и доходов, которые происходят без движения денег. То есть в этом есть даже двойная польза и в консолидированных групповых отчетностях по МСФО значительно чаще применяют косвенный метод расчета чистого денежного потока от операционной деятельности.

Причем надо обратить внимание, что косвенный метод применяется только в разделе «Движение денежных средств от операционной деятельности». При этом косвенный метод вполне может в одном отчете сочетаться и с прямым методом.

С точки зрения бухгалтерского учета денежный поток обязательно связан со статьей баланса «Денежные средства и их эквиваленты». Кроме того, чистый денежный поток будет показывать разницу между суммой по этой статье на конец и на начало отчетного периода.

Что такое свободный денежный поток

Самым важным итогом, который показывает сколько «живых» денег заработала компания является такой показатель, как свободный денежный поток .

Свободный денежный поток показывает сколько собственных денег осталось в распоряжении компании по итогам отчетного периода. То есть в отличие от прибыли или EBITDA , свободный денежный поток показывает живой денежный финансовый результат уже после совершения долгосрочных капитальных вложений. По сути именно из свободного денежного потока компания получает возможность тратить деньги как на расширенное развитие, так и на распределение заработанных денег между владельцами (например в виде дивидендов).

Впрочем, это не всегда строгое правило. Компания может стабильно получать значительную долю внеоперационного дохода — например инвестиционный доход или прибыль от курсовых разниц. Эти доходы не учитываются при расчете свободного денежного потока, но вполне могут использоваться как на развитие компании, так и на выплату дивидендов. Например, у «Сургутнефтегаза» значительная доля активов состоит из валютных вложений и компания может выплачивать дивиденды и из прибыли от курсовой разницы.

Этот пример показывает не столько недостаток свободного денежного потока по сравнению, например, с такими показателями как чистая прибыль или EBITDA, сколько говорит о том, что при оценке эффективности работы компаний полезно комплексно смотреть на итоговые финансовые показатели с учетом особенностей компании.