Экологическая повестка играет на политической арене все большую роль и в последние годы стала сильно сказываться на инвестиционном климате. Правительства все больше закручивают гайки для отраслей промышленности, связанных с большим количеством выбросов парниковых газов, а поколение миллениалов в опросах подчеркивает важность соответствия стандартам ESG при выборе инвестиционных инструментов.

Это способствует тому, что крупные институциональные инвесторы и фонды коллективных инвестиций разворачиваются в сторону «зеленых» проектов, среди которых значительную часть занимает возобновляемая энергетика, электромобили и другие отрасли, которые призваны снизить использование ископаемого топлива: угля, газа и нефти.

Из-за целей по сокращению выбросов СО2 традиционные энергетические компании постепенно теряют рынки развитых стран. Наиболее ощутимый ущерб терпит угольная отрасль, доля которой в производстве энергии стабильно сокращается с 2014 года. За последнее десятилетие угольная промышленность заработала полноценный статус «токсичного» сектора. Все большее количество генерирующих компаний отказываются от угля в пользу более чистого природного газа и возобновляемых источников (ВИЭ). Рост сборов за выбросы CO2 и различные торговые барьеры приводят к тому, что рынок сбыта угля сжимается, а расходы производителей растут.

$62

(+3,33%)

Для долгосрочных инвестиций соотношение риск/прибыль в таком секторе становится малопривлекательным, и компаниям приходится бороться за доступ к капиталу. Все большее число предприятий объявляют о планах по снижению выбросов, экологической модернизации производства и даже о выделении «грязных» активов в обособленные структуры, чтобы сохранить доступ к средствам инвесторов.

В то время как газ при сжигании выделяет относительно немного СО2, следующей в очереди после угля на роль «паршивой овцы» оказалась нефтяная отрасль. Пандемия COVID-19 сыграла в этом важную роль, поскольку в условиях падения цен на нефть отрасль стала наиболее уязвимой, наряду с авиацией и туризмом. Инвесторы поспешили ускорить переход из нефтяных активов в более экологичные компании, в особенности технологические. Активизировались и сами компании — в частности, Exxon Mobil, Chevron, BP, Royal Dutch Shell и другие мейджоры уже объявили стратегические цели по снижению выбросов и постепенному переходу на «зеленые рельсы».

Целевым рубежом, когда выбросы СО2 должны достигнуть нулевой отметки, является 2050 год. В масштабах мира цель выглядит амбициозной, но для отдельных развитых стран она не сразу сможет оказаться вполне посильной. На конец 2020 года около 110 стран заявили о приверженности этой цели, а Китай, локомотив мировой экономики, обозначил срок перехода к углеродной нейтральности лишь к 2060 году.

В 2020 году Международное энергетическое агентство (МЭА) смоделировало ряд возможных сценариев до 2050 года, а также наметило дорожную карту для мировых правительств, как можно использовать восстановление после пандемии COVID-19 для достижения экологических целей.

В умеренных сценариях спрос на нефть достигнет пика в 2030-х, после чего нефтяной рынок ожидает стагнация и постепенный спад. Сценарий от ОПЕК более оптимистичен — пик будет пройдет к 2040 году, главным образом за счет более длительного периода роста в Китае и Индии. Еще один сценарий от нефтяной компании BP, напротив, более категоричен и предполагает достижение пика с 2025 по 2030 годы.

Таким образом, нефтяному пирогу осталось расти от 10 до 20 лет, после чего единственным путем роста для нефтяных компаний будет борьба за долю сжимающегося рынка.

Стоит упомянуть, что долгосрочные предсказания — штука ненадежная. Если заглянуть на 10 лет назад, то мы увидим выраженный оптимистичный взгляд на нефть и прогнозы в среднем около $90 за баррель в ближайшее десятилетие. Невооруженным глазом видно, насколько полет мысли аналитиков образца 2011 года оказался далек от истины. Читая прогнозы на 30 лет вперед, необходимо помнить, что цифры и прогнозные диапазоны имеют исключительно умозрительный характер, а популярные сегодня тренды имеют тенденцию быть переоцененными.

Действительно, экологическая повестка стремительно набирает темпы, но фактическая доля нефтепродуктов в производстве энергии остается высокой. Уйти от нее вряд ли удастся исключительно политической волей.

Уход от нефти в сторону более экологичных источников топлива должен найти не только идеологическую, но и экономическую поддержку. В условиях низких процентных ставок, дешевых кредитов и щедрых субсидий энергетический переход движется хорошими темпами, но такие тепличные условия могут быть не всегда.

$127

(+19,56%)

Популярность ESG может иметь переменный характер, в то время как экономическая целесообразность будет более устойчивым фактором, поддерживающим инвестиции и спрос. Если посмотреть на современный уровень развития «зеленой» экономики со здоровой долей скептицизма, то пессимизм в отношении нефтяной отрасли выглядит несколько поспешным.

В структуре потребления нефти около 50% приходится на автомобильные перевозки. На этом фронте одной из главных угроз выступает растущий рынок электромобилей во главе с Tesla.

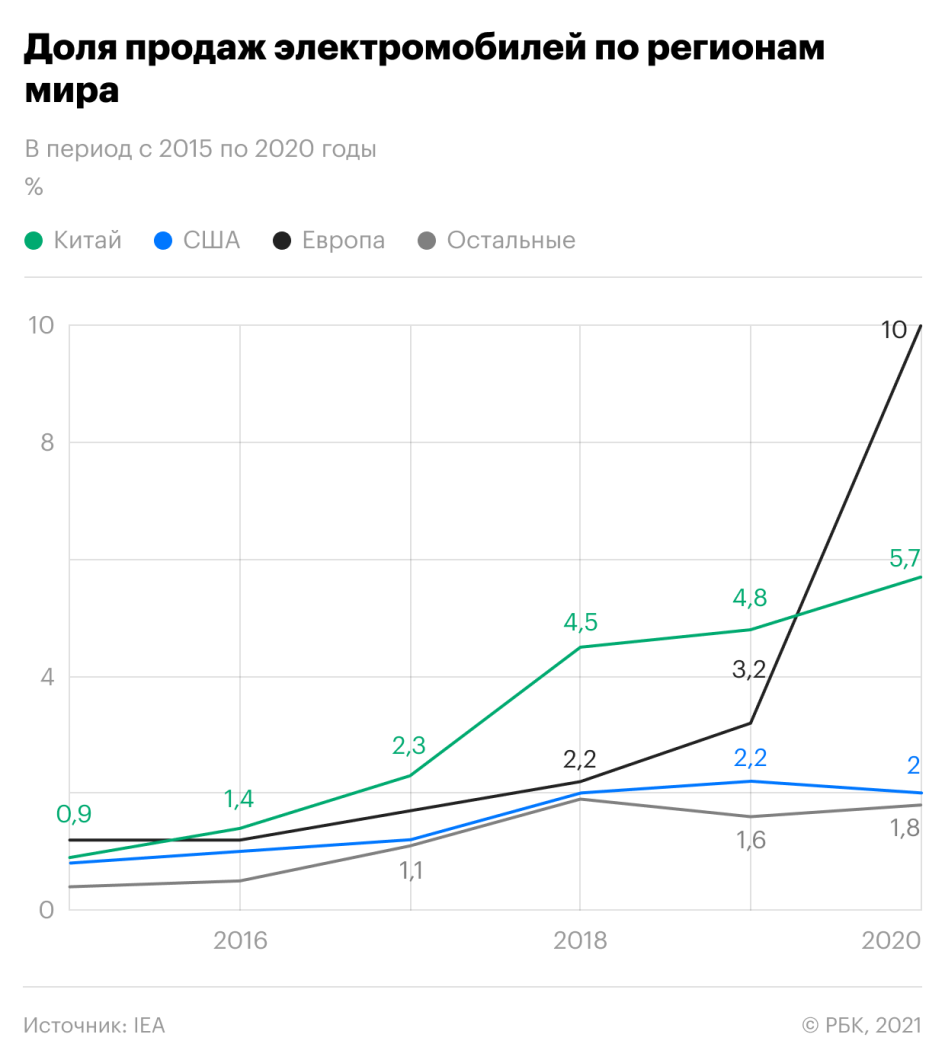

Судя по статистике IEA, доля в первичных продажах электромобилей в мире все еще достаточно скромна и не превышает 2%. Еще более скромно количество таких аппаратов на дорогах мира в сравнении со всем действующим автопарком. Темпы роста рынка в Европе поражают воображение и вызывают соблазн экстраполировать их в будущее и масштабировать на другие регионы мира. Но насколько быстрым может быть такой процесс?

На мой взгляд, самые существенные риски для рынка до сих пор лежат в себестоимости — электрокары слишком дороги и совсем не очевидно, что их доступность будет идти в ногу с прогнозами по рынку. Перспективы дефицита редкоземельных металлов, широко используемых в производстве, еще больше усиливают такие риски.

При этом выгоды для пользователя достаточно абстрактны. Помимо альтруизма в отношении экологии и обхода регуляторных ограничений в развитых странах бонусы для среднестатистического автомобилиста достаточно спорны и не окупают уплачиваемой премии в сравнении с традиционным автомобилем. Это может существенно сдерживать потенциал развития отрасли в развивающихся странах. А ведь именно с emerging markets связываются ожидания по будущему росту мировой экономики.

В любом случае, ESG-тренды с большой вероятностью будут оказывать влияние на спрос в будущем. Конкуренция со стороны «зеленой» промышленности будет то ускоряться, то замедляться, но движение в этом направлении, безусловно, будет продолжаться, пускай даже не такими быстрыми темпами, как ожидают прогнозисты в 2021 году.

Долгосрочная перспектива нефтяной отрасли заключается в том, что ее продукция останется востребована в отдельных областях экономики, и ее стоимость может формироваться, как себестоимость добычи плюс определенная наценка, обусловленная конкурентной средой и логистическими издержками. В этом скучном сценарии не просматривается перспектив избыточной доходности для акционеров, но и упаднических настроений здесь тоже нет. В фокусе могут быть устойчивые и эффективные компании с хорошим корпоративным управлением и щедрыми дивидендами.

Более интересная картина формируется на тактическом горизонте в пределах следующих 5–10 лет. И тренд на ESG здесь может сыграть достаточно важную роль. Пандемия COVID-19 и последовавший за ней бум «зеленой» энергетики оказали существенное давление на объем капитальных инвестиций в нефтегазовой отрасли. Мировая буровая активность, опережающий показатель уровня добычи, остается слабой, даже несмотря на рост цен. По оценке Baker Hughes, число буровых установок в мире к концу апреля 2021 года оставалось менее 1200 шт. при среднем значении около 2100 шт. в 2017–2019 годах.

Сланцевые производители США, наиболее быстрорастущий сегмент рынка, до сих пор остаются осторожны и в 2021 году намерены сохранить фокус на высоком свободном денежном потоке для акционеров, вместо инвестиций в бурение. По оценке Минэнерго США, добыча нефти к концу года не превысит 11,3 млн б/с, а в целом за 2021 году составит немногим более 11 млн б/с, что даже ниже уровней 2020 года.

Ряд специалистов не без оснований выражают тревогу, что сложившийся тренд на сокращение инвестиций в разработку новых нефтедобывающих проектов может спровоцировать кризис в будущем. Нефтяная отрасль очень капиталоемкая и вложенные средства начинают сказываться на уровне производства с ощутимым временным лагом. Недоинвестирование сегодня может стать причиной дефицита поставок завтра.

Как будет вести себя в такой ситуации ОПЕК — большой вопрос. С одной стороны, страны Персидского залива обладают внушительным объемом резервных мощностей, который мог бы быть использован в качестве буфера. Но с другой — нефтеэкспортерам выгодны высокие цены, и они могут попытаться использовать избыточные доходы для форсирования экономических преобразований, что было бы стратегически выгодно с учетом мирового курса на чистую энергию.

Таким образом, «токсичность» отрасли для инвесторов может обернуться дефицитом нефти в недалеком будущем. Поскольку мир еще только в начале пути к энергетическому переходу и достойной альтернативы для нефти нет, то даже небольшой дефицит может спровоцировать достаточно активный рост цен. В таком сценарии прибыльность нефтяных компаний на среднесрочном горизонте может ощутимо вырасти, что может позитивно отразиться, в том числе на доходах их акционеров.