Аналитики Freedom Finance Global разработали несколько торговых стратегий на российском рынке акций в следующем году. Каждая из них описывается в стратегии компании на 2023 год (есть в распоряжении «РБК Инвестиций»).

Кратко о российском рынке акций в 2022 году

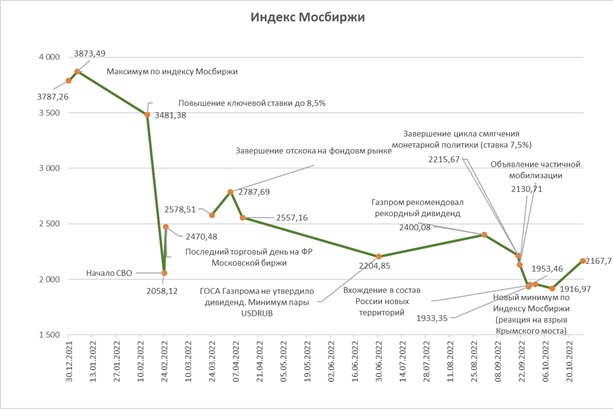

Шок на фондовом рынке в 2022 году в документе сравнивается с ситуацией 2020 года, когда в мире началась пандемия коронавируса. Но хотя в 2020 году падение индекса Мосбиржи и достигло на пике 32%, по итогам года рынок все же вышел в плюс. В 2022 году падение индекса превышало 50% (более крупный обвал случался только в 1998 и 2008 годах), и отыграть потери к концу года не удалось. Ожидается, что 2022 год индекс Мосбиржи завершит с одним из худших результатов в истории.

«Индекс Мосбиржи стал абсолютным аутсайдером по динамике с начала года среди основных мировых фондовых индексов», — отмечают эксперты Freedom Finance Global.

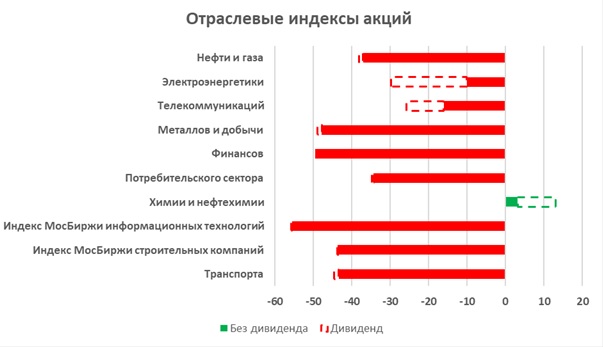

Лидером падения в индексе Мосбирже стали бумаги «Полиметалла», которые потеряли свыше 70% стоимости. Среди компонентов индекса только акции «ФосАгро» показали рост.

Перспективы рынка в 2023 году

Эксперты напомнили, что в истории российского фондового рынка еще не было случая, чтобы в рублевом выражении он падал два или более полных года подряд (за исключением периода 1997–1998 годов, тогда с момента начала расчета индекса Мосбиржи он падал на протяжении двух неполных лет).

«Но это не дает оснований полагать, что подобное не произойдет в будущем», — предупредили авторы стратегии.

Эксперты отметили, что в 2023 году определяющими для рынка будут такие факторы, как ситуация в экономике, геополитическая обстановка и регуляторные ограничения. В свете этого во Freedom Finance Global разработали четыре сценария и описали динамику фондового рынка при реализации каждого из них.

Сценарий инфляционного роста

В 2019 году в Иране и в 2022 году в Турции фондовый рынок показал значительный рост на фоне галопирующей инфляции и ухудшения ситуации в экономике, при этом в Иране акции подорожали за год на сотни процентов.

«Если такой сценарий реализуется, то население будет забирать средства из банков и охотно инвестировать в акции, в особенности компаний-экспортеров. Приток хотя бы ₽6 трлн на рынок здорово бы его разогрел», — отметили эксперты.

По их мнению, такой сценарий реалистичен, однако воплотится он, вероятнее всего, не в следующем году.

Сценарий низкой инфляции

В таком случае перетоку денег из банков на фондовый рынок будут способствовать низкие процентные ставки. Улучшение ситуации в экономике будет стимулировать банки выдавать, а заемщиков — брать больше кредитов, уверены эксперты. В рамках этого оптимистичного сценария индекс Мосбиржи, согласно прогнозу, вырастет до 3000 пунктов.

Сценарий потепления

По мнению аналитиков, существенное улучшение геополитической ситуации может привести к отмене части ограничений, из-за которых фондовый рынок оказался под давлением.

«Инвесторы из дружественных стран начнут инвестировать в России, если для них будут отсутствовать санкционные риски, движение капитала станет свободным, а валютный курс — в достаточной степени предсказуемым», — полагают эксперты.

Однако вероятность воплощения этого сценария, по их оценкам, в 2023 году низкая.

Сценарий ухудшения

Во Freedom Finance Global полагают, что в 2023 году существует вероятность ухудшения геополитической обстановки в мире, при этом США и ряд европейских стран могут погрузиться в рецессию . Это приведет не только к коррекции цен на сырье, но и к новому шоку на фондовых рынках.

«Реализуется редкий сценарий «двойного дна», когда фондовый индекс снижался два года подряд, причем после крупного проседания в первый год. Такое развитие событий может негативно отразиться и на динамике российского фондового рынка», — предостерегли эксперты.

В то же время они добавили, что в целом российский фондовый рынок выглядит хорошо защищенным от влияния внешних шоков.

Потенциальные фавориты рынка

Аналитики оценили перспективы каждого сектора и выделили акции, на которые в 2023 году может быть повышенный спрос:

- цветная металлургия: «Норникель», «Русал», «Полюс». Драйверы роста — отсутствие жестких санкций, устойчивый спрос на продукцию, дивиденды;

- финансы: Сбербанк. Драйверы роста — рост активов и средств клиентов;

- потребительский сектор: Ozon, Fix Price, «Магнит». Драйверы роста — хорошие шансы на восстановление сектора, финансовая устойчивость бизнеса, увеличение среднего чека и рост количества покупателей. Для «Магнита» позитивный фактор — это российская регистрация.

Торговые идеи

По оценкам аналитиков Freedom Finance Global, места для долгосрочных инвестиций на российском рынке пока еще немного, а стратегия Buy and Hold («Купи и держи») в ряде сценариев может принести убытки и будет уступать активному управлению портфелем. Согласно мнению экспертов, в отсутствие фундаментальных ориентиров следует использовать новостной фон и техническую картину, а характер операций должен предполагать горизонт удержания позиций не более трех недель. Не следует также допускать больших убытков в открытых позициях. В свете этого в инвесткомпании разделили рынок на шесть сегментов и рассказали, как именно стоит в них себя вести.

Дивидендный и доходный

К этому сегменту, прежде всего, относятся акции ФСК, «РусГидро», «Ростелекома» и МТС.

«Вне зависимости от раскрытия информации можно с достаточной уверенностью полагать, что финансовое положение у них хорошее. Это системообразующие компании, и государство позволит индексировать тарифы и будет регулировать налоговую нагрузку таким образом, чтобы исключить экономические риски для этих эмитентов », — прокомментировали авторы стратегии.

По их оценкам, владельцы акций могут рассчитывать на стабильный дивиденд (по госкомпаниям — до 50% от прибыли). Несмотря на то что дивидендная доходность и прирост котировок могут оказаться на не очень высоком уровне, в 2023 году бумаги из этого сегмента с высокой вероятностью будут в плюсе.

Устойчивый

К этому сегменту преимущественно относятся бумаги ведущих IT-компаний и ретейлеров, но есть и представители других секторов. В сегмент, в частности, входят X5 Group, Ozon, Fix Price, «Яндекс», VK, TCS Group, «Магнит» и Мосбиржа.

Во Freedom Finance Global считают, что их бизнесу ничего не угрожает и даже в условиях ощутимого спада в экономике эти компании смогут увеличить прибыль. При этом единственный значимый риск для миноритарных акционеров связан с иностранной структурой владения у многих представителей «устойчивого сегмента».

«Ужесточение государственной политики по отношению к иностранным компаниям может привести к тому, что бизнес придется редомицилировать (перенести структуры владения и управления в Россию), при этом миноритарии при обмене будут ущемлены. На этом фоне котировки депозитарных расписок могут демонстрировать высокую волатильность . Но после устранения неопределенности относительно ведения бизнеса в России котировки, вероятнее всего, сильно выстрелят наверх», — спрогнозировали в инвесткомпании.

Подвижный

К этому сегменту относятся бумаги крупных сырьевых экспортеров («Русала», «Норникеля», «Роснефти», «Полюса», «ФосАгро», «Татнефти», ЛУКОЙЛа и других). Свое название сегмент получил благодаря тому, что динамика котировок сырьевого сектора будет находиться в значительной зависимости от цен на экспортные товары, геополитических факторов и налоговой политики государства.

«Раскрытие информации повысит прозрачность, но ориентироваться на долгосрочный потенциал роста стоит в меньшей степени. Наилучшей тактикой будут операции со среднесрочным горизонтом», — уверены аналитики.

Спекулятивный

Сюда относятся, прежде всего, голубые фишки , в частности акции Сбербанка, «Газпрома», ВТБ и «Сургутнефтегаза».

Во Freedom Finance Global полагают, что фундаментальные факторы второстепенны для динамики котировок этих компаний, а раскрытие информации не повлияет существенным образом на рынок и будет лишь поводом для непродолжительных спекуляций.

«Новостной фон будет влиять на динамику даже в большей степени, чем техническая картина, эти акции тоже стоит использовать преимущественно в краткосрочных и среднесрочных инвестициях, необходимо строго ограничивать размер допустимого убытка от спекуляций», — отметили аналитики.

Рисковый

На их взгляд, наибольшие риски в настоящее время наблюдаются в секторах строительства и черной металлургии. Раскрытие информации хотя и добавит ясности, но не снимет внешние риски и существенно не повысит инвестиционную привлекательность бумаг из этих секторов.

Положительными драйверами для акций, в свою очередь, могут стать улучшение конъюнктуры рынков, снятие санкций и облегчение налоговой нагрузки, однако все эти условия могут реализоваться лишь при оптимистичном сценарии.

Непрозрачный

К этому сегменту относятся «Аэрофлот», «Транснефть», «ВСМПО-Ависма», КАМАЗ и другие публичные госкомпании. Динамику их акций практически невозможно прогнозировать.

«Не исключен даже риск того, что со временем некоторые из них станут непубличными, причем миноритариям, возможно, не стоит рассчитывать на щедрую компенсацию. Новостной фон по этим компаниям скудный, ликвидность относительно низкая», — прокомментировали аналитики.

В результате, по их мнению, частным инвесторам стоит избегать долгосрочных вложений в бумаги этого сегмента до момента существенного улучшения геополитической обстановки и снятия санкций.